作者:招商宏观谢亚轩团队

来源:宣言全球宏观

一、产业链转移现状与应对

(1)中美贸易摩擦加速第五次产业转移

从世界经济发展历程来看,工业革命以来,国际间产业转移发生了五次,分别是:第一次,19世纪40年代,英国开启产业转移,美国是被输入国;第二次,从20世纪50年代开始,美国向日本和原联邦德国实施大规模产业转移;第三次,20世纪60年代开始,日本开始将劳动密集型产业向香港、台湾、新加坡和韩国转移;第四次,中国改革开放加入WTO,劳动密集型产业向中国转移;第五次正在进行中的产业转移始于2012年后,从中国逐步向印度、东南亚等国转移。而当前中美贸易摩擦无疑将加剧这种趋势。

跨国公司或将在当前的转移中发挥重要作用。为了规避关税,跨国企业迫切寻找相应的解决方法,重要途径之一是重新部署其供应链,另外,2018年末瑞银对中国出口导向型制造商的首席财务官进行的一项广泛调查也发现,三分之一的企业已在 2018 年至少将部分生产迁出了中国。还有三分之一的企业打算在今年这样做,典型的公司是把其出口产品约 30% 的生产转移到了海外。

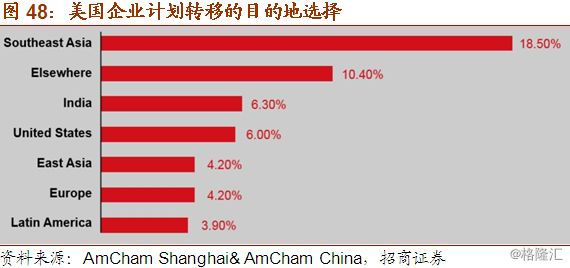

而从对企业的调查情况看,劳动力成本低廉且国际贸易争端风险较低的东南亚国家、印度等是规避关税、承接供应链转移的重要目的地。总体而言,劳动力成本、基础设施条件、政策与商业环境是决定其承接产业转移能力的关键指标。贸易转移的趋势也会促进相应国家推动政策吸引外资,例如,近期越南与欧盟签署了双边自由贸易协定,泰国正试图通过耗资450亿美元的东部经济走廊计划来改善泰国的交通运输状况。目前看,越南、泰国、柬埔寨、缅甸较具有发展潜力。

(2)中国如何应对?

综合考虑人力成本、效率、技术水平、基础设施建设等,中国仍然在制造业中处于世界领先地位,且目前显然较其他东南亚国家有优势。例如,在世界银行发布的《全球贸易物流能力报告》中,泰国在基础设施建设这一指标的排名为第41位,越南第47位,而中国排名第20位。

尽管如此,在中美摩擦长期化的趋势下,低端产业转移恐难避免,高技术产业具有更高壁垒,是制造业升级的主要方向。从转移难度来看,纺织服装、轻工制造等技术含量低的制造业转移速度最快,机械、电气、IT领域等高技术出口商品的制造业转移可能需要花费多年的时间,因而也留给中国以更长的实现升级的时间窗口。

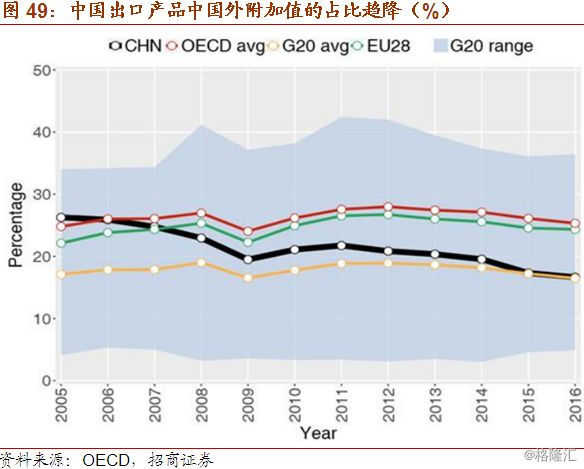

中国早已进入提升制造业产品附加值的阶段。宏观来看,一方面,近年来中国经济已处于再平衡之中,从侧重制造业、出口增长转向侧重国内供给与消费,另一方面,从OECD的数据来看,2005年以来我国出口产品中的国内附加值率持续上升,这也从另一个侧面印证了我国早已开启提升产品附加值、保量提质的进程,中美摩擦可能加剧产业链深化放缓的趋势,倒逼我国制造业加速升级,但并非转折点。

以综合实力而言,中国在制造业领域面临的主要竞争者是美国、德国、日本三个发达国家。从自身结构出发,制造业细分领域中,中国的优势产业为计算机、通信、电子设备制造业和劳动密集型产品制造业;美国的优势产业为化工、非金属矿物制造(医药、石油)、仪器制造(医疗器械等)、农产品;德国的优势产业为汽车制造业、化工产品(医药等)、仪器制造(医疗器械等);日本的优势产业为计算机、通信、电子设备制造业、汽车制造业和仪器制造业。不过在细分产品上,中国和其他发达国家还存在一定的差距。

过去经常有声音诟病中国的出口附加值较低,从结构上中国出口确实略为偏向国内附加值率较低的行业。以2015年的数据来看,移动设备与信息技术产品对我国出口的贡献和产品中的国外附加值率均为最高,此外纺织服装、电气设备,机械设备对于我国出口的贡献也位于前列。移动设备与信息技术产品、纺织服装、电气设备中用于出口的进口比例最高,显示在上述领域对我国对外部的依赖程度较高。

不过,近年中国在持续向全球价值链的上游移动。在机电设备、塑料橡胶制品、运输设备、化工产品方面,中国显示出一定的比较优势,并存在进口替代和升级的潜力。以附加值视角看,当前的绝对实力方面,我国高端制造业竞争力的排序为:计算机、通信、电子行业>电气机械及器材>机械行业>汽车制造业>其他运输设备制造业;动态来看,提升幅度大的行业意味着更为明朗和乐观的发展趋势,2005年至2016年,中国出口产品中国内附加值率的提升幅度排序为:计算机、通信、电子行业>其他运输设备制造业>电气机械及器材>机械行业>汽车制造业。

从中德美日韩对于未来产业的发展规划来看,高端制造业是各国的必争之地,中国要战胜当前挑战,成为制造业强国、实现至少在某些领域的超越的途径唯有不断的研发和技术进步、建立品牌,否则会像日本一样逐步被侵占原本非常强劲的竞争力。

二、科创板的设立与中美技术之争

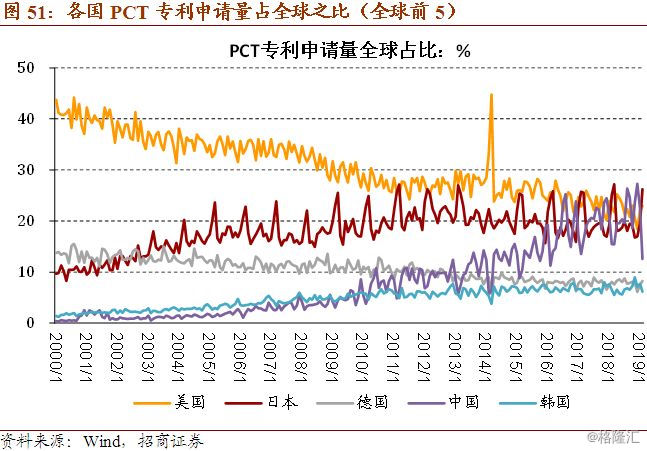

技术之争是中美贸易战的关键之一。从PCT专利申请量的对比来看,当前中美在技术领域的争端具有必然性。技术创新是中国可持续发展的基础,而从中国创新型企业普遍具有股权融资偏好来看,设立科创板并试行注册制也具有必然性。科创板的背后有两大政策体系,一是创新驱动发展战略,二是金融供给侧结构性改革。而前者从根本上决定了科创板的行业定位和包容性上市条件。

(1)从PCT专利申请量看中美技术的起落

潜在经济增速下降的成因包括技术进步放缓、人力资本积累降速、劳动供应下降等。但其中技术进步最为关键,因为资本设备更新换代,人力资本通过干中学进行积累,其实最终都依赖于技术进步。技术进步的一个有效衡量指标是世界知识产权组织(WIPO)发布的PCT专利申请量。

从国别分布来看,美国占全球的比重从2001年的40%左右降至2018年的22.3%,中国占比从2001年的1.6%左右升至2018年的20.9%;日本占比近十年来稳定在20%左右;德国从2001年的13.0%降至2018年的7.9%;韩国则从2001年的2.1%升至2018年的6.7%。可以发现,美、中、日3国PCT专利申请量占全球比重已经从2001年的52.4%上升至2018年的63.0%。

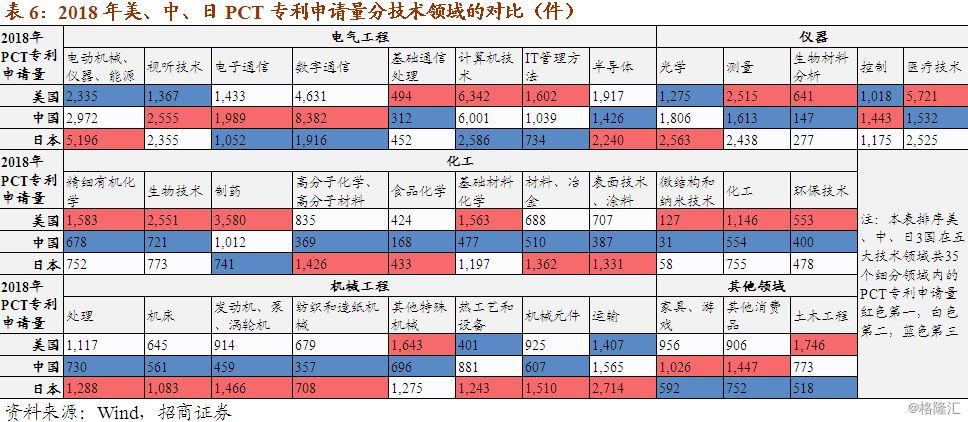

分技术领域来看,2018年,在电气工程、仪器、化工、机械工程、其他5类共35个技术领域中,中国只在6个领域内领先,分别是电气工程类的视听技术、电子通信、数字通信,仪器类的控制,以及其他类的家具与游戏、其他消费品;而在电气工程类的基础通信处理、半导体,以及仪器、化工、机械类的诸多技术领域都存在明显差距。

(2)技术创新型企业的股权融资偏好

理论研究发现中国的创新型中小企业普遍存在股权融资偏好,原因包括:(1)由于国企挤占、银行信贷额度受限或所有制歧视等原因,贷款融资成本较高;(2)债券市场主体是国债,且以机构投资为主,信用债融资仍有制约;(3)股权融资成本相对较低,可以不发放股利或支付很少的红利;(4)中国股票市场仍为“弱有效市场”,存在超额利润的吸引力;(5)可以得到投资者的政策引导、行业资源引进、市场拓展、资产价值认可等方面的支持(刘涛等,2017;王振山,2018;董孝伍,2018;宋砚秋等,2016)。

这决定了发展多层次资本市场、提高直接融资比重,是金融供给侧结构性改革的突破点。2019年1月30日,中国证监会发布《关于在上海证券交易所设立科创板并试点注册制的实施意见》,将科创板的目标设定为“增强资本市场对科技创新企业的包容性,着力支持关键核心技术创新,提高服务实体经济能力”,并设置了包容性的上市条件:“综合考虑预计市值、收入、净利润、研发投入、现金流等因素,并允许特殊股权结构和红筹企业上市”。

(3)科创板的行业定位

国家创新驱动发展战略的行业定位包括战略性新兴产业、高技术产业、装备制造业三个主要方向,特别是战略性新兴产业——根据2016年11月国务院印发的《“十三五”国家战略性新兴产业发展规划》,2020年战略性新兴产业增加值占GDP比重要达到15%,形成新一代信息技术、高端装备制造、生物技术、绿色低碳、数字创意5个产值规模10万亿元级新支柱。

对应到科创板的行业定位,目前证监会的设定主要有三个方向:(1)高新技术产业和战略性新兴产业,以新一代信息技术、高端装备制造、新材料、新能源、节能环保及生物医药为重点;(2)智能制造,即互联网、大数据、云计算、人工智能和制造业的融合;(3)中高端消费、高质量发展和效率变革等其他方面。

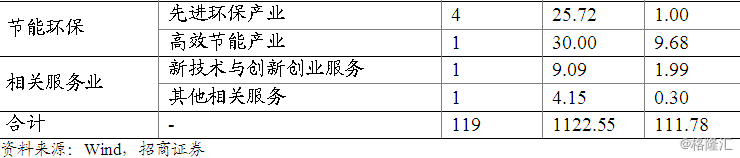

从目前已申报科创板的119家公司的行业分布来看,新一代信息技术领域的公司共计50家,拟募集资金总额570.57亿元;生物领域28家,拟募资214.03亿元;新材料领域16家,拟募资136.68亿元;高端装备制造领域18家,拟募资132.30亿元;节能环保以及创新服务领域共7家,拟募资68.96亿元。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员