作者:董德志 徐亮

来源:国信固收研究

中国金融期货交易所于2019年5月16日正式启动国债期货做市交易,在经过一个多月的实证检验中,国债期货的做市商制度在改善市场流动性方面有着重要的贡献,特别是对于两年期这种前期并不活跃的品种。流动性的改善给国债期货上的多种策略交易提供了基础。

国债期货做市商制度显著提高市场流动性

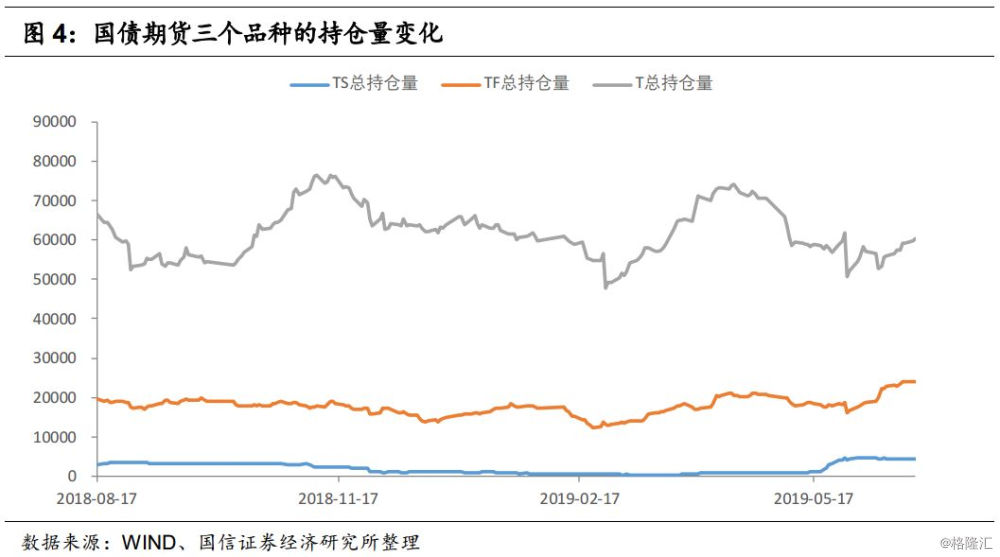

从成交量、持仓量以及买卖价差的角度分析,在引入做市商制度后,国债期货特别是两年期合约的流动性得到了较大提升。这将加强国债期货在国债收益率曲线构建上的作用,并有利于投资者在国债期货上构建更加丰富的交易策略。

两年期合约成交量、持仓量明显上升

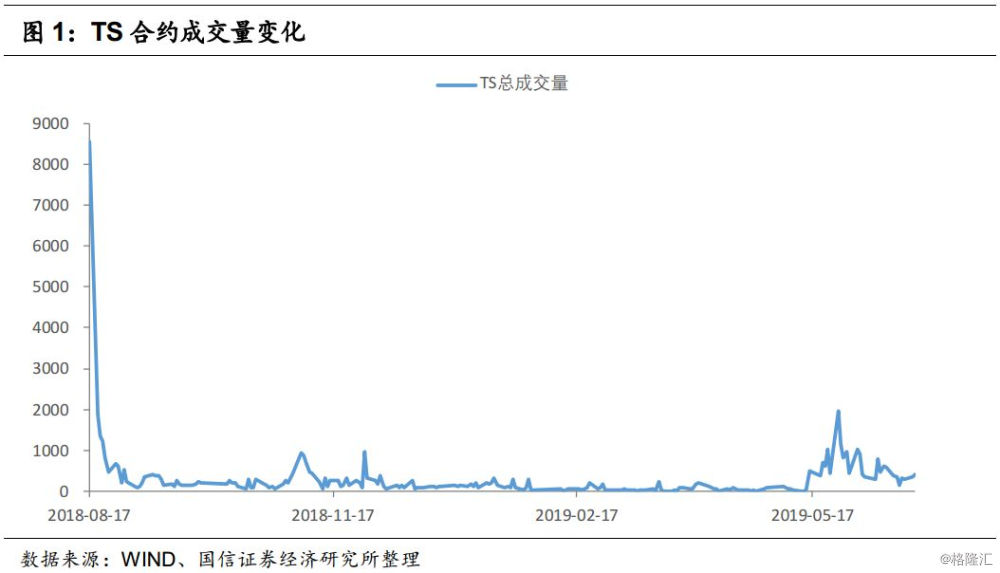

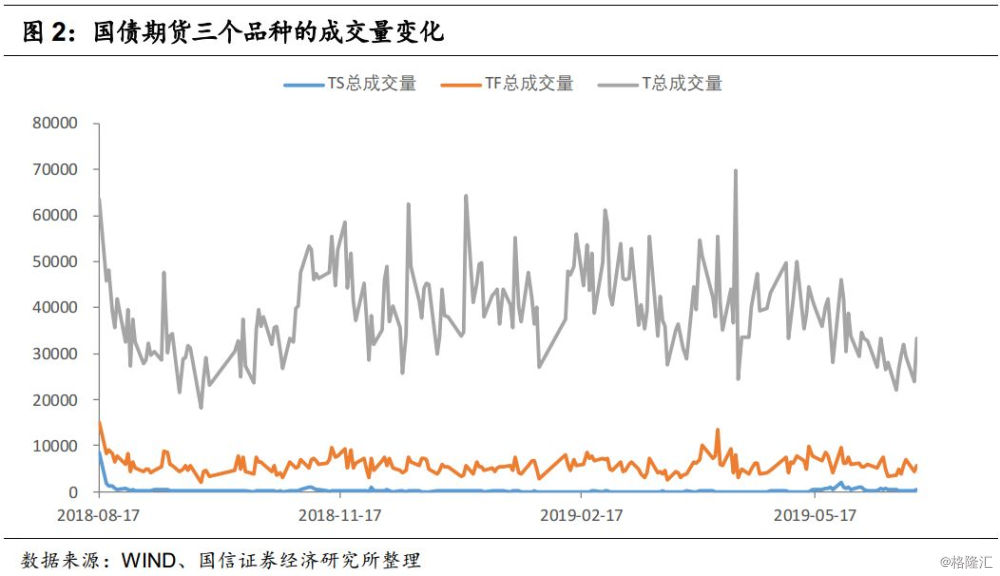

根据国债期货三个合约的成交量数据,可以明显发现在2019年5月16日后,TS合约的成交量出现显著上升,尽管成交量的绝对规模还远不及TF和T合约,但相对于前期寥寥无几的成交来说,TS合约的流动性已经出现了明显改善。

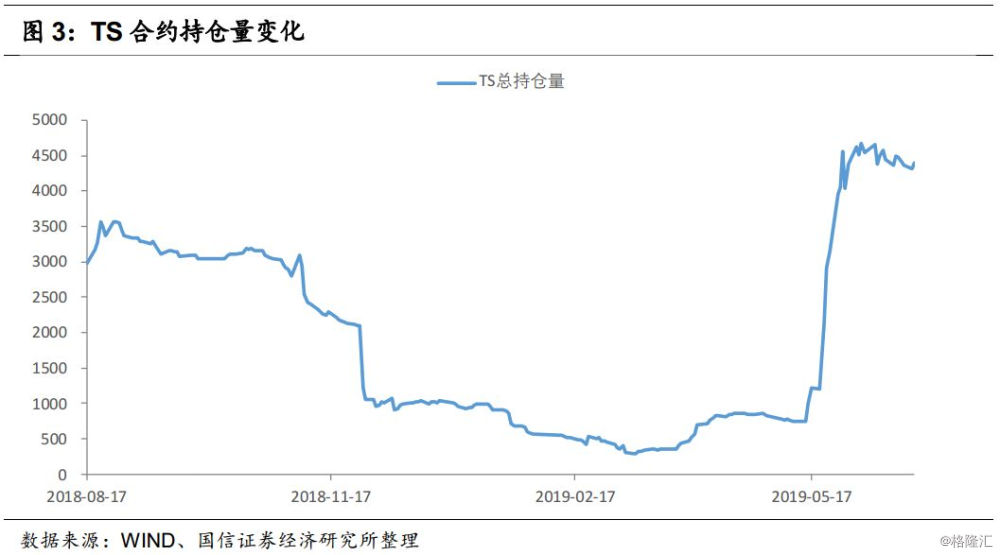

相对于成交量来说,从持仓量的指标可以更明显看到国债期货做市商制度对于TS合约的影响。在2018年8月TS合约上市初期,市场曾对其抱有较大的期待,TS合约的持仓和成交也表现不错。TS合约受到市场关注的原因有以下几点:(1)在已有五年期和十年期合约的基础上,两年期合约的推出对于完善国债收益率曲线有重要意义,而且利用两年期与五、十年期合约构成曲线交易策略也是投资者关注的焦点;(2)两年期合约的久期与市场投资者的持仓久期较为接近,利用其为信用债进行套期保值可能会有较好的效果。

不过,在随后的时间,由于市场参与者逐渐减少,TS合约的成交量和持仓量均下降较为明显,投资者继续参与TS合约需要考虑的第一要素反而是流动性不足的问题,这给利用TS合约进行的曲线交易和套期保值带来了极大的掣肘。

在2019年5月16日,国债期货的做市商制度实施后,TS合约的持仓量明显上升,市场参与者越来越多。目前利用TS合约进行策略交易和套期保值的便利性得到了极大提升,这也给后续更多的投资者进入国债期货市场打下了坚实基础。

从买卖价差和价格变化看两年期合约的流动性变化

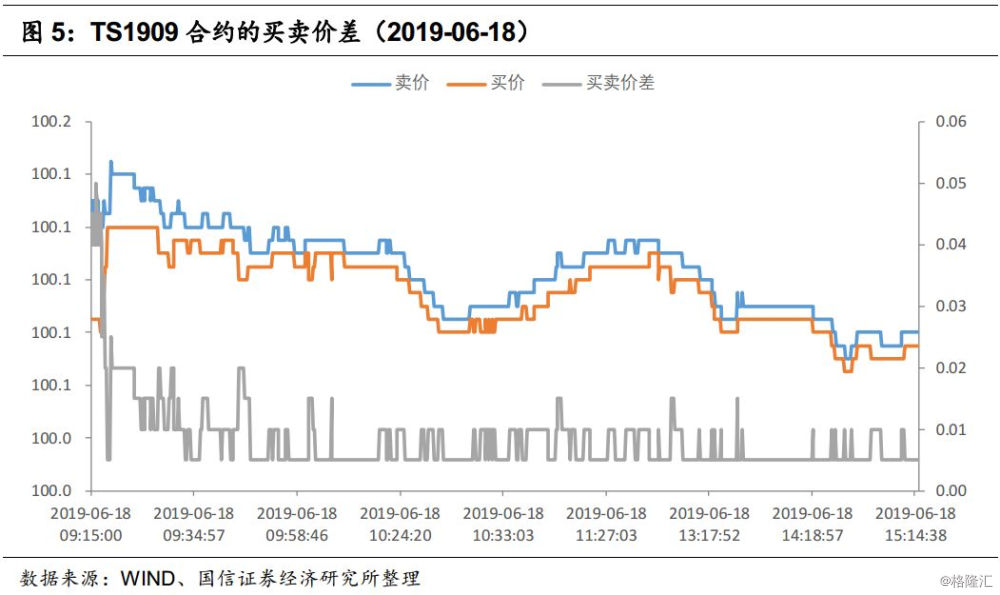

除了成交量和持仓量指标外,买卖价差也是市场投资者比较关注的流动性指标。可以发现,在做市商制度推出之后,TS合约的买卖价差明显缩小,投资者在TS合约上交易不用再担心冲击成本的问题。以2019年6月18日的数据为例,TS1909合约的买卖价差在全天平均为0.01元,这一较小的价差也反映了TS1909合约的流动性能够支撑投资者参与交易。

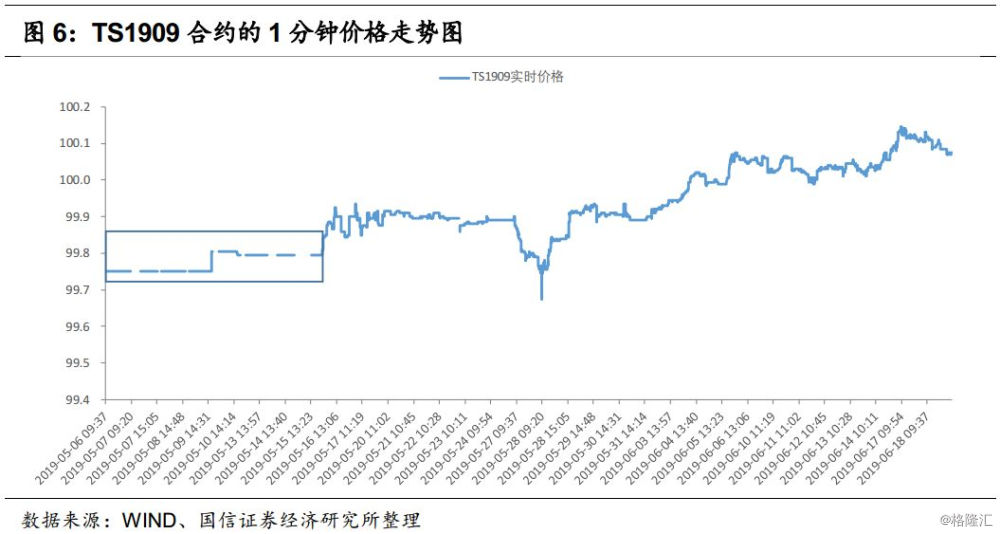

另外,从TS1909合约的1分钟价格走势也能够看到类似的结论。在2019年5月16日以前,TS1909合约价格变化并不连续,可能很久都不会有成交;但在2019年5月16日之后,TS1909的价格变化较为连续,市场成交明显较以前更加活跃。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员