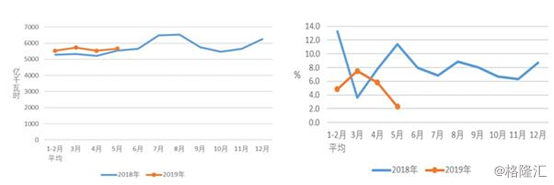

近期,中电联发布2019年1-5月份电力工业运行简况。据报告显示,今年前5月,全国全社会用电量27993亿千瓦时,同比增长4.9%,增速比上年同期回落4.8个百分点。下图为2018、2019年月份全社会用电量及其增速。

(资料来源:中电联)

截至5月底,全国6000千瓦及以上电厂装机容量18.3亿千瓦,同比增长6.1%,比上月增加548万千瓦,增速与上年同期基本持平。水电3.1亿千瓦,火电11.5亿千瓦,核电4591万千瓦,并网风电1.9亿千瓦,并网太阳能发电1.3亿千瓦。

1-5月份,全国规模以上电厂总发电量27809亿千瓦时,同比增长3.3%,增速比上年同期回落5.2个百分点。

其中,水电发电量4003亿千瓦时,同比增长12.8%;火电发电量20409亿千瓦时,同比增长0.2%;核电发电量1320亿千瓦时,同比增长24.3%;全国6000千瓦及以上风电厂发电量1843亿千瓦时,同比增长9.7%。

中电联披露的最新数据显示,5月风电新增装机1.38GW,同比增长43.75%,环比增长91.7%,行业景气度逐步提升。

风电行业一览

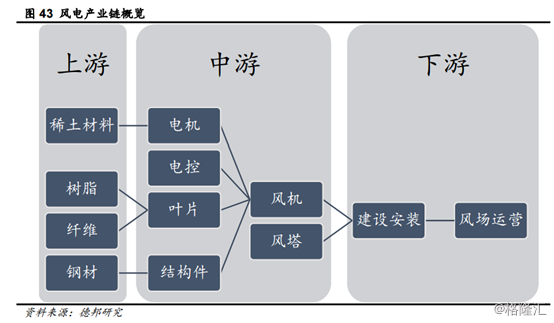

风电产业链主要包括上游的原材料供应,中游的零件、整机制造,以及下游的建安、运营。其中,风电主机是整个风电产业链中最为核心的一环。

近年来风电光伏成为最受瞩目的可再生能源,发展速度遥遥领先。根据IEA的数据,2000年全球发电量的65%来自化石能源,17%来自核电,17%来自水电,1%左右来自生物能,风电光伏的发电量占比几乎为零。然而不到20年的时间,在2018年的发电量构成中,风电光伏的发电量占比已经分别达到了5%和2%,可以说是已经占据能源供应的一席之地。

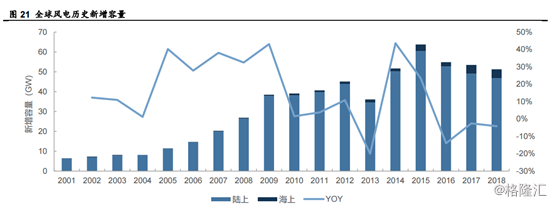

目前全球风电已经进入新一轮增长周期。据全球风能协会(GWEC)的统计,2018年全球新增装机51.3GW,较2017年减少4%,其中陆上风电装机46.8GW,海上风电装机4.5GW。继2001-2010年复合增速高达22%的一轮高速爆发后,全球风电行业在2010-2013年间迎来调整,目前已进入平稳成长阶段,随着风电技术的成熟,成本不断降低,新兴市场得到开拓,海上风电装机占比不断提高,从2001年占总装机的比例从1.5%上升2018年到8.8%。

(资料来源:德邦证券)

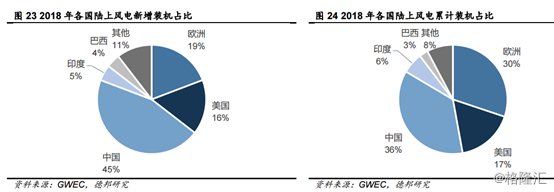

根据GWEC的数据,2018年世界各国陆上风电的新增装机量构成中,中国占45%,欧洲占19%,美国占16%,三大市场合计占比达到80%。在2018年世界各国陆上风电的累计装机分布中,中国占36%,欧洲占30%,美国占17%,三者合计占比达83%。

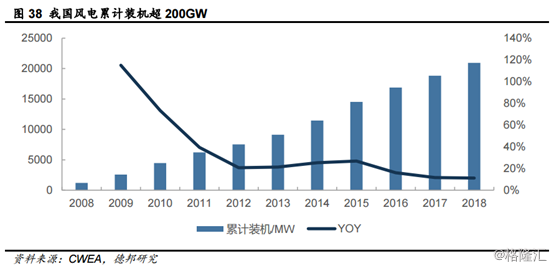

我国的风电装机主要集中在三北地区,截至2018年底,我国累计风电并网容量达到184GW,达到全部发电装机容量的9.7%。装机量最高的三个省份是内蒙古、新疆和河北,分别达到28.7GW、19.2GW和13.9GW。

根据中国风能专委会(CWEA)的数据,2018年我国新增风电装机容量21.14GW,同比增长7.5%;累计装机容量209.53GW,同比增长11.2%,继续保持稳定增长态势。

在电力行业中,最受大家关注的就是电力市场化相关问题和消纳问题。电价和弃电率直接影响了电企的盈利能力。近期相关利好政策频发,数据也逐渐变好。

2019年5月10日,国家发改委、能源局发布了《关于建立健全可再生能源电力消纳保障机制的通知》,正式确立了通过配额制与绿证交易的促进可再生能源消纳的机制。

2019年5月21日,国家发改委发布了《关于完善风电上网电价政策的通知》,《通知》将陆上风电标杆上网电价改为指导价。2019年I~Ⅳ类资源指导价分别调整为每千瓦时0.34元、0.39元、0.43元、0.52元。2020年指导价分别调整为每千瓦时0.29元、0.34元、0.38元、0.47元。海上风电也执行指导价,2019、2020年的价格分别为每千瓦时0.8、0.75元。《通知》将指导价梯度平稳下调,为风电平价上网留出了时间窗口。

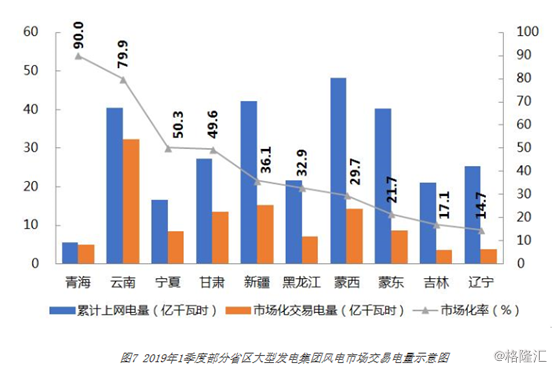

与此同时,中电联也发布了2019年1季度电力市场化交易情况数据,数据显示,2019年1季度,大型发电集团风电机组累计上网电量497亿千瓦时,占其合计上网电量的5.7%;风电市场交易电量120亿千瓦时,风电上网电量市场化率为24.1%,其中跨区跨省交易电量约51亿千瓦时,占风电市场交易电量的比重为42.3%。

电价方面,风电上网电量市场化率超过40%的省区分别是青海(90%)、云南(79.9%)、宁夏(50.3%)和甘肃(49.6%),其平均交易电价(含跨省跨区送出交易电量电价)分别为0.5267元/千瓦时、0.5265元/千瓦时、0.5729元/千瓦时和0.3834元/千瓦时。市场化电价稳步提升,也为电企盈利提供了较好的契机。

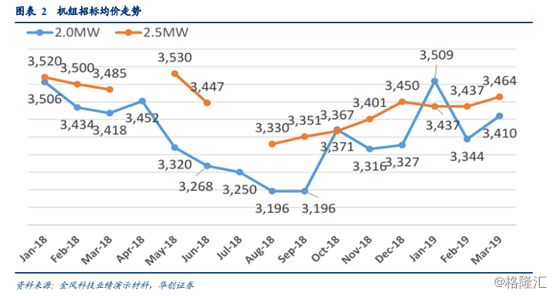

受此影响,5月份风机招标价继续温和回升,一线厂商产品拥有一定溢价。自去年3季度行业价格降至冰点后,产业链相关企业已进入盈利困难期。风机招标价格自2018年9月末开始逐步企稳反弹。

根据华创证券最新统计信息,5月份2.0MW以及2.5MW机组招标均价维持3450元/kW以上,整机均价接近3500元,售价环比、同比均有所回升,风机招标均价持续回暖,且龙头企业相对二线企业具有一定溢价能力。

5月份风电并网量同比、环比均大幅向好,抢装明;与产业链反馈较为吻合;下半年随着海上风电、三北地区陆续进入开工高峰期,并网高增长有望持续。

机构认为,风电行业抢装并网预期明确,虽然一季度受到交付进度等因素影响,产业链部分公司业绩略低于预期,但从最近调研情况来看,塔筒、铸件等排产、交付均呈现明显提速,6月份或迎来新一轮交付高峰。根据最新的《2019年风电建设管理办法》,2018年前核准未建项目将成为今明两年的装机主力,预计2019年风电装机在28GW-30GW,同比增长30%-40%。

A股有哪些相关受益公司?

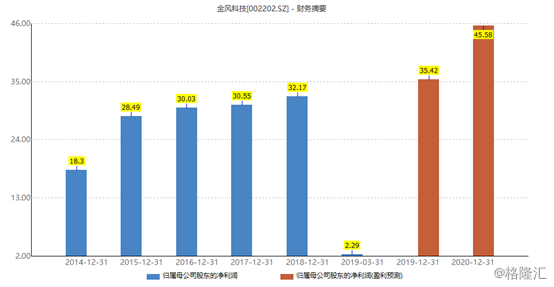

金风科技(002202.SZ):国内风电整机龙头,公司成立于1998年,主营大型风机的生产销售和风电场的建设运营业务,是中国成立最早、自主研发能力最强的风电设备研发及制造企业之一。公司于2007年12月26日上市,经过十几年的发展,现已成长为国内第一、世界第二大风电整机制造商。公司拥有直驱永磁技术系列机组的自主知识产权,拥有专利超3900项,至今实现全球装机量超50GW,装机数超3万台。

根据中国风能协会数据,2018年金风科技新增装机容量达到671万千瓦,市场份额达到31.7%,连续八年排名第一。

公司业绩增长趋势较好。2018年,公司营业收入287.31亿元,同比增长14.33%,归母净利润32.17亿元,同比增长5.3%。

一季度公司营业收入53.96亿元,同比增长39.8%,综合毛利率为26.6%,净利率为4.2%。毛利率和净利率均有所下滑,主要为消化去年招标的低价订单所致,预计四季度有望改善。截止2019年一季度末,公司在手外部订单合计19.23GW,同比增长14.6%,创历史新高。

(资料来源:wind)

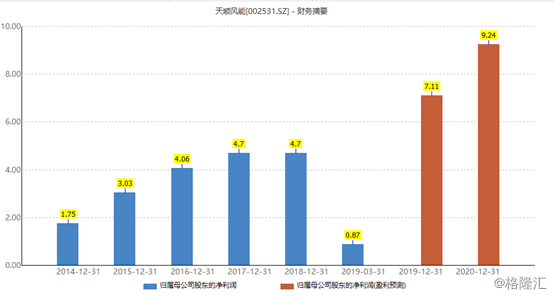

天顺风能(002531.SZ):公司成立于2005年,是全球最具规模的风力发电塔架专业制造企业之一,与全球知名主机厂常年保持合作,塔架海外营收占比48%。公司目前积极拓展国内风塔业务、风场运营以及叶片等新业务,二季度塔筒出货环比翻倍增长。

近年来公司业绩增长平稳。2018年全年公司营收38.3亿元,归母净利润4.7亿元,其中塔筒/发电/叶片营收占比分别为80%、9%及7%。2019年一季度公司营收8.4亿元,同比增长33%,归母净利润0.87亿元,同比增长6.26%。

(资料来源:wind)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员