作者:徐杨

来源:新全球资产配置

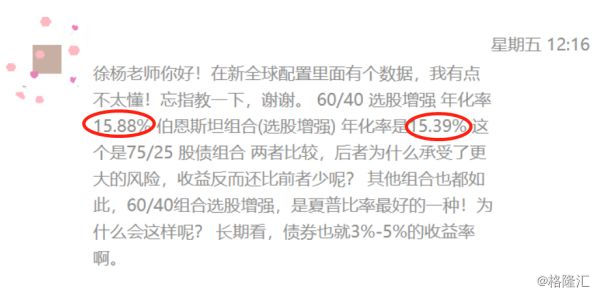

有一位朋友在后台对《新全球资产配置白皮书 - 半个世纪的历史回测带你看全球资产配置》提出了一个问题,我们觉得很有价值,非常感谢。这位朋友问到:股债配比75/25的伯恩斯坦组合(选股增强)的年化回报率,为什么不如股债配比60/40(选股增强),不是承受的风险越大收益就会越大吗?借这个非常好的问题,我们做出了一些分析和思考。

没有看过原文的朋友,可以看看下面这张表:我们对几个股债组合进行选股增强后,股债配比60/40的组合的年化回报为15.88%,高于伯恩斯坦(股债大类配比75/25)组合的回报(15.39%)。60/40组合相对于伯恩斯坦,股票头寸更少,但是年化回报反而更大了,这是为什么?

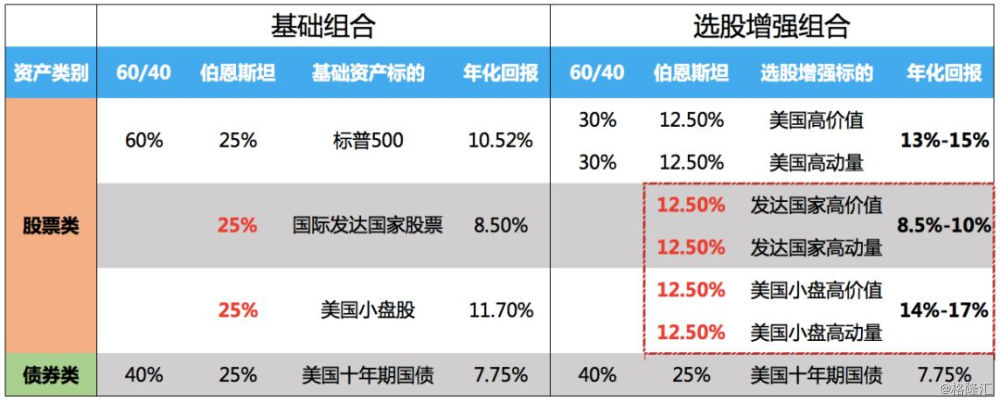

回答这个问题,我们必须仔细看它们组合中底层资产的配比和历史回报:

(1) 60/40选股增强中,有60%的股票头寸的历史年化回报在13%-15%左右。而在伯恩斯坦选股增强中,同样历史回报的股票头寸的仓位,只有25%。

(2) 相比只持有美国市场股票头寸的60/40组合,伯恩斯坦中还有25%的发达国家股票选股增强头寸,而这一部分的头寸,年均回报约为8.5%-10%,相比纯美股市场的选股增强收益,小了不少。

(3) 仅从以上这两种资产来看,伯恩斯坦跟60/40的年化回报的差距应该不小。但是,伯恩斯坦又还有25%的美国小盘股股票增强头寸,这一部分的年化回报在14%-17%左右,高于纯美国市场的股票增强带来的回报,让伯恩斯坦扳回了一城 。

。

失之东隅,收之桑榆。伯恩斯坦组合最后的年化回报,只比60/40股债双雄低0.49%。虽然历史上,60/40看起来是“简单又美好“,但我们要知道,美国10年期国债在过去30年中,都是大牛市。单纯的股债双雄组合,能否在未来的加息周期中持续提供分散风险的能力,我们对此是存疑的。

鸡蛋需要放在多个篮子中,合理地增加篮子的数量,是通过资产配置降低风险的重中之重。60/40也好,伯恩斯坦也好,我们需要通过数字看透背后的逻辑,并且理解其中蕴含的资产配置的道理,在此之上,选择自己最相信的资产配置方式,并做到长期坚持。

正如这位读者朋友细致的观察,在资产配置的路上,与其费尽心思地去找表现最好的策略,不如花更多的时间在另外三个方面:

第一,对模型的认知

【最好的模型】,投资者们听到它都觉得非常美好,梦想的摇篮,极致的追求;但在实际操作中,没有【最好的模型】,只有【最适合你的模型】。投资中,你要找到适合自己的一套打法和操作。

第二,对风险的控制

投资单一资产的风险非常非常大,很多人只想着一夜暴富,却忘了还可能“血流如注”。所以加入国债或者其它避险资产,才能真正发挥资产配置的作用。不过减少风险资产(股票、房地产)的配比后,总体回报肯定会有所下降,但是能换来更多的回(po)撤(chan)保护。

第三,模型的费用

投资的时间越长,费用对于整个投资回报的影响就越大,因为时间复利的威力是巨大的。假设年化回报是10%,你首期投入了10万块。经过15年的投资,0.5%的费率下,你的本金将增值到390,132块;而如果费率是2%的话,你的投入将会变成317,216块。每年1.5%的差距会让你少赚近73,000块。

我们在《投资于智能投顾,到底是在投什么?》一文中浅议过以上的问题。一年多以后的现在,美国的智能投顾市场有没有什么变化呢?我们找来截止【2019年第一季度末】的众多美国智能投顾策略和业绩数据,进行了对比。

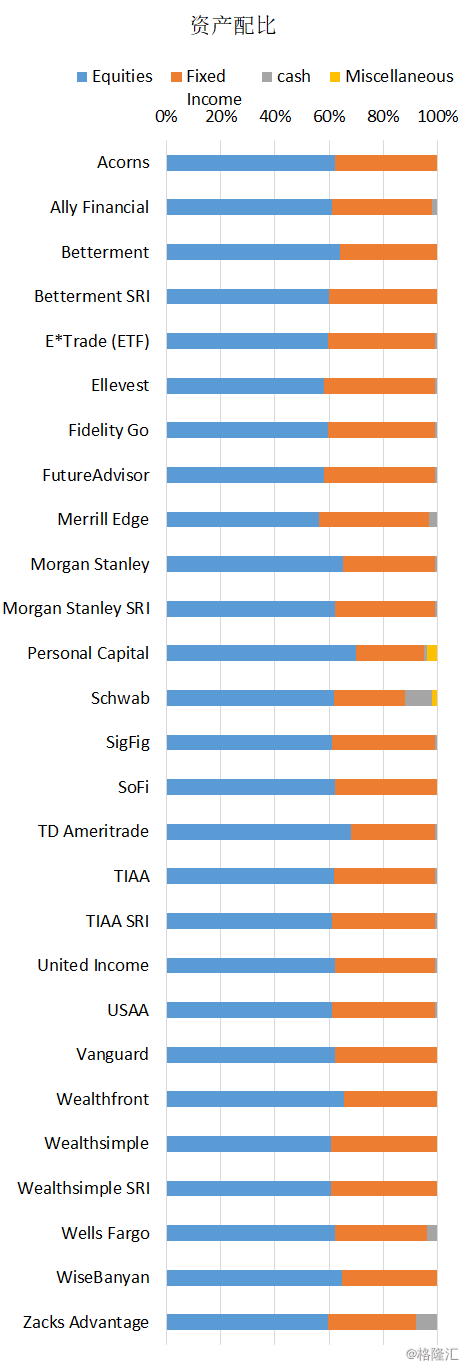

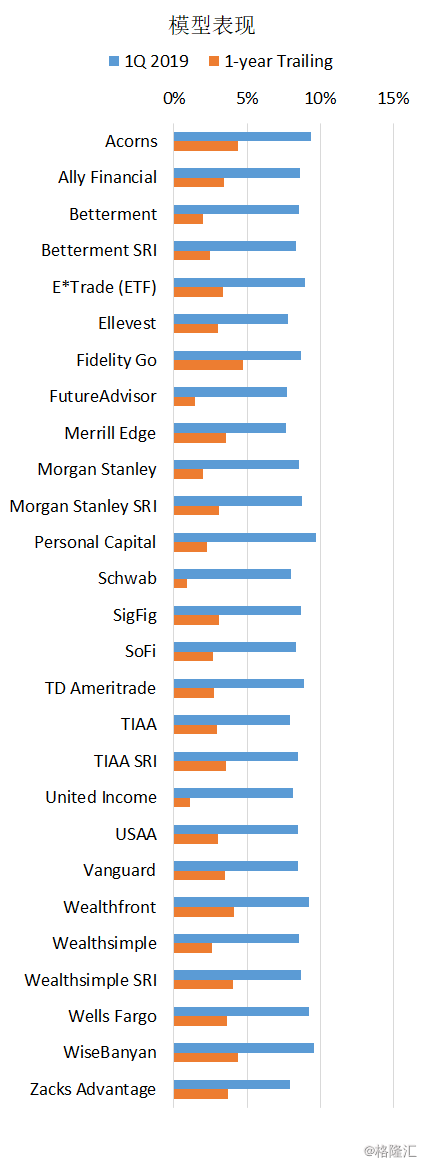

跟之前相比,美国市场上新增了很多智能投顾策略。之前参与评选的模型组合只有不到20个,而现在已经超过了40种。我们选取其中表现周期不低于1年的27个模型来跟大家分享。

数据来源:BeckenDBenchmarking

组合的资产配比上,股票类的占比是大头,平均占62%的仓位,包括美股头寸和国际股票头寸;排第二的是固定收益类,平均占比36%;现金类平均占比1%;其它资产约0%。

这些组合看起来似乎都是股债60/40的配比?The devil is in the detail:不同标的、不同头寸、不同调仓频率和不同的费率,都会导致最后的结果有差异。因此每个模型里面的每个细节,都非常重要。

数据来源:BeckenDBenchmarking

上图中的这些模型,在2019年第一季度平均取得了8.58%的回报。其中,Personal Capital组合回报最高,为9.70%;Merrill Edge组合回报最低,为7.69%。看起来差距好像并不大?No,第一感常常会让我们忽略很多信息。

我们如果往回看12个月,从上图中橙色部分可以看到,每个模型间的差距拉大了。在截止2019年第一季度末的前12个月中,模型的平均回报是3.02%,最好的是Fidelity Go,为4.71%,最差的是Schwab,为0.86%。

而2019年一季度排名第一的Personal Capital,在过去一年的回报中排倒数第三(22名);而季度最差的Merrill Edge,在过去一年的回报中排到第八。

3个月和12个月的数据长度,对于资产配置模型来说,并不是一个长的评判周期。但在这么短的时间内,这些有名的资产管理和智能投顾公司提供的资产配置模型,业绩回报都会有这么大的差距。

模型与模型之间,细微的差别、一点点理念或风格不同、执行的好坏,都会对最后的收益造成很大的影响。而对于投资者来说:模型不要看名头,弄清背后的逻辑最重要。事先了解老司机的开车风格,才不会晕车。

最后谢谢大家一直以来的关注鸭,有时候我们会来不及在微信后台回复,但是我们都会努力地找机会一一作答。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员