作者:巴郡笔记

来源:雪球

通过对保险股的历史复盘分析,发现影响保险股股价表现的三个核心驱动因素是:权益市场行情、长端利率和新业务价值增速。

一、权益市场表现

1、投资收益率上行,利好投资回报偏差正贡献。

保险资产配置中约有12%投资于二级权益市场,若权益市场上行20%,将提振总投资收益率2.4pct,而正常保险公司的投资收益率在5%左右,权益市场影响成都达到50%,较利率变动的影响显著得多。在牛市行情下,投资收益率的快速上升将大幅改善投资端表现,投资回报偏差大概率实现正向贡献,利好内含价值的快速增长。目前保监会监管要求权益资产占比不高于30%,未来还将进一步提高,二级市场的影响会更大。

2、保险投资收益率与大盘蓝筹股走势具有紧密的相关性,具有较强的β属性。

首先,保险股作为市场的重要构成者,在市场风格转变到大盘蓝筹股时,因其占有一定的市场份额而会获得相应的资金配置,推动保险板块股价的上涨。其次,保险公司权益部分配置更倾向于投资高股息、高分红的蓝筹股,当蓝筹股行情启动时,保险资金的权益投资收益表现也相应提升,市场对保险公司投资端的信心增强,进而加大保险板块的配置力度。总体来说,当大盘蓝筹股行情向好时,保险行业无论是蓝筹股的构成者还是参与者,都将受益于整个市场行情的催化,保险股具有较强的β属性。

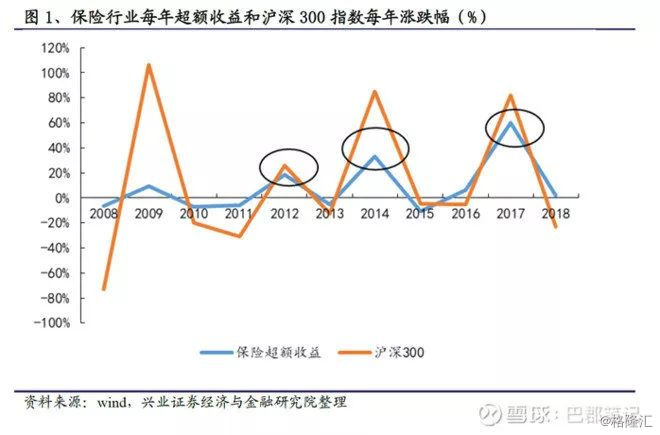

3、历史表现看大盘行情较好时,保险行业更容易跑出超额收益。

保险行业跑出大幅超额收益的年份为2012年、2014年和2017年,这三年保险行业指数的涨幅分别为26%、84.9%和81.8%,对应的沪深300指数分别上涨7.6%、51.7%和21.8%,保险行业超额收益分别为18个百分点、33个百分点和60个百分点。相对的,在大多数大盘下跌的年份,保险行业会跑输大盘。总体上看,由于保险行业对于投资端的高敏感性,在大盘大幅上涨时候通常能较大幅度的跑赢大盘。另外,由于保险资金的投资偏好主要为绩优蓝筹股,因此在市场风格偏好为大盘股而非小盘股时对保险公司的投资端更为有利,这也是2017年保险行业能跑出60个点的超额收益的原因之一。

二、长端利率

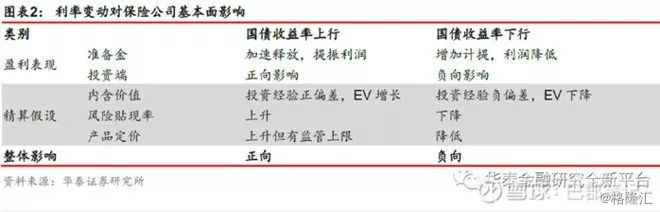

1、长端利率的变化通过三个方面影响保险公司的盈利表现

(1)存量债券价值的变化:利率上行时,存量债券价值会下降,其中持有至到期的债券对利率不敏感,交易性金融资产中的债券的公允价值下降则会降低投资收益且计入损益表,可供出售金融资产中的债券的公允价值下降但不出售则不会计入损益表,但保险公司的债券中通常超过60%的债券都在持有至到期投资里,因此总体上存量债券在利率上行时对投资端的负面影响程度有限;

(2)新增和到期资金的投资收益率:寿险公司的保费收入的大部分均会成为准备金需要进行资产配置,另外还有部分到期的资金也需要进行资产配置,新增资金和到期资金也的投资收益率在利率上行时会有所提升,提高投资收益率和利差,这也是利率对保险公司影响的最重要的因素;

(3)准备金折现率变化带来的利润的释放:准备金折现率会随着750天国债移动平均收益曲线上行而提升,从而释放利润,但与利率的变化有一定的滞后性。

2、对精算假设影响:谨慎假设为利率下行预留空间,负债成本会随之相应改变

利率上行实际投资收益率大概率高于假设,产生正向经验偏差。投资回报差异主要取决于实际投资收益率与假设投资收益率之间的差值,长端投资收益率假设大多为5%,若实际经验优于假设,则产生投资经验正偏差。不考虑权益波动的影响,在利率上行期,保险资金再配置压力减弱,大概率产生投资回报正偏差,利好内含价值的稳步增长。

预定利率随利率变动相应调整,利率上升初期与下降末期有望扩大利差。投保人在购买保险产品时通常会比较市场替代品的机会成本,大多数会参考一年期定期存款利率和其他市场的短期投资回报率,预定利率通常以一年期定期存款利率为比较基准,辅之以前期投资回报率的表现进行调整。由于利率和股票回报率是宏观经济环境、货币政策的现实反映,变化领先于基准利率,因此预定利率的调整具有一定的滞后性。市场利率上行初期,保单预定利率尚未调整,负债成本保持低位,利差随着利率上行而扩大;市场利率下行末期,预定利率下调为保证一定的利差益,下调幅度将大于前期投资收益降幅,利差修复。3、国债收益率上行利好保险板块,带来估值修复

从投资的角度看,保险行业指数的超额收益和利率的走势有一定的正相关性。十年期国债收益率在2008年、2014年、2015年和2018年出现了较大幅度的下行,年内分别下行了164bps、93bps、82bps和64bps,对应的年内保险行业的超额收益分别为-7个百分点、33个百分点、-11个百分点和2个百分点,其中2014年在利率下行时仍有较高的超额收益主要是大盘的大幅上涨所带动的;十年期国债收益率在2009年、2013年和2017年出现了较大幅度的上行,年内分别上行了91bps、96bps、87bps,对应的年内保险行业的超额收益分别为9个百分点、-5个百分点和60个百分点,其中2013年在利率大幅上行时仍出现负增长主要是大盘的下跌且全年小盘股表现远好于大盘股,对保险投资端有一定的负面影响。除此之外,长端利率变化幅度相对较小的2010年、2011年、2012年和2016年,其超额收益也与长端利率的变化呈现出一定的正相关。

三、新业务价值的增长

NBV是EV稳定增长的助推器,从追求规模增长向高价值率转型。

NBV高增长,助推保险股走强。新业务价值既体现新单规模,也体现具体的产品结构质态,是市场最为关心的负债端核心指标,其变动直接影响估值指标EV的增幅。上市险企2009年、2015年和2017年的NBV增速均较为可观,分别实现约20%、15%和50%的增长,我们认为市场对NBV增速提升的预期提振板块表现,助推保险股走强。

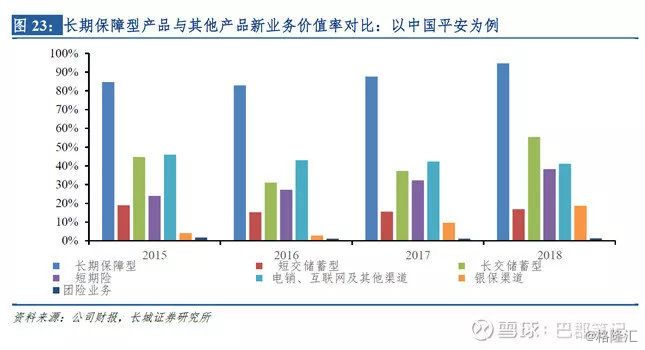

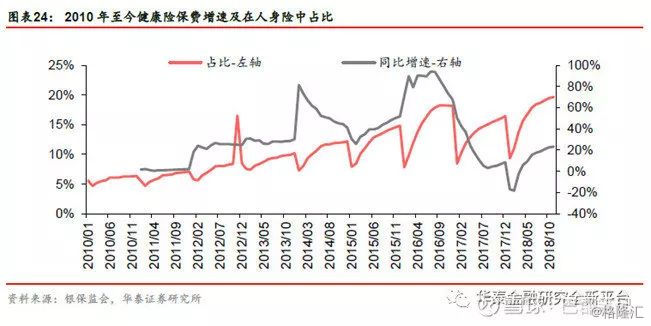

从追求规模增长向高价值率转型,回归保障推动产品结构改善。(1)据银保监会数据,2007年银保渠道保费在总保费中占比由2003年的17%大幅提升至34%,且各大险企以大力发展投连险为主要目标,规模保费快速提升而产品价值率处于绝对低位。(2)2011年银保业务监管加强,导致部分险企选择性放弃银保业务,叠加2013年预定利率上限的放开,传统险规模快速提升。(3)2015年监管加强对举牌资金的监管,万能险业务严重放缓,健康险业务增速提升,此外随着“保险姓保,回归保障”的推进,134号文叫停快返型年金险,各大险企主动转型,向高质量业务方向发展,推动新业务价值率持续攀升。友邦中国新业务价值率长期保持在80%的高位水平,整体价值率水平在60%左右,进而推动其P/EV估值保持在2x区间波动,可见高价值率的产品结构有望提升整体估值中枢水平,我们认为未来险企将逐步从追求规模增长转型价值提升,保障险与长期储蓄险的占比有望逐步提高,整体价值率水平有望步入新台阶。

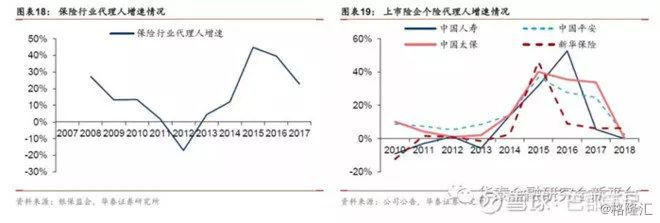

代理人队伍扩张渠道优化,助推价值率攀升。个险渠道代理人是保险公司核心竞争力之一,渠道价值率较高,是各大险企主要推动的发展方向。2012年由于经济下行压力导致增员困难,保险行业个险代理人为负增长,而2014年开门红销售表现超预期推动代理人增员难度降低,规模实现较大幅度提升。2015年4月保险代理人资格考试取消,直接推动2015-16年个险代理人规模的快速提升,全行业实现约40%的连续上涨,除新华保险主动转型调结构外,其他上市险企均实现20%以上的增长。在规模增长的基础上,举绩率、留存率与产能成为重要考核指标,特别是2018年开门红销售乏力导致代理人脱落率增加,倒逼队伍建设向高质量发展,我们认为未来代理人规模会稳中提升,且质态改善将成为主要发展方向,进而推动价值率进一步攀升。

四、2019年保险股股价影响因素的变化:

1、长端利率目前处于不利的局面:由于全球处于降息阶段,加之贸易战带来的宏观环境不确定性,国内货币政策也将趋向于宽松。伴随着美联储的降息,长端利率总体处于下降通道之中,对保险股的估值产生持续的压制。

2、权益市场表现:当前货币政策宽松,财政政策加力,资本市场地位提高,估值处于历史地位;如果贸易战缓和,权益市场的表现将值得期待。

3、新业务价值增长:前5月保费增长平稳,保费结构进一步优化,新业务价值率高的保障类产品占比持续提升,新业务价值增长尚可。

结论:三个核心因素中,长端利率下行压制估值,但估值处于历史最低水平附近,保费结构优化新业务价值率提高带来估值修复,现在正是最好的布局时机,后续权益市场的表现值得期待。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员