作者:明明债券研究团队

来源:明晰笔谈

报告要点

2019年5月28日,中国社科院发布最新的中国杠杆率报告显示,我国非金融企业部门杠杆率延续上升势头,在绝对水平上高于金融危机时期的美国和泡沫破裂期的日本。那么中国的非金融企业杠杆率为什么在全球偏高?总体而言,我们认为目前中国企业部门杠杆率水平后续可能还会上升,但不需为“破坏性”去杠杆和高杠杆引发金融风险两种情况担忧。

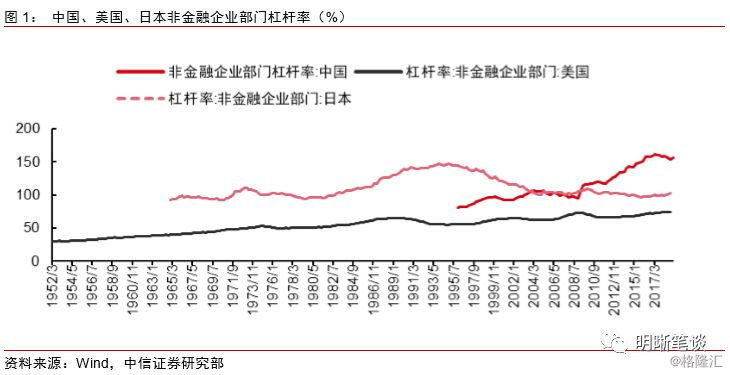

中国企业杠杆率的国际比较。美国目前仍然处于杠杆去化期。04至08年期间,美国债券牛市为企业融资创造了良好的环境,美国非金融企业处于不断加杠杆的过程。08年金融危机爆发后,为降低企业杠杆,美国让企业直接破产。为缓解由于急速去杠杆带来的经济下滑压力,美国加大财政支出进行杠杆转移。随着美国经济复苏,非金融企业部门开启新一轮加杠杆周期。日本企业去杠杆历程仍未结束。上世纪80年代,日本迎来了战后第二次经济大发展,非金融企业杠杆率迅速破百提高。90年代初,日本泡沫破裂,银行倒闭,非金融企业杠杆率开始回落。中国非金融企业杠杆率水平远超国际平均。依据BIS测算数据,中国非金融企业杠杆率自09年起远高于其他主要经济体。

中国企业部门杠杆率增速目前主要受企业产出减速影响。目前中国企业部门杠杆率增速与企业资产负债率增速的背离指出:企业的加杠杆行为可能并非中国非金融企业部门杠杆增速回升的原因。杠杆率与资产负债率增速的差别即代表了企业部门生产能力的变动情况。观察中国工业增加值增速与中国工业企业总资产增速之差,自2018年3季度起中国工业企业出现了生产能力增速的下滑,这也直接导致了企业杠杆率的上升。从这一点上说,目前中国的非金融企业杠杆问题同美国、日本是截然不同的。

供需双侧紧缩预计仍将推升企业部门杠杆率增速。企业部门在需求侧面对贸易争端引发的需求收缩,供给端处于低新增产能背景下的产能利用率下降阶段,二者的同时作用压制了企业部门的产出增速,虽然企业部门仍然处于主动去负债的阶段,但杠杆率仍然因此上行。我们预计中国企业部门杠杆率增速的回升仍然将会持续下去。但无需过于担忧,因为企业去负债行动依旧在进行中,而企业产出增速的下降和产能利用率的下移并不会带来即时的兑付压力,故而我们相信企业“破坏性”去杠杆风险和企业杠杆率飙升引发金融系统风险两种情况都不会出现。

结论与展望。我们认为目前企业部门供给侧产能去化调整仍未结束,需求侧面对中美贸易争端带来的需求下滑,二者合力作用使得中国企业部门产出能力增速实际上处于一个下行的区间。我们预计非金融企业杠杆率增速仍将有一定上升趋势,而这种趋势背后的产出下滑、需求不振和投资下滑则是杠杆率抬升的主因。企业生产增速的下滑可能会给债市收益率带来向下压力,总体而言,我们认为无风险利率仍有下行空间,十年期国债收益率将逐渐向下趋近区间3.0%-3.4%的下沿。

正文

2019年5月28日,中国社科院发布最新的中国杠杆率报告显示,我国非金融企业部门杠杆率延续上升势头,截止2019年3月达到156.88%。同时依据国际清算银行(BIS)的测算,截止2018年12月,中国非金融企业部门杠杆率(企业部门总负债/名义GDP)已经达到151.60%。从单纯的横向对比来看,目前中国非金融企业部门杠杆率已经超越了美国和日本,在绝对水平上甚至高于金融危机时期的美国(70%)和泡沫破裂期的日本(147.4%)。那么中国的非金融企业杠杆率是否代表某种危险,是否映射了某种增长现实?在前文《如何理解居民杠杆?》中,我们分享了对居民杠杆前景的理解,而目前中国非金融企业部门的高杠杆率现象同样让我们感兴趣。与上一篇文章的分析思路相近,实际上由于各国针对企业部门的数据统计口径在企业涵盖范围、数据内涵大有不同,我们依旧会在国别间的对比的基础上,补充针对中国企业杠杆率增速的观察作为我们逻辑的基点。我们将从非金融企业杠杆率与资产负债率、生产效率的关系入手,从细致的层面针对非金融企业杠杆进行一个分析和展望。同时我们后续也会针对宏观杠杆率同经济增速以及资产价格进行更多的讨论。总体而言,我们认为目前中国企业部门杠杆率水平后续可能还会上升,但不需为“破坏性”去杠杆和高杠杆引发金融风险两种情况担忧。

中国企业杠杆率的国际比较

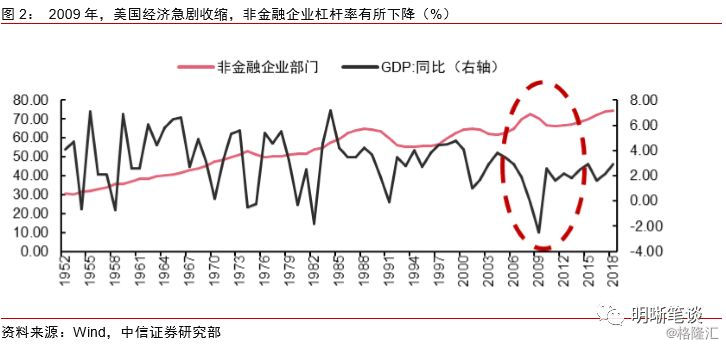

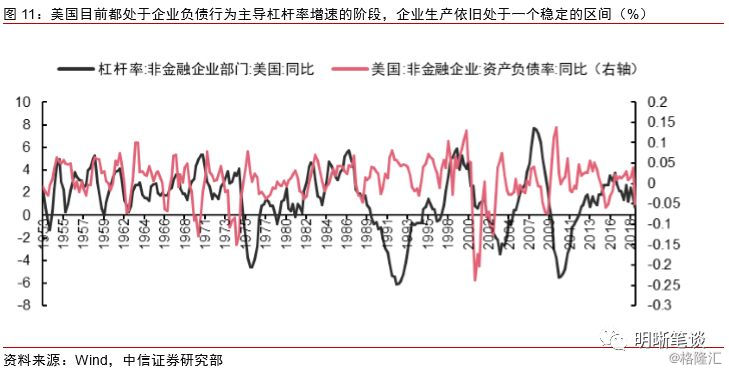

美国目前仍然处于杠杆去化期。2004年至2008年期间,美国债券牛市为企业融资创造了良好的环境,美国非金融企业处于不断加杠杆的过程,并于2008年达到历史高点72.60%。2008年金融危机爆发后,美国房地产市场泡沫破裂,企业投资的房产价值下跌,企业大规模倒闭,银行不良贷款率于2009年攀升至最高点5%。为降低企业杠杆,美国让企业直接破产,金融机构的不良贷款率增加从而限制对企业贷款,非金融企业部门杠杆率从2009年的70.40%降低至2013年的67.1%。为缓解由于急速去杠杆带来的经济下滑压力,美国加大财政支出进行杠杆转移,政府部门杠杆从2009年的78.80%大幅提升至2013年的96.40%。随着美国经济复苏,并伴有低利率的融资环境,非金融企业部门又显示出加杠杆意愿,开启新一轮加杠杆周期。

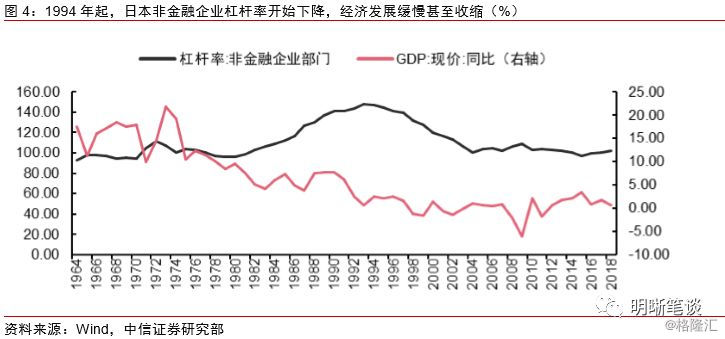

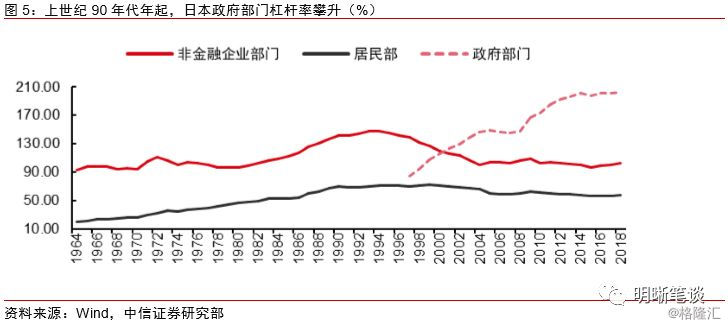

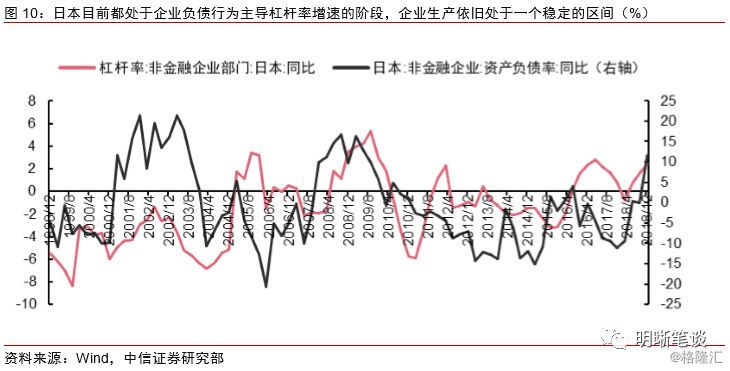

漫长的日本企业去杠杆历程仍未结束。上世纪80年代,日本迎来了战后第二次经济大发展,投机活动借此浪潮激增,非金融企业杠杆率迅速破百提高至1990年的141.60%。上世纪90年代初,日本泡沫破裂,土地股票价格大幅下跌,企业由于前期过度投资造成大量负债,难以偿付。但由于日本没有及时重组企业和银行,导致银行不得不对企业展期,企业杠杆率居高不下。企业债务积压、资不抵债,日本企业经营较长时间内没有出现实质性的改善,1994年起开始出现银行倒闭现象,非金融企业杠杆率才开始出现回落,于2004年下降至100.80%,至今仍在100%上下浮动。由于非金融企业杠杆率长期处于下降态势,日本经济发展也在长达20年间处于较低发展水平甚至呈现收缩态势。此外,非金融企业部门杠杆率没有大幅降低的背景下,日本政府部门杠杆率却逐步走高,截至2018年已达202.5%。

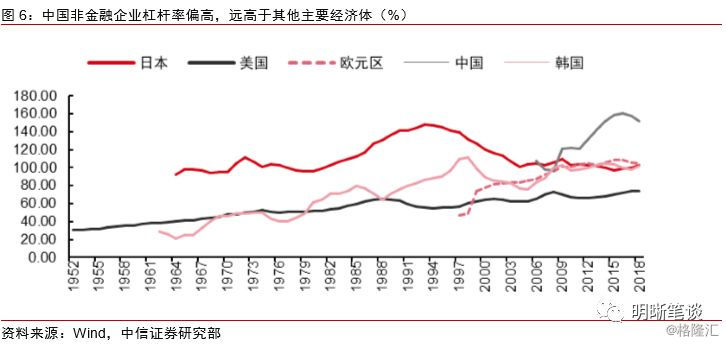

中国非金融企业杠杆率水平远超国际平均。依据BIS测算数据,中国非金融企业杠杆率自2009年起远高于其他主要经济体。且2009年起,中国企业杠杆率快速攀升,2017年起出现回落趋势。截至2018年,中国非金融企业部门杠杆率为151.60%,美国、日本、韩国、欧元区的非金融企业部门杠杆率分别为74.40%、102.60%、101.70%和105.00%。这种企业部门杠杆率的高企引发了许多担忧,但是未来中国企业部门是会经历“破坏性”去杠杆或是经历杠杆率继续上升引发金融不稳定,都无法从绝对水平的国际比较中简单得出结论。

中国企业杠杆率增速有何特殊之处?

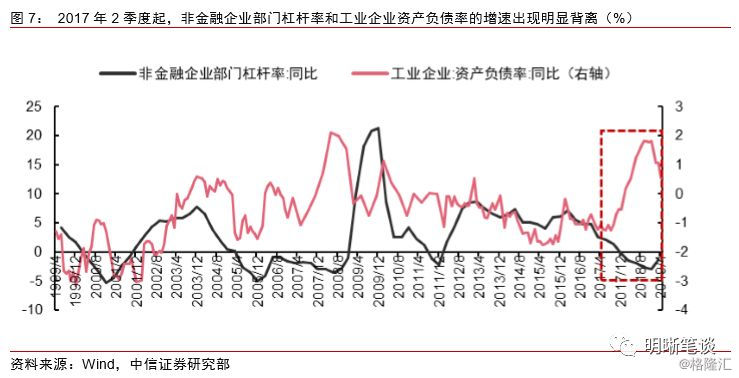

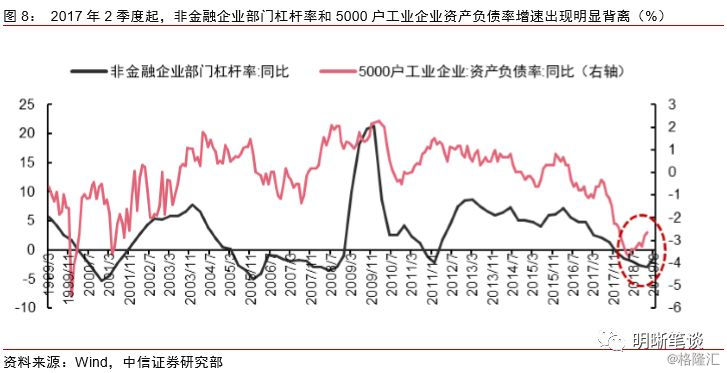

中国企业部门杠杆率增速目前主要受企业产出减速影响。囿于数据的限制,虽然中国经济处于第三产业大发展的经济转型期,但中国工业企业仍然是产出的重要组成部分,同时第二产业可能是经济负债总额和增加值的主要来源,故而我们主要关注工业企业的资产负债率变化。观察中国非金融企业杠杆率和工业企业资产负债率的增速,我们发现自2017年2季度起二者增速出现了明显的背离:2017年4月-2018年12月,企业部门同时经历了杠杆率增速的下行和企业资产负债率增速的上升;2019年起,我们观察到了企业杠杆率增速的反弹和工业企业资产负债率的上升。我们继续观察央行发布的5000户工业企业资产负债率增速与企业部门杠杆率增速的关系,同样可以发现类似的结论。直觉上,企业的负债行为是主导企业部门杠杆率的主要因素,企业的加杠杆行为将会导致杠杆率增速的提升,但目前中国企业部门杠杆率增速与企业资产负债率增速的背离指出:企业的加杠杆行为可能并非中国非金融企业部门杠杆增速回升的原因。为了分析这个问题,让我们从企业杠杆率定义入手。非金融企业杠杆率被定义为企业部门总负债对当年名义产出的占比。由于企业资产负债率等于企业总负债除以企业总资产,当我们在分子分母同时除以企业总资产时,我们即可得到下面的等式:

有趣的是,GDP对企业总资产就是是一个类似企业“ROA”的指标,我们可以暂时将其定义为企业生产对GDP的单位贡献率,经过简单的代数变换,我们就可以得到下面的等式:

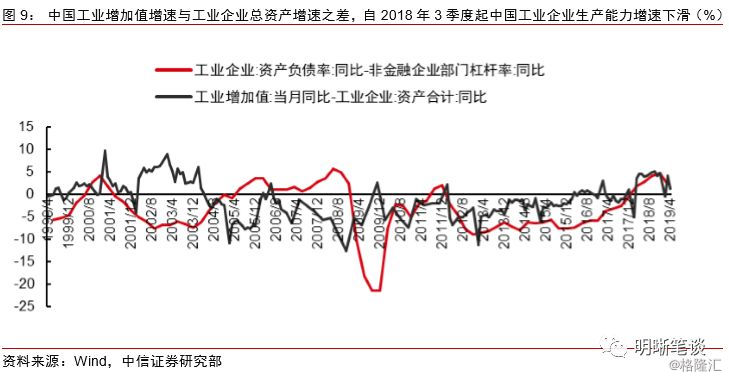

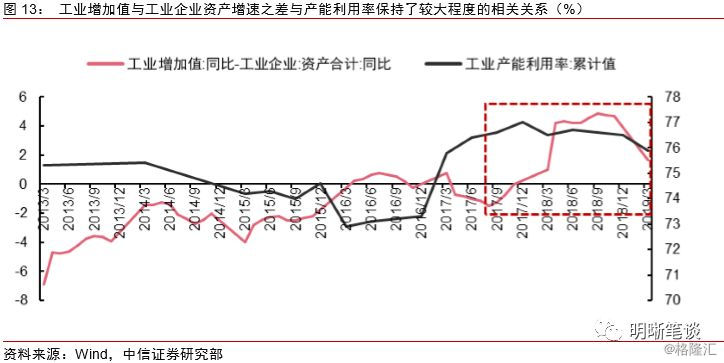

值得注意的是,上述推导是局限在指标定义的范畴内的,我们利用会计恒等式跳脱了杠杆率本身单调的比较意义。同时这一生产能力概念并不完全等同于资本产出效率或是工业生产增加值,该概念描述的是企业部门在综合考虑供需两端情况后的生产强度。再者由于杠杆率是一个存量/流量的概念,杠杆率与资产负债率增速的差别即代表了企业部门生产能力的变动情况。观察中国工业增加值增速与中国工业企业总资产增速之差,自2018年3季度起中国工业企业出现了生产能力增速的下滑,这也直接导致了企业杠杆率的上升。从这一点上说,目前中国的非金融企业杠杆问题同美国、日本是截然不同的:美国与日本目前都处于企业负债行为主导杠杆率增速的阶段,企业生产依旧处于一个稳定的区间。

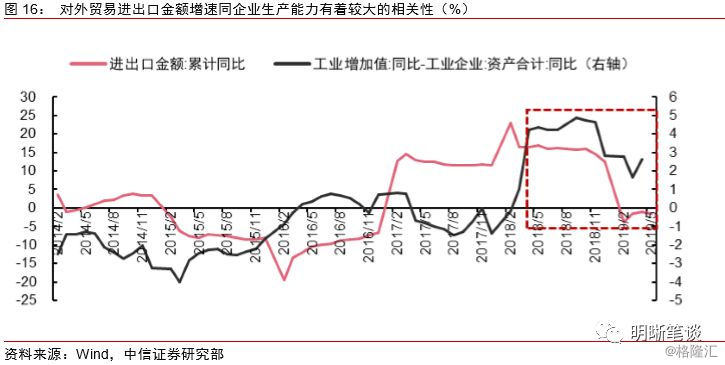

供需双侧紧缩预计仍将推升企业部门杠杆率增速。为了讨论中国企业部门生产能力,我们贡献投资以及外贸两个观察视角。首先自2010年起,我们可以观察到中国资本形成对GDP增速的拉动作用逐渐减弱,以往常用的投资高增拉动经济的模式效果已经逐渐弱化。如果通过投资新增产能拉动经济,后续企业供给能力便会产生严重的堆积,这一点已经由2013年-2016年间的低工业产能利用率所证实,目前中国企业的供给能力已经逐渐走向存量消化以及更新换代的时期。从已有产能利用角度来看,我们暂时定义工业增加值与工业企业资产增速之差为企业生产能力增速,观察其与产能利用率的关系。我们可以发现二者增速保持了较大程度的相关关系,目前工业企业产能利用率逐渐下行,实际代表着工业企业供给有所收缩。从新增产能投资角度来看,我们观察固定资产投资完成额细分项和企业生产能力的关系,可以发现企业生产能力同建筑安装工程增速负相关性较强,同设备工器具购置增速正相关性较强。目前建筑投资有所稳定,而设备工器具购置增速逐渐走入负区间也开始逐渐拉低企业生产能力。从另一个视角看,我们发现中国对外贸易进出口金额增速同企业生产能力有着较大的相关性,目前中美贸易争端日趋紧张,贸易摩擦引发的进出口活动减弱对企业需求有较大的负向作用,同样拉低了企业部门的产出增速。总的来说,企业部门在需求侧面对贸易争端引发的需求收缩,供给端处于低新增产能背景下的产能利用率下降阶段,二者的同时作用压制了企业部门的产出增速,虽然企业部门仍然处于主动去负债的阶段,但杠杆率仍然因此上行。目前美国经济增速有下行压力,外需或更加不振;国内投资端尚未见到明显的修复,产能利用率仍然处于低位,我们预计中国企业部门供需两侧的紧缩态势仍然将会保持不变,企业部门产出的下行压力依旧在持续,从这个角度上来说,我们认为中国企业部门杠杆率增速的回升仍然将会持续下去,预计2019年年内我们不会观察到企业部门杠杆率绝对水平的下行。但我们同时认为无需为杠杆率的上行过于担忧,因为工业企业调查告诉我们企业去负债行动依旧在进行中,而企业产出增速的下降和产能利用率的下移虽然会因为固定资产折旧损害企业利润,却并不会带来即时的兑付压力,故而我们相信企业“破坏性”去杠杆风险和企业杠杆率飙升引发金融系统风险两种情况都不会出现。

结论与展望

本文在将中国非金融企业杠杆率与国际经验进行对比的基础上,针对中国企业部门杠杆率回升提供了企业生产上的解释。虽然目前我国企业生产依旧维持一个相对稳定的水平,但以单位资产衡量的产出增速已经开始下滑。我们认为目前企业部门供给侧产能去化调整仍未结束,需求侧面对中美贸易争端带来的需求下滑,二者合力作用使得中国企业部门产出能力增速实际上处于一个下行的区间。这种生产上的下滑解释了中国工业企业主动负债却无法降低企业杠杆率增速的中国现状。我们预计非金融企业杠杆率增速仍将有一定上升趋势,而这种趋势背后的产出下滑、需求不振和投资下滑则是杠杆率抬升的主因。企业生产增速的下滑可能会给债市收益率带来向下压力,总体而言,我们认为无风险利率仍有下行空间,十年期国债收益率将逐渐向下趋近区间3.0%-3.4%的下沿。

资金面市场回顾

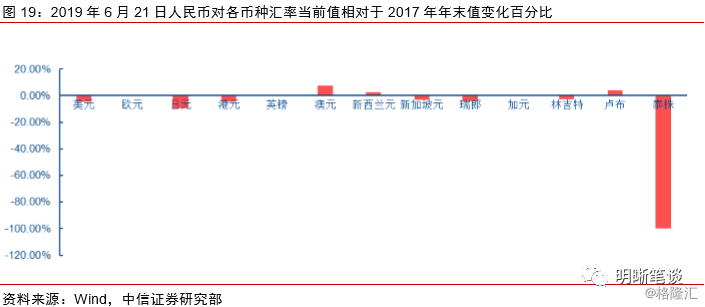

2019年6月21日,银存间质押式回购加权利率大体下行,隔夜、7天、14天、21天和1个月分别变动了-12.94bps、-1.03bps、-5.8bps、2.03bps和-10.31bps至1.10%、2.28%、2.77%、3.16%和3.00%。国债到期收益率大体下行,1年、3年、5年、10年分别变动-2.81bps、0.18bps、-1.01bps、-0.49bps至2.66%、2.91%、3.04%、3.23%。上证综指上涨0.50%至3,001.98,深证成指上涨0.87%至9,214.27,创业板指上涨1.72%至1,523.81。

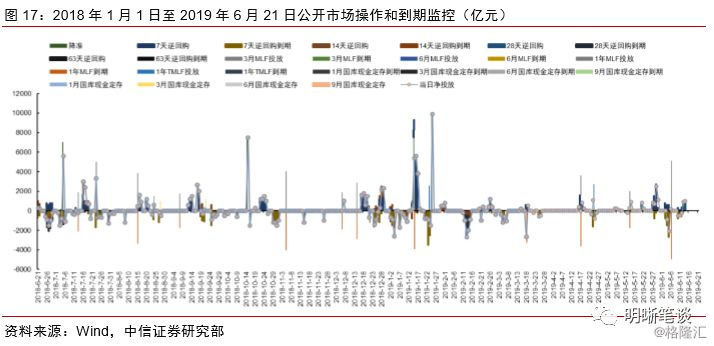

周五央行开展300亿元14天逆回购操作, 无逆回购到期,实现300亿元流动性净投放。

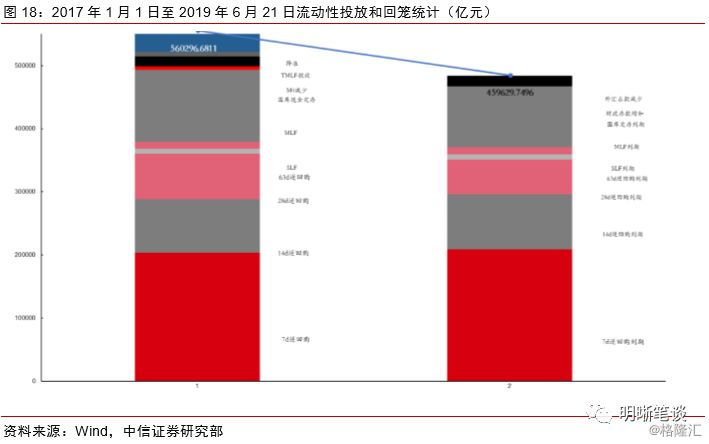

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2018年3月对比2016年12月M0累计增加4388.8亿元,外汇占款累计下降4473.2亿元、财政存款累计增加5562.4亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

市场回顾

可转债

可转债市场回顾

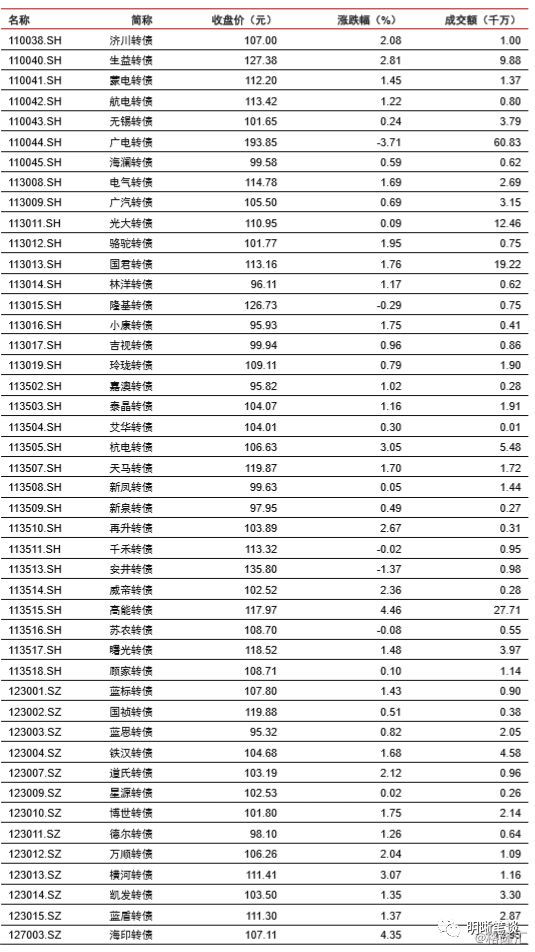

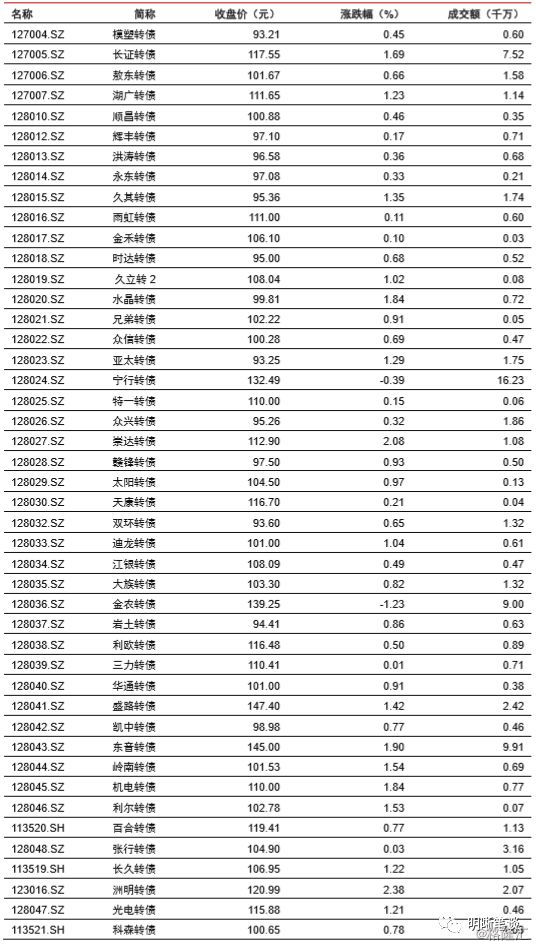

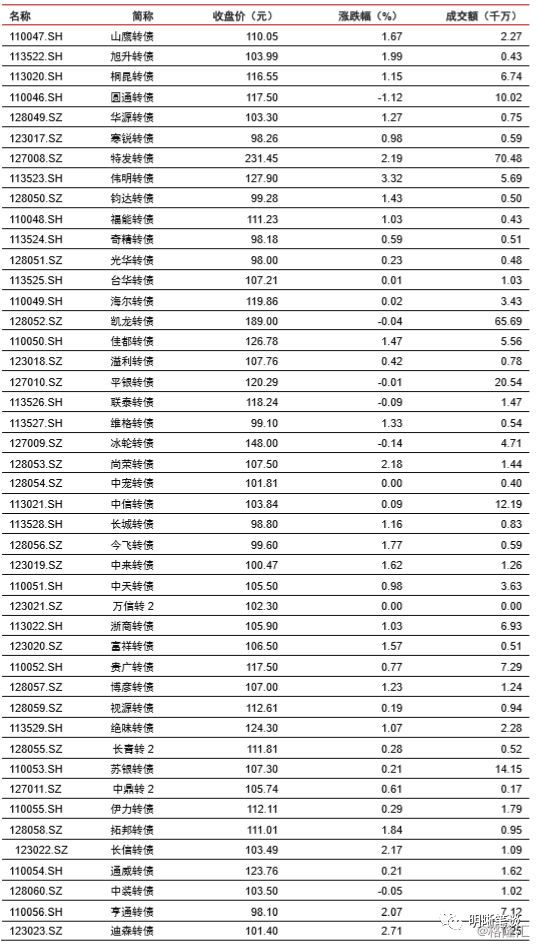

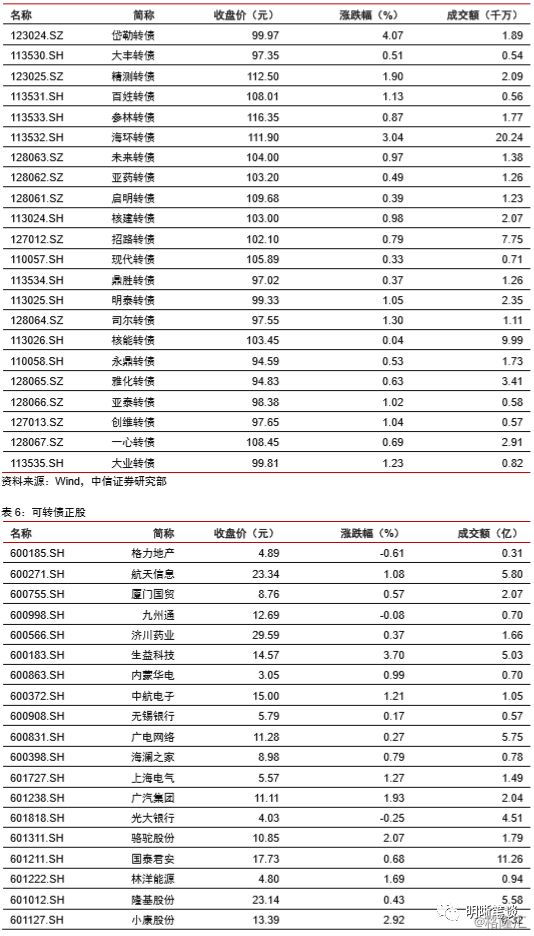

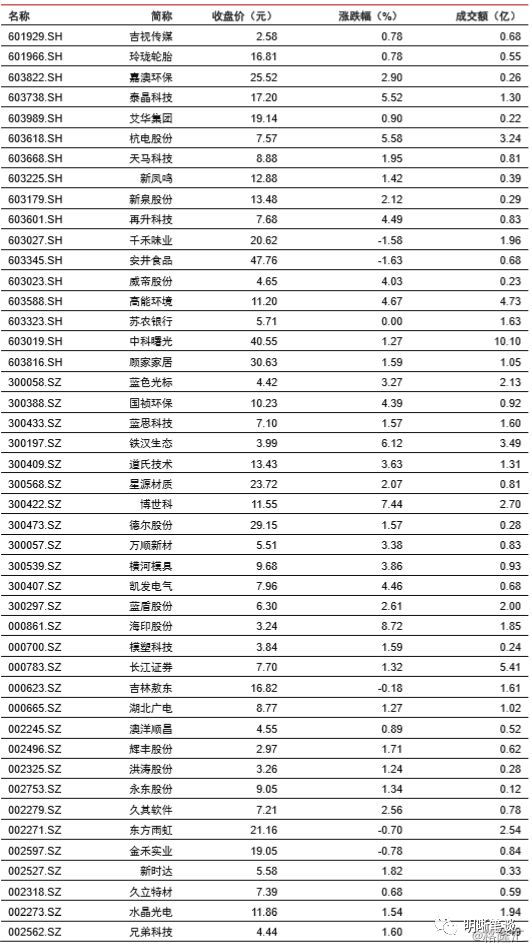

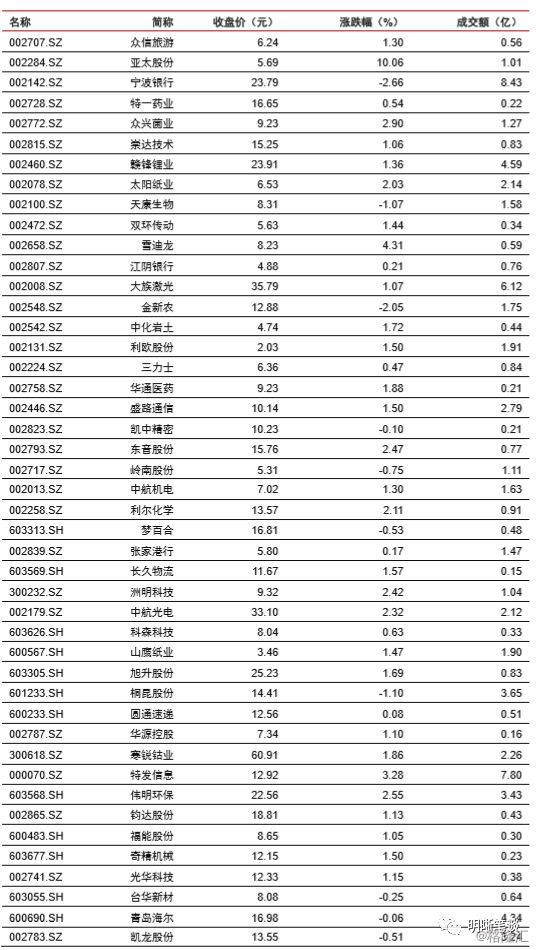

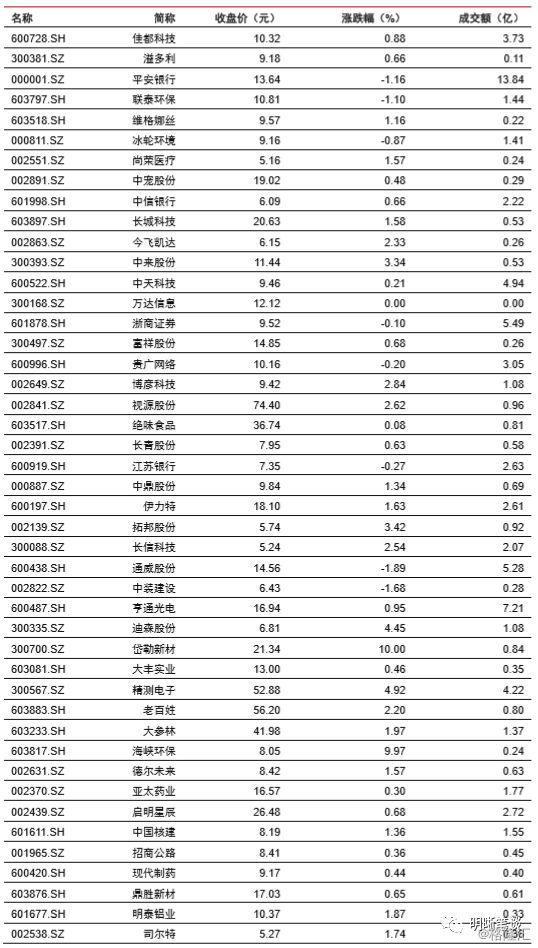

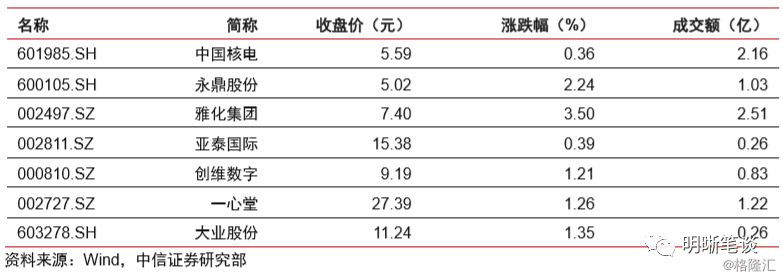

6月21日转债市场,平价指数收于94.07点,上升0.08%,转债指数收于108.89点,上升0.56%。161支上市可交易转债,除万信转2、中宠转债横盘外,146支上涨,13支下跌。其中高能转债(4.46%)、海印转债(4.35%)、岱勒转债(4.07%)领涨,广电转债(-3.71%)、安井转债(-1.37%)、金农转债(-1.23%)领跌。161支可转债正股,除万达信息、苏农银行横盘外,133支上涨,26支下跌。其中,亚太股份(10.06%)、岱勒新材(10.00%)、海峡环保(9.97%)领涨,宁波银行(-2.66%)、金新农(-2.05%)、通威股份(-1.89%)领跌。

可转债市场周观点

上周受益于权益市场的反弹中证转债指数录得不俗上涨,但成交量及弹性层面依旧偏弱。

上周周报中我们提出市场环境已经出现边际改善,其背后来自于权益市场预期以及转债市场内生结构两方面因素所驱动。随着上周权益市场的小幅反弹,这一判断也在逐渐兑现。

从当下出发,短期内市场内的弱beta依旧是主要方向,但随着权益市场的回暖alpha收益也将逐渐回归至舞台中央。其中“弱beta”意味着虽然趋势向好但市场必然面临着一定的反复曲折,且盈利始终是决定最终收益的核心驱动因素,在盈利拐点尚未明确的背景下弱beta更具确定性。beta机会对于转债市场的重要性不再赘述,值得明确的是这一结论实际来自于转债的自身性质,因此在具体操作层面相对较容易把握。上周创业板借壳上市政策的出台便是例子,类似于主题性机会此类收益中长期往往存在较高的不确定性,但短期消息面的利好映射至转债市场足以兑现不俗收益,这一性质也与转债偏向短期的交易性质一致。而alpha机会更多基于正股基本面,且对价格阈值的设定要求相对更低,因此随着价格的上涨由弱beta逐渐切换至alpha更具安全垫。

落实至策略层面,弱beta层面建议关注热点较高的主题性机会,例如5G、国改、计算机、汽车等相关板块以及确定性较高的大消费、大金融板块;alpha层面则建议关注半导体、生物药等高成长性方向。

高弹性组合建议重点关注佳都转债、参林转债、拓邦转债、绝味转债、高能转债、冰轮转债、通威转债、洲明转债、生益转债、光电转债以及金融转债。

稳健弹性组合建议关注海尔转债、星源转债、中天转债、旭升转债、长久转债、视源转债、千禾转债、桐昆转债、雨虹转债、玲珑转债和大银行转债。

风险因素:市场流动性出现大幅波动,宏观经济不如预期,无风险利率大幅波动,正股股价超预期波动。

股票市场

转债市场

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员