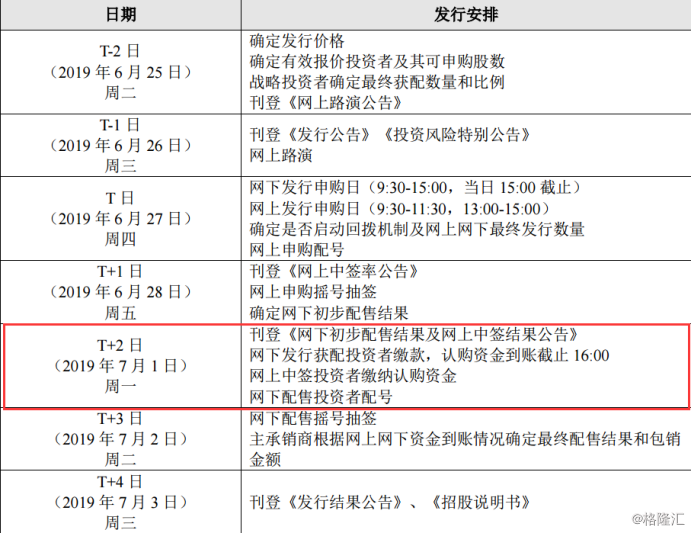

科创板第一股诞生。6月19日凌晨,首批获准科创板IPO注册的苏州华兴源创科技股份有限公司,率先披露上市发行安排及初步询价公告。披露招股书和发布上市发行安排及初步询价公告:股票简称为”华兴源创”股票代码为688001,网上申购代码为787001(这里提一下科创板股票或存托凭证不安排选号,上交所发行承销管理部按发行方案审核通过顺序排号,逢4、13结尾可跳号,所以华兴源创是科创板第一股)。网上、网下申购配号日为6月27日,7月1日将公布中签结果,获配投资者需在7月1日缴款。

华兴源创作为第二批上会企业,从过会到正式招股只用了8天时间。

根据其招股书披露,主要从事平板显示及集成电路的检测设备研发、生产和销售,其主要产品应用于LCD与OLED平板显示、集成电路、汽车电子等行业。是国内检测设备与整线检测系统解决方案提供商。主要的竞争对手是A股上市公司精测电子,台湾厂商致茂电子、由田新技,韩国厂商赛太克电子等。

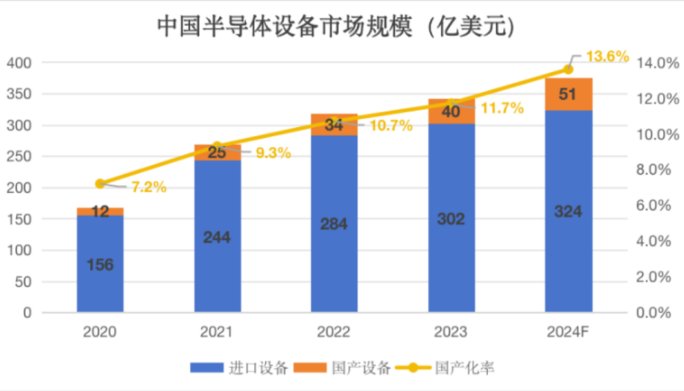

就所处赛道来说平板显示产业起步较晚,当下我国平板显示检测行业内规模较大的企业较少,总体供给不足,市场竞争较为缓和,未来三年内平板显示行业新增投资金额超过6500亿元。未来外部环境冲击以及韩国拟禁运OLED设备出口等因素刺激下,设备国产化进程有望提速。国产OLED检测设备制造商将迎来新一轮发展黄金期,华兴源创也是其中受益的存在。

业绩表现方面,2016年至2018年分别实现营业收入5.16亿元、13.70亿元、10.05亿元;净利润分别为1.80亿元、2.10亿元及2.43亿元。客户主要包括苹果、三星、LG、夏普、京东方、JDI等行业内知名厂商,该等客户均为平板显示检测行业的优质客户,其中苹果公司为公司最主要客户。

最大的风险点就是对苹果公司存在一定程度的依赖。自于苹果公司直接订单及其指定的第三方的订单,以及来自于部分苹果产业链厂商自主决定向公司采购的订单在2016-2018年以上情况合计影响其收入的比例分别为75.13%、91.94%和66.52%,占比较高。这也导致在问询当中华兴源创与苹果公司的业务往来被不断提及。

研发投入方面,2016年至2018年,研发费用投入分别为4771.98万元、9350.78万元、1.39亿元,研发费用占当期营业收入的比重分别为9.25%、6.83%、13.78%。截至目前,华兴源创取得了19项发明专利、43项实用新型专利及2项外观设计专利等知识产权成果。

总结来说,华兴源创前期并不引人注意,因为在123家的科创板企业当中,其知名度并不大。不过上交所选择他作为科创板的当头炮,肯定有一定的考虑,毕竟要质地优良。

除了华兴源创之外,烟台睿创微纳也是跟它同一天6月18日获得证监会批文,率先完成注册流程,极有可能是下一家登录科创板企业。

此外,浙江杭可科技、北京天宜上佳、澜起科技等7家企业已经提交证监会履行注册程序。

至此,网上打新时间已经确定为6月27日,科创板打新进入倒计时阶段,投资者仅仅只有一周的时间去准备,这里准备一份最全科创板打新攻略,请收好!

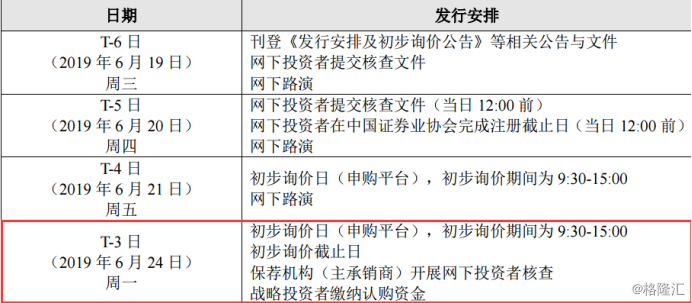

以华兴原创为例:

发行方式:发行采用向战略投资者定向配售、网下向符合条件的网下投资者询价配售与网上向持有上海市场非限售A股股份和非限售存托凭证市值的社会公众投资者定价发行相结合的方式进行。

该次发行仅通过向符合条件的投资者进行初步询价直接确定发行价格,不再进行累计投标询价。网下投资者报价应当包含每股价格和该价格对应的拟申购数量。

初步询价时间为6月21日-6月24日(T-4日-T-3日)的9:30-15:00。同一投资者多档报价,同一网下投资者全部报价中的不同拟申购价格不超过3个,同一网下投资者填报的拟申购价格中,最高价格与最低价格的差额不得超过最低价格的20%。

公开发行股票股数:4010万股,占发行后公司总股本的10.00%。其中战略配售部分,保荐机构相关子公司本次跟投获配股票的限售期为24个月,限售期自本次公开发行的股票在上交所上市之日起开始计算。

具体来看:初始战略配售预计发行数量为200.5万股,占本次发行总数量的5%;网下初始发行数量为3047.6万股,占扣除初步战略配售数量后发行数量80%;网上初始发行数量为761.9万股,占扣除初步战略配售数量后发行数量的20.00%。网上最终发行数量及网下最终发行数量将根据回拨情况确定。

网上申购时间:2019年6月27日(T日)的9:30-11:30、13:00-15:00;网下申购时间:9:30-15:00,当日15:00截止。

中签结果公布时间以及缴款时间均为:2019年7月1日。

据上交所测算,现有符合科创板投资条件的个人投资者数量约300万人,占A股投资者总数仅2%左右。这意味着,科创板新股发行的中签率有望高于目前A股新股发行的中签率。

当然也不是每个投资人都有条件去打新科创板,设置高门槛,下面说下两个必备条件:

1、符合科创板投资者适当性条件并开通科创板投资权限:

(1)资产门槛:申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币50万元(不包括该投资者通过融资融券融入的资金和证券);

(2)经验门槛:参与证券交易24个月以上;

(3)上交所所规定的其他条件。

2、市值准备

1、市值规模:持有沪市市值1万元以上(含1万元),拥有7.5万沪市市值,就可以顶格申购。

(这里额外提下:参与本次网下发行初步询价的公募产品(除科创主题封闭运 作基金与封闭运作战略配售基金外)、社保基金、养老金、企业年金基金、保险资金、合格境外机构投资者以及符合一定条件的私募基金管理人在2019年6月19 日(T-6日)前20个交易日持有上海市场非限售A股股份和非限售存托凭证总市值的日均值为6000万元(含)以上。参与本次发行初步询价的科创主题封闭运作基金与封闭运作战略配售基金在2019年6月19日(T-6日)前20个交易日持有总市值的日均值为1,000万元(含)以上。)

2、持有市值期限:按其T-2日(T日为发行公告确定的网上申购日,下同)前20个交易日(含T-2日)的日均持有市值计算。打新华兴源创,要在6月25日前20个交易日满足日均市值1万以上的要求。

3、申购单位:每5000元市值可申购一个申购单位,不足5000元的部分不计入申购额度。每一个新股申购单位为500股,申购数量应当为500股或其整数倍。(注意与A股区分,A股打新申购单位为1000股)

4、申购上限:华兴源创表示,不得超过本次网上初始发行股数的千分之一,即不超过7500股。

而条件不符合投资者可间接打新:根据交易规则,科创板对股票上市后前5个交易日不设涨跌幅限制,其后设置日内20%的涨跌幅限制。首日即放开融券,交易机制仍为T+1。这其中的风险必然比A股市场要大很多,所以设置的门槛要高。而满足不了上述条件的投资者也可以间接参与科创板打新。

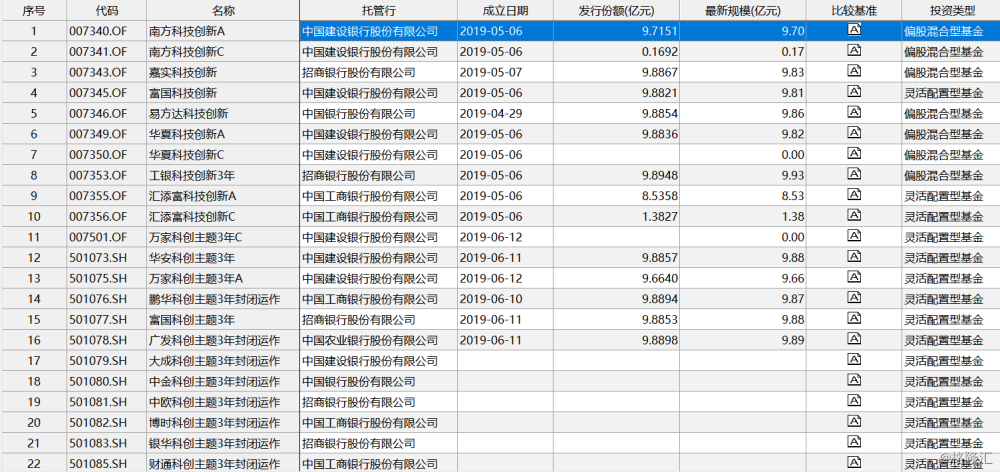

因为科创板允许战略配售基金及其他公募产品参与网下配售,这意味着一直无缘参与网下配售的投资者,可以通过购买战略配售基金及其他公募产品,间接参与网下“打新”。

华兴源创本来第一只科创板上市的企业,必然受到市场关注度。而打新可以成为第一个吃蛋糕的人,相信满足条件的人必然不会错过。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员