报告摘要

市场综述:资金南下再创新高,社融数据整体平稳

总体来看,5月份全市场资金面中性偏紧。股票市场上,5月份重要股东净减持额环比增加,股市成交数据高位回落,两融余额持续回落,北上资金5月份净流出额创下2018年以来新高,已连续三月维持净流出状态。因此股票市场流动性整体依然偏紧。金融市场层面,央行通过广义再贷款工具向市场净投放资金471亿元,同时为了防止包商银行事件对市场流动性带来冲击,5月底央行也相应加大了公开市场操作规模。整体来看,5月份货币市场利率大多维持在低位,债券市场上长端利率震荡下行,期限利差持续缩窄,各期限理财收益率同样集体下行。因此5月份金融市场流动性较为宽松。5月M1增速小幅回升,M2增速持平。社融数据整体较为平稳。我们认为社融数据当月值在一季度创下天量后现已逐步回归正常,5月末社融存量同比增速小幅上升至13.6%,表明综合1-5月整体数据来看,实体信用环境有所改善。此外5月份以来票据贴现利率依然较低,信用利差下行趋势不变,同样表明了表明实体经济流动性确有改善。5月初以来人民币对美元及一篮子货币由升转贬,美元指数走势较弱。由于全球经济下行压力较大,全球货币政策宽松预期升温,4月底以来G7利率再度回落。从各国利率的走势来看,美日德三国长端利率下行趋势较为显著,期限利差由此也降至较低位。5月份美联储、欧央行缩表。

股票市场流动性:资金南下,5月流动性偏紧

5月份一级市场募资总额小幅回落,解禁市值环比下降,但另一方面重要股东净减持额环比增加,股市成交数据高位回落,新增投资者数量环比下降,基金股票仓位持续下调,两融余额代表的杠杆资金持续回落,北上资金5月份净流出额创下2018年以来新高,已连续三月维持净流出状态。所以我们认为5月份股票市场流动性整体依然偏紧。

金融市场流动性:利率下行,期限利差缩窄

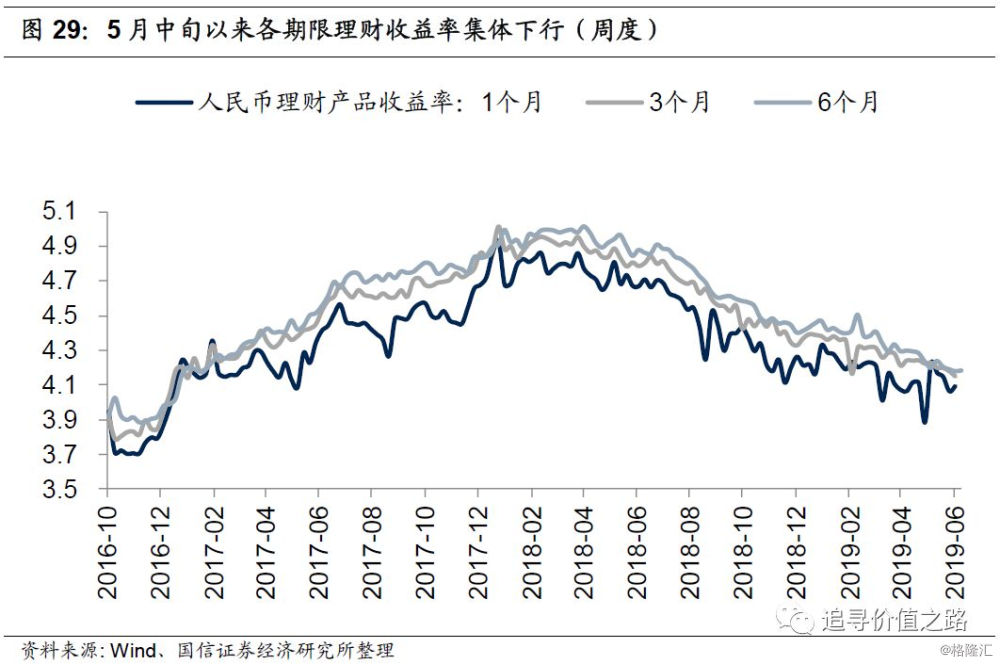

5月央行通过广义再贷款工具向市场净投放资金471亿元,同时为了防止包商银行事件对市场流动性带来冲击,5月底央行也相应加大了公开市场操作规模。整体来看,5月份货币市场利率大多维持在低位,债券市场上长端利率震荡下行,期限利差持续缩窄,各期限理财收益率同样集体下行。我们认为5月份金融市场流动性较为宽松。

实体经济流动性:社融平稳,信用利差持续回落

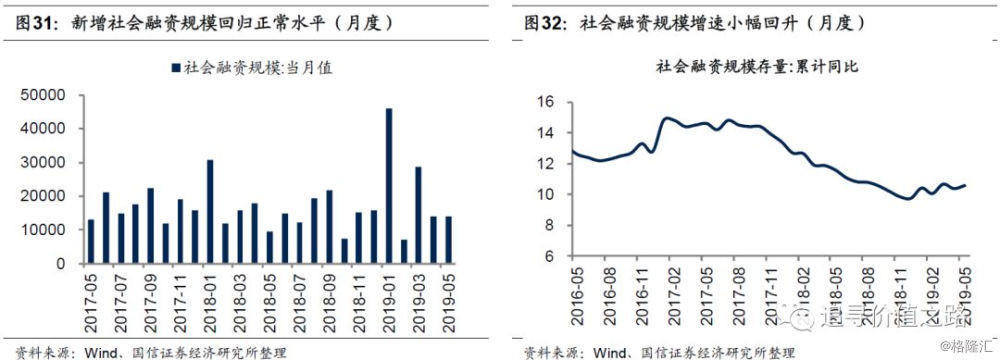

5月M1增速小幅回升,M2增速持平。社融数据整体较为平稳,从结构上看,人民币贷款同比微幅下滑,而表外融资数据并不差,对社融增速的拖累作用亦有所减弱。我们认为社融数据当月值在一季度创下天量后现已逐步回归正常,5月末社融存量同比增速小幅上升至13.6%,表明综合1-5月整体数据来看,实体信用环境有所改善。此外5月份以来票据贴现利率依然处于历史较低位。信用利差维持下行趋势不变,同样表明了表明实体经济流动性确有改善。

全球流动性跟踪:美元走弱,G7利率下行

5月初以来人民币对美元及一篮子货币由升转贬,美元指数同样走弱。由于全球经济下行压力较大,全球货币政策宽松预期升温,4月底以来G7利率再度回落。美日德三国长端利率下行趋势较为显著,期限利差降至较低位,美债收益率曲线更是在近几个月内两次出现倒挂。5月份美联储、欧央行缩表。

市场综述:资金南下再创新高,社融数据整体平稳

总体来看,5月份全市场资金面中性偏紧。股票市场上,5月份重要股东净减持额环比增加,股市成交数据高位回落,两融余额持续回落,北上资金5月份净流出额创下2018年以来新高,已连续三月维持净流出状态。因此股票市场流动性整体依然偏紧。金融市场层面,央行通过广义再贷款工具向市场净投放资金471亿元,同时为了防止包商银行事件对市场流动性带来冲击,5月底央行也相应加大了公开市场操作规模。整体来看,5月份货币市场利率大多维持在低位,债券市场上长端利率震荡下行,期限利差持续缩窄,各期限理财收益率同样集体下行。因此5月份金融市场流动性较为宽松。5月M1增速小幅回升,M2增速持平。社融数据整体较为平稳。我们认为社融数据当月值在一季度创下天量后现已逐步回归正常,5月末社融存量同比增速小幅上升至13.6%,表明综合1-5月整体数据来看,实体信用环境有所改善。此外5月份以来票据贴现利率依然较低,信用利差下行趋势不变,同样表明了表明实体经济流动性确有改善。5月初以来人民币对美元及一篮子货币由升转贬,美元指数走势较弱。由于全球经济下行压力较大,全球货币政策宽松预期升温,4月底以来G7利率再度回落。从各国利率的走势来看,美日德三国长端利率下行趋势较为显著,期限利差由此也降至较低位。5月份美联储、欧央行缩表。

股票市场流动性:资金南下,5月流动性偏紧

5月份一级市场募资总额小幅回落,解禁市值环比下降,但另一方面重要股东净减持额环比增加,股市成交数据高位回落,新增投资者数量环比下降,基金股票仓位持续下调,两融余额代表的杠杆资金持续回落,北上资金5月份净流出额创下2018年以来新高,已连续三月维持净流出状态。所以我们认为5月份股票市场流动性整体依然偏紧。不过值得注意的是6月至今互联互通资金再度转为净流入,主因或在于近期A股在前期的持续回调中已呈现出较高的性价比,因此再度受到聪明资金的青睐。我们认为随着国内外经济形势的进一步明朗化,A股或有望迎来新的布局良机,届时股市流动性将有所改善。

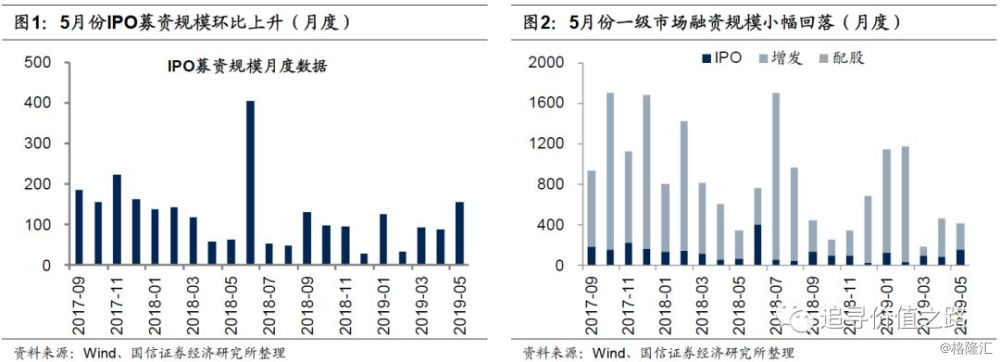

一级市场:5月份募资总额小幅回落

5月一级市场股票市场募集资金总额415亿元(包括IPO、增发和配股),环比下降10%。其中增发募集259亿元,环比小幅下降8%,占总募集资金的比重升至62%,IPO募集资金总额升至156亿元,环比大幅上升77%。总体来看,5月份一级市场募资总额在上月大幅反弹后略有回落,当前月度募资金额规模依然处于2017年下半年以来历史较低位置。

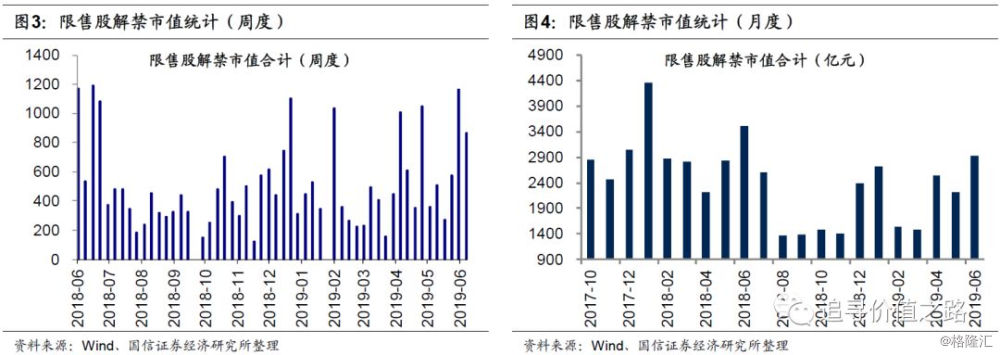

产业资本:6月份解禁市值重回中枢水平之上

限售解禁:5月市场解禁市值环比下降。5月限售股解禁市值2227亿元,环比下降312亿元。截至6月17日,当周限售股解禁市值1168亿元,预计下周解禁市值870亿元,6月份预计限售股解禁市值为2927亿元,环比上升700亿元。从趋势上看,在经历年初2、3月份两个月的解禁低潮后,市场解禁市值自4月份以来重归正常水平,当前5、6月份的解禁市值基本上均略高于历史中枢水平。

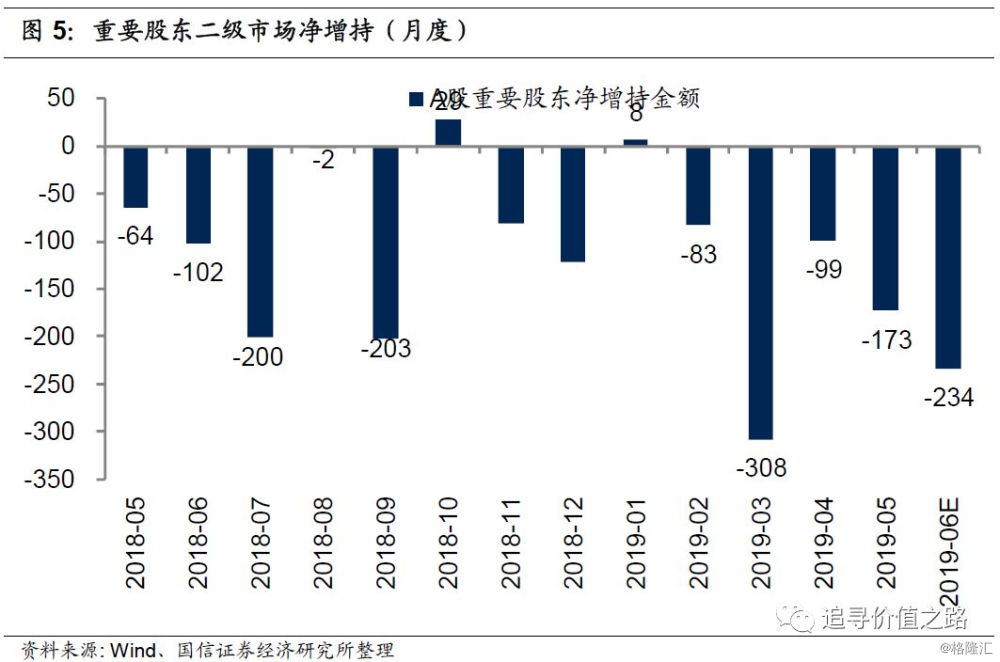

重要股东减持:5月重要股东净减持额环比增加,6月预计减持额延续升势。5月重要股东二级市场增持109亿元,减持282亿元,净减持173亿元,净减持额环比增加74亿元。截至6月16日,6月二级市场重要股东净减持额为107亿元,按当前趋势,预计6月净减持额将再度升至234亿元,即重要股东二级市场减持压力将有所加大。

二级市场:6月份北上资金转为净流入

全部A股交易:5月份成交数据高位回落。5月份全部A股成交量和成交额分别为10127亿股和9.8万亿元,环比分别下降6425亿股和7.1万亿元,5月份成交数据已连续两个月持续下滑,当前已降至历史中枢水平。截止6月16日,当月全部A股成交量和成交额分别为4183亿股和4.0万亿元,从单日成交数据来看,4月初以来。全部A股日度交易数据趋势性回落,表明市场情绪随指数的阶段性调整而有所降低。

新增投资者:5月新增投资者数量环比下降。5月新增投资者115万人,环比下降24.7%,截止5月底,期末投资者数量为15323万人。从趋势来看,去年中旬以来单月新增投资者数量基本维持稳定,仅在今年3月份陡然上升,其后连续两个月持续回落,当前已再度回归至正常水平。

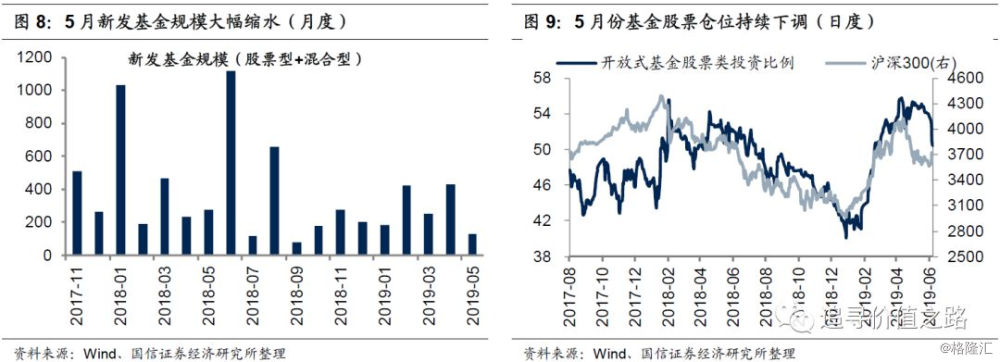

新发基金规模:5月新发基金规模大幅缩水。5月新发基金(股票型+混合型)规模为128亿元,环比下降302亿元。从历史数据来看,当月新发基金规模已大幅缩水至历史低位。分解来看,5月份混合型基金发行99亿元,而股票型基金仅发行29亿元。

基金股票仓位:5月中旬以来基金股票仓位持续下调。截止6月16日,开放式基金股票类投资比例为50.5%,本月平均为52.6%,5月平均为54.8%。从趋势上看,1月上旬以来,开放式基金股票类投资比例随着沪深300指数低位反弹而持续提高,于4月初一度回升至55%之上,然而4月中下旬以来随着大盘的调整,基金股票仓位震荡下行。

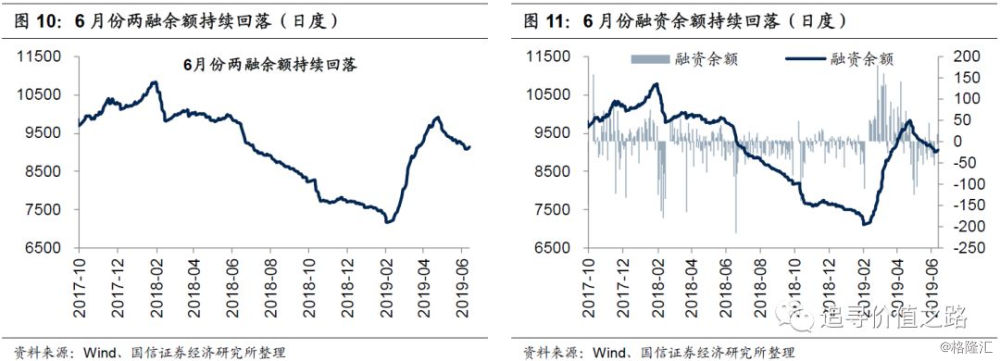

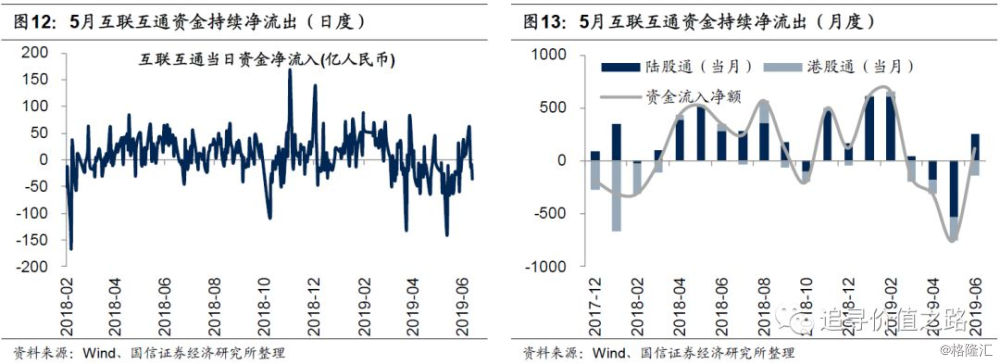

融资融券余额:6月份两融余额持续回落。截至6月16日,融资融券余额为9145亿元,相比上月末下降79亿元,融资余额9064亿元,相比上月末下降84亿元。日度高频数据显示,自2月份以来随着指数的不断走强,我们看到两融余额持续回升,杠杆资金量的向上反弹说明市场情绪出现阶段性的改善,不过自4月底5月初以来,大盘走势出现回调,两融余额亦出现持续回落。

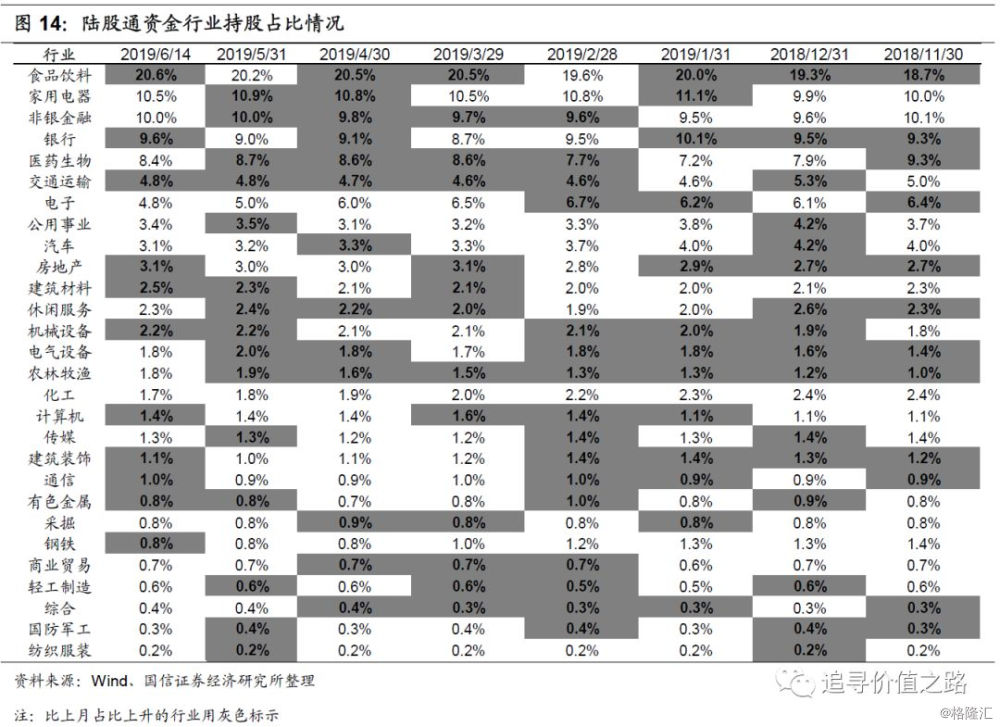

互联互通机制:5月份互联互通资金持续净流出,6月至今互联互通资金转为净流入。5月份互联互通机制资金净流出757亿元,已连续三个月持续净流出。截至6月16日,当月互联互通资金小幅净流入116亿元,主因或在于近期A股在前期的持续回调中已呈现出较高的性价比,因此再度受到聪明资金的青睐。日度高频数据显示,今年3月份以来,互联互通资金转为南下,连续3个月呈持续净流出状态,然而6月至今互联互通资金再度转为净流入。

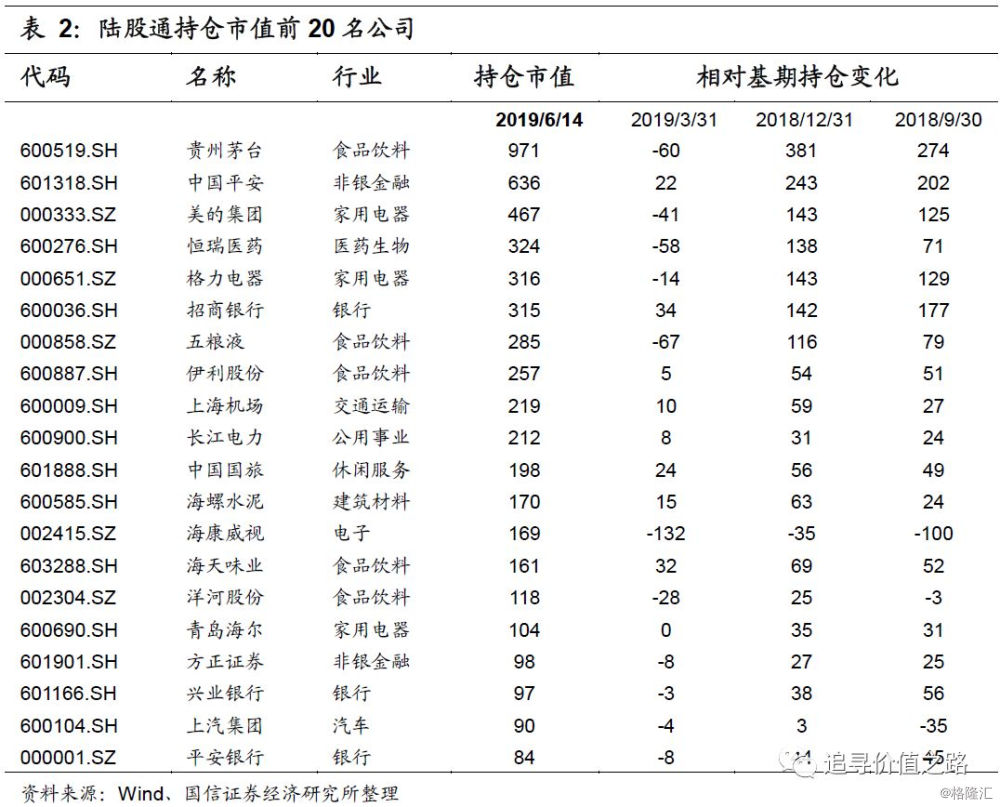

从陆股通持股行业占比的变化来看,近半年来各行业资金占比比较稳定,变化较大的行业有食品饮料(+1.9%)、农林牧渔(0.8%)、机械设备(0.5%)、电子(-1.6%)、医药生物(-0.9%)。从陆股通持股行业占比的绝对值来看,资金在行业间的分布集中度较高,且较为稳定。具体来看,占比前四大行业分别是食品饮料(20.6%)、家用电器(10.5%)、非银金融(10.0%)、银行(9.6%),截至6月14日,上述四个行业整体占比为50.7%,集中度较5月末小幅上升。

从陆股通持股公司来看,持股风格变化不大,截至6月14日,持仓市值前20家公司依旧以下游的食品饮料、家用电器等消费行业龙头和金融行业龙头为主。

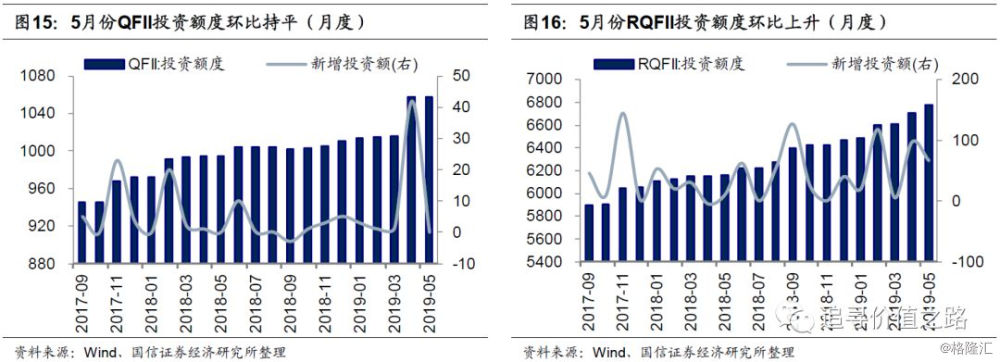

QFII/RQFII:5月RQFII持续扩容。截至5月31日,QFII投资额度为1058亿美元,与上月末持平;RQFII投资额度为6773亿元,环比上升67亿元。总体来看,近几个月QFII/RQFII投资额度呈稳中有升态势,表明中国资本市场对外扩张程度逐渐加大。

市场波动率:5月中旬以来上证综指波动率有所回落。截至6月14日,标普500波动率指数为15.3,相比5月底下降3.4;上证综指波动率为26.2,相比5月底小幅上升0.4。从日度高频数据走势来看,年初以来上证综指波动率走势震荡,5月中旬以来上证综指波动率有所回落,但依然处于较高位。

金融市场流动性:利率下行,期限利差缩窄

5月央行通过广义再贷款工具(主要贡献仍为MLF)向市场净投放资金471亿元,而在此之前央行通过广义再贷款工具连续四个月持续净回笼基础货币。同时为了防止包商银行事件对市场流动性带来冲击,5月底央行也相应加大了公开市场操作规模。整体来看,5月份货币市场利率大多维持在低位,债券市场上长端利率震荡下行,期限利差持续缩窄,各期限理财收益率同样集体下行。我们认为5月份金融市场流动性较为宽松。

基础货币:公开市场资金净投放力度有所加大

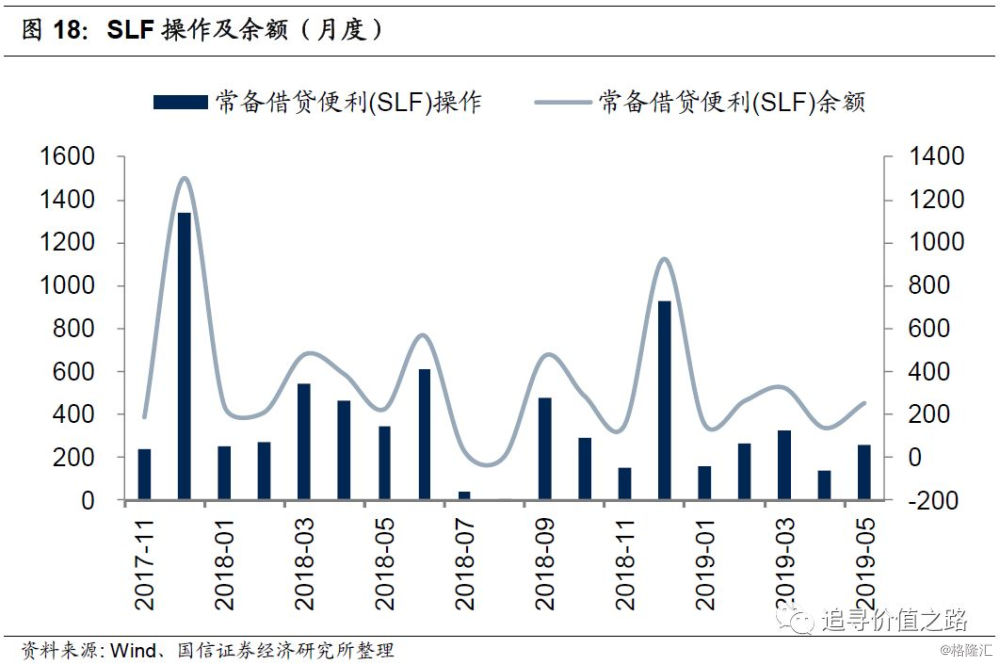

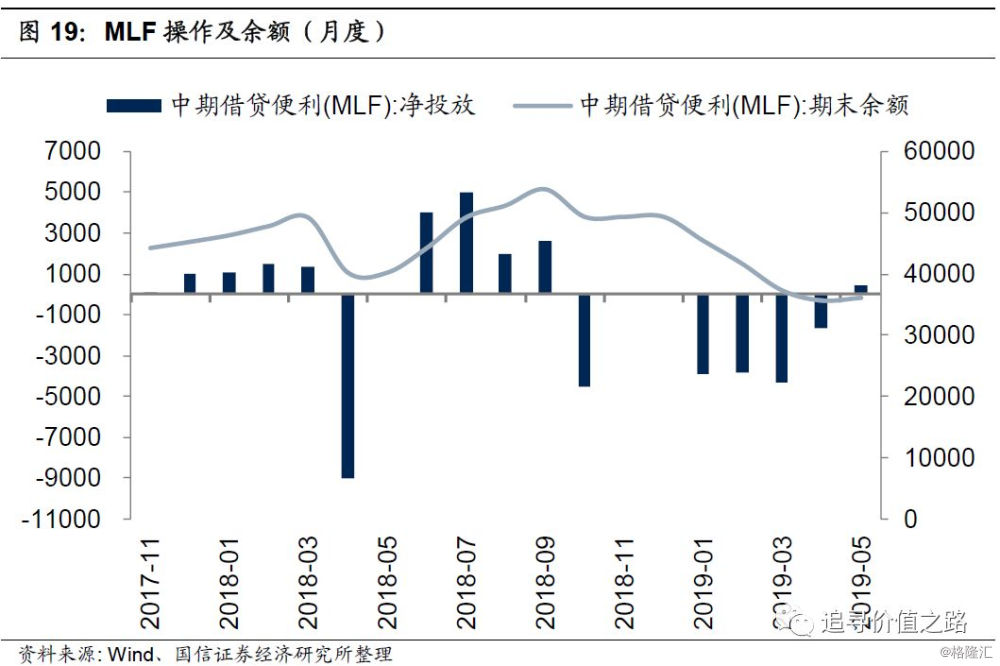

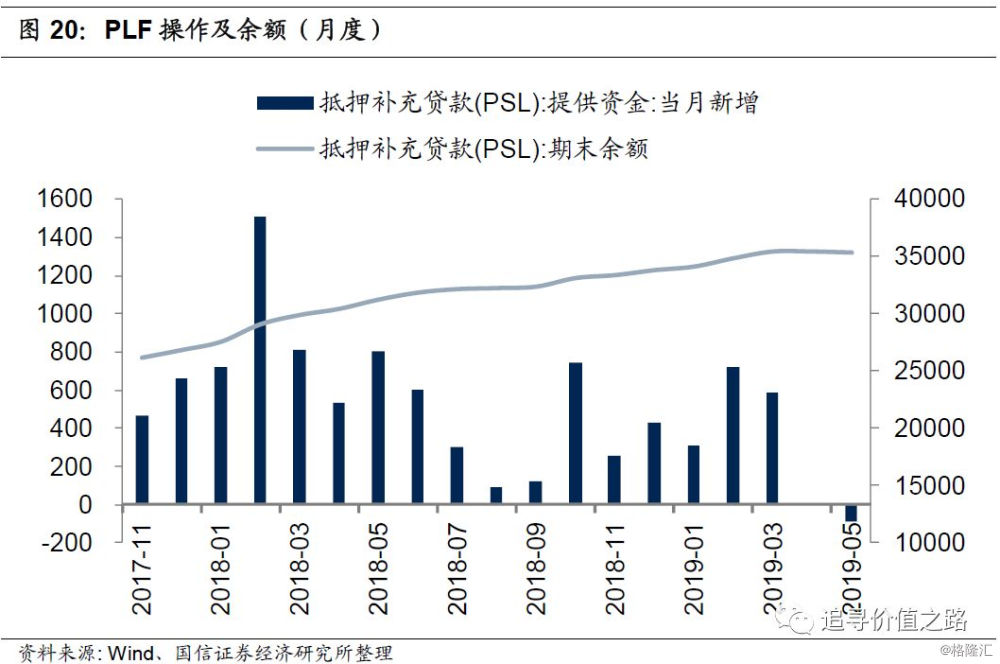

广义再贷款工具:5月广义再贷款工具净投放471亿元资金。5月央行通过SLF操作净投放基础货币116亿元,SLF期末余额升至256亿元;MLF操作当月净投放基础货币440亿元,期末余额升至36040亿元;当月PSL操作净回笼资金85亿元,期末余额降至35325亿元。5月整体来看,央行通过广义再贷款工具(主要贡献仍为MLF)向市场净投放资金471亿元,而在此之前央行通过广义再贷款工具连续四个月持续净回笼基础货币。

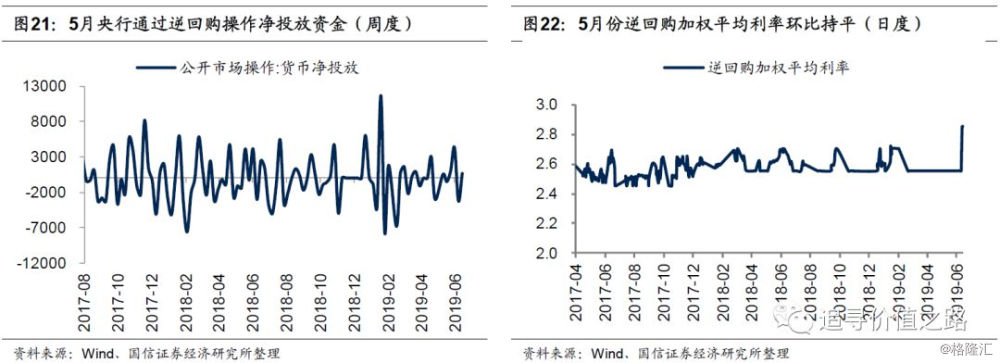

公开市场操作(逆回购):5月央行公开市场逆回购操作净投放5300亿元。5月份央行共在9个交易日内开展逆回购操作,其中6次是在月底,并且从逆回购操作规模来看,月底逆回购规模显著大于月初,我们认为这或许是受包商银行被接管事件冲击影响所致。5月24日,中国人民银行、中国银行保险监督管理委员会联合发布公告,鉴于包商银行股份有限公司出现严重信用风险,中国银行保险监督管理委员会决定自2019年5月24日起对包商银行实行接管,接管期限一年。而为了维持市场预期的稳定,防止市场流动性出现异常波动,央行也相应加大了公开市场操作规模。

逆回购加权平均利率:5月份逆回购加权平均利率维持不变,6月份以来有所提高。由于5月份央行逆回购操作均仅通过7天期产品开展,因此5月份逆回购加权平均利率仍维持于2.55%低位水平。而6月12日央行重启28天期逆回购,相应的导致了逆回购加权平均利率出现上升。

货币市场:市场利率维持低位

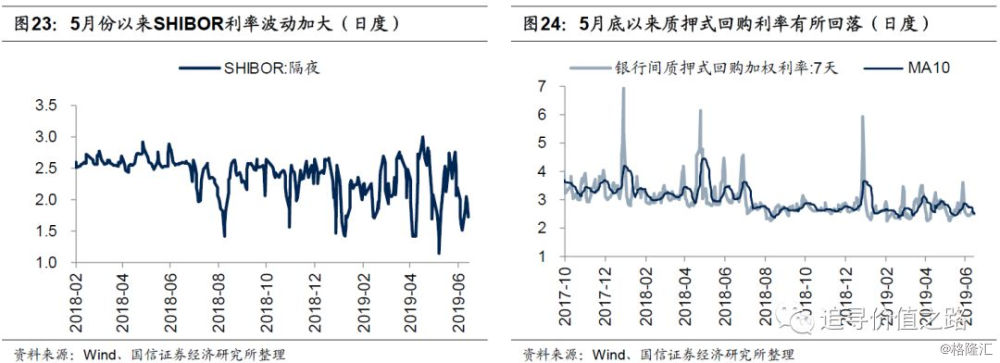

SHIBOR隔夜利率:5月份以来SHIBOR利率波动加大。截至6月16日,SHIBOR隔夜利率为1.72%,本月至今平均1.82%,5月平均2.18%,5月中旬以来shibor利率波动幅度明显加大,于5月8日一度创下2018年以来新低,又于5月底大幅升至2.76高位。我们认为主要原因或在于月初央行人民银行宣布将服务县域的农商行存款准备金率与农信社并档,使得农商行受益于更低的准备金率,相当于对农商行进行的一次定向降准,因此5月中上旬市场利率出现下降。而月底受包商银行时间冲击,市场利率出现短暂的大幅上行。不过目前来看,shibor利率已处于较低位,反映了市场流动性整体较为充裕。

银行间质押式回购加权利率:5月底以来质押式回购利率有所回落。截至6月16日,7天银行间质押式回购加权利率为2.51%,本月至今平均为2.50%,5月平均为2.65%。高频数据显示,4月初至中旬,质押式回购利率出现短暂的上行,但4月中下旬以来该利率开始下行,且当前已基本处于2017年9月份以来低点。

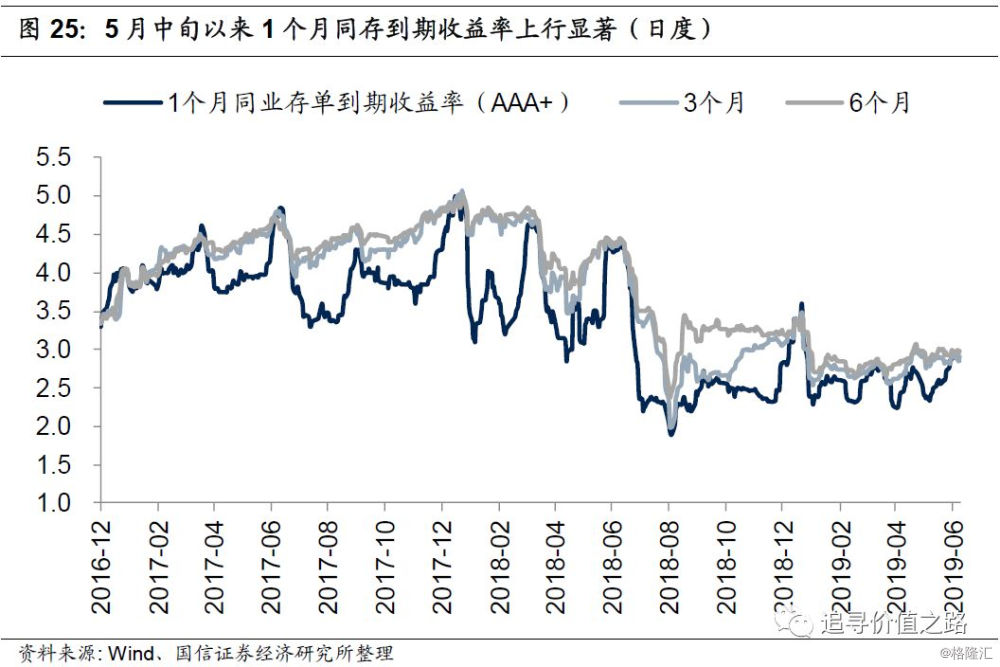

同业存单到期收益率:5月中旬以来1个月同存到期收益率上行显著。截至6月16日,1个月同存利率为2.86%,本月平均2.87%,上月平均2.51%,1个月和6个月期限利差为12bp,较上月末缩窄8bp。日度高频数据显示,1月份至今各期限同业存单到期收益率在较窄的区间里小幅波动,其中5月中旬以来3、6同存到期收益率走势较为平稳,而1个月同业存单利率上行较为显著。

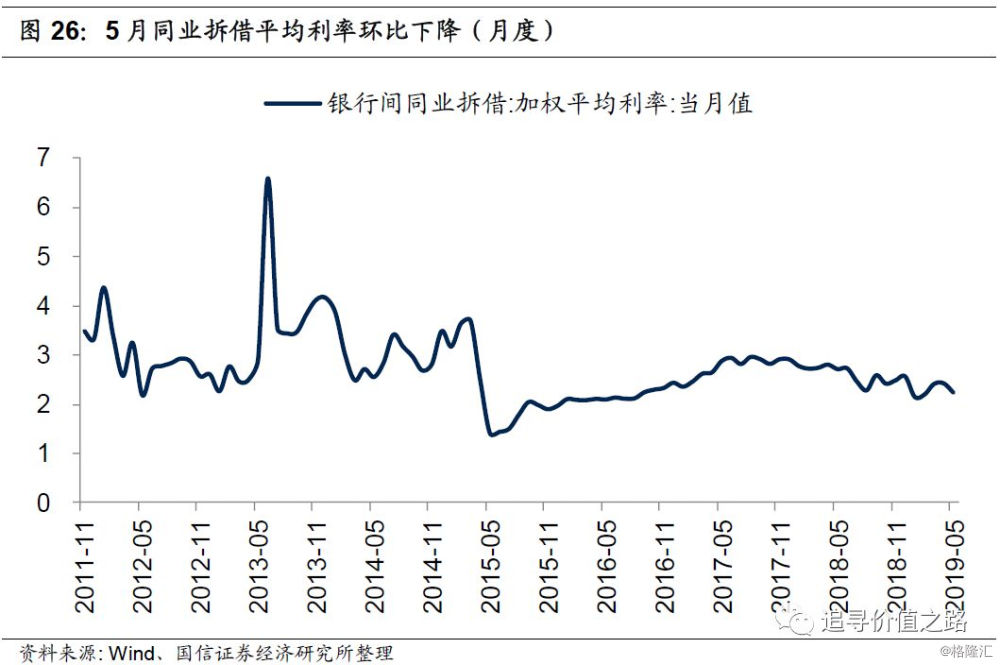

银行间同业拆借加权平均利率:5月同业拆借平均利率环比下降。5月银行间同业拆借加权平均利率为2.24%,环比下降19个bp。从趋势上看,去年4月份以来,银行间同业拆借加权利率走势稳中有降,但自今年2月至4月,该利率一度连续3个月持续上升,不过5月份该利率再次出现回落。

债券市场:4月底以来长端利率震荡下行

国债到期收益率:4月底以来长端利率震荡下行,期限利差缩窄。截至6月16日,1年期国债到期收益率为2.73%,10年期国债到期收益率为3.23%,相比上月末分别变化5bp和-4bp。日度高频数据显示,4月初以来,1年期国债利率总体走势较为平稳,并未出现明显的上行或下降。而10年期国债利率则下行趋势较为显著,我们认为这主要或是受经济基本面数据不达预期所致。长短端利率走势的分化造成了期限利差的持续缩窄,当前期限利差基本已处于年初以来的最低点。

理财产品预期年收益率:5月中旬以来各期限理财收益率集体下行。截至6月9日,1个月、3个月、6个月理财产品预期收益率分别为4.09%,4.15%,4.18%,相比5月末分别下降5bp、5bp、1bp。从趋势来看,去年4月份以来各期限理财产品收益率集体下行趋势仍较为显著。

实体经济流动性:社融平稳,信用利差持续回落

5月M1增速小幅回升,M2增速持平。社融数据整体较为平稳,从结构上看,人民币贷款同比微幅下滑,而表外融资数据并不差,对社融增速的拖累作用亦有所减弱。我们认为社融数据当月值在一季度创下天量后现已逐步回归正常,5月末社融存量同比增速小幅上升至13.6%,表明综合1-5月整体数据来看,实体信用环境有所改善。此外5月份以来票据贴现利率总体走势较为平稳,且当前处于历史较低位。信用利差维持下行趋势不变,同样表明了表明实体经济流动性确有改善。

货币供应量:M1增速回升,M2增速持平

货币供应量同比增速:5月M1增速小幅回升。M1是反映企业流动资金状况的重要指标,5月M1同比增速3.4%,相比上月小幅提高0.5%,1月份以来M1增速从底部震荡上行,表明企业现金流境况有所改善。M2增速反映了社会信用扩张速度,5月广义货币供应量(M2)同比增速为8.5%,与4月份持平,仍为近14个月次高点,且与名义GDP增速较为匹配,因此我们认为当前M2增速处于较为合理的水平。

社会融资需求:社融数据整体平稳

金融机构人民币贷款:5月份金融机构新增人民币贷款11800亿元,预期13000亿元,同比小幅多增300亿元。从细分项来看,票据融资当月新增1132亿元,同比少增315亿元,居民短期贷款当月新增1948亿元,同比少增272亿元,居民中长期贷款当月新增4677亿元,同比多增754亿元,企业短期贷款1209亿元,同比多增1794亿元,企业中长期贷款2524亿元,同比少增1507亿元,非银金融机构贷款58亿元,同比少增84亿元。即从结构上看,当月新增企业短期贷款同比增加较多,而当月新增企业中长期贷款依然偏弱。

社会融资规模:社会融资规模代表了实体经济从金融体系获得的资金总量,其中人民币贷款可以很好地衡量实体信用扩张或者收缩的趋势。5月社融当月新增值13952亿元,同比多增4434亿元,存量211.1万亿元,同比增长10.6%,相比上月上升0.2%。其中人民币贷款当月新增值11855亿,同比多增459亿元,存量143.0万亿元,同比增速13.4%,相比4月份回落0.1%。表外融资中未贴现票据、委托贷款、信托贷款当月分别减少770亿元、631亿元、52亿元,同比分别多增971亿元、939亿元、852亿元,即从结构上看,5月份表外融资的数据并不差。

从细分项增速来看,5月份社融成分中人民币贷款同比增速为13.4%,相比上月下降0.1%,未贴现银行承兑汇票、委托贷款和信托贷款同比增速分别为-14.0%、-10.4%和-6.7%,增速相比上月均有回升,表明表外融资对社融增速的拖累作用有所减弱,地方政府专项债同比增速41.1%。

综上,5月份社融数据整体较为平稳,从结构上看,人民币贷款同比微幅下滑,而表外融资数据并不差,对社融增速的拖累作用亦有所减弱。我们认为社融数据当月值在一季度创下天量后现已逐步回归正常,5月末社融存量同比增速小幅上升0.2%,表明综合1-5月整体数据来看,实体信用环境有所改善。

票据贴现利率:5月份以来票据贴现利率走势平稳。该利率体现了实体经济货币需求的成本价格。截至6月14日,珠三角地区6个月票据贴现利率为2.80%,长三角为2.70%。从变化趋势来看,5月份以来票据贴现利率总体走势较为平稳,且当前处于历史较低位。

企业信用利差:1月初以来企业信用利差震荡下行。5月底AA级产业债信用利差中位数为278bp,环比下降19bp。截至6月13日,信用利差进小幅回升至292bp。从趋势上看,1月初以来企业信用利差整体下行趋势较为显著,我们认为随着实体经济信用环境的改善,该利差或将进一步回落。

全球流动性跟踪:美元走弱,G7利率下行

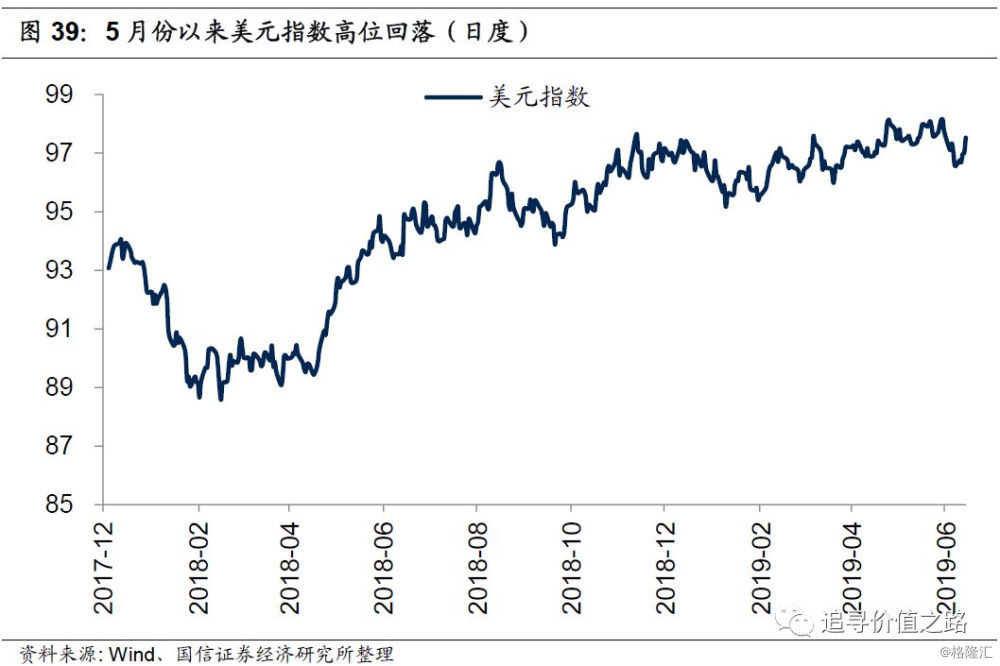

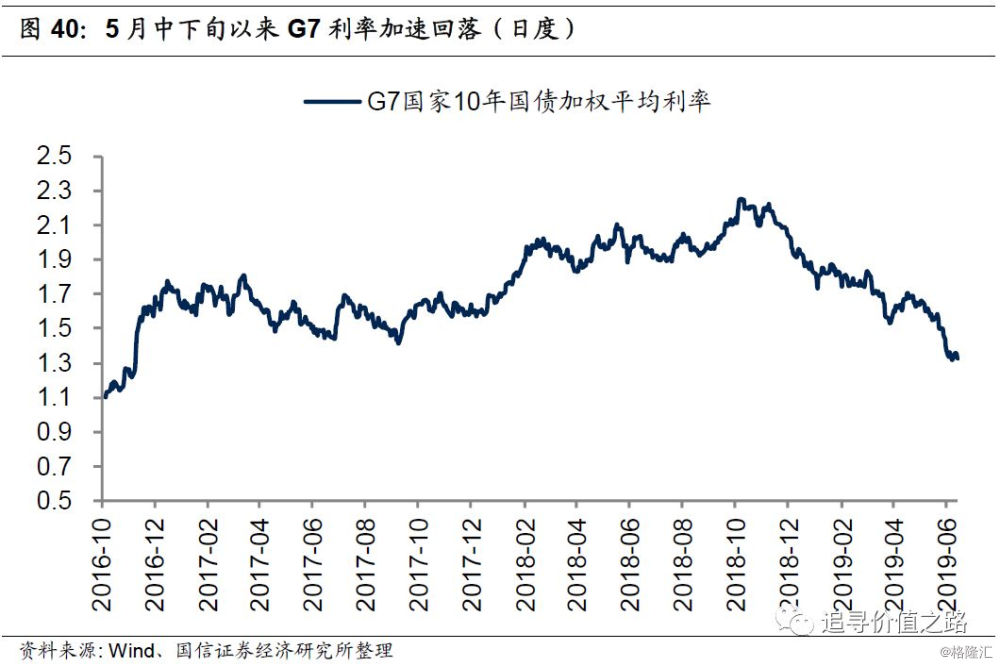

5月初以来人民币对美元及一篮子货币由升转贬,最新公布的美国非农就业数据远不及预期,显示美国经济依然存在较大的下行压力,美联储主席鲍威尔6月4日讲话释放降息预期,因此5月中下旬以来美元指数总体同样较为弱势。由于全球经济下行压力较大,全球货币政策宽松预期升温,4月底以来G7利率再度回落。从各国利率的走势来看,美日德三国长端利率下行趋势较为显著,期限利差由此也降至较低位,美债收益率曲线更是在近几个月内两次出现倒挂。5月份美联储、欧央行缩表,日本央行持续扩表。

全球汇率:5月初以来人民币由升转贬

人民币汇率:5月初以来人民币对美元及一篮子货币由升转贬。截至6月14日,人民币兑美元汇率中间价报6.89,本月平均6.89,5月平均6.85。人民币汇率指数(参考BIS货币篮子)6月6日报96.7,5月平均97.6。总体来看,5月初以来人民币对美元及一篮子货币由升转贬。

美元指数:5月份以来美元指数高位回落。截至6月12日,DXY美元指数为97.6,本月平均为97.0,5月平均为97.8。5月初以来,随着贸易摩擦的加剧,资本市场避险情绪大幅升温,作为传统避险资产的美元同样开始下跌,充分反映了资本市场认为贸易战给中美两国带来的影响均是弊大于利。同时5月份美国非农就业数据远不及预期,显示美国经济依然存在较大的下行压力,美联储主席鲍威尔6月4日讲话释放降息预期,因此5月中下旬以来美元指数总体较为弱势。

债券市场:5月中下旬以来G7利率加速回落

G7国家十年期国债加权平均利率:该利率是以G7国家的GDP为权重计算十年期国债加权平均收益率。截至6月14日,G7国家十年期国债加权平均利率为1.32%,本月平均为1.34%,上月平均为1.55%。从变化趋势看,全球加权平均利率在去年11月份达到高点后开始趋势下行,高频数据显示3月下旬至4月下旬该利率出现阶段性回升,但4月底以来G7利率再度回落,并且5月中下旬以来出现加速下行迹象。

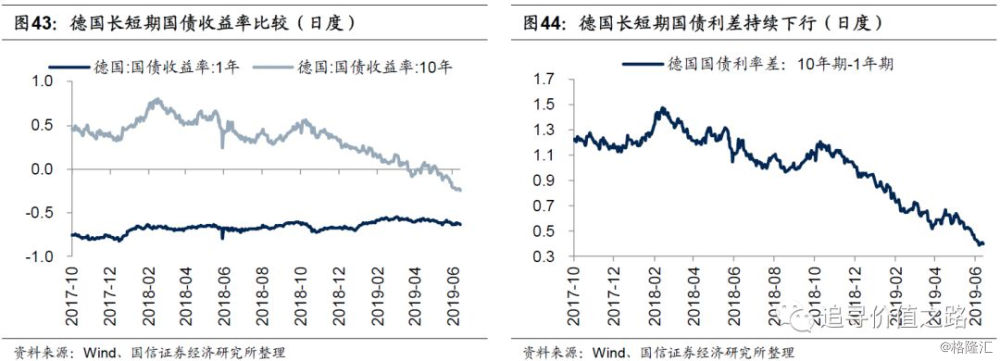

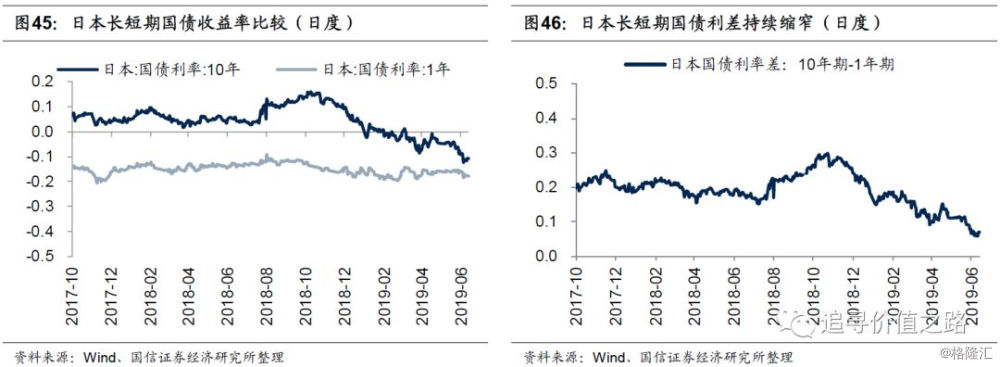

长短期国债利率:5月份以来美日德长端利率下行,期限利差缩窄。截至6月16日,美国10年期美债利率降至2.00%,1年期美债利率2.09%,利差0.09%。德国10年期债券利率-0.24%,1年期债券利率-0.64%,利差0.40%。日本10年期债券利率-0.11%,1年期债券利率-0.18%,利差0.07%。总体来看,由于全球经济下行压力较大,去年11月份开始,美日德三国长端利率下行趋势较为显著,期限利差由此也降至较低位,美债收益率曲线更是两次出现倒挂。

央行资产负债表:5月份美联储持续缩表

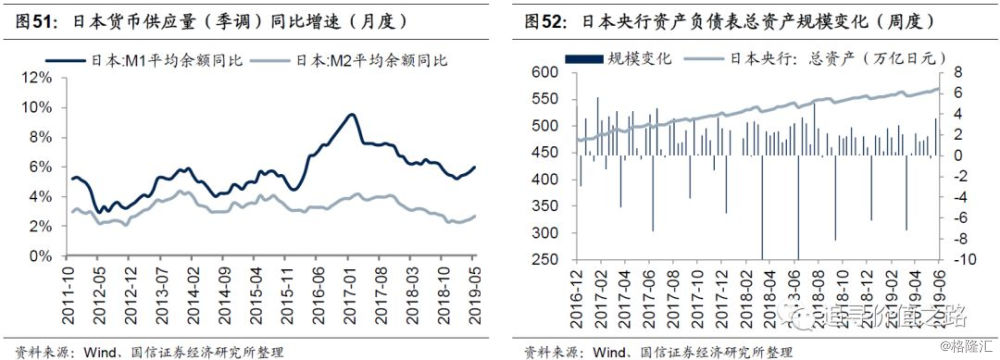

货币供应量同比增速:美欧日广义货币增速纷纷回升。具体来看,5月美国狭义货币供应量(M1)同比增速3.8%,广义货币供应量(M2)同比增速4.1%;欧元区狭义货币供应量(M1)同比增速7.4%,广义货币供应量(M2)同比增速5.4%;日本狭义货币供应量(M1)平均余额同比增速6.0%,广义货币供应量(M2)平均余额同比增速2.7%。

央行资产负债表:5月份美联储、欧央行缩表,日本央行持续扩表。5月末美联储、欧央行资产负债表规模环比下降,而日本央行资产负债表环比持续扩大。高频数据显示,自2017年年初以来,美联储持续缩表,而欧日央行资产负债表当前仍处于趋势扩张阶段。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员