上交所网站显示,浙江杭可科技股份有限公司(下称“杭可科技”)科创板首次公开发行股票注册已生效。杭可科技成为第四家获准科创板IPO注册的企业。在感叹其神速的同时,公司的价值如何仍然是投资者们最关心的问题。

作者 | 马克西姆

一块锂电池能够做什么?

自放电率极低,放电电压平缓,锂电池最早应用于心脏起搏器当中。随着1992年Sony成功开发了锂离子电池,实用化的被大门彻底打开,电子产品的黄金一代,3C时代正式开启。计算机、手机、数码相机进入人们的生活,刷新了人们的娱乐方式甚至是通信方式。随后,新的需求带来了更多的改进和创造,电视机厚度锐减到10mm、计算机从笔记本到超极本。更轻便,更高效的电子产品层出不穷,消费锂电池推陈出新,满足了不同产品的需要。到了当代,穿戴产品,无线设备出现,同时,动力锂电池横空出世,新能源汽车随之登上历史舞台,电力再次为推动时代前进添上了浓墨重彩的一笔。

不夸张地说,一块锂电池,能够给予科技发展以长期且充足的活力。

1

从制作工艺到实际应用,锂电池的前世今生

从本质上来说,锂离子电池是一种二次电池(充电电池),它主要依靠锂离子在正极和负极之间移动来工作。在充放电过程中,Li+在两个电极之间往返嵌入和脱嵌:充电时,Li+从正极脱嵌,经过电解质嵌入负极,负极处于富锂状态;放电时则相反。

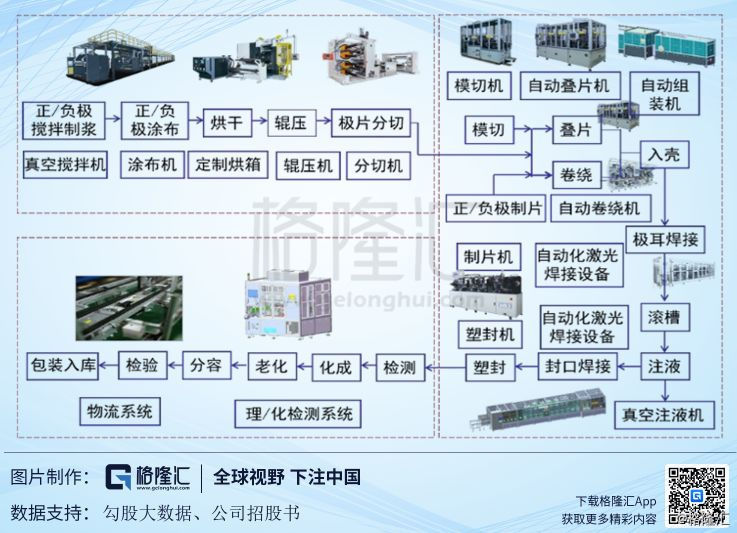

作为一种具备重复使用特性的电池,锂离子电池的制作和原理更为复杂。在产业链的分割下,人们把整体的生产产业链分割成了3个部分,由上图,从上至下顺时针分别为前端(极片制作)、中端(电芯制作)、后端(电池组装)产业部分,各产业链的市场占比皆为30%左右。其中,有主要制造企业有先导智能、赢合科技这类主要负责前、中端制造的企业,也有杭可科技、珠海泰坦这类主要负责后端部分处理的企业。

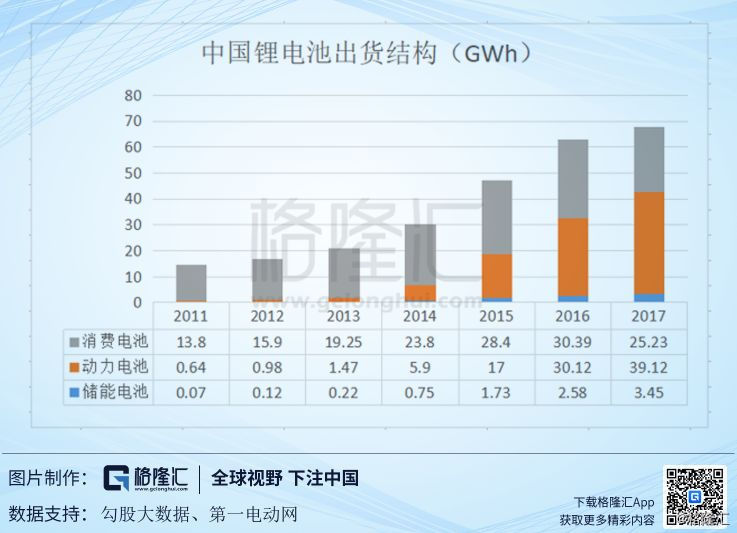

从种类来说,现今我们接触到的锂电池市场主要有三类:消费电池、动力电池、储能电池。我们主要看一下占比最大的两项,消费和动力电池。

消费电池作为3C时代的翘楚,始终保持不错的出货量,其主要应用领域以小型电器,手机以及平板电脑为主,电池主要特色是更新频率较快,功率恒定,对电池倍率性能和成本循环性能要求相对不高。

另一方面,动力电能作为后起之秀迅速的占领了大部分的市场,在2017年反超消费电池的出货总数,成为市场保有量最高的电池种类,其电池主要用于新能源车以及各类交通工具中,其对功率、安全性、温度特性等要求都相对更高,与此同时厂家基本会进一步要求成本上也能够尽可能压缩,制作难度和研发成本都进一步提升。

发展前景上,消费、动力电池二者都有不错的发展潜力。

消费电池的代表用户,智能手机的出货量有所下滑,主要由于现阶段的智能手机市场确实有趋于饱和的现象,还未拥有智能手机的潜在消费群体越来越少。然而,笔者认为消费电池的新生正随着柔性屏技术和5G技术的研发和落地而到来,可折叠的屏幕和搭载5G后新型的游戏模式会随之产生,传统的方形锂电池很有可能随之应用软包和新型充电技术以支持手机能够负荷新型的娱乐模式。

另一方面,电力汽车搭载的动力电池前景广阔。我国新能源汽车的消费累计量2018年末达到了125.6万,同比增加了近一倍。随着特斯拉、比亚迪等电动车大厂的创新和改造,新型电动车对其动力电池的要求会越来越高。

锂电池市场伴随着各电子行业的发展,水涨船高。除了锂电池的应用方电子行业呈现爆发之势,锂电池背后的制造产业链也能从中分得一杯羹,甚至其中,部分核心部件得生产企业能够掌握后端行业绝对的话语权。而下文我们主要讨论的,杭可科技,就是这样一个在锂电池后端设备制造中,有相当话语权和潜在发展能力的公司。

杭可科技,作为新能源领域的排头兵,其业务主要针对各类可充电电池,特别是锂离子电池的后处理系统的设计、研发、生产与销售,目前以充放电机、内阻测试仪等后处理系统核心设备的研发、生产为主。

作为申报科创板的又一家锂电池中后端公司,杭可科技以一个十分立体的形象出现在大众视野前。优缺点明显的主营产品线,复杂得客户合作情况等等方面都值得讨论和考量。杭可科技究竟价值几何?从其营业方向和企业自身价值等方面出发,公司是否值得投资者关注?

2

经营状况整体向好,专注投身后处理系统

公司2018年营业收入110,930.62万元,同比增加了43.9%;净利润在2018年达28,623.75万元,同比增长了58.5%;营收能力方面,公司净利率有所提高,2018年达25.8%,同比增长2.4pct;毛利率方面,公司2018年毛利率为46.5%,同比略有下降。

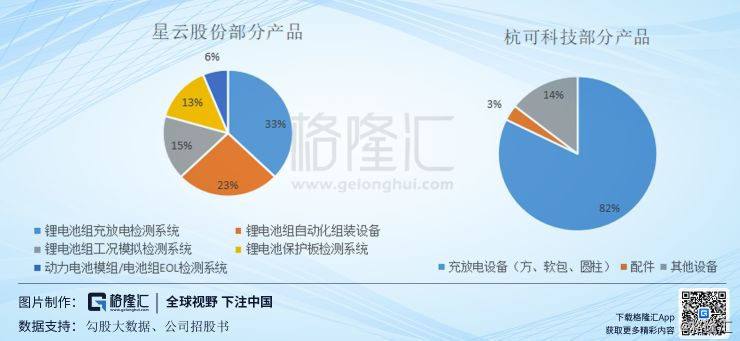

在整体营业收入中,主营业务占比达99%,为110,521.98万元。其中按照地域分布,2018年,公司以境内销售为主,达69,138.71万元,占总体比重62.32%。以产品种类分类,公司产品以充放电设备为主,该部分产品营业收入达90,932.67万元,占主要营业收入82.2%。

按照动力型、消费型的种类来区分,公司在报告期内着重提高了动力型锂离子电池放电设备的销量,从2016年的1个多亿到2018年的4个多亿,在2017年,该部分的同比增长率甚至达到了夸张的196%。消费型放电设备销量增长无明显涨幅,但仍保持着不错的销量。

同时,毛利率方面,动力型充放电设备也略高于消费型,在2018年差距最大。

按照不同电池形状和种类来区分,充放电设备可针对于方形、圆柱形、软包三种种类。其中,软包锂离子电池充电设备作为主要收入来源,其增幅明显,2018年销售收入达5.73亿,同比增幅51.45%。2018年,高温加压锂离子电池充电设备的销售收入增幅最明显,达100%,销售收入为3.63亿元。方形、圆柱型充放电设备的销售收入并无明显变化。

毛利率方面,各形状充放电设备均在40%-50%左右,方形、高温加压充放电设备毛利略高,分别为60.25%、52.89%。

值得一提的是,2016-2018年,公司主营业务毛利率分别为 45.11%、49.82%、46.53%,大多高于同期行业平均的毛利率45.14%、43.06%、40.90%。

综上,公司营业情况可圈可点,值得肯定。然而,就像看待相亲对象一样,在得到第一眼的良好印象之后,对方能否保持这种优秀的状态,以及是否有进一步的提高也是我们关心的问题,毕竟相亲也要进行打扮,公司也难免粉饰一番。所以,公司选择深耕充放电领域,从技术、客户、政策上来看,是否具有发展前景?

3

技术为导向,产品竞争力喜忧参半

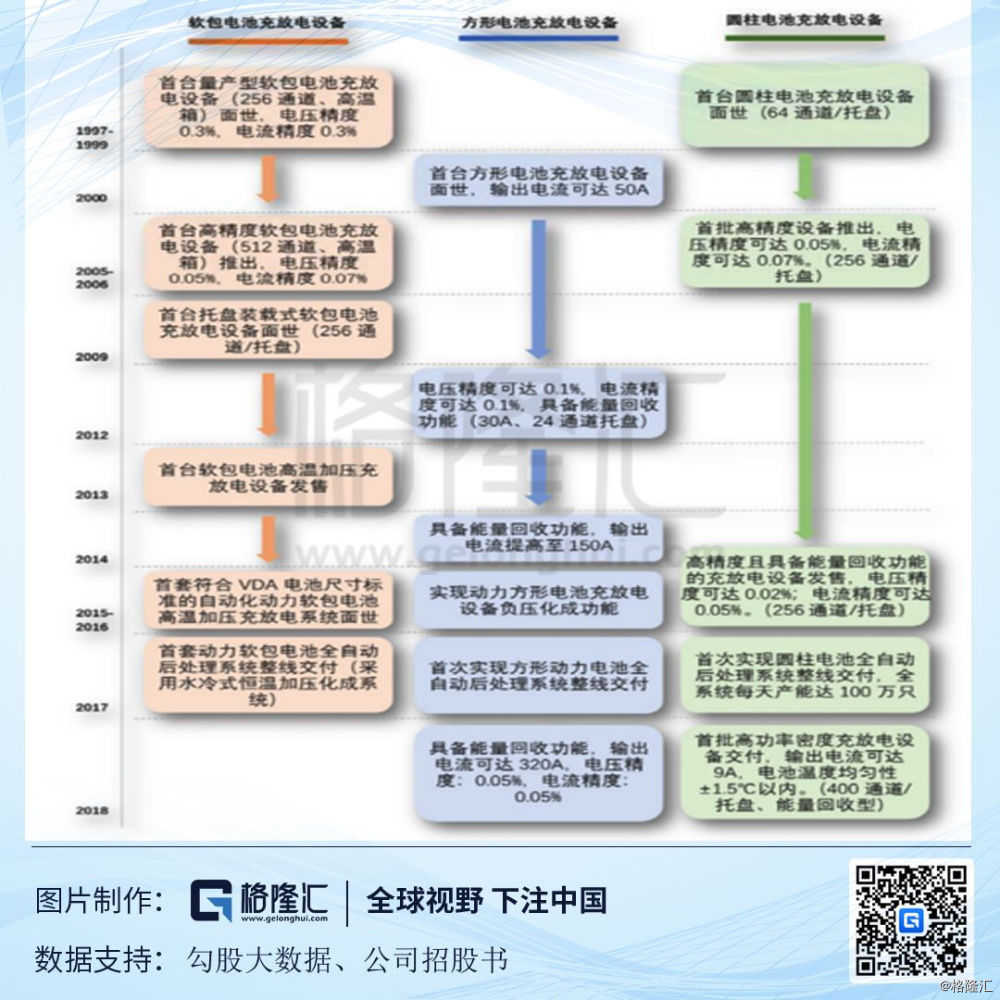

从1984年杭可科技的前身,杭可可靠性仪器厂的建立,到如今冲刺科技板的科技概念股,公司已具备完整的后处理系统设计与集成能力。如上图,公司1997年就完成了首台软包及圆柱锂电池充放电设备,持续发展至今,从电流精度到输出电流都有了很大的提高。

另一方面,截至2019年3月31日,杭可科技拥有发明专利13项,实用新型专利56项,软件著作权9项。同时,由公司招股书披露,由公司核心技术(自主研发且有相关专利或著作权的技术)带来的核心技术产品收入达97,414.45万元,占总体营业收入的87.82%,核心技术利用率高。

然而,其中仍存在两个重要的风险。

其一,公司的研发投入占总营业收入比重持续下降,报告期内分别为6.38%、6.36%、 5.18%,而2018年同期,行业平均值为10.22%,相比杭可科技的5.18%多出近两倍左右。按照公司招股书上的解释,主要原因为公司营业收入增长过快所致。然而,如上图,在公司研发费用细则一项中我们能够发现,其材料与测试费用有所下降,上升的部分主要为职工薪酬。因为公司未披露其过往员工薪酬细则,笔者无从对比,但由WIND查询,公司2018年人均薪酬为1.4万元,而行业平均为1.03万元,与行业对比略高,同时其员工结构中披露,公司50.54%的员工为生产人员,研发人员比重为18.52%,比管理人员的22.39%还低。

其二,公司经营产品竞争力行业内部强,但产品种类略微单一。由上图,公司最大也是唯一的产业链条就是充放电设备。与同为下游企业的星云股份对比,杭可科技的产品面临着过于单一的风险。正如公司所披露的,锂离子电池生产设备的大量需求,刺激了行业的发展,不断有新的厂家进入后处理系统领域,导致竞争日趋激烈。若公司仍希望保持现有的经营策略,其研发费用的投入,和技术方面的垄断必须要做到第一。杭可科技具备充放电领域龙头的潜质和资本,但现阶段,其深挖诚意还不够真,经营战略也不够广。

4

五大客户质量喜人,政策需求双向驱动

公司为韩国三星、韩国LG、日本索尼(现为日本村田)、宁德新能源、比亚迪、国轩高科、比克动力、天津力神等锂离子电池制造商配套供应各类锂离子电池生产线后处理系统设备。值得一提的是,在三星SDI成立48周年庆典上,杭可科技被其授予“最优合作伙伴”奖项。

2015年10月份以来,国际锂电巨头均开始大规模在国内布局,如韩国三星在西安设立工厂;2018年1月,韩国LG化学宣布将投资约3亿元扩建南京电池生产线,打造动力电池基地;日本松下在大连投资4亿美元兴建汽车锂电工厂等等。在优良的投资环境、相对低廉的人工成本和锂离子电池广阔的市场背景下,全球锂电池制造中心正向中国大陆转移,正如特斯拉,比亚迪这类公司的迅速扩张,充电桩、锂电池等等一系列的相关产业都会被带动。

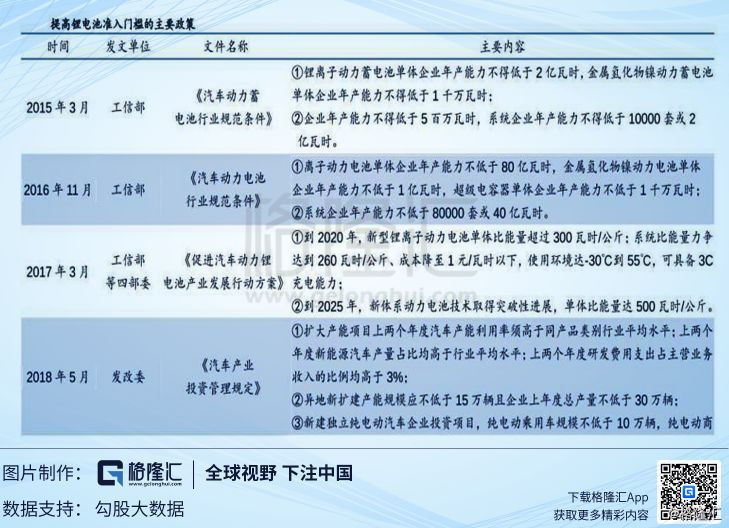

同时,政策的扶持也为锂电池的扩张布局埋下机遇。工信部官网披露《汽车动力电池行业规范条件》,国家大幅抬高了锂离子动力电池单体企业产能的门槛,主要政策如上图所示。

如第二条:“锂离子动力电池单体企业年产能力不低于 80 亿瓦时,金属氢化物镍动力电池单体企业年产能力不低于 1 亿瓦时,超级电容器单体企业年产能力不低于 1 千万瓦时。”而此前锂离子动力电池单体企业的年产能门槛设定在 2 亿瓦时左右,这样的设定下锂电池产能门槛被提高到了原来的 40 倍,导致最近多家大型锂电池厂家进行产能扩容或兴建新厂,相应的其对中下游的设备需求也会随之加大。随着政策的逐步落地和实施以及门槛的进一步提高,其必然会给予锂电池企业以压力,大浪淘沙,能够真正留下的企业也将更加优质,而这一过程也为中下游企业提供了更多的机遇前景。

综上,这一时代的机遇对于杭可科技以及同类的锂电池设备提供商来说都十分难得。杭可科技以“消费类与动力类电池设备双轮驱动,需求驱动与主动开发相结合的研发”为宗旨,为客户定制不同性能倾向的充放电设备。前景可期,行业值得长期关注。

然而,另一方面,有两个疑点值得一提。其一,连续两年位列五大客户榜位第一的三星公司突然消失在榜单当中,按照问询函中进一步披露的信息,杭可科技声称公司对韩国三星的销售金额为 5,697.98 万元,仍位列 2018 年杭可科技前十大客户,但未披露其合作量级突然减少的原因。其二,客户集中度问题自然是老生常谈,笔者同样去查询了同行业可比公司的五大客户集中度,数据显示,可比性最强的星云股份前五大客户2018年销售收入总额为2.51亿元,占总体营业收入比重达80%以上。其他行业内公司的客户集中度都处于相当的高位。然而,杭可科技最大的问题之一就是客户的突然变动,2018年LG公司突然飙升至榜单第一位,贡献营销金额近4个亿,同比增加了3倍左右,占到当年收入总额额35.7%之多。这两点问题让杭可科技的首部客户群体显得不那么稳定,结合我们之前提到的,专一于特定领域的打法必然需要和稳定的高质量客户相配合,二者缺一不可。

5

科创之中价值几何,是否值得一投?

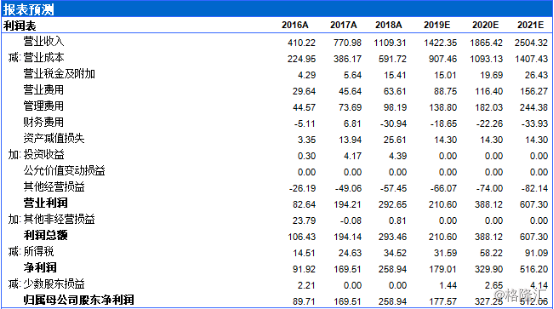

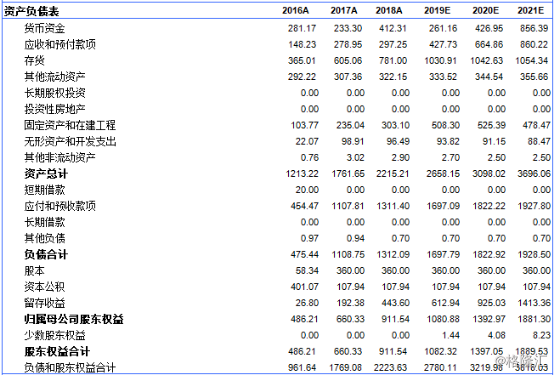

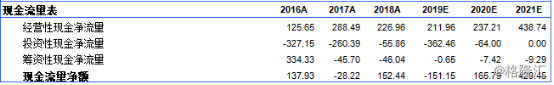

1、公司三大报表及相关数据的预估

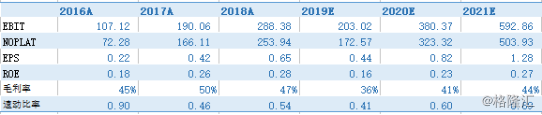

由于公司在2017-2018年度的增幅过大,不能完全排除“临门一脚”的冲刺嫌疑,所以相对报告期内40%左右的营收增速可能过快。通过之前的分析结合公司的营销现况,考虑到行业的发展前景广阔,以及公司合作客户存在的波动性,我们给公司一个相对较低,但增速缓慢提升的营业收入增长比率:28.22%、31.15%、34.25%。

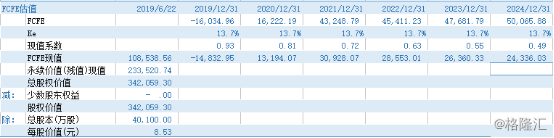

2、FCFE模型下的估值结论

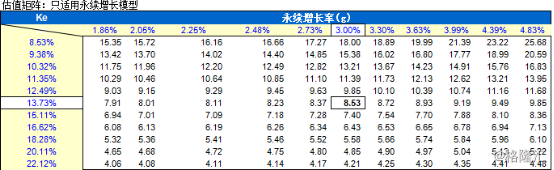

由于杭可科技仍未上市,FCFE相较FCFF更具参考价值。具体流程及敏感分析如上图。过渡期增长率以及永续增长率的设定分别为5%、3%,Rm为12%,WACC为13.75%。综上在FCFE模型测算下,公司股权价值约为34.21亿元,预估每股价格为8.53。将预估的股权价值除2018年的归母净利润可得公司预估PE为19倍。

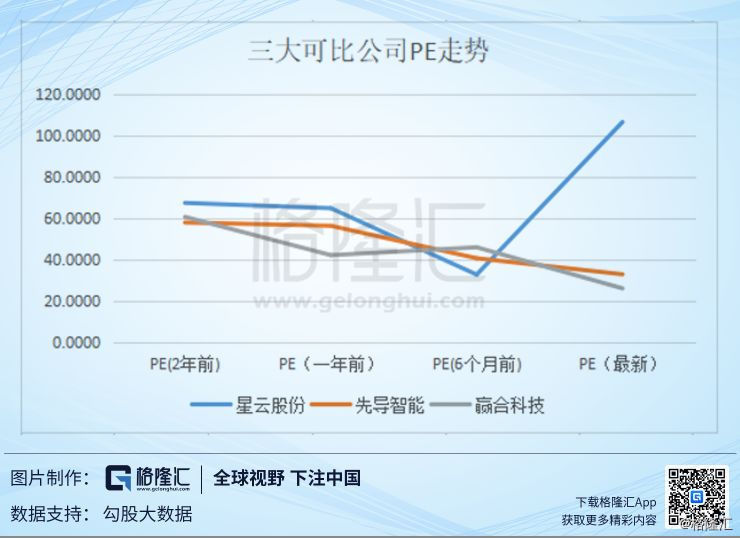

由于珠海泰坦已经被先导智能收购,所以行业对比PE上我们选择了以上三家作为参考。综合考虑到三家的PE倍数情况,以相关性最强的先导智能为对标企业,相较其32倍的PE,杭可科技19倍的PE估值相对合理并具有一定成长空间。

6

总结

综上,杭可科技作为科创板中少有的“老派”公司,其技术水平和产品质量都令人信赖。接下来需要关注的,就是当成功登陆科创板之后,公司是否能够加强研发投入,扩大产业规模和产业链了。笔者相信,总的来说,瑕不掩瑜,在新能源这一风口之下,只要公司能够抓住其手中现有的客户和品牌优势并进一步加以维护,其成为锂电池制造后端龙头的日子指日可待。

免责声明:本文的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不做任何保证。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。用户须自己依靠自己掌握的投资知识、经验做出自己的投资判断。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员