作者:明明债券研究团队

来源:明晰笔谈

报告要点

2019年6月12日,中国人民银行公布5月金融数据,居民中长期信贷自今年以来始终保持较高增速。2019年5月28日,中国社科院发布最新的中国杠杆率报告显示,我国居民部门杠杆率延续上升势头。本文针对居民杠杆率问题,梳理了传统杠杆率国别比较的缺陷。我们认为从杠杆结构和杠杆率驱动因素两个方面,都能证明目前中国居民部门的杠杆率增速仍然将会维持。

应当怎样进行杠杆率国际比较?其一,绝对水平比较可能缺乏指示性,时点意义可能更重要。中国杠杆率曾于2015年逼近30%高点,但整体的银行业、金融业危机并没有出现。此外,中国杠杆率缺口的迅速下行也似乎并没有带来相同的经济负增长效应。其二,增速区间有一定借鉴意义,但仍然不如负债结构直观。与居民、企业杠杆增速对应,我们更关心负债增长的结构化变动对边际产出的作用。中国目前仍然处于企业部门杠杆主导的时期,在寻找到“企业-居民”的“黄金配置”之前,代表收入端的边际产出仍然可能维持下行趋势,中国居民杠杆率增速仍然将会维持一段时间。其三,从杠杆率本质入手,中国居民杠杆体现信贷投放、收入增速双因素驱动的特点。与美日不同,对于我国居民杠杆率,分子端更应关注房地产相关信贷,分母端更应关注经济增长。

购房行为怎样影响居民杠杆?首先,存量角度看,购房杠杆是中国居民杠杆的主要来源。金融机构信贷投向中的个人购房贷款项目在居民中长期消费贷款中的占比是较为稳定的,据此,我们估计出了月度的居民个人购房贷款余额和居民购房杠杆。其次,购房信贷驱动居民部门杠杆率,住房政策仍然是未来关注点。我国居民购房杠杆边际增速是居民部门杠杆增速的领先指标,限购限贷政策将直接影响居民购房信贷的投放量。

居民收入前景如何?居民杠杆对居民收入有一定领先作用。居民收入同经济增长、经济政策甚至居民负债本身都有相关性。目前中国居民杠杆率的不断上行或许将会在未来压制居民部门收入增速,从而形成杠杆率增速的底部区间。从这一点上考虑,我们预计中国居民部门杠杆易上难下,将维持目前趋势。

债市策略:本文针对居民杠杆率问题,梳理了传统杠杆率国别比较的缺陷。我们认为从杠杆结构和杠杆率驱动因素两个方面,都能证明目前中国居民部门的杠杆率增速仍然将会维持,突发的破坏性的去杠杆事件在短期内不会发生。我们预计居民杠杆率将会维持一个相对恒定的增速,经济博弈的焦点仍然是外部压力的解决和内需的促进。

正文

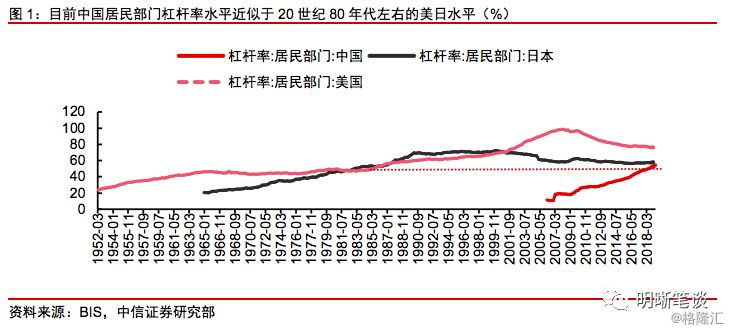

2019年6月12日,中国人民银行公布5月金融数据,居民部门新增信贷6625亿元,增速同比多增482亿元,其中中长期贷款增加4677亿元,同比多增754亿元。居民中长期信贷自今年以来始终保持较高增速,2019年5月28日,中国社科院发布最新的中国杠杆率报告显示,我国居民部门杠杆率延续上升势头,截止2019年3月达到54.28%。同时依据国际清算银行(BIS)的测算,截止2018年9月,中国居民部门杠杆率(居民部门总负债/名义GDP)已经达到51.50%;令我们感兴趣的是,中国居民部门杠杆率水平到底是低是高?目前,市场常用的分析思路往往是利用居民信贷数据估计居民信贷杠杆或信贷收入比,并与美国、日本等等其他国家进行对比,得出我国居民杆杠率尚有上行空间的结论。针对这种形式的杠杆率对比,我们有理由提出一定的怀疑。各个国家居民部门投资消费倾向均有所不同,经济发展路径也各有差异,那么基于杠杆率绝对水平的比较是否有对比性就值得讨论。本文试图阐述国别间杠杆水平比较的这一传统思路的缺陷,并从更细致的层面针对居民杠杆进行一些讨论。

应当怎样进行杠杆率国际比较?

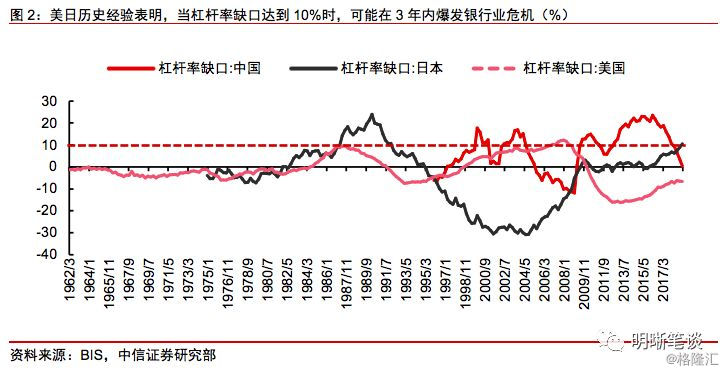

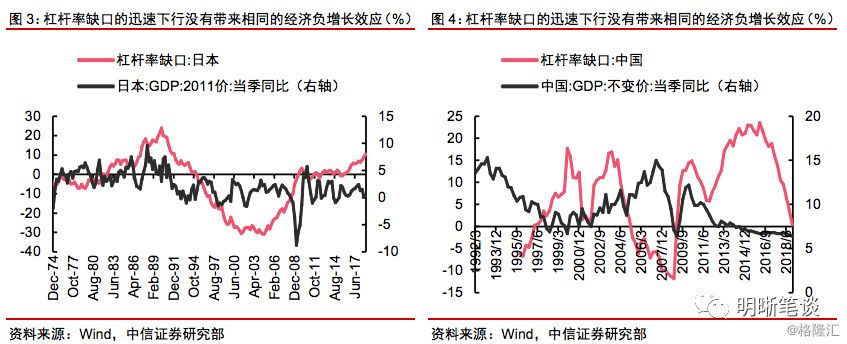

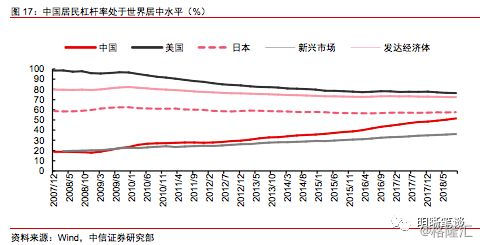

绝对水平比较可能缺乏指示性,时点意义可能更重要。依据国际清算银行(BIS)的杠杆率数据,从绝对杠杆率水平的横向对比看,目前中国居民部门杠杆率水平近似于20世纪80年代左右的美日水平。如果单纯参照杠杆水平,实际上很难判断中国居民部门杠杆的未来发展路径,因为目前的杠杆水平距离1990年的日本以及2007年的美国都尚有距离。参考BIS的杠杆预警指标,当杠杆率缺口(非金融部门债务口径)达到10%以上时,就有可能在3年内爆发银行业危机,美国日本的缺口序列都证明了这一点。但中国的该指标曾于2015年达到近30%的高点,随后在中央推进的金融部门改革中降至10%以下,虽然一些金融风险事件的确有所出现,但整体的银行业、金融业危机并没有出现,总体的金融系统风险仍然处于控制之中。这证明了我们的观点,虽然杠杆率的上升将不可避免的带来金融风险的上升,但基于绝对水平的国际比较或许不具有很强的指示意义:无论是从绝对水平或是相对增速来看,杠杆高增的中国也不一定发生危机,而杠杆率触及60%的日本却发生了危机。从后危机时代的日本和去杆杠阶段的中国来看,杠杆率缺口的迅速下行也似乎并没有带来相同的经济负增长效应,“好的”/“坏的”去杠杆可能还是更多的由各国政策执行影响。综上所述,美国、日本居民杠杆率高点(96%、71%)的借鉴意义,或许更多的体现在时点意义上。

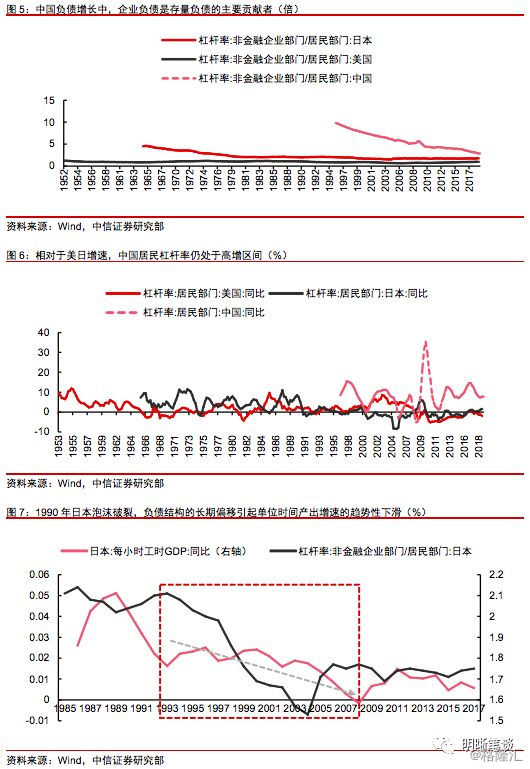

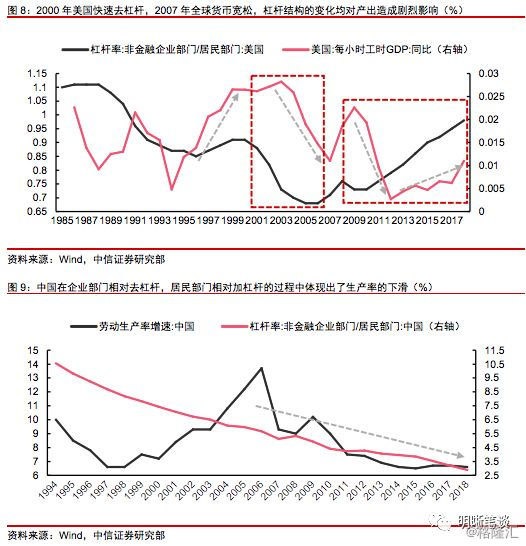

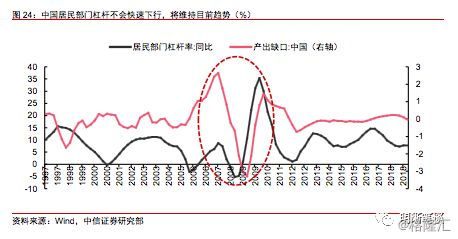

增速区间有一定借鉴意义,但仍然不如负债结构直观。中国负债增长的一个特点是企业部门是存量负债的主要贡献者,依据社科院公布的数据,截止2019年3月,非金融企业部门杠杆率为156.88%,而居民杠杆率为54.28%,企业部门负债存量是居民部门的三倍左右;同时,中国居民杠杆率相对目前的美日增速仍处于高增区间,从增速上更类似2007年的美国以及1990年的日本。但值得注意的是,虽然杠杆率增速体现出了某种均值回归的特性,但我们同样不应该以杠杆增速作为“破坏性”去杠杆的标志。美国、日本历史上的杠杆率高点与金融业危机、“破坏性”去杠杆也同样不是一一对应的关系。与居民、企业杠杆增速对应,我们更关心负债增长的结构化变动对边际产出的作用。我们认为稳定的负债结构有助于维持边际产出增速的稳定。观察日本的“企业-居民”杠杆率之比与单位工时产出增速的关系,1990年日本泡沫破裂引发了长达10余年的去杠杆,负债结构的长期偏移的确引起单位时间产出增速的趋势性下滑,这种趋势在2008年居民杠杆占比稳定后得到了一定程度的逆转。而美国在2000年互联网泡沫前后的企业部门相对快速去杠杆也对产出起到了边际负向作用;2007年开始美国经济进入一个相对动荡的时期,随着全球货币宽松的开始,“企业-居民”杠杆结构开始趋势性上行,单位工时产出也经历了剧烈的波动,目前尚未恢复至危机前水平。中国同样在企业部门相对去杠杆,居民部门相对加杠杆的过程中体现出了生产率的下滑。与简单的国别间增速对比相反,增速差异体现出的负债结构或许是决定未来居民收入、居民杠杆的一个重要抓手。中国目前仍然处于企业部门杠杆主导的时期,在寻找到“企业-居民”的“黄金配置”之前,代表收入端的边际产出仍然可能维持下行趋势,从这一点上说,中国居民杠杆率增速仍然将会维持一段时间。

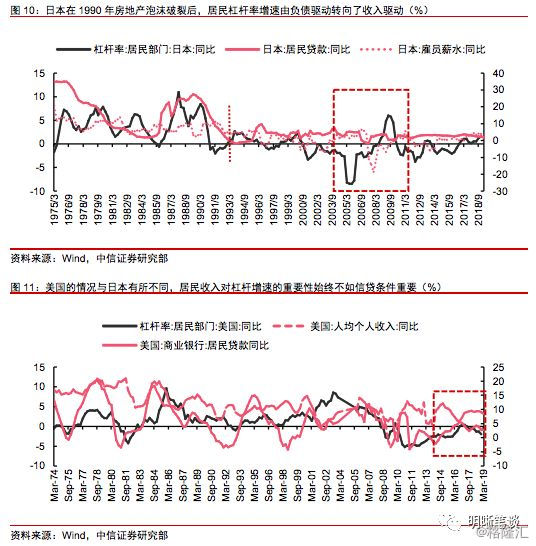

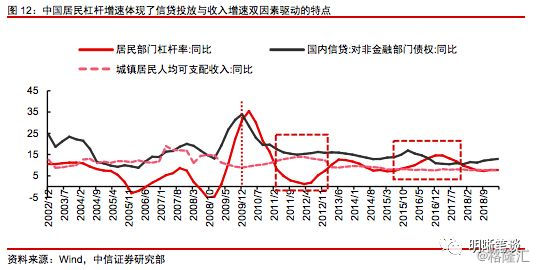

从杠杆率本质入手,中国居民杠杆体现信贷投放、收入增速双因素驱动的特点。实际上,如果我们暂时抛开绝对水平上的杠杆率比较,观察杠杆率增速本身,我们会发现很有意义的事实。由于我们常见的杠杆率衡量,是总负债对总收入的比值,故而我们观察日本、美国以及中国居民部门负债以及居民部门名义收入的关系。从杠杆率定义上,杠杆率增速的上升既可以来自负债增速的上行,又可以来自居民收入增速的下行。日本在1990年房地产泡沫破裂后,居民杠杆率增速由负债驱动转向了收入驱动。由于日本泡沫破裂后对金融体系风险处置的不力,金融机构资产负债表问题引起了居民信贷投放的趋势性下行,居民收入成为了日本居民杠杆率增速的主要驱动力,每一次居民收入的波动都会引起明显的反向杠杆率增速波动。美国的情况与日本有所不同,美国由于金融自由化历程完成较早,信贷条件的波动更多的驱动了居民部门杠杆增速,居民收入对杠杆增速的重要性始终不如信贷条件重要。囿于数据的限制,我们选取城镇居民可支配收入和对非金融部门信贷作为上述指标的代理,并假定其增速并无较大的异质性。我们认为目前中国居民杠杆增速体现了信贷投放与收入增速双因素驱动的特点,在信贷投放趋势性下滑的背景下,居民收入波动引发了2011-2012年的居民杠杆率波动;在收入保持稳定的背景下,2015年的信贷高增也引发了2016年的居民杠杆增速上行。我们认为中国的居民杠杆情况与美国、日本均有所不同,中国不断推进的去杠杆行动和行政控制使得突发性的金融系统性风险并没有出现,银行体系尚未体现出严重的资产负债表问题,实际上银行体系具有向上向下双向的信贷投放弹性,银行经营困难导致的信贷供给天花板尚未被观察到;同时,银行体系又受到行政部门的密切监管,信贷条件实际上是不能完全放开的。我们认为上述两点是我国居民杠杆特点介于美日之间的主要原因。对于我国居民杠杆率,分子端更应关注房地产相关信贷,分母端更应关注经济增长。居民房地产信贷未来走势仍然需要对政策的观察,居民经营性信贷走升则需要小微支持与经济走暖双发力。针对中国居民杠杆问题,除了应当继续关注房地产对分子端的影响外,经济增长对分母端的作用将大概率影响杠杆率增速的主要变化趋势。

购房行为怎样影响居民杠杆?

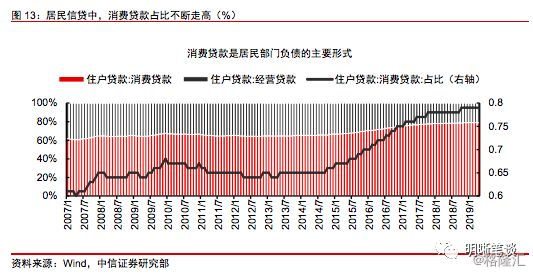

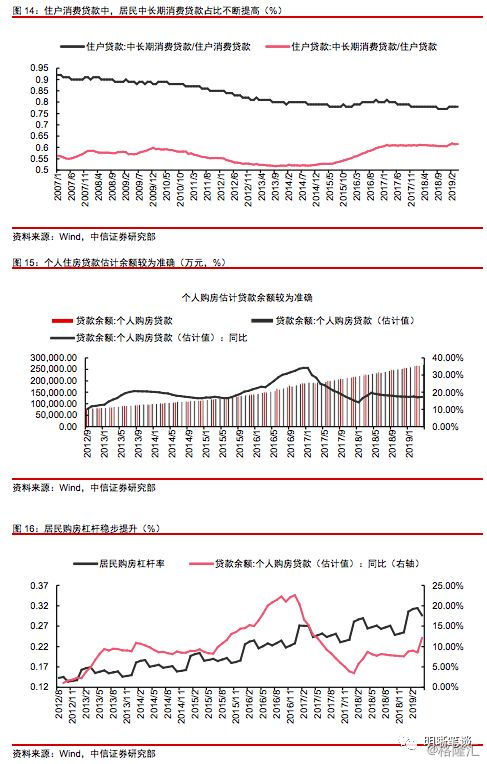

存量角度看,购房杠杆是中国居民杠杆的主要来源。中国居民部门信贷具有比较鲜明的结构特征,居民信贷中消费贷款占比很高,经营性贷款占比较少。在消费信贷中,中长期消费贷款又是主要组成部分,其体现的住房信贷对居民部门负债影响较大,这反映在居民中长期消费信贷在居民部门贷款占比上。截止2019年4月,中长期消费贷款占居民消费贷款比例约为78%;而占居民消费贷款比例约为61.5%。从存量结构角度看,居民中长期信贷已经成为中国居民杠杆率的重要影响因素。观察金融机构信贷投向中的个人购房贷款项目,我们可以发现其在居民中长期消费贷款中的占比是较为稳定的,因此我们估计出了月度的居民个人购房贷款余额,并计算出了居民购房杠杆。截止2019年4月,如果名义GDP保持7.5%增速,则中国居民购房杠杆率约为29.6%,仍然处于不断上升的态势。目前,虽然中国居民购房杠杆率仍然距离美国或日本的历史高点有一定距离,但各国房地产市场的组成形式和交易方法均有所不同,故而我们更多的考虑中国购房杠杆的作用。

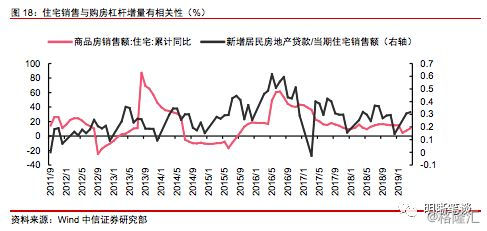

购房信贷驱动居民部门杠杆率,住房政策仍然是未来关注点。中国月度新增居民购房信贷在当期住宅销售额中占比目前在31.7%左右,该指标曾在2016年年中达到约60%的高点,随后由于国家对全国主要城市开展的限购、限贷政策开始回落,目前随着全国楼市的回暖正处于上升趋势中。值得注意的是,公积金贷款、二手房销售因为数据及时性没有被我们考虑在内,同时“首付贷”以及民间金融信贷行为同样没有考虑在内,但我们相信分子分母的同步变动将不会改变估计序列的变动趋势。从历史经验看,我国居民购房杠杆边际增速是居民部门杠杆增速的领先指标,平均领先1-2个季度,居民杠杆增速有望在目前楼市回暖的态势下提升。目前仅有3成的房贷-住宅销售占比是我国严格的首付限制以及信贷限制的结果,在2016年中开始收紧房地产市场后,部分一线首套房首付比例达30%,二套房首付比例甚至达到70%,严格的政策不仅稳定了房地产市场价格,更限制了居民部门杠杆增速。综上,考虑到目前首付比例有一定松动迹象,如果首付比例继续维持一定的松动态势,预计居民杠杆增速或将在1-2个季度内获得一定提升。首付比例的变动将直接影响居民购房信贷的投放量,限购限贷政策是否会放松同样是未来的重要关注点。

居民收入前景如何?

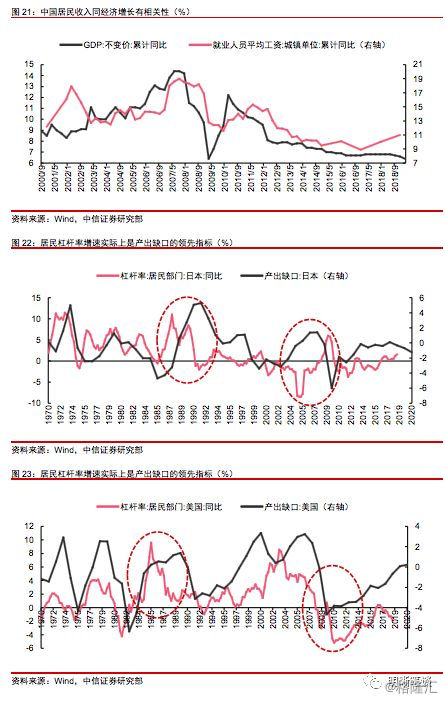

居民杠杆对居民收入有一定领先作用。与居民负债增速有所不同的是,居民收入实际上是一个更复杂的指标。居民收入同经济增长、经济政策甚至居民负债本身都有相关性。参考中国数据,我们大体上可以将中国的居民收入看做一个经济增长的同步指标。目前中国经济受到多重因素的影响,经济增速可能面临多重压力。为求分析简便,我们暂时忽略其他因素,重点关注居民杠杆对经济增速的影响。参考OECD统计,居民杠杆率增速实际上是产出缺口的领先指标,这一点对美国日本均告成立。这证明居民杠杆可能是对居民收入有反馈作用的。目前中国居民杠杆率的不断下行或许将会在未来压制居民部门收入增速,从而形成杠杆率增速的底部区间。从这一点上考虑,我们预计中国居民部门杠杆不会快速下行,将维持目前趋势。

债市策略

本文针对居民杠杆率问题,梳理了传统杠杆率国别比较的缺陷。我们认为从杠杆结构和杠杆率驱动因素两个方面,都能证明目前中国居民部门的杠杆率增速仍然将会维持,突发的破坏性的去杠杆事件在短期内不会发生。我们不认为居民大幅加杠杆是经济稳增长的关键,但也不认同对比意义上的居民杠杆率过高的观点。从杠杆率分子端来说,目前仍然严格执行的房地产限制政策约束了居民负债的突发上行,从杠杆率分母端来说,杠杆结构由于整体偏向企业部门,居民加杠杆的边际产出实际上受到压制,我们预计居民杠杆率将会维持一个相对恒定的增速,经济近期博弈的焦点仍然是外部压力的解决和内需的促进。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员