如果你有机会参与Beyond Meat(BYND.US)的打新,并以IPO价格25美元买进1000股,那你当初的2.5万美元,一个多月之后,在最高点成了18.64万美元,645.7%的收益。

来看看Beyond Meat创造的各种记录,IPO首日暴涨163%,2008以来最佳IPO表现。6月6日发布财报后,次日大涨40%,再一下个交易日涨21.24%,盘中总市值突破100亿美元。

市场也停不下吹捧。市场研究公司Markets and Markets发表报告称全球以植物为基础的肉类替代品市场估计在121亿美元左右,2025年将增长到279亿美元。巴克莱银行更是称在未来的10年内全球肉类替代品规模将达到1400亿美元,占整个肉制品市场的10%。

如果按照Markets and Markets的估算,Beyond Meat前天的市值可以说是已经快要接近市场规模了。

然后摩根大通实在是看不过眼了,你这个人造肉股票实在涨太快了,已经“Beyond price target”。所以摩根大通昨天下调Beyond Meat的评级,从“增持”降至“中性”,但仍将其目标价位维持在120美元/股。

Beyond Meat股价当天大跌25%

人造肉第一股Beyond Meat暴涨暴跌的背后,究竟是投机者的狂欢,还是投资者的洼地挖掘?

1

人造肉是什么

顶着人造肉第一股的光环,Beyond Meat在5月初上市。在上市之前,基本没有多少人关注这个公司。

根据招股书资料显示,Beyond Meat于2011年4月8日注册成立,当时的名字叫“J Green Natural Foods”,之后改名为Savage River。在2018年9月7日才改为Beyond Meat。

Beyond Meat专攻“人造肉”的市场,公司的目标是通过从植物中提取要素,模仿复制动物肉类的味道,口感和其他感官属性,制造出“植物性”肉类,我们称之为人造肉或者素肉。人造肉不仅拥有动物肉类的口感,同时享有植物里的营养成分。

Beyond Meat通过科学方法确定动物肉类的结构,然后用植物中的氨基酸、脂类、微量矿物质和水复制该结构,从而造成在口感上相差无几的人造肉。

根据招股说明书的资料,按品种来分,Beyond Meat的产品分为新鲜产品和冷冻产品。其中新鲜产品包括Beyond Burger,Beyond Sausage,冷冻产品有Beyond Beef Crumbles。

按分销渠道来分,Beyond Meat的收入主要来源于零售和餐饮渠道。零售渠道主要和零售食品超市合作,包括Whole Foods Market,Kroger,Albertsons和Wegmans。同时也通过餐饮渠道渠道进行分发,合作的餐厅包括BurgerFi, Bareburger,?Carl’s Jr., Del?Taco, TGI Fridays and A&W Canada.

在2016,2017和2018年,Beyond Meat的营收分别为1620万,3260万和8790万美元,3年的复合增长率为133%。过去3年的亏损分别为2510万,3040万和2990万美元。

2

Q1财报数据有何特别?

6月6日,Beyond Meat 发布上市后第一份成绩单,股价连续大涨两天。财报数据究竟有何特别能令股价两天内暴涨87%

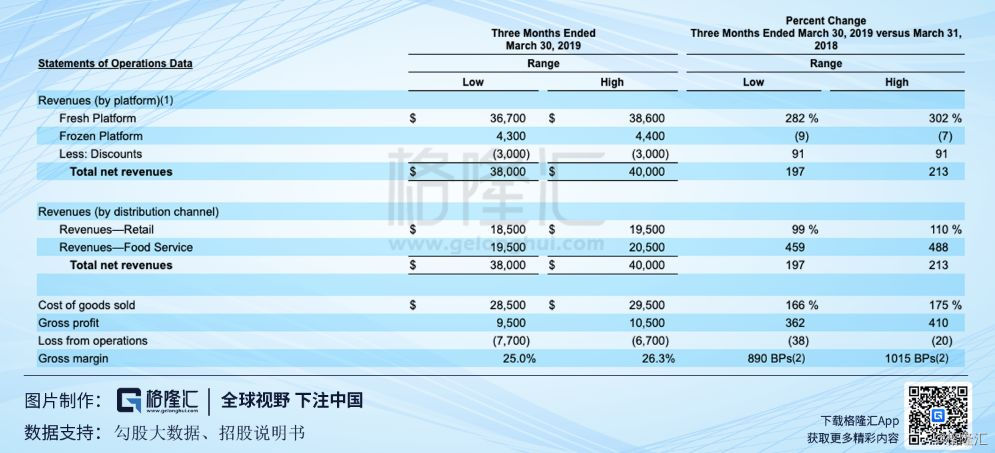

其实在Beyond Meat的招股说明书中,公司已经给出19年Q1财务数据的指引。根据公司的预测,Q1营收将会在3800万到4000万美元之间,毛利率在25%-26.3%。

所以我们来整理一下:

公司给出的指引:营收3800万-4000万美元,毛利率25%-26.3%

分析师给出的预期:营收3890万美元,

Beyond Meat给出的答卷:营收4020万美元,毛利率26.7%

所以Beyond Meat确实挺不错,Q1的营收收入和毛利率都超过了公司的指引范围,但超指引预期的幅度并不大。

但公司依然持续亏损,Q1公司净亏损660万美元,每股亏损0.95美元,上年同期亏损570万美元,每股亏损0.98美元。在非美国会计准则下,每股亏损0.14美元,高于上年同期的0.13美元。

从产品的种类来看,Beyond Meat的生鲜产品仍然保持着高速增长,Q1收入3880.6万美元,同比增长304%,占总收入的比例在90%以上。冷冻产品的收入进一步下降,Q1收入451.2万,同比下滑5%,占比下降至11%。

由此看出,公司现阶段的策略是发展新鲜产品,冷冻产品对收入的影响已经微乎其微。销售折扣的占比一直在下降。

从分销渠道来看,零售和餐饮渠道各带来50%左右的收入。Q1来自于零售渠道的收入为1957.9万美元,同比增长110%。餐饮渠道收入为2062.7万美元,同比增长491.4%。餐饮渠道的增长势头比零售要猛得多。

Beyond Meat目前已经和12,000?家餐厅进行合作,公司也明确表示将继续加大力度挖掘餐饮服务合作伙伴网络。公司最近和Carl 's Jr.的合作,Beyond汉堡目前在全美1100多家Carl 's Jr.门店销售。未来计划与几家著名的连锁餐厅合作。

由此可见,在餐饮服务网络的扩展速度将决定公司营收的增长速度。

从业绩指引上看,公司表示要实现140%的增长,除此之外,还要基本达到调整后EBITDA盈亏平衡,可以看出公司对2019年业绩十分有信心。

所以,这个财报虽然数据不错,但如果我们留意一下最近IPO的科技公司,他们第一份财报数据都很不错,营收高于分析师预期,运营指标变好,看到盈利的希望。

其中最典型的是网约车第一股Lyft。Q1营收增长95%,超分析师预期,运营指标Contribution Margin,调整后的净利润率和EBITDA利润率都有大幅改善,但财报后却大跌10%。

由此可见,对于这些亏损的企业,投资者更看重的是市场的前景。

3

市场竞争激烈

那Beyond Meat所在的人造肉行业市场前景到底如何?

虽然Beyond Meat所处的人造肉赛道具有发展潜力,但同时面临着激烈的竞争。竞争主要来源于两个个方面,同行业的竞争和传统鲜肉行业的价格竞争。

人造肉概念其实早就存在,只是Beyond Meat借着上市这个机会被更多的人所熟知。行业中存在的竞争对手包括初创人造肉公司,和老牌的食品行业巨头。

老牌的食品公司包括Cargill, Hormel, JBS, Tyson and WH Group。对于老牌的竞争对手,先入局的初创人造肉公司可能有先发的优势。可以参考奈飞在流媒体行业的发展,虽然迪士尼在最近展开猛烈攻势,但奈飞还是牢牢占据大部分市场份额。这是因为奈飞在流媒体行业处于无可争议的领先地位。

但是在人造肉行业里,与初创企业玩家的竞争中,Beyond Meat并没有占有优势。人造肉初创企业包括Boca Foods, Field Roast Grain Meat Co.,?Gardein, Impossible Foods, Lightlife, Morningstar Farms and Tofurky。

其中Impossible Foods可以说是Beyond Meat的最大竞争对手,与后者相比, 它拥有着更多的渠道,更先进的技术,更大的融资规模。Impossible Foods最近已经完成了3亿美元的融资,而且宣布跟汉堡王合作,联合推出名为Impossible Whopper的汉堡。

餐饮渠道的扩展速度,将决定竞争的成败。

同时,与传统汉堡行业的竞争中,Beyond Meat的汉堡并没有价格的优势。

我们可以对比Beyond Burger与美国三大快餐连锁餐厅麦当劳,汉堡王和Wendy's的汉堡的价格。

Beyond Burger的单价$6.99,套餐价格$10.98;

麦当劳的Big Mac单价$3.99,套餐价格$6.79;

汉堡王的Double Quarter Whopper 单价$5.39,套餐价格$7.59;

Wendy's的Double Burgers with Cheese的单价是$5.89,套餐的价格$7.69。

由此可见,Beyond Meat的汉堡比一般快餐店的汉堡要贵。

Beyond Meat一直打着素食汉堡和健康的旗帜,无可否认这是以后的趋势。但是快餐连锁店针对的客户一直都不是追求素食和健康的人,虽然很多汉堡快餐连锁店近年来都一直打健康的口号

美国人都知道汉堡不健康,卡路里高,但还是会吃快餐汉堡,就是因为便宜。鼎鼎大名的In-and-out burger在美西走红的原因就是因为便宜,新鲜。

撇开口感不说,以相同的价格,如果以追求健康为目的,消费者其实可以选择的很多,比如沙拉。

由于Beyond Meat的研发支出还在不断增加,短期内降价的可能性极低,因此Beyond Meat产品的竞争力将受到影响,如何拓展产品种类将成为Beyond Meat未来的重点。

4

空头众多,短期炒作明显

从IPO首日大涨163%之后,Beyond Meat就成了做空者的目标。其中著名做空机构Citron Research在5月17日就开始唱衰Beyond Meat,当时价格在85-90美元左右。

根据S3 Partners的数据,Beyond Meat有大约51%的流通股份被做空,价值大约8.13亿美元。

在6月6日发布财报后,Beyond Meat连续两个交易日累积最高涨幅达到87%,股价最高达到186.43美元。连续两天的大涨,原因可能是所谓的“逼空”现象。

逼空就是股价在短时间内快速上涨,令大量空头不得不强制平仓,从而进一步推高股票的价格。S3 Partners称空头们在这两天一共损失了大约4亿美金。

Beyond Meat所在的人造肉行业确实是一个快速增长的市场,公司第一季度的财报数据也比较亮眼,但是股价在如此快速的时间内暴涨暴跌,令人联想起之前另一只因为概念被疯狂炒作的股票Tilray。

在两个月的时间里,Tilray从每股20美元,疯狂涨到最高300美元。疯狂过后只剩一地鸡毛,Tilray从去年9月开始一路下跌,现在回到40美元的水平。

在2017年,与区块链相关的股票也疯狂被炒作,凡事是带有“Blockchain”字眼的股票,股价都被疯狂超高。最疯狂的当属Longfin Corp,这个公司2017年12月13日在纳斯达克上市,几天之后,因为宣布收购一个区块链的公司,股价当天从5美元涨到22.01美元,第二天从40美元涨到最高142.82美元,两天最高涨幅达2756%。

2019年的人造肉第一股Beyond Meat,看起来确实有点像2017年的Longfin和2018年的Tilray,概念炒作大于价值投资。

5

结语

和Longfin和Tilray不一样的是,Beyond Meat处于更有前景的赛道。但人们对人造肉行业的陌生和不了解,给了投机者机会,令股价短期内暴涨暴跌。

从Q1数据来看,餐饮渠道扩张的速度,毛利率的提升,产品种类的开发将是决定Beyond Meat未来价值的主要指标。

可以预计未来将会有更多竞争对手入场,而Beyond Meat才发布了一个财报,公司如何应对竞争,还需要更多时间来对它进行观察。

总而言之,短期的炒作一定会回归价值,若真的想投资人造肉行业,并不急于一时。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员