百川资讯显示,萤石97干粉、97湿粉价格在连续两周涨幅近10%的背景下,6月11日继续上调报价,华北、华中地区97湿粉价格较6月10日涨50元/吨,分别报2850-3050元/吨,2750-2950元/吨。

(资料来源:百川资讯)

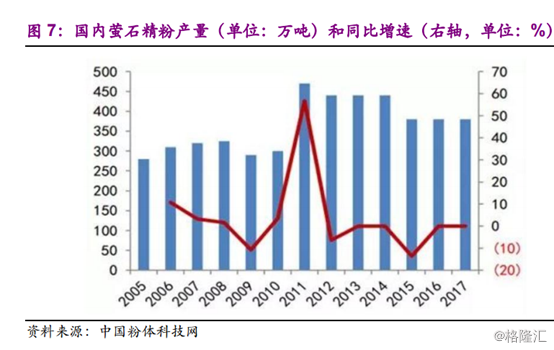

萤石是CaF2的结晶体,是氟产业链的起点,下游主要是氟化工、建材、冶金等领域,是不可再生的战略资源。全球储量3.1亿吨,以南非、墨西哥、中国、蒙古等国家资源最为丰富,而产量最大的为中国,据美国USGS数据,2018年,中国共生产萤石精粉350万吨,全球产量为580万吨,中国占全球产量的60.3%。

我国萤石资源的分布不均匀,主要分布于湖南、浙江、江西、福建、安徽、内蒙古、河北等省区,并且我国的萤石矿以伴(共)生型萤石矿为主,单一型萤石矿资源储量相对稀缺,主要分布在浙江、江西、福建、安徽等传统萤石主产区。

萤石精粉的生产工艺包括开采和浮选两个环节,萤石原矿的开采根据矿藏的深浅有露天开采和井下开采。

在萤石精粉的成本构成中,开采成本占比较低,主要为萤石原矿的开采比较简单,以金石资源2016年酸级萤石精粉702.28元/吨的成本为例,制造成本占比39.57%,其中直接开采成本占比18.53%,因此,萤石精粉的开采成本较低。

涨价原因

需求端:萤石的下游主要是氢氟酸(氟化工)、氟化铝、钢铁、建材等行业,氢氟酸和氟化铝占据了其需求量的72%。2018年氢氟酸产量159.27万吨,同比增长12.58%,氟化铝需求量是79.26万吨,较2017年增长2.41万吨,增幅3.13%。

氢氟酸的下游主要是氟烷烃,需求的增长是氟烷烃新增需求多,氟烷烃主要的用途是制冷剂,目前R22处于淘汰进程中,第三代制冷剂氢氟烃在逐步替代第二代制冷剂。

我国是全球最主要的氢氟烃生产国家,将在2024年开始冻结氢氟烃的消费和生产,基准为2020年至2022年的平均量,因此为了在2020年前抢占配额,不少厂家加大了氢氟烃新产能的建设,尤其是以R125和R32的扩产较多,据卓创资讯的统计,R125规划新增产能超过10万吨,而R32在2020年前规划的新产能达到了25万吨,甚至超过了目前的产能,如果全部投产将增加氢氟酸需求近30万吨,增加萤石需求近60万吨。

供给端:2018年氟化钙含量小于等于97%的萤石进口量为41.97万吨,约为2017年的3倍,进口量也首次超过出口量,标志着市场供给不足。

环保趋严,行业集中度提升。从2010年左右开始,为了整治行业散乱现象,国家出台一系列的促使萤石行业整合升级的政策。2019年1于25日工业和信息化部发布了《萤石行业规范条件(征求意见稿)》,要求萤石行业要优化存量,调整结构,推进兼并重组,并要求新建产能规模不低于5w吨/年,扩建产能规模不低于2w吨/年。

另外,蒙古矿山整改,而内蒙萤石的产量在全国占比约20%,目前企业复产情况并不乐观,对短期供给影响较大。

机构分析表示,受蒙古矿山整改、环保和安全检修等原因复产不及预期,安徽广德4.30生产企业大面积停车,江西地区雨水较多以及矿山修路增加矿山开采难度,萤石粉市场供应偏紧。由于三代制冷剂厂商抢占未来市场,导致制冷剂产量和价格脱钩,萤石需求会随三代制冷剂产量激增而暴涨,价格预计将不受下游制冷剂价格的制约,有望持续上涨。

A股相关受益公司

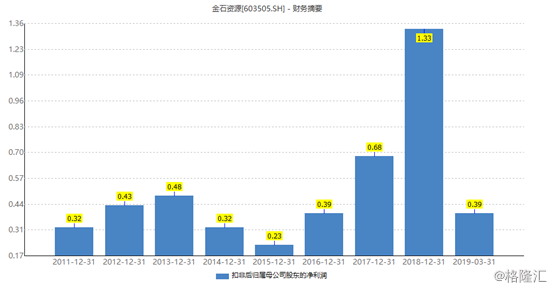

金石资源(603505.SH)公司是专业从事萤石矿投资开发以及萤石产品生产销售的实业集团。公司目前是中国萤石行业拥有资源储量、开采以及加工生产规模最大的企业,拥有萤石资源储量约2700万吨,采矿规模102万吨/年,公司目前已有采矿规模达102万吨/年,在产矿山7座、选矿厂5家。

近几年来,公司业绩增长较为良好。2018年公司营业收入5.88亿元,同比增长55.64%,扣非归母净利润1.33亿元,同比增长96.4%;一季度公司营收1.32亿元,同比增长33.11%,扣非归母净利润0.39亿元,同比增长103.3%。

(资料来源:wind)

巨化股份(600160.SH)公司目前形成液氯、氯仿、三氯乙烯、四氯乙烯、AHF为配套原料制成的氟制冷剂、有机氟单体、氟聚合物完整的产业链。

2018年公司主营业务收入156.56亿元,同比增长13.42%,扣非归母净利润19.83亿元,同比增长123.28%;一季度公司营收37.7亿元,同比下降5.73%,扣非归母净利润为2.19亿元,同比下降48.36%。

(资料来源:wind)

一季度公司氟化工原料销量13.85万吨,制冷剂销量5.54万吨,含氟聚合物材料7353吨,销量较2018年同期相比均有不同程度提升。一季度利润下滑主要为产品单价略有下滑所导致,其中氟化工原料均价下降20.80%;制冷剂均价下降7.41%;含氟聚合物均价下降12.84%。

一季度国内空调和汽车等产品消费增速仍在下滑,需求疲软是拖累行业整体利润的主要原因。从下游消费增速来看,空调和汽车的消费增速已经落入历史底部,随着一季度国家出台的财政政策刺激,消费情况有望企稳回升。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员