作者:覃汉/王佳雯

来源: 债市覃谈

国君固收.专题研究 | 报告导读:

流动性分层(体现在非银拆借难度显著上升)和同业存单发行分割(中低等级存单发行成功率维持低位),是近期债市两大“异象”,均反映的是遭遇打破刚兑冲击后,市场短期风险偏好快速下行。而非银拆借的现实困难,与预期中同业萎缩可能导致的抛压,则导致了债市走弱,与海外债市走势出现分化。

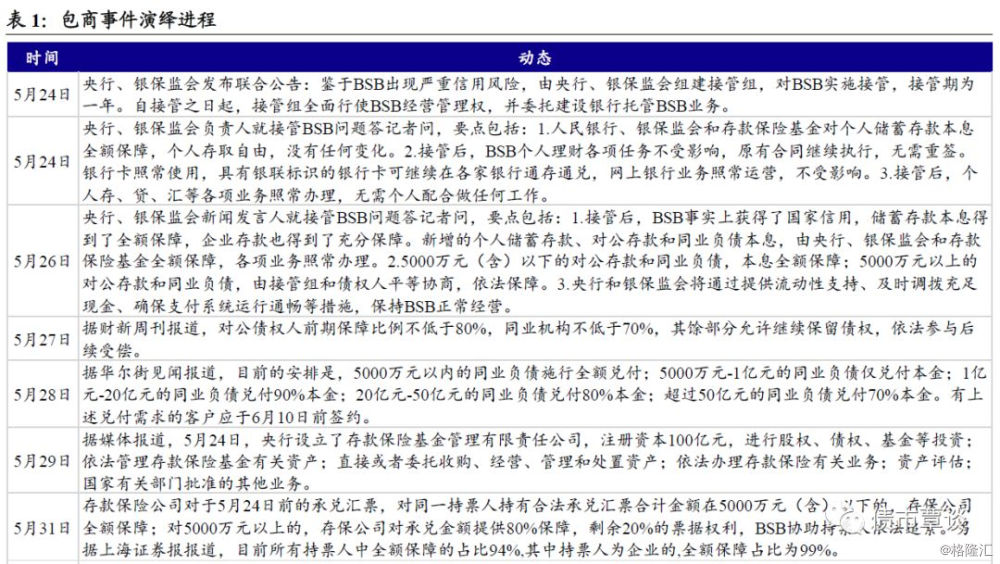

包商事件冲击后,同业存单市场有哪些变化?自5月24日包商银行被接管,央行、银保监会频频出面引导市场合理预期。随着存量负债处置方案逐步明确,包商银行存款、同业等业务恢复正常。然而NCD市场供需关系仍呈现结构性差异,计划发行量上升,但中低等级发行成功率仍不高。

同业负债扩张是利率市场化进程的必然趋势。美国利率市场化改革中,同业资产/负债双双扩张,1973年至1993年的二十年间,美国商业银行同业负债占比从9.4%上升至14.9%。至今,美国商业银行负债同业化趋势未变,且大型银行更加依赖同业。与美国不同的是,我国商业银行中,股份行和城商行对同业负债依赖程度较高。并且自2016年开始的监管逐步推进的过程中,银行同业负债开始萎缩,至今从高点收缩26%。

中小银行对宽信用贡献大,同业负债不会消亡。今年6-8月分别有超过1.2万亿的存单到期,而从前文对近期同存发行成功率的监测来看,除了AAA评级几乎完全消化了事件性冲击,其余评级发行难度仍较高,这部分存单续发压力较大。虽然暂时来看同业负债扩张遇到较大阻碍,不仅来自于监管政策,还来自于市场在打破刚兑后的规避心态,但同业负债并不会完全消亡。

推进利率并轨,流动性分层与同存发行割裂局面可能缓和。流动性分层加剧了市场资金利率的波动,导致货币市场利率向信贷市场利率传导困难,不符合19年推进利率两轨并一轨的目标。而在银行负债中,同业负债相较于存款,对政策利率更为敏感,结合中小银行对宽信用的突出作用,同业负债也不大可能自此消亡。

正文

流动性分层(体现在非银拆借难度显著上升)和同业存单发行分割(中低等级存单发行成功率维持低位),是近期债市两大“异象”,均反映的是遭遇打破刚兑冲击后,市场短期风险偏好快速下行。而非银拆借的现实困难,与预期中同业萎缩可能导致的抛压,则导致了债市走弱,与海外债市走势出现分化。

1. 包商事件冲击后,同业存单市场有哪些变化?

强调“个案”,处置方案逐步明晰。自5月24日包商银行被接管,央行、银保监会频频出面引导市场合理预期。在后续处置中,对包商存续各类债务进行分类处置,同业负债按规模设置阶梯式兑付比例,更好地保障中小投资者权益。对于投资者开始规避“类”包商主体的现象,监管也公开发声,比如承诺敦促未发行年报的中小银行加快披露财报信息,对锦州银行发行同业存单提供信用增进。

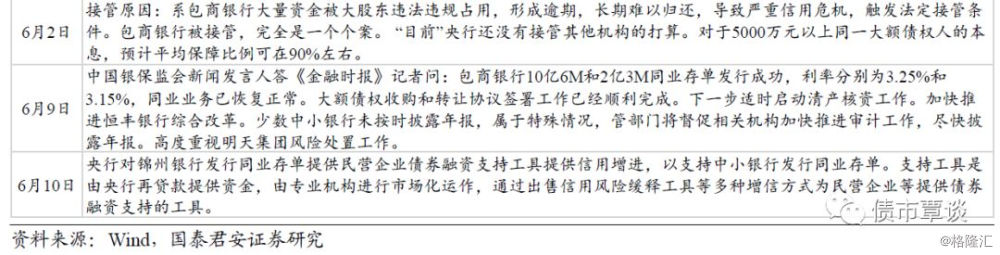

接管后风险溢价压缩,包商同业存单顺利发行。随着存量负债处置方案逐步明确,包商银行存款、同业等业务恢复正常。在获得近似于国家信用后,包商银行在6月初发行了两期同业存单,3M发行利率为3.15%,6M发行利率为3.25%,较同等级同业存单二级市场利率几乎无溢价。第一笔6M同业存单得到股份行平安银行,以及部分城商行和农商行的认可,两期存单均得到足额认购。

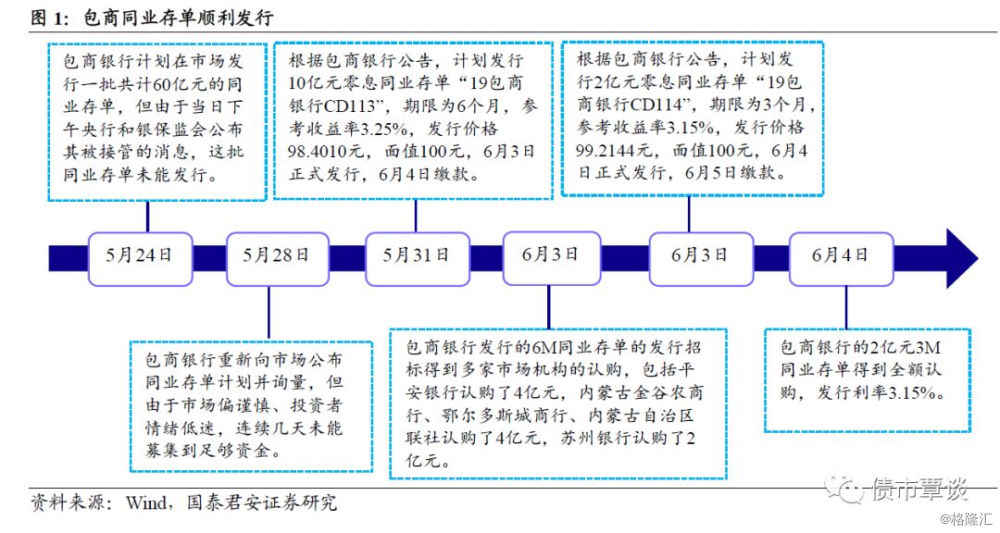

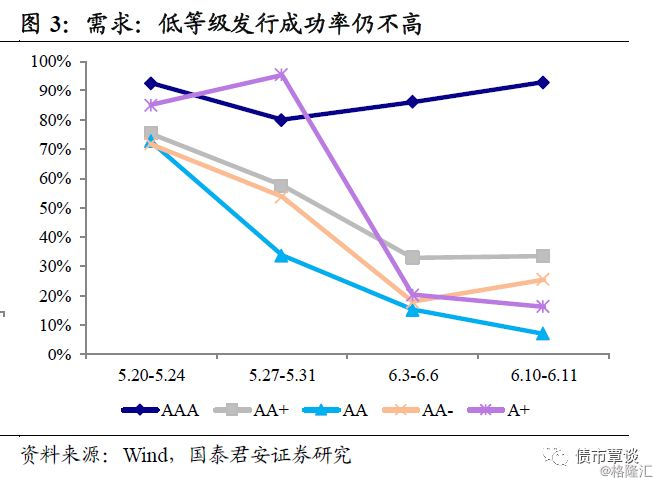

存单发行需求弱于供给:计划发行量上升,但发行成功率仍不高。然而NCD市场供需关系仍呈现结构性差异,一方面,随着风险事件的冲击波消退,存单计划发行量上升,本周前两个交易日(6月10-11日)计划发行量合计约为3100亿,较前两周分别增加了1600亿和880亿,占包商事件发生前一周发行量的52.65%。但另一方面,市场对于存单的需求呈现结构性分化,AAA评级存单发行成功率已经回升至90%以上,基本消化了事件性影响,AA+评级节后两周基本持平,整体仍向好发展,但AA及以下评级发行成功率维持低位。

2. 同业负债扩张是利率市场化进程的必然趋势

2. 同业负债扩张是利率市场化进程的必然趋势

2.1. 美国利率市场化改革后期同业资产/负债均膨胀

美国利率市场化改革中,同业资产/负债双双扩张。美国因 20 世纪 70 年代石油危机导致的负利率而被迫进行利率市场化改革,通过放松利率管制、设立货币市场基金等四个方面推进,到 1986 年废除“ Q 条例”,标志着利率市场化基本形成。对比改革前后美国银行的资产负债结构变化,同业负债占比明显上升,对应的同业资产也实现了快速增长。

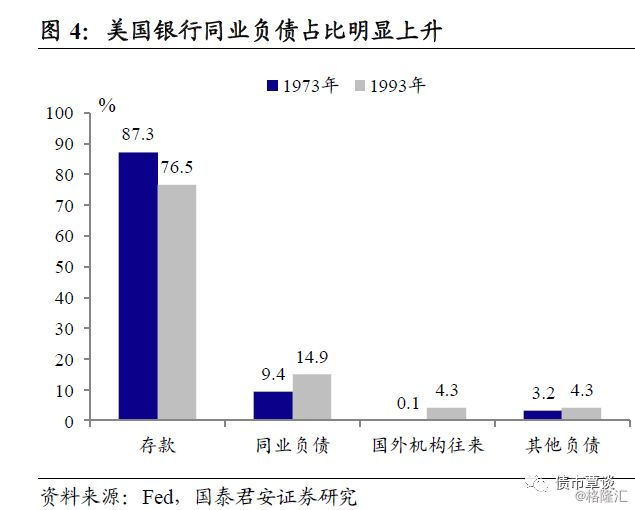

负债方:同业负债占比明显上升,存款占比明显下降。1973-1993年间,存款类金融机构的同业负债规模大幅增长,占总负债的比例从9.4%提高至14.9%,年平均增速达14.6%,高于存款平均增速6.2个百分点;存款占总负债的比例则从1973年的87.3%下降到1993年的76.5%。

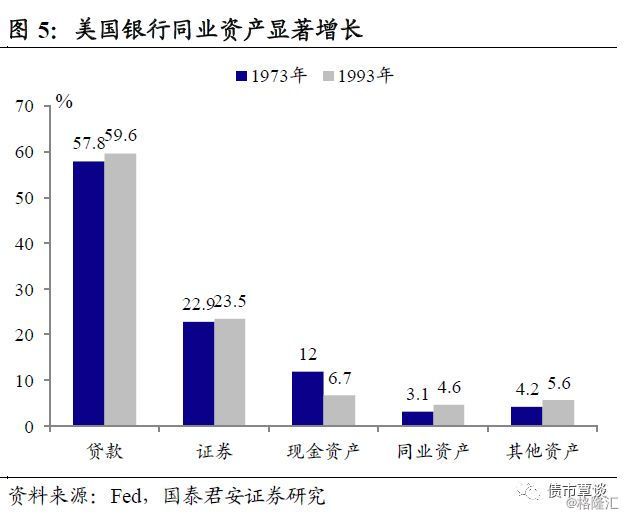

资产方:同业资产明显增长,高风险产品配置大幅增加。1973-1993年存款类金融机构的同业资产占比从3.1%提高至4.6%,现金资产占比从12%降至6.7%。尽管证券类资产总体占比没有明显变化,但其内部配置结构发生了明显的改变,高风险收益类的债券从占比21.6%增至60.7%,其风险偏好显著增强。

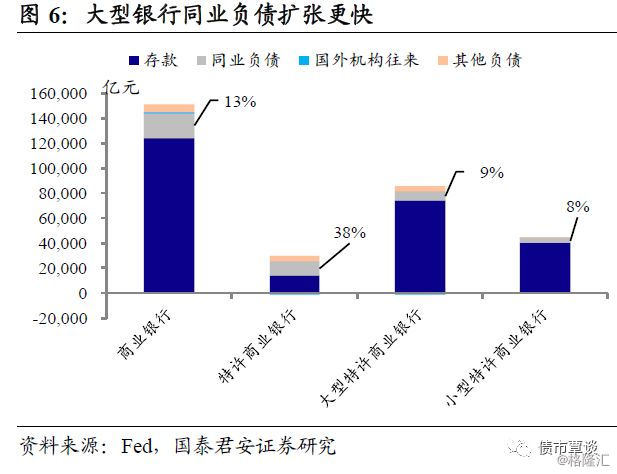

至今,美国商业银行负债同业化趋势未变,且大型银行更加依赖同业。根据美联储数据,截至2018年末,美国商业银行负债结构中,同业负债占比13%,较1993年完成利率市场化改革后的14.9%小幅回落,但高于改革前的9.4%。大型商业银行同业负债占比9%,高于小型商业银行占比8%。总体而言,在美国利率市场化进程中,同业负债占总负债比重快速上升,且利率市场改革有利于促进同业负债的扩张,在后改革时期,同业比重保持在合理水平。

2.2.我国商业银行同业资产规模开始萎缩

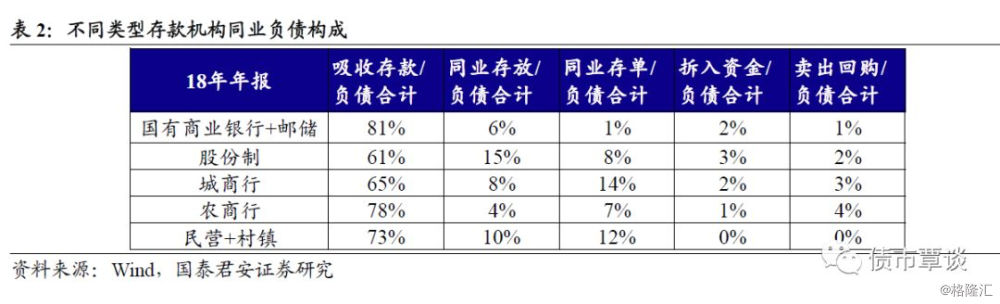

我国商业银行中,股份行和城商行对同业负债依赖程度较高。我国商业银行的同业负债构成主要分为同业存放、拆入资金、卖出回购,以及同业存单余额。根据18年年报统计我国其他存款类机构同业负债占比,其中股份行以上四项合计占比为28%,城商行合计占比27%,农商行占比16%,而国有大行占比仅10%。国有大行的多网点、高市场认可度等优势使得其在吸存方面具有较大相对优势,而股份行和城商行等为实现快速扩张转向了同业融资。

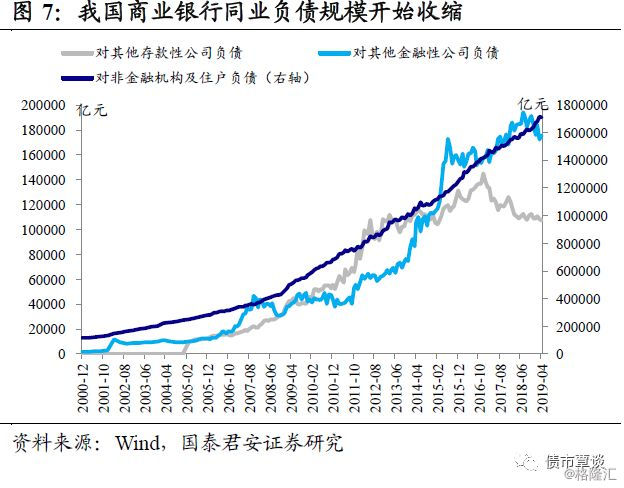

2016年末开始,银行同业负债开始萎缩。2016年3月份第一次MPA考核落地,随后对债市杠杆、委外、通道等业务先后进行了局部监察,到2017年全面严监管开始,同业负债正式纳入MPA考核。2017年1月,商业银行对其他存款性公司负债规模开始下滑,至今较高点萎缩约26%。

3. 中小银行对宽信用贡献大,同业负债不会消亡

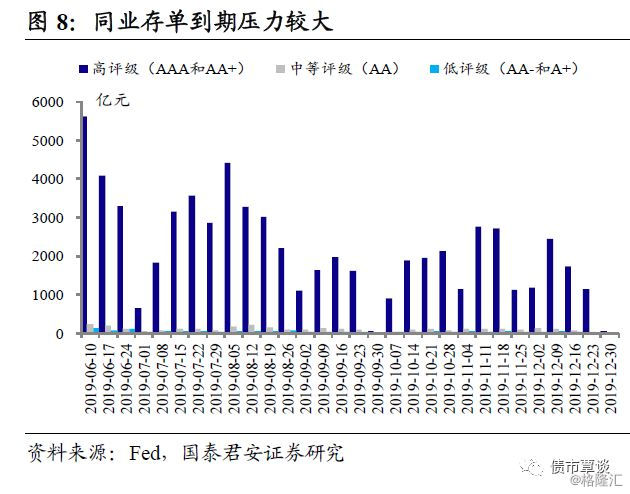

同业存单6-8月为到期高峰,续发压力较大。6月10日至月末,AAA与AA+存单到期量接近1.3万亿,此外(按6月10日数据),7月份与8月份分别有1.2万亿和1.3万亿同业存单到期。6-8月分别有1578亿元AA评级存单,以及817亿低等级(AA-和A+)同业存单到期。从前文对近期同存发行成功率的监测来看,除了AAA评级几乎完全消化了事件性冲击,其余评级发行难度仍较高,这部分存单续发压力较大。

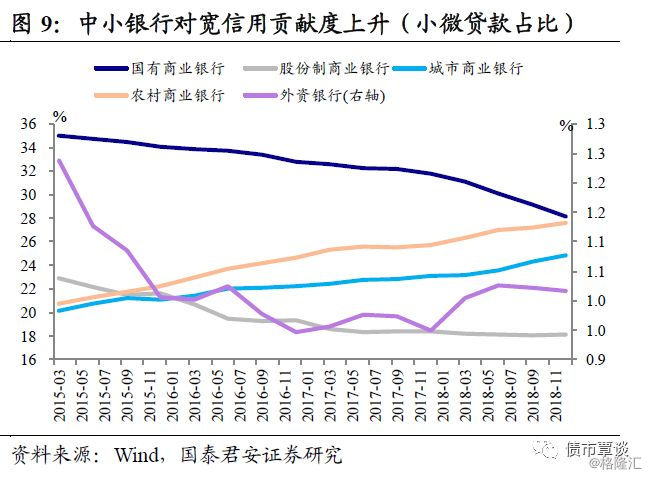

中小银行对宽信用贡献更大,同业负债不会消亡。虽然暂时来看同业负债扩张遇到较大阻碍,不仅来自于监管政策,还来自于市场在打破刚兑后的规避心态,但同业负债并不会消亡。一方面,从美国的经验来看,利率市场化进程中同业负债扩张较快,而后稳定在合理水平;另一方面,我国与美国不同之处在于,中小银行对同业负债更为依赖,而中小银行对宽信用具有重要意义,比如城商行与农商行小微贷款占比分别达到了25%和28%。

推进利率并轨,流动性分层与同存发行割裂局面可能缓和。近期,无论是中低等级同业存单发行遇到阻碍,还是银行间出现显著的流动性分层,均反映的是遭遇打破刚兑的冲击后,市场风险偏好在短期内快速回落。在遭遇未曾经历过的事件冲击初始,市场往往采取规避的态度,比如14年城投质押风波,15年地方债供给冲击,16年信用债违约潮。但中期维度,市场终将回归理性,事后来看14年拿的老城投成为不少机构的优质资产,15年后还有大半年债牛延续,16年两高一剩行业产业债利差收窄机会非常可观。

能作为MLF抵押物的信用债在银行间无法作为质押物进行资金拆借本就有其不合理之处,而流动性分层加剧了市场资金利率的波动,导致货币市场利率向信贷市场利率传导困难,不符合19年推进利率两轨并一轨的目标。

而在银行负债中,同业负债相较于存款,对政策利率更为敏感,结合中小银行对宽信用的突出作用,同业负债也不大可能自此消亡。从中期的时间维度,流动性与同业存单均割裂的局面能够缓和,对于后者央行已经开始为中小行发行NCD增信,而对于前者或许将非银逐渐纳入一级交易商范围已经提上日程。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员