作者: Nesta

来源:医药魔方

花开花落,又是一年。美国市场仿制药价格持续下滑的严冬仍在继续,一直以来令人向往的诗和远方如今着实有些望着发慌。然而,迷茫于眼前的苟且之际,大洋彼岸的全球第一大仿制药市场2018年至少没有变得更坏,甚至有些许复苏,还是让我们对未来充满了憧憬与希望。

不破不立,破而后立。激烈竞争带来市场困境的同时,也在另一方面提供了变革的动力,带来了更多选择的机会。不管是坚持比拼成本以价换量,用暂时的低盈利静待竞争对手知难而退,还是转型去做高壁垒的复杂仿制药,比拼真硬核,抑或将重心由美国市场转向全球其他区域,逐步战略转移、谋求协同发展抵御也行,再或是实力足够雄厚,加入创新药和生物仿制药的高端军备竞赛……道路千万条,找到最适合自己的那条就是最好的。

市场规模

2009-2018十年间,全球医药市场规模不断扩大,近5年复合增长率为6.3%,2018年已达12000亿美元。预计未来5年这一数字仍将继续增长,2023年有望突破15000亿美元。

2009-2018十年间,美国医药市场整体规模保持持续增长,占据了全球医药市场约四成的份额,在总体向上的大趋势下,增速并不稳定,有两个比较大的拐点,主要是因为2011-2012年的品牌药大面积专利到期,以及2013-2015年品牌药的集中上市。

2018年,美国医药市场规模达到了4790亿美元(以发票金额计),相比上年增长5.7%,主要得益于仍处于专利期保护的品牌药和新获批品牌药的销量增长,抵消了仿制药价格和销量下降的负面影响,在品牌药价格增长幅度不大的情况下带动了整体市场规模的扩大。仿制药的占比进一步下滑至21.3%,其中品牌仿制药占比9.6%,非品牌仿制药占比11.7%。考虑到美国医药市场流通环节中的折扣、返点等抵消因素,扣除后以净价计总规模为3440亿美元,同比增长了4.5%。2018年净价与发票价格之间的平均比例在品牌药和仿制药中分别为65%和70%。

预计未来五年,美国医药市场规模仍将继续扩大,以发票价格和净价计,平均增长率将分别达到4%-7%和3%-6%。

2018年美国市场总处方量为57.69亿张(按处方周期调整前为42.14亿张),相比上年提高了2.7%。 2009-2018十年间,美国仿制药(包括品牌仿制药和非品牌仿制药)在整个处方量中的占比从75%稳步上升至90%,全部处方中有仿制药可选的比例从80%上升至92%,仿制药处方量在全部有仿制药可选药品处方总量中的占比则从93%上升至97%。

剂型及治疗领域占比

从2018年各剂型所占处方总量看, 口服固体制剂处方量在美国医药市场总处方量中占比87%,在仿制药中占比则达到了92%,在各剂型中排名首位,注射剂、吸入剂和皮肤科用药等剂型处方量依次位列其后。从各剂型销售额看,片剂和注射剂排名前两位,份额占比分别为42%和38%,遥遥领先于其他剂型,两种剂型的仿制药收入同样位居前二,份额占比分别为60%和19%。

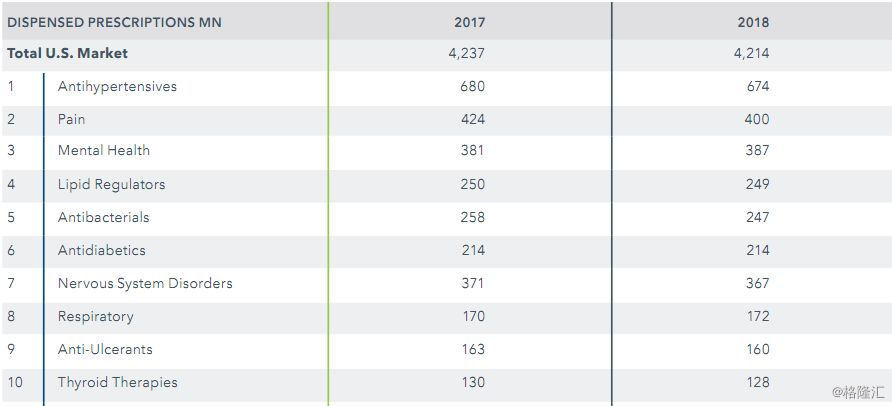

从2018年各治疗领域的处方总量看,高血压、疼痛科和精神科排名前三。其中,处方量TOP10治疗领域中的仿制药处方量占比约为90%。处方量TOP10治疗领域中,只有糖尿病(排名第6)和呼吸疾病(排名第8)的非品牌仿制药处方量占比低于上述平均水平,分别为57%和37%。

从2018年各治疗领域销售额看,糖尿病、肿瘤科和自体免疫排名前三。其中,销售额前十大治疗领域中,非品牌仿制药的销售额占比不足7%。销售额TOP10治疗领域中,只有精神科(排名第9)和疼痛科(排名第10)的非品牌仿制药销售额占比在20%以上,分别为23%和36%。

公司排名

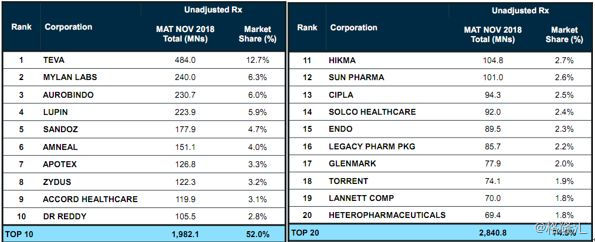

从美国非品牌仿制药市场的各公司处方量占比看,TOP20的公司(MAT 2018.11)占据了非品牌仿制药总处方量的74.5%,TOP10公司占比更是达到了52%。在TOP20中,Aurobindo收购Sandoz固体口服和皮肤科业务后跃升至三甲之列,以Aurobindo为首的印度公司占据了其中的十席,展现出了强劲的实力。

从美国非品牌仿制药市场各公司销售额占比看,TOP20的公司(MAT 2018.11)占据了仿制药总处方量的72.7%,TOP10占比为56.1%。在TOP20中,印度军团入围5家,位次最高的Sun制药排名第六。Amneal和Impax合并后实力大增,跃居至前五。

注册审评

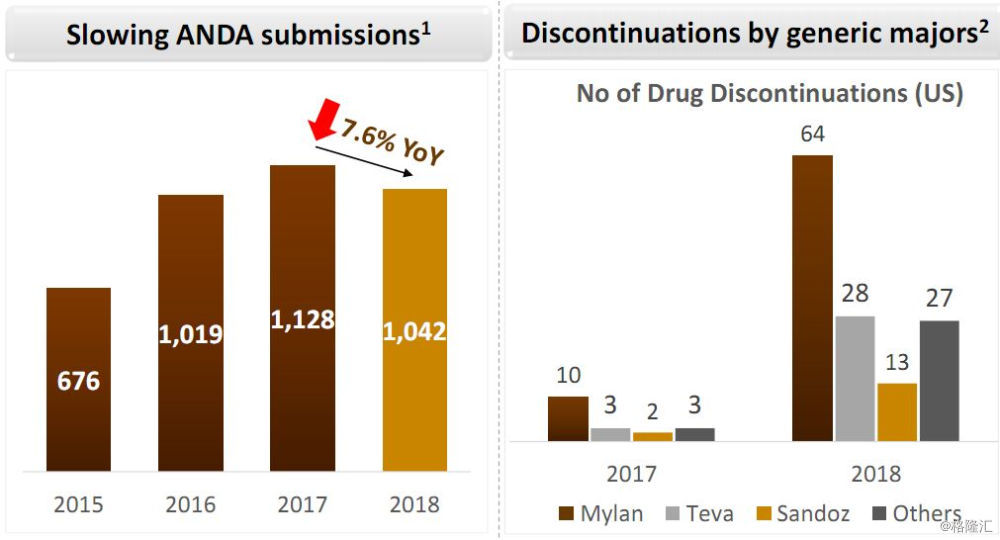

2018年FDA共批准了1021个ANDA,包括843个正式批准和211个临时性批准,略低于去年。其中首仿占10%,复杂仿制药占14%。首仿中有18%属于复杂仿制药。 2018年,每个仿制药品种平均对应10个ANDA,而在五年前,这一数字尚不足2个。因为申报与获批之间存在的时间差,仿制药市场的瞬息万变也给申请人带来了一定的风险。在产品获批后继续上市不能带来利润的情况下,长痛不如短痛也不失为明智之举。截至目前,2016年获批的ANDA上市率不足六成,2018年新获批的ANDA在该年实现上市的也只有大约三分之一。

从申报情况看,2018年ANDA总申报数量为1042个,相比去年下降了7.6%,在多年连续增长后首次出现降低,这也一定程度上反映了各家仿制药公司对待美国市场研发产品线更加理性与谨慎。“在质而不在量、在精而不在多”的理念进一步得以普及。在申报新ANDA的同时,多家仿制药公司也纷纷将一些低盈利品种撤市以更加专注和节省成本。

价格变化

2018年,美国市场仿制药整体价格有所复苏、降幅减少,相比于2017年有所好转,但下滑的趋势仍在继续。从剂型看,门槛最低、竞争最为激烈的口服固体制剂降幅最大,而门槛相对较高的注射剂及其他剂型的价格则逐渐止住下滑趋势,或已经开始略微上浮。竞争的激烈程度决定了价格变化的幅度,2013-2018年没有新ANDA获批的分子,只是价格涨幅变小,2018年仍然保持了3.5%的增长。

在当前低迷的仿制药大环境下。逐渐转型已经成为一种趋势,越来越多的仿制药公司开始向复杂仿制药、品牌专科药和生物仿制药等高门槛、低竞争、高附加值方向转型。但转型并非轻而易举,需要建立在有一定资金和研发能力硬实力支撑的前提下,同时改变需要时间、并非一朝一夕之事。

激励竞争下的价格比拼仍在继续,通过成本或集团优势以底价换取份额,静待竞争对手退出也是一条路。伴随着近年仿制药价格的剧烈下滑,以低成本打拼天下的印度军团当前已经占据了美国市场仿制药总处方量的45%,随着竞争的继续,这一数字仍在增长。在此前的《恒河之水天上来——美国医药市场印度药企概况(上)(下)》一文中已经对造成当前美国市场价格下滑激烈竞争局势的原因以及仿制药公司应对当前困境的策略进行了总结,本文不再详述。

公司表现

1. Teva

Teva在过去一年如火如荼得进行着全球重组计划,包括仿制药和品牌专科药集中区域管理、全球研发资源整合、人员设施裁减、不盈利产品转让撤市、研发项目去粗取精。2018年,Teva关闭了7家工厂,美国市场撤市产品近30个,将女性健康业务出售给CVC,改革初见成效,距离2019年底实现节省开支30亿美元的目标越来越近,但精兵简政的作用全面发挥尚需时日,扭转乾坤绝非一朝一夕。

目前Teva全球员工人数约为4.25万人,在22个国家拥有55个制剂生产基地(32个通过FDA审计)和18个原料药生产基地。2018年Teva全球收入为188.54亿美元(-16%),王牌产品Copaxone®专利保护期后受到的仿制药冲击、美国仿制药市场价格萎靡、部分品牌药业绩的下滑和业务剥离共同造成了2015年以后销售额的首次下滑。其中北美区总收入为92.97亿美元 (-23%),占到了全球总收入的49%,此外欧洲区和国际区收入分别为51.86亿美元(-5%)和30.05亿美元(-11%)。

2018年,Teva北美区仿制药业务总收入为40.56亿美元(-22%), 以5.04亿的处方量占到了美国市场处方总量的13%,在北美区总收入中占比44%。授权仿制药哌醋甲酯缓释片蝉联Teva第一大仿制药,但由于新仿制药上市竞争加剧造成销售额下降不少,直接拉低了整体仿制药销售收入。达托霉素和重磅首仿产品他达拉非片的上市对销售额的下降起到了一定的缓冲作用。美国市场品牌专科药方面,Copaxone®因为继续受到Mylan和Sandoz仿制药的竞争,收入下滑至为17.59亿(-44%),ProAir®等其他几个品牌药也出现了不同程度的下滑,2017年上市的Austedo销售额突破2亿,是其中为数不多取得大幅正增长的产品。

2018年,Teva研发总投入共计12.13亿美元(-32%),在全球收入中占比为6.4%,研发费用的大幅下降主要源于Teva对研发产品线的优化调整、精简后部分研发项目停止以及部分III期临床试验的结束。其中北美区研发费用为7.13亿美元 (-26%), 占到了Teva全部研发费用的58.8%。

2018年,Teva共有18个产品获得最终批准,23个仿制药产品在美国上市(含再上市),包括1个授权仿制药。截至2018年12月31日,Teva共有297个产品处于审评中(包括92个临时性批准),其中70%为专利挑战产品,107个为首家申报产品。

Teva目前在美国市场共有500多个在售产品,下表按照IQVIA MIDAS销售数据列出了排名前十位的产品。从治疗领域看比较分散,以呼吸科最为集中;从剂型看,4个为注射剂,各有3个为片剂和吸入剂;从产品类型看,品牌专科药和仿制药各占一半;从销售金额看,TOP10产品的销售额均在1亿美元以上。

2018年Teva美国市场销售收入TOP10产品

对于Teva来说,在节流的同时更大限度的开源,才能从根本上扭转目前业绩下滑的不利局面。在仿制药模块, Teva未来将继续专注于复杂技术研发的复杂仿制药,通过高壁垒以及专利挑战等其他方式减少竞争、争取尽早上市获得高额利润,稳定仿制药模块是其下一步的工作重点;在品牌专科药领域,中枢神经系统和呼吸科两个领域仍然是其核心,下一步将在自身研发之外尽可能多地引进早期潜力产品,提高开发速度。生物创新药和生物类似药是Teva精心打造的未来业务收入增长点,目前主要通过与外部合作开发,未来将进一步提高自身在该领域的研发实力。预计2019年Teva全球收入在170-174亿美元之间,在今年基础上仍将继续下滑,其中北美区仿制药业务销售额受美国市场大环境影响预计将小幅下滑。

2. Sandoz

与Teva一样,昔日二哥Sandoz近年来的盈利情况也不乐观,业务核心的美国市场同样面临着激烈竞争的巨大压力。几年前Sandoz已经开始通过削减内部研发、加速外部项目引进和转让产品等方式开启了转型之路,诺华新老板上任后则进一步加快了瘦身的步伐。在之前与复星的交易后,Sandoz相继又将旗下的多个非核心ANDA出售给了CASI 、Aurobindo和Beximco,其中与Aurobindo的交易在一定程度上直接影响了美国市场仿制药竞争的新格局;多家工厂被关闭和转让,你来生产我来卖的模式在确认过眼神后就是对的那一个;首仿盐酸帕洛诺司琼注射液上市,美国首款数字疗法产品reSET®横空出世,十余个低盈利产品撤市。作为提出差异化仿制药产品战略的前辈,Sandoz进一步明确了以复杂仿制药、高附加值产品和生物仿制药为核心的方向,在过去的一年中持续挥刀,肥膘掉落后的完美腹肌已经若隐若现。

2018年, Sandoz全球销售收入为98.59亿美元(-2%),占到了诺华总销售收入的19%。零售仿制药、生物药和抗感染三大模块的销售收入分别为78.8亿美元(-6%)、14.36亿美元(+27%)和5.43亿美元(+5%),在Sandoz全球总收入中的占比分别为80%、14.5%和5.5%。

从各国家区域看,欧洲和美国是其最大市场,2018年销售收入分别为49.63亿美元和27.54亿美元,占比分别为50%和28%,法规市场(美国、加拿大、西欧、日本和澳新)收入为72.33亿美元,占比为73%。欧洲市场利妥昔单抗、依那西普以及美国市场非格司亭的良好表现加之重磅产品醋酸格拉替雷注射液这些类似物共同保证了生物药模块在过去一年中的迅速增长;而在零售仿制药模块,美国市场表现低迷,下滑超过20%,直接拉低了该模块的整体收入。

下表按照IQVIA MIDAS销售数据列出了排名前十位的产品。从剂型看,涵盖了注射剂、滴眼液、透皮贴剂等差异化剂型以及片剂和胶囊两类口服固体制剂,治疗领域比较分散;从产品类型看,涵盖了BLA、NDA、AG和ANDA四种,授权仿制药占到了其中的近一半;从销售金额看,TOP10产品的销售额7个过亿,均在8000万美元以上。

2018年Sandoz美国市场销售收入TOP10产品

就美国市场而言,生物仿制药的布局还远未达到预期,最痛苦的事情莫过于获批但无法上市,短期内该部分业务对于未来销售额增长的贡献幅度将比较有限,多个产品的诉讼进展及注册进度将直接决定着这把赖以成名的利刃何时能在美国市场发力;剥离掉口服制剂业务后,仿制药模块利润率将会得到提升,但客观来看,Sandoz近年来推出新产品的速度已经落后于其他巨头,后续如何迅速打造新的主要业务增长点将成为另一个考验。美国业务未来的发展将直接决定Sandoz后续的全球表现, 前方挑战重重,改变真正起效也注定需要时间,效力5年的CEO离任对于Sandoz而言或许是一个新的起点,让我们拭目以待。

3. Mylan

早在几年前,Mylan已经未雨绸缪开启了其全球业务核心的转移,美国不再是绝对重心,逐步转向欧洲和全球其他市场,实现各个市场的均衡快速发展。在这一策略的指引下,经过几年的发展,Mylan全球三大业务模块销售额日趋接近,北美市场占比已降至接近1/3,在近两年美国市场表现不尽如人意的情况下,欧洲等全球其余国家市场保持了持续稳定的快速发展。与此同时,Mylan延续着自身向生物仿制药和复杂化药产品的持续投入,内部通过对自身研发管线进行优先级调整、外部通过与Momenta、Bicon等多家公司建立全球范围内的战略合作迅速扩充了其上述高附加值产品线并实现了多个重磅产品的首仿上市。

在过去的一年中,Mylan相继与Fujifilm、Map、Lupin等多家公司达成合作协议,引入产品既包括了阿达木单抗、依那西普等重磅生物仿制药也包括了长效醋酸格拉替雷注射液、新型速释美洛昔康等高壁垒复杂化药。就美国市场而言,成功上市了首个用于治疗COPD的雾化支气管扩张剂创新药雷芬那辛吸入溶液、首个PEG-GCSF生物仿制药以及他达拉非片等多个首仿和涵盖了透皮贴剂、舌下膜等复杂剂型的化药产品,在生物仿制药、化药创新药和仿制药领域均交出了理想的答卷,2019年初又强力推出了 GSK明星重磅产品Advair Diskus®的首仿药,一波波操作猛如虎,很好弥补了Epipen®等重点产品受市场竞争影响销量和价格下滑造成的不利影响。

目前Mylan全球员工人数约为3.5万人,在17个国家拥有47个生产基地(38个为制剂生产基地,24个用于口服固体制剂,各有7个用于注射剂和其他复杂剂型)和12个研发中心(3000余名研发人员)。2018年, Mylan全球销售收入为114.34亿美元(-4%),仿制药贡献了其中的57%, 北美、欧洲与其他国家三大区域市场销售收入分别为40.96亿美元(-18%)、41.57亿美元 (+5%)和30.16亿美元 (+7%),占比分别为36%、37%和27%。

北美成为Mylan唯一下滑的区域市场,仿制药销售额占比约四分之三,连续两年近20%的跌幅主要源于美国仿制药市场大环境下产品整体价格的下降以及Epipen等主要产品销量的下滑。从治疗领域看,中枢神经系统及麻醉、呼吸科及过敏和抗肿瘤用药排名北美区销售额前三,占比分别为18%、16%和13%。

2018年,Mylan研发总投入共计7.05亿美元(-10%),在全球收入中占比为6.1%, 研发费用的下降主要源于呼吸科产品研发费用的降低以及对全球研发项目的优先级调整。如前所述,生物仿制药等复杂产品目前已陆续稳定进入收获期,将是未来Mylan内部研发和外部合作的大方向,在增强自身研发能力的同时也在扩展外部合作的广度和速度,目前Mylan产品管线共有3000多个产品组成(同一产品在不同国家视为不同产品统计),待批准产品占到了其中的60%以上,复杂产品占到了其中的近70%,口服固体制剂占到了其中的约60%;从治疗领域看,抗感染、中枢神经系统及麻醉和抗肿瘤产品位列前三。截止于2018年底, Mylan在美国有168个待批准的ANDA, 其中44个为首家申报。

Mylan目前在美国市场共有400多个在售产品,下表按照IQVIA MIDAS销售数据列出了排名前十位的产品。从治疗领域看比较分散;从剂型看,4个为注射剂,片剂只有1个,其余为了贴剂、喷雾剂、吸入剂、乳膏等其他差异化剂型;从产品类型看,品牌专科药和仿制药各占一半;从销售金额看,TOP10产品的销售额均在1亿美元以上。

2018年Mylan美国市场销售收入TOP10产品

Mylan全球区域协同发展及复杂产品策略的成功实施保证了其近年来在多个市场的迅速发展并进入稳定收获期。随着后续其全球布局的进一步拓展,高利润产品比重将进一步增加,带动整体销售额的作用也更加明显。就美国市场而言,虽然销售额比重有所下降,但对于Mylan的战略意义仍然重大。持续稳定性是Mylan一直以来的目标,限于生物仿制药和品牌药的入市进度,当下化药仿制药仍将是其短期内保持稳定发展的关键所在,未来当生物仿制药和品牌药的陆续补充将在此基础之上进一步起到锦上添花的作用,此外未来美国仿制药市场的复苏速度也将从另一方面决定该区域业绩增长的幅度。预计2019年Mylan全球收入在115-125亿美元之间, 研发投入占比在4.5%-5.5%之间。

4. Endo

美国业务占据了Endo全球总收入的九成,与其他仿制药巨头可以多个市场百花齐放、东方不亮西方亮不同,Endo唯一的路就是把美国市场做好。业务集中度高,好处是可以集中优势资源和精力,缺陷是伴随着没有其他缓冲点的风险。本想凭借Par和Qualitest双雄合璧之力在美国市场做出一番业绩,偏巧遭遇了仿制药大环境的低谷期,同时品牌药业务同样面临挫折,无法及时给仿制药雪中送炭。屋漏偏逢连夜雨,爱尔兰大佬的日子并不好过。

重压之下的Endo也一直在努力通过改变及时复苏,精简研发项目、裁员、转让ANDA,加强产品引进、大力发展注射剂,一番操作后有所止血,但距离满血复活还有很长的一段路要走。困难期并不是末日,困中求变才能带来更多希望。寻求交易或许是一种选择,有着诸多相同点的Impax与Amneal合并的案例也许也能提供一些启示。

2018年Endo全球销售收入为29.47亿美元(-15%),延续了此前下滑的状态,四大模块中有三个收入继上年负增长后继续下降,其中品牌专科药(不含注射剂)收入为8.63亿美元 (-10%),占比最大的仿制药模块(不含注射剂)收入为10.12亿美元(-34%),国际业务收入为1.42亿美元(-38%),唯一实现正增长的是包括仿制药注射剂在内的品牌注射剂模块,以9.3亿美院的销售额实现了24%的增长。Endo的王牌产品XIAFLEX®(溶组织梭菌胶原酶注射液)取得了24%的增长,销售额突破2.5亿;然而独木难支,在重要产品OPANA ER(盐酸羟吗啡酮缓释片)被FDA以非法滥用原因要求撤市后,其余多个品牌产品因仿制药激烈竞争销量下滑同样表现不佳,虽然下滑幅度相比上年有所降低,但在仿制药不景气的情况下造成了雪上加霜的不利局面;

在非注射剂仿制药领域,之前带动销售额上涨的依折麦布片和喹硫平缓释片两个首仿产品独占期到期,作为其公司特色的授权仿制药不足以扭转大环境下整体的低迷局面,下滑速度进一步加剧;占比最小的国际业务的下滑则源于被Endo再评估后认定为非核心资产的南非Litha和墨西哥Somar两个此前收购的子公司的相继转让剥离(分别出售给Acino和Advent)。

在注射剂模块,Vasostrict和Adrenalin两个拳头产品因低竞争在销量份额继续增长的同时通过提高价格带动了销售额的持续提高,新推出了的注射用厄他培南授权仿制药成为新的业务增长点,其他注射剂表现中规中矩取得小幅增长,多个因素共同造就了该模块整体收入的提升。

Endo目前在美国市场共有200多个在售产品,下表按照IQVIA MIDAS销售数据列出了排名前十位的产品。从治疗领域看,以镇痛产品为主;从剂型看,片剂和注射剂各有三个,还包括了贴剂、口服液、植入剂和凝胶等其他差异化剂型;从产品类型看,ANDA只有3个,其余为NDA和BLA,其中两个产品还包括了与品牌药同时在售的授权仿制药;从销售金额看,TOP10产品中9个的销售额均在1亿美元以上。

2018年Endo美国市场销售收入TOP10产品

Par的并入并未达到预期,Endo的前进之路依然荆棘密布、挫折重重,以收购逐渐做大的Endo在对现有资源和业务进行优化调整的同时也依然寻求通过收购来扭转现状,收购Somerset未果但或许是一个新的开始,如前所述的整体合并也并非不可能发生。Endo预计2019年仿制药和国际业务两部分业务仍将持续下滑,幅度在20%左右,品牌专科药在现有基础上可能会有小幅增长,注射剂部分则有望继续保持现有的良好态势,实现两位数的增长。

5. Amneal

在将依折麦布/辛伐他汀片等10个仿制药产品出于公平竞争目的分别转让给ANI、Perrigo和G&W三家公司后,历时半年多的Amneal与Impax的合并圆满完成,美国第五大仿制药公司悄然登场,没有当年Teva并购Actavis时的“惊天地泣鬼神”,带给大家的更多的是对两只迅速发展的潜力股强强联合后未来的憧憬。除去此次合并,2018年Amneal还完成了对品牌药公司Gemini的收购,在Impax原有品牌药基础上进一步进行了补强;与MabXience就贝伐珠单抗类似物达成协议,在此前与Adello合作的基础上延续了进军生物仿制药的策略;此外还分别于JSP、American Regent和Lannett达成了多个仿制药产品的销售合作协议。

合并后Amneal员工人数达到6000人(40%分布在美国本土),拥有分布在美国、印度和爱尔兰的10个生产基地和7个研发中心。两大业务模块中的仿制药部分集合了Amneal和Impax合并前各自的业务,高壁垒复杂仿制药仍将是未来研发的主攻方向,品牌专科药模块则集成了Impax和收购的gemini的各自原有业务,将包含帕金森和偏头痛在内的中枢神经紊乱性疾病作为未来重点。

2018年,Amneal总销售收入为16.6亿美元(+61%),业绩的增长主要得益于Impax的并入以及多个新上市产品的良好表现,抵消了美国市场价格下降以及澳大利亚和欧洲业务剥离带来的负面影响。仿制药和品牌专科药部分收入分别为14.4亿美元(+39%)和2.2亿美元(新增),研发费用为1.94亿美元,在总销售额中占比为12%。

2018年,Amneal共获批ANDA72个(10个为临时性批准),领跑美国仿制药公司;新上市产品42个,其中37%为注射剂、皮肤用药等差异化产品,贡献了2018年销售收入中的1.71亿美元;申报ANDA31个,35%为片剂和胶囊,剩余为注射剂等其他剂型。

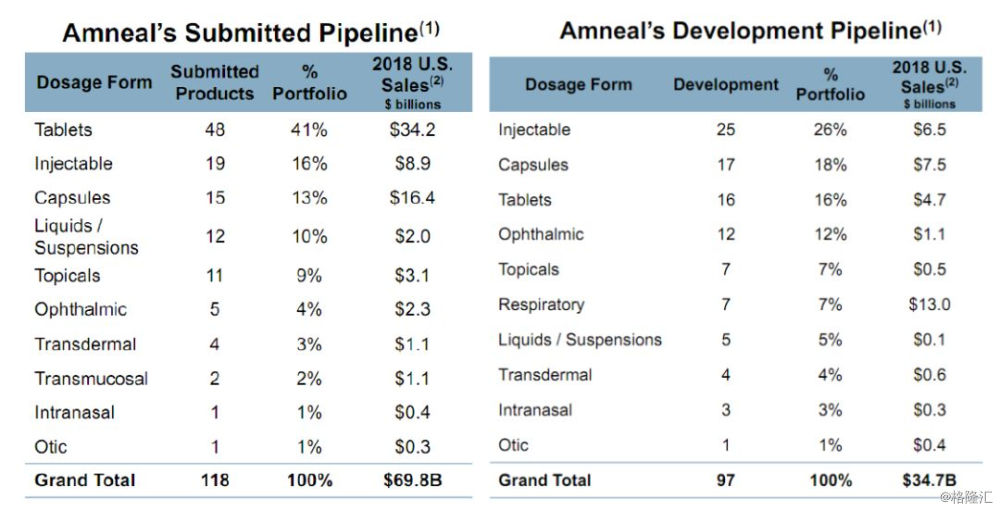

截至2019年2月20日,Amneal共有118个仿制药产品处于FDA审评过程中,涉及产品2018年总销售额为698亿美元,其中片剂(41%)和胶囊(13%)两大口服固体制剂占到了其中的63%,其次为注射剂(16%)、口服液/混悬剂(10%)和皮肤科用药(9%)。处于研发中的产品共有97个,涉及产品2018年总销售额为347亿美元,其中片剂(16%)和胶囊(18%)两大口服固体制剂占到了其中的34%,其次为注射剂(25%)和眼科用药(12%)。

Amneal目前在美国市场共有200多个在售产品,下表按照IQVIA MIDAS销售数据列出了排名前十位的产品。10个产品中有6个来自于Impax,另外4个为Amneal合并前自身原有产品;从产品类型看,绝大多数为仿制药,除ANDA外还包括了一个授权仿制药,另有一个1类和5类NDA;从治疗领域看比较分散,涵盖了包括镇痛、心血管等在内的多个领域;从剂型看,片剂和胶囊两类口服固体制剂占据了其中的一半以上,还包括了注射剂、吸入剂等其他剂型;从销售金额看,TOP10产品的销售额均在0.78亿美元以上,有8个产品破亿。

2018年Amneal美国市场销售收入TOP10产品

合并后结合市场情况对双方现有资源进一步优化整合将成为Amneal下一步工作的重点。虽然由于市场价格竞争将会影响到TOP10内多个主要仿制药产品的销售,但预计约50个新仿制药产品的上市将带动其2019年度仿制药模块的增长,抵消掉前述价格下滑影响。在品牌专科药模块,由于主要产品Albenza®在2018年底失去专利保护,预计将导致2019年该模块的收入下滑,Rytary® and Unithroid®的增长将在一定程度上对下滑带来缓冲。

6. Hikma

2017年,Hikma对美国业务组织架构进行了调整,年底继Amneal之后拿下象征着美国市场迅速发展潜力股的Generics Bulletin年度之星奖。随后在2018年,Hikma美国子公司Westward正式更名为Hikma USA,在被Hikma收购20多年后开启了崭新的一页。更名在进一步增加了美国市场品牌存在感的同时也反映了Hikma在快速发展中进一步深耕美国市场的决心。过去的一年中,Hikma围绕其业务核心美国市场进行了一系列的布局,通过加大内部研发、拓宽外部合作以及内部资源重组多管齐下的方式为后续在激烈市场竞争环境中的可持续发展打下了坚实的基础。

在合作方面,Hikma与江苏豪森就一揽子抗肿瘤注射剂达成合作协议,进一步增强了其注射剂产品线,与Vectura合作开发GSK的Ellipta®系列吸入剂仿制药产品,丰富非注射剂类差异化产品线,此外还与北京市桥就抗病毒注射剂达成了合作协议。同时为进一步节省开支,Hikma对现有生产设施和仓库进行了重组,关闭并出售了其位于伊顿的工厂。

目前Hikma全球员工人数约为8400人(美国约1900人),在12个国家拥有30个生产基地(11个通过FDA审计)和7个研发中心。2018年,Hikma总销售收入为20.76亿美元(+7%),注射剂、仿制药和品牌药三大模块占比分别为40%,33%和26%。从区域看,美国市场收入占到了其中的62%,与上年持平,其次为中东和北非地区(32%)以及欧洲及其他地区(6%)。

在注射剂领域, Hikma延续着自身的高光表现,继续稳居2018注射剂销量排行榜第三位,2018年美国市场注射剂收入为6.07亿美元(+4%),占到了其全球注射剂收入(8.32亿美元,+7%)的73%,销售额在500万美元以上的注射剂共有35个,占到了全部在售注射剂的34%。

在涵盖口服固体制剂等非注射剂产品的零售仿制药渠道,Hikma 2018年销售额为6.92亿美元,在不理想的激烈竞争市场大环境下实现了13%的增长率,成为为数不多的取得正增长的公司之一。下表按照IQVIA销售数据统计,列出了零售渠道各方制药公司排名,Hikma凭借良好的表现位列第13位。

2018年Hikma研发投入为1.18亿美元(+3%),占到了公司销售额的6%,目前拥有300多个产品组成的研发管线。2018年,Hikma在美国市场共申报了28个ANDA(注射剂为20个),获批ANDA23个(注射剂为14个),上市产品28个(注射剂为15个)。

Hikma目前在美国市场共有200多个在售产品,下表按照IQVIA MIDAS销售数据列出了排名前十位的产品,均为仿制药。从治疗领域看比较分散,以镇痛领域最为集中;从剂型看,4个为注射剂,4个为片剂和胶囊,还包括了2个喷雾剂。从销售金额看,TOP10产品的销售额均未过亿,集中在3000万美元-1亿美元的区间内。

2018年Hikma美国市场销售收入TOP10产品

2019年Hikma巩固注射剂、补强非注射剂的基本策略仍将继续,差异化复杂仿制药、创新品牌药将继续成为其下一步的重点发展方向,将抗肿瘤、疼痛管理和呼吸科作为重点发展领域。在进一步加强自身研发的同时,新的一年将通过更多的外部合作和收购来迅速扩充产品线、填补当前缺口,通过美国市场的加速发展带动全球其他区域的协同进步。预计2019年注射剂模块收入在8.5-9亿美元之间,保持个位数增长,非注射剂类仿制药模块收入在6.5亿-7亿美元之间,可能会出现一定程度的下滑。

7. Lupin

从2004年的Suprax®为起点到2018年最新上市的重磅产品Solosec®,品牌药业务虽然占比只有其美国业务的十分之一,但贯穿于Lupin美国市场发展史的始终也是其一直以来在仿制药业务之外大力发展的重点领域,对Symbiomix及Solosec®的收购是其迈出的将未来将女性健康用药作为未来美国市场品牌药业务核心的重要一步,在当前仿制药业务面临激烈竞争的大环境下进一步坚定了继续补强品牌药业务的决心。

在仿制药方面,Lupin早在几年前已经开始布局大力发展以复杂注射剂和吸入剂为核心的高壁垒仿制药,其十余个产品组成的吸入剂研发管线目前已陆续进入申报阶段,而注射剂研发管线产品数量已经超过了30个,已经开始有多个产品陆续获批。同时在不断推出新产品作为仿制药业务增长点的同时,重视已有业务将其做大做强也是其一直以来坚持的发展策略,目前其美国仿制药产品中有六成以上占据了同产品前三的市场份额。

同时Lupin也是进军生物仿制药领域较早的印度公司之一,目前6个针对欧美市场的项目处于不同的开发阶段,针对美国市场的PEG-GSCF目前正处于临床阶段,2018年与CSIR就生物仿制药工艺优化签订了合作协议,同时将依那西普的欧洲和日本市场的商业化权利分别授权给了Mylan和 Nichi-Iko。

目前Lupin在全球拥有2万余名员,18个制剂生产基地(12个通过FDA审计)和9个原料药生产基地。2019财年,Lupin全球收入为1636.94亿印度卢比(+5.2%),约合23.4亿美元,制剂销售收入占到了其中的90%,其中北美区全年收入为559.24亿印度卢比(-5%),在全球总收入中占比为34%,为Lupin全球第一大区域市场,随后为印度(+12.4%,占比28%)和亚太区(+1.5%,占比16%)。美国是Lupin全球最大的国家市场,占据了北美区收入的绝大部分, 2019财年制剂收入为7.77亿美元(-11.6%)。

2019财年,Lupin研发总投入共计157.3亿印度卢比,约2.25亿美元(-15%),在全球收入中占比为9.6%。2019财年,Lupin在美国共上市了31个产品,申报了个29个ANDA(其中11个为首家申报),共有30个ANDA获得批准或临时性批准。截至2019年3月底, Lupin累计ANDA申报数量已达到422个,40个为首家申报(15个为独家申报),其中265个已经批准,157个仍处于FDA审评阶段。

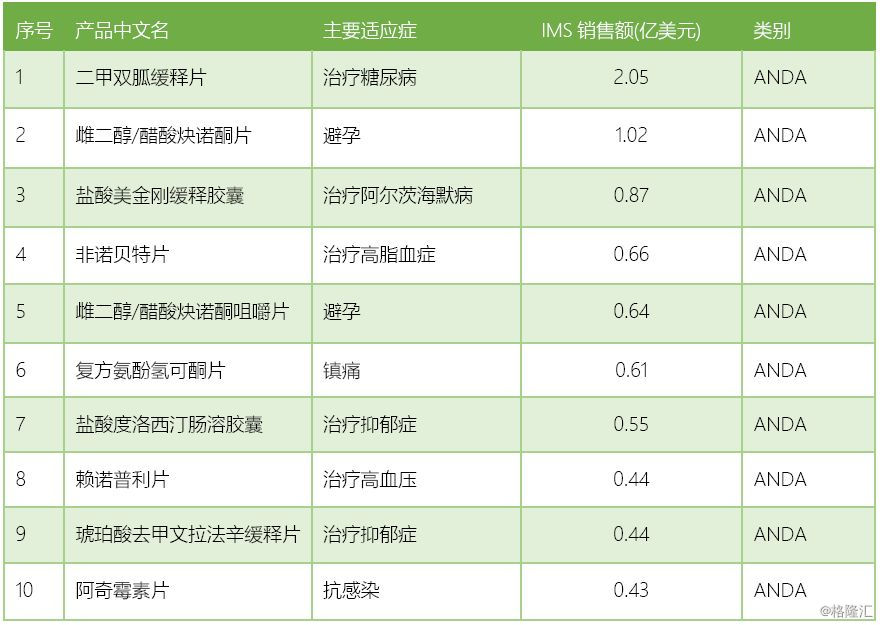

Lupin目前在美国市场共有100多个在售产品,截至2019年3月底,Lupin在美销售的产品中有65个占据市场份额榜首,另有64个产品的市场份额位居第二或第三。下表按照IQVIA MIDAS销售数据列出了排名前十位的产品。从治疗领域看,比较分散,没有特别集中的领域;从剂型看,全部为口服固体制剂,8个为片剂;从产品类型看,均为ANDA,其中雌二醇/醋酸炔诺酮片为品牌仿制药;从销售金额看,TOP10产品中两个破亿,其余均在4000万美元以上。

2018年Lupin美国市场销售收入TOP10产品

品牌药、复杂仿制药和生物仿制药三大领域将继续成为Lupin未来发展的重点,Solosec®上市后表现良好,有望未来年销售额突破一亿美元,同时Lupin仍在市场上积极寻求引进女性健康类和神经类其他研发末期品牌药的机会,迅速提升品牌药业务占比,抵消仿制药价格下滑带来的不利影响;2020财年有望上市20多个仿制药产品,多个注射剂和吸入剂将进入申报阶段,同时有望迎来重要吸入剂仿制药产品硫酸沙丁胺醇的上市;在研发之外,进一步优化资源节省成本同时处理好现有厂区的FDA缺陷信回复也将成为其下一年度工作的重点。

8. Aurobindo

经过15年的深耕布局,Aurobindo的美国基本版图架构已经完成,Auromedics等多个分公司分工明确、各司其职,保证了其美国业务的飞速发展。在初具规模后,进一步做大做强,由现有以ANDA仿制药为主导向创新药、505(b)(2)类品牌药和生物仿制药等高端产品进军、通过精准收购在短期内尽快完成新的框架搭建成为其当前的主要任务。

在2017年从瑞士TL收购产涉足生物仿制药后, Aurobindo在2018年又先后实施了对Sandoz皮肤科和口服固体制剂业务以及对Spectrum公司7个新化学实体和505(b)(2)类抗肿瘤品牌注射剂的收购,按照其现有战略有条不紊的进行着。一系列补强完成后,Aurobindo先前已具有较强实力的注射剂业务进一步得到了增强并扩张到品牌药领域,美国市场仿制药处方量跃居三甲,首个生物仿制药也有望在2021年申报美国市场。

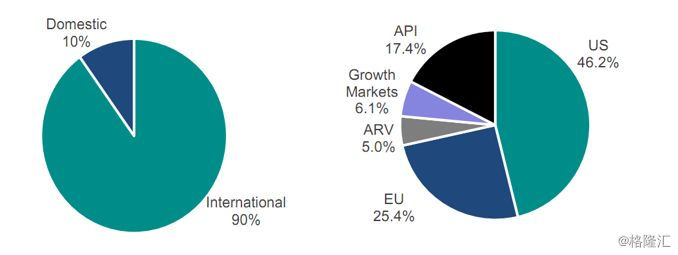

目前Aurobindo全球员工人数已突破2.2万人,拥有27个生产基地和7个研发中心(5个位于印度,2个位于美国北卡和新泽西)。2009-2019财年十年间,Aurobindo全球销售额保持持续增长,年复合增长率达到了20%,2019年全球销售额为1956.36亿印度卢比(约合28亿美元,+18.6%),制剂业务贡献了其中的82.6%,原料业务占比17.4%;出口收入占据主导,在整体销售额中占比为90%;美国和欧洲市场占比分别为46.2%和25.4%,领跑全球其他区域。

2015-2019财年间,Aurobindo美国市场销售收入年复合增长率达到了17%;2019财年美国市场销售收入为903.1亿印度卢比(+21.4%),口服制剂和注射剂在销售收入中占比分别为69%和16%(2014财年为93%和7%)。

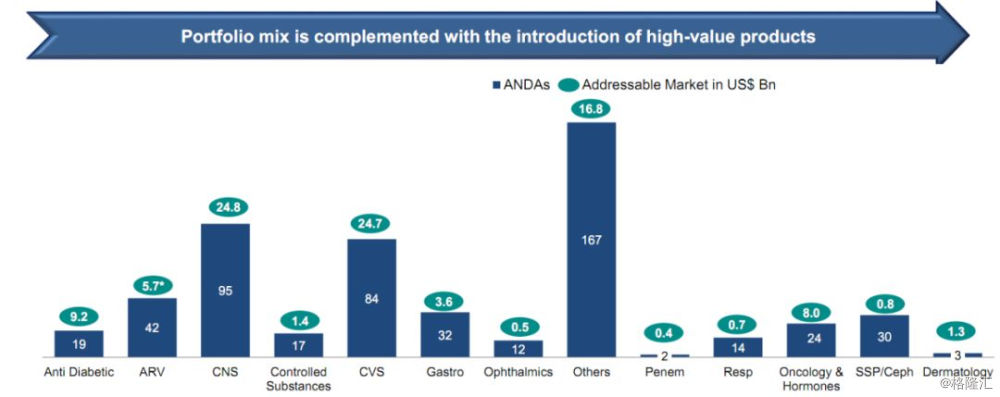

2014-2019财年间,Aurobindo研发费用不断增长,2018财年研发费用为87.2亿印度卢比,在全球收入中占比为5.5%。截至2019年3月底,Aurobindo在美国累计申报ANDA数量已达到541个,其中377个已经获得正式批准, 26个获得临时性批准,另有138个处于审评过程中。在全部541个ANDA中,非注射剂类制剂获批312个,在审116个;注射剂获批65个,在审48个。

从申报产品领域看,中枢神经类用药占比(17.6%)最大,其次为心血管类(15.5%)和抗病毒类(7.8%),全部申报产品市值约为978亿美元, 其中在审和临时性获批ANDA产品市值为657亿美元。

2019财年Aurobindo其ANDA申报数量为63个,其中口服产品共申报了36个ANDA、上市33个产品,美国市场销量份额增长至7%,管控类、抗肿瘤类和505(b)(2)类产品是其未来口服制剂领域的研发重点;注射剂产品共申报了21个ANDA、上市12个产品,抗肿瘤类、激素类和微球等新剂型复杂注射剂是其未来注射剂领域的研发重点;非处方药共申报了6个ANDA,上市5个产品,未来,将把品牌非处方药作为重点发展方向,同时积极寻求和把握由处方药向非处方药转换的机会。

Aurobindo2018年在美国市场共有近200个在售产品,63%的美国市场在售产品处方量份额排名前三。下表按照IQVIA MIDAS销售数据列出了排名前十位的产品。从治疗领域看,分散在抗感染、神经和精神类等多个领域;从剂型看,口服固体制剂占到了7个,另有2个口服混悬剂和1个注射剂;从产品类型看,均为ANDA,其中碳酸司维拉姆有两个剂型;从销售金额看,TOP10产品均为破亿,在2000-6000万美元之间。

2018年Aurobindo美国市场销售收入TOP10产品

在按照现有策略通过收购快速壮大之余,Aurobindo自身的研发管线也包括了涉及吸入剂、透皮贴剂、喷雾剂、激素、管控类等多个低竞争差异化领域的产品,在未来三年内实现全面申报,有望在2022年迎来上述高附加值产品的集中上市,未来值得期待,预计2020财年美国业务仍将保持两位数以上的增长。

综上所述,过去的一年对于美国仿制药市场而言又是不平凡的365天,困难与希望同在、机遇与挑战并存。曙光已经出现,黎明已不再遥远,心怀希望,砥砺前行

你来,或者不来,市场就在那里,不悲不喜;

你爱,或者不爱,排名总是第一,不增不减;

你变,或者不变,利润总是有限,不破不立;

你撤,或者不撤,初心不要远离,不舍不弃;

来我的怀里,或者, 让我住进你的心里;

务实 坚毅 灵活 敏锐改变 突破 欢喜

注解:

(1)本文相关图表、数据非特别注明外主要引自FDA官网、各公司官网、年报、季度报、IQVIA相关报告及Midas数据库,其中各公司TOP10产品销售数据和非上市公司销售数据引自IQVIA Midas数据库,由于前述的发票价格和净价的差异,数据未将美国药品流通环节中的折扣、返点等因素考虑在内,高于产品实际净销售收入。部分公司年报提供了主要产品的实际净收入,大家在进行精确盈利分析时可以参照相关年报中产品销售数据。

(2) 本文公司表现环节中,Aurobindo和Lupin两家印度公司按惯例销售数据覆盖财年为上年4月至下年3月(FY2019财年即2018年4月至2019年3月),其余公司均按照完整日历年进行数据统计和发布。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员