作者:陈果 林荣雄

来源: 陈果A股策略

年初至今,A股在经历一轮明显修复后出现了一定回调,上证综指较4月8日最高点3288点震荡下跌幅度已经接近15%,市场环境也从激动喧腾回归静水深流。而当我们仔细地去复盘历史上震荡下滑的那些时刻,会发现仍不乏有一些股票能够在这种特殊的市场环境中逆市上扬,成为大家热议和追逐的对象,并被称为“逆势股”。在此,我们以在历史行情中出现的逆势股为研究对象,挖掘其特征并探索背后的原因,也许能为当前广大投资者提供一定的帮助。

逆势股,顾名思义:即为在大盘震荡下滑的背景下,区间收益为正的股票。按照这个定义。我们将2007年至今上证综指分为两个长期下滑阶段:即2007年-2012年,2015年-2018年;三个中期下滑阶段,即2009年8月至2010年7月,2010年11月至2012年12月,2018年1月至2018年12月31日。另外,还划分了若干短期趋势,如下图所示:

同时,我们认为只有在长期下跌趋势中仍保持上涨且区间涨幅超过中位数或在中期下跌趋势中经过短期多次反复验证的个股才是真正的逆势股。

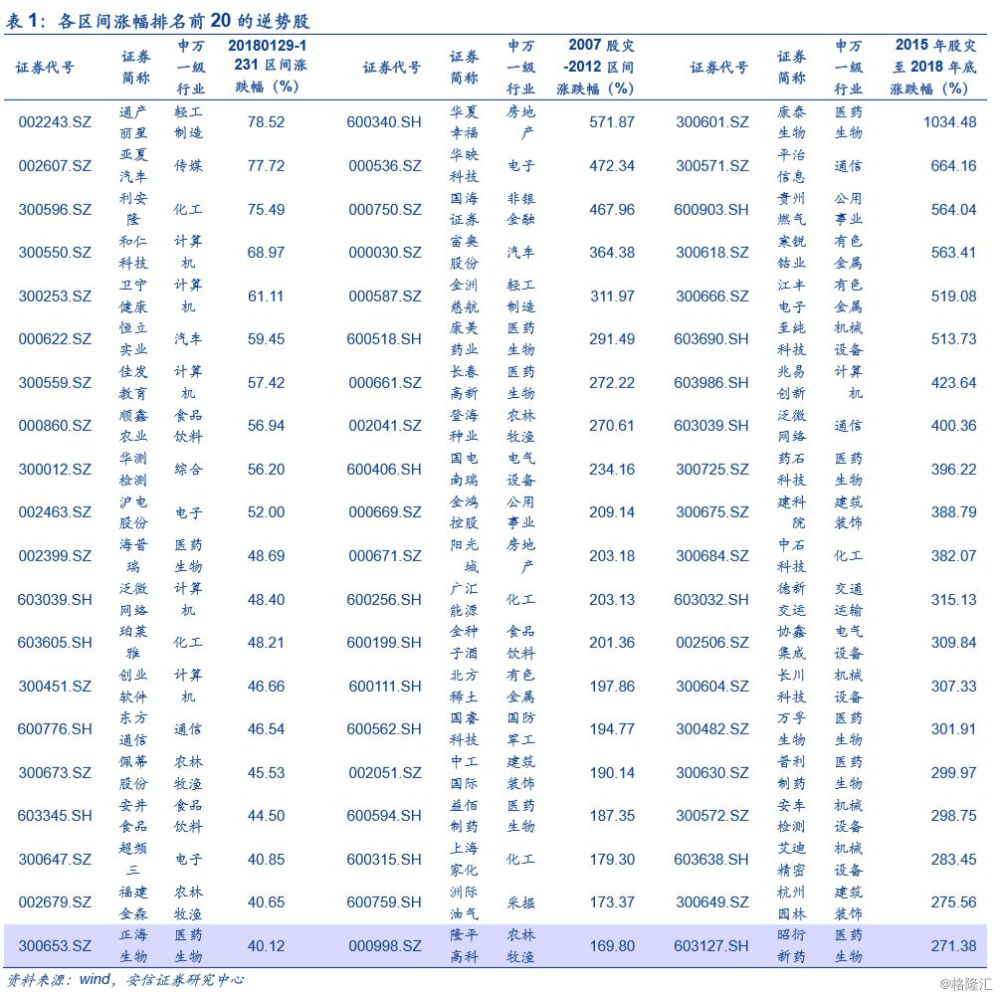

据此,我们进一步剔除次新股与部分重复的,筛选出约250支个股作为逆势股的研究样本,占全部A股的比例约为7%。在此,我们选取了各区间涨幅排名前20的股票,列示如下:

接下来,我们将从以下几个角度对逆势股进行探索:

1、历史上的逆势股有什么特征,为何能够“逆势”?

2、从风格的角度来看,怎样从股价形态来判定逆势股的投资属性?

3、那些“现象级”的逆势股又是如何诞生的?

风险提示:经济增长不及预期,中美贸易摩擦

正文目录如下:

1.发现逆势股:成长和消费是大本营,首选医药

当谈论到逆势股,很多投资者的第一印象就是那些权重股。的确,当大盘处于下跌状态时,在避险需求的驱动下,投资者可能会认为权重股的安全系数最高。但事实上,权重股却未必都能够获得正收益。一个有趣的悖论是当权重股都获得正收益,那么大盘也就不会下跌了。因此,在大盘震荡下跌过程中,权重股并非逆势股的主力,行业龙头属性要占优于权重属性。

在我们的统计中,超过80%的逆势股的起点市值分布在200亿以下,接近60%的在100亿市值以下,这就意味着大多数逆势股并非权重股。以权重板块沪深300为例,沪深300指数成份股中逆势股仅有67支,占比约为25%,主要分布在医药、地产、有色、传媒领域。其中,金融板块成为逆势股的概率很小。一般来看,当大盘下跌时,金融权重股基本上都处于下跌状态,整体会稍好于大盘。但是,当我们以行业龙头属性进行观察时,逆势股属于行业龙头的数量为99支(包含一线龙头和二线龙头),占比接近40%,要明显高于权重股的占比。

那么,这些逆势股有什么特征呢?我们分别从板块、行业、财务、机构持仓等多个角度进行分析,会发现往往都是具备良好的业绩的消费和成长股,其中医药股的数量占比最高,成交量和机构持股是一个重要的判断依据。

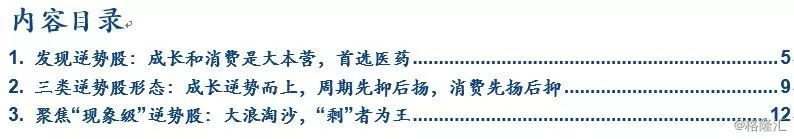

1、从板块分布来看,超过半数逆势股分布在主板。具体而言,根据逆势股总样本,64.34%的逆势股为主板上市股,中小企业板上市股占24.18%,创业板逆势股只有11.48%。

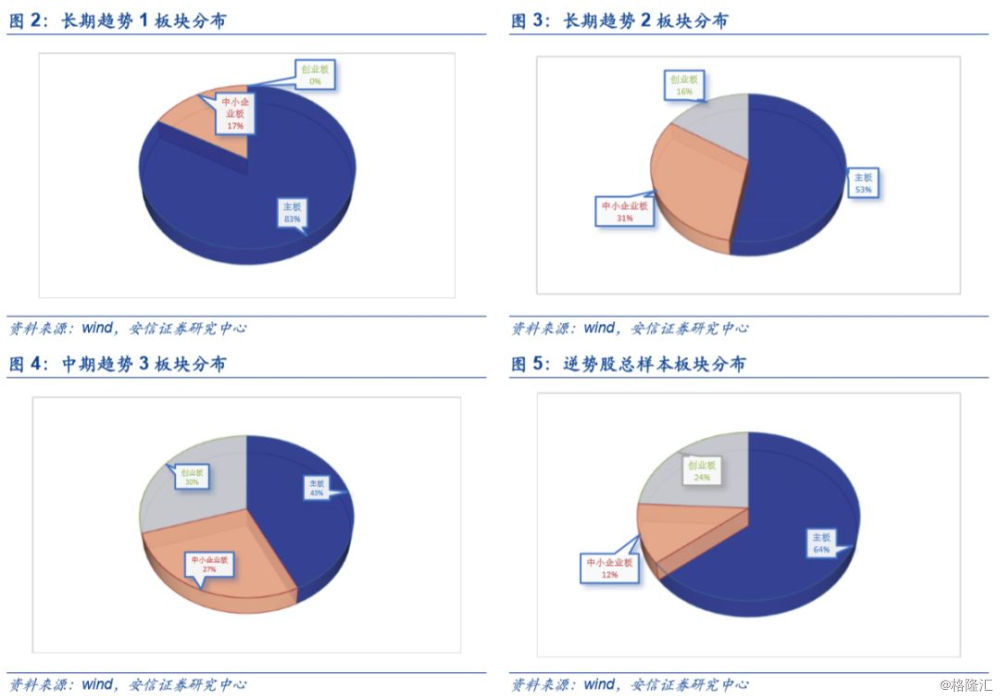

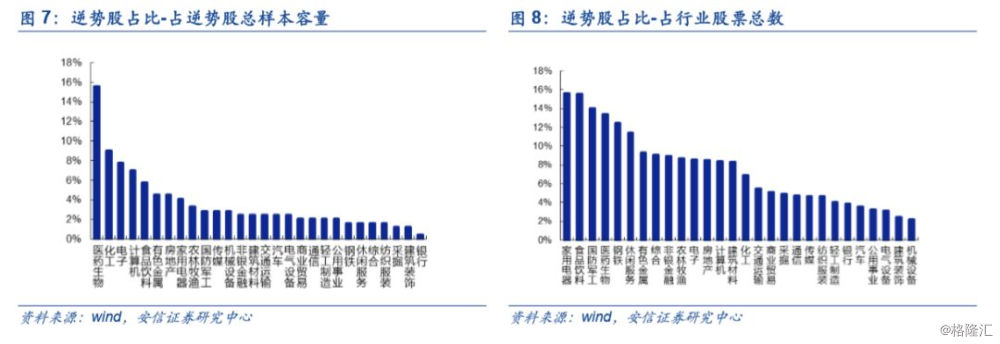

2、从风格分布来看,以TMT+电子+医药+军工为主的成长风格占比为34.05%,比例最高,金融占比很低。

3、从行业分布来看,医药生物板块中逆势股的数量最多(占比15.57%),其次是化工(9.02%)、电子(7.79%)、计算机行业(6.97%)和食品饮料)(6.43%)。我们以逆势股占比较高的医药、化工、计算机、电子、食饮和有色这几个行业进行观察,会看到在医药内部,药(占比81.08%)相对强于非药(占比18.91%),中药板块占比为40.54%,是所有细分中比例最高的,其次为化学制药。化工股集中在化学制品(占比为59.09%);计算机集中在计算机应用(占比82.35%);电子集中在光学光电子和电子制造(合计占比为63.15%);食饮集中在白酒(71.42%);有色集中在以锂、钴为首的稀有金属(占比为41.66%)。

4、从总市值角度来看,100亿市值以下的中小市值股票占比较高。例如在2007-2012年131支逆势股中,仅有格力电器、山东黄金和北方稀土三只股票市值超过200亿,100亿以下的股票占91.60%亿元,50亿以下的占78.62%;在2015年至今的逆势股中,200亿以上总市值的股票占比有所提高,占比将近40%,100亿以下的占近50%。

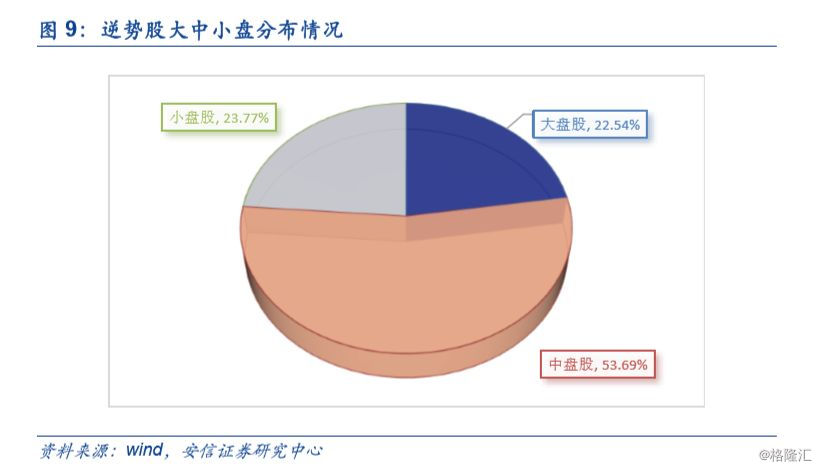

5、从总股本角度看,中盘股占比高。20亿总股本以上的大盘股占比为18.44%,20亿到5亿的中盘股占比为53.28%,5亿以下中小盘的占28.28%。

6、在机构持股方面,超过80%逆势股的前十大股东中均有国家队或机构投资者的身影。在各个统计区间内,我们发现机构持股30%以上的逆势股占比均高于50%。其中,2015年股灾至今,在逆势股中机构持股比例高于30%的占比接近80%,说明机构在大盘震荡下跌背景下是存在较强的抱团取暖的冬季,但是机构持有比例与逆势涨幅并没有明显的关系。

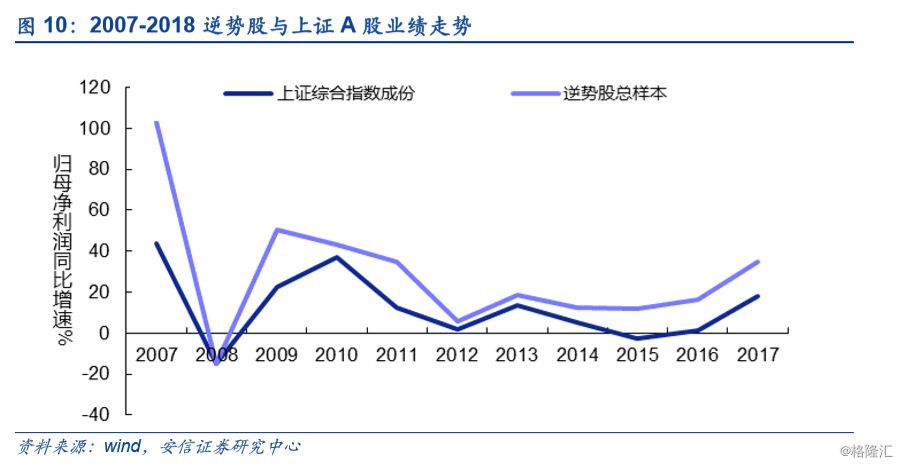

7、在财务业绩方面,从2007年至今,逆势股股整体业绩不仅好于上证综指,而且具有较强的持续性。进一步,我们从个股的角度来看,超过80%的逆势股期间ROE(TTM)大于15%(中位数值约为18.38%),超过70%的归母净利润增速平均增速大于20%(中位数值约为25.34%)。

8、从价格形态和成交量来看,大多数逆势股在大盘震荡下行前期并没有明显上涨迹象,但是成交量上升则较为明显。

为何在大盘震荡向下过程中有这么一批逆势股出现呢?

我们认为主要是以下三种因素导致:

业绩优良、抱团品种:中长期趋势中的逆势股大多都是业绩优良,公司市场地位较高,基本面较为透明且稳定,经得起考验。典型如医药股,恒瑞医药、长春高新等;同时,大盘弱势环境中,消费股防御性质比较强,属于抱团品种。典型如食饮股,贵州茅台和家电股格力电器等。

上涨阶段涨幅落后,下跌过程中补涨:在大盘震荡环境中,前期涨幅过高导致估值贵的股票率先回落,市场资金将迅速寻找前期涨幅不充分,估值偏低的板块中的优质标的。这点在周期股中比较明显,例如2011年建材板块的金螳螂等和地产板块阳光城等,2012年机械板块的杰瑞股份等。但需要提醒的是有部分股票是滞后于大盘变动,当大盘下跌时,此类股票还会延续上涨趋势,形成逆势的假象。

热点题材,受重大政策利好刺激:这点主要集中在成长股,以计算机和电子行业最为明显。例如2009-2010年大盘震荡下滑区间芯片国产化、苹果产业链、网络安全等主题概念股就呈现逆势上扬,例如紫光国微、浪潮信息;2010-2012年则有大数据、LNG、环保等,例如拓尔思、广汇能源、启迪桑德。2018年MSCI概念、云计算等领域逆势效应明显,例如航天信息、石基信息、东华软件等。

2.三类逆势股形态:成长逆势而上,周期先抑后扬,消费先扬后抑

进一步,结合个股的股价形态,我们将逆势股大致分为以下三种情形(需要提醒的是由于医药占比较高,故在以下分析中暂不考虑。):

第一种,大盘震荡向下的过程中,逆势股震荡向上的;

第二种,大盘震荡向下的过程中,逆势股先震荡向下,中后段上涨;

第三种,大盘震荡向下的过程中,逆势股先震荡向上后补跌。

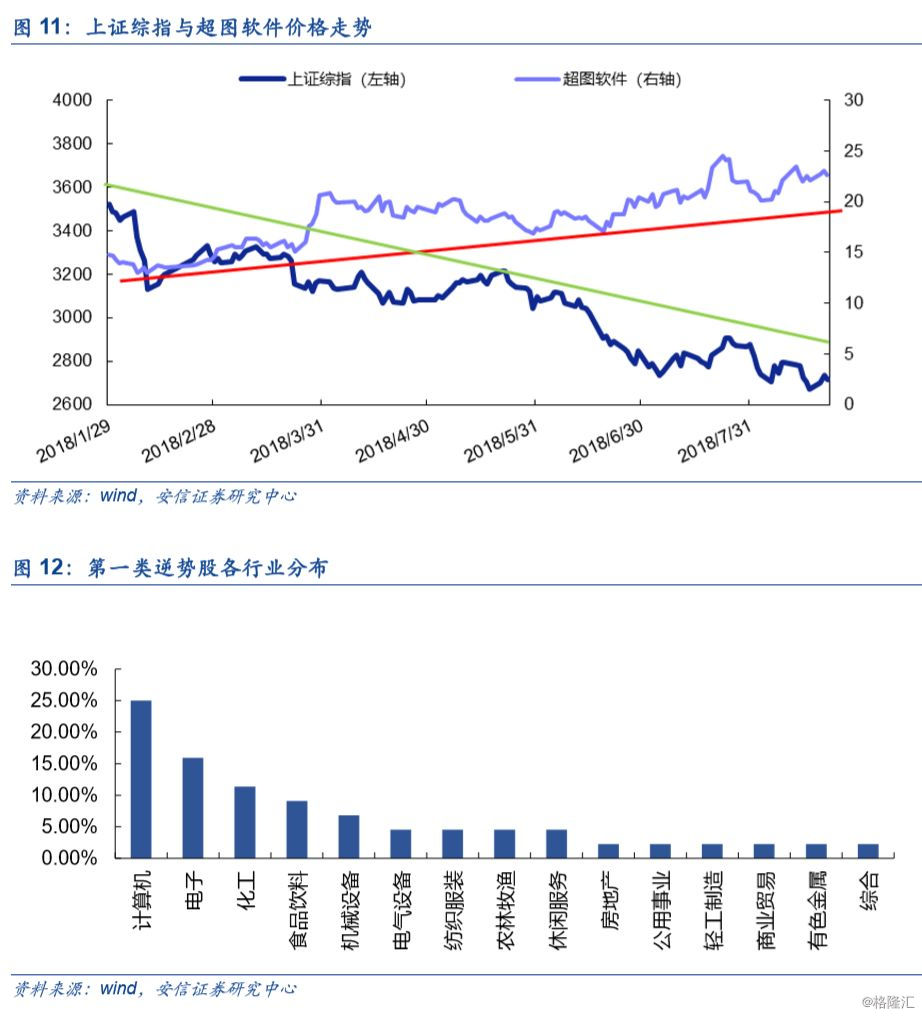

1、对于第一种,该类股票较少,计算机占比最高,电子次之。我们发现能够在大盘震荡向下的过程中,逆势股震荡向上的股票仅有44支(不含医药),数量较少。从行业分布来看,成长型行业较为明显,排名靠前的是计算机(22.44%)和电子(14.28%)。

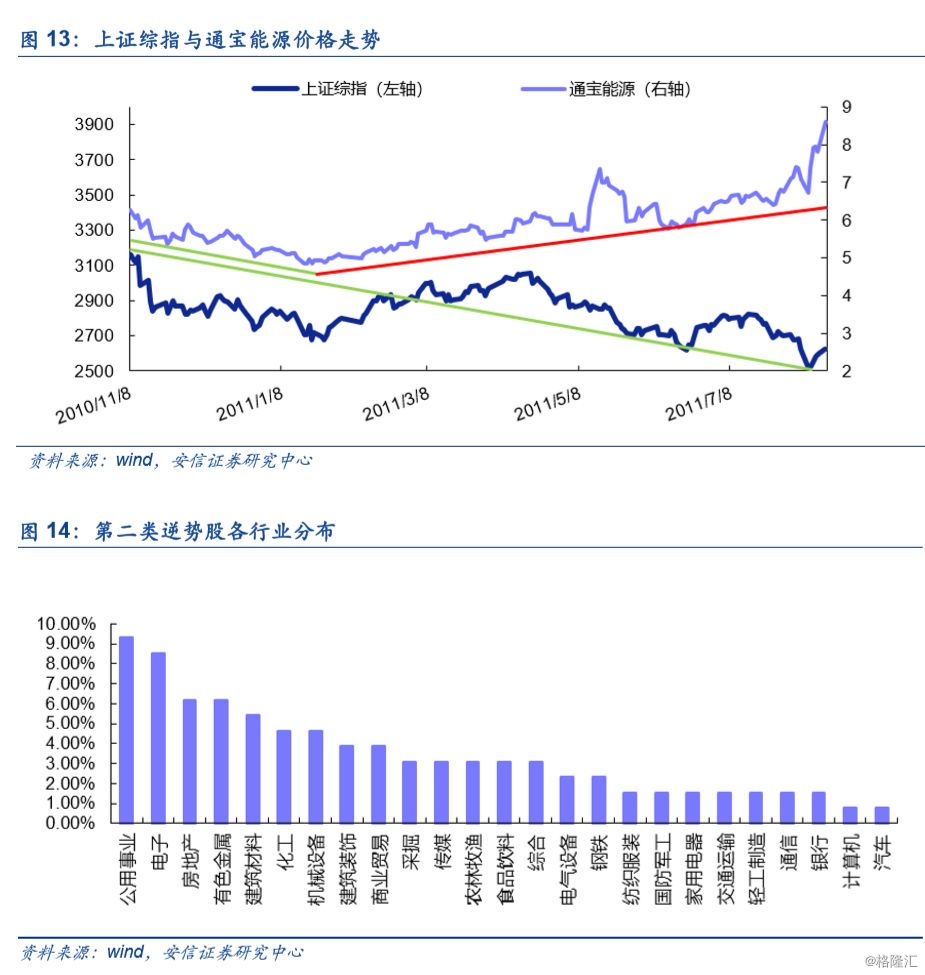

2、对于第二种,这类逆势股中周期类占比相对较高。具体而言,从行业分布来看,提前反弹排名前五的是公用事业(9.30%)和电子(8.52%)、房地产(7.27%)、有色金属(7.27%)和建筑材料(6.36%)。

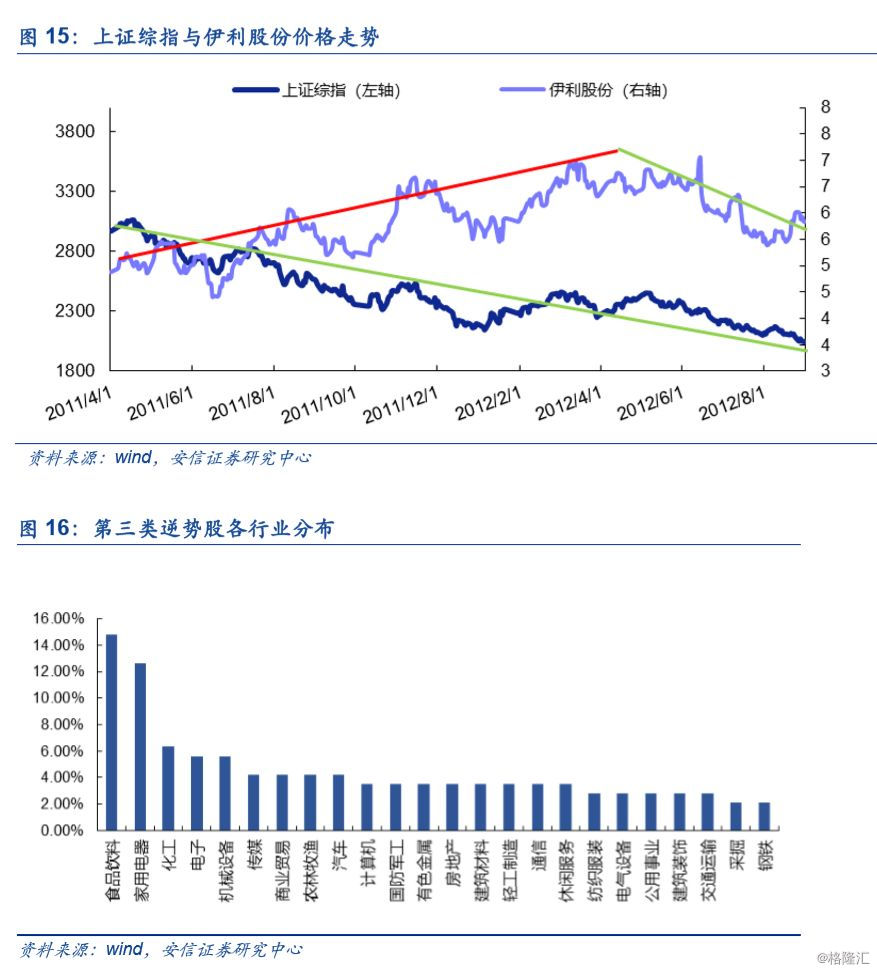

3、对于第三种,主要以食饮、家电为代表的消费行业为主。具体而言,从行业分布来看,食品饮料占比是14.78%,家用电器行业占比是12.67%,占比明显高于其他行业。以伊利股份为例,该股从2010年7月15日至2010年12月1日区间内涨幅超过57.30%,但随着大盘持续下跌,该股随后基本收回全部涨幅。

3.聚焦“现象级”逆势股:大浪淘沙,“剩”者为王

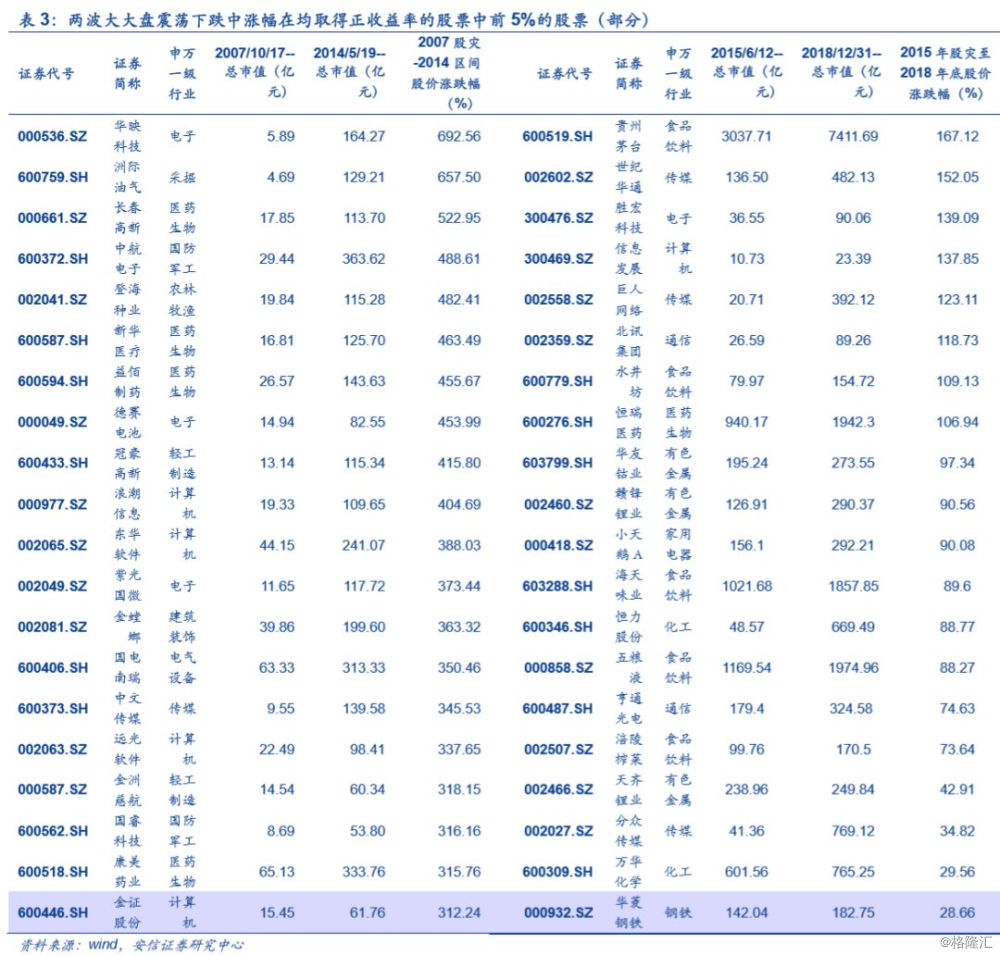

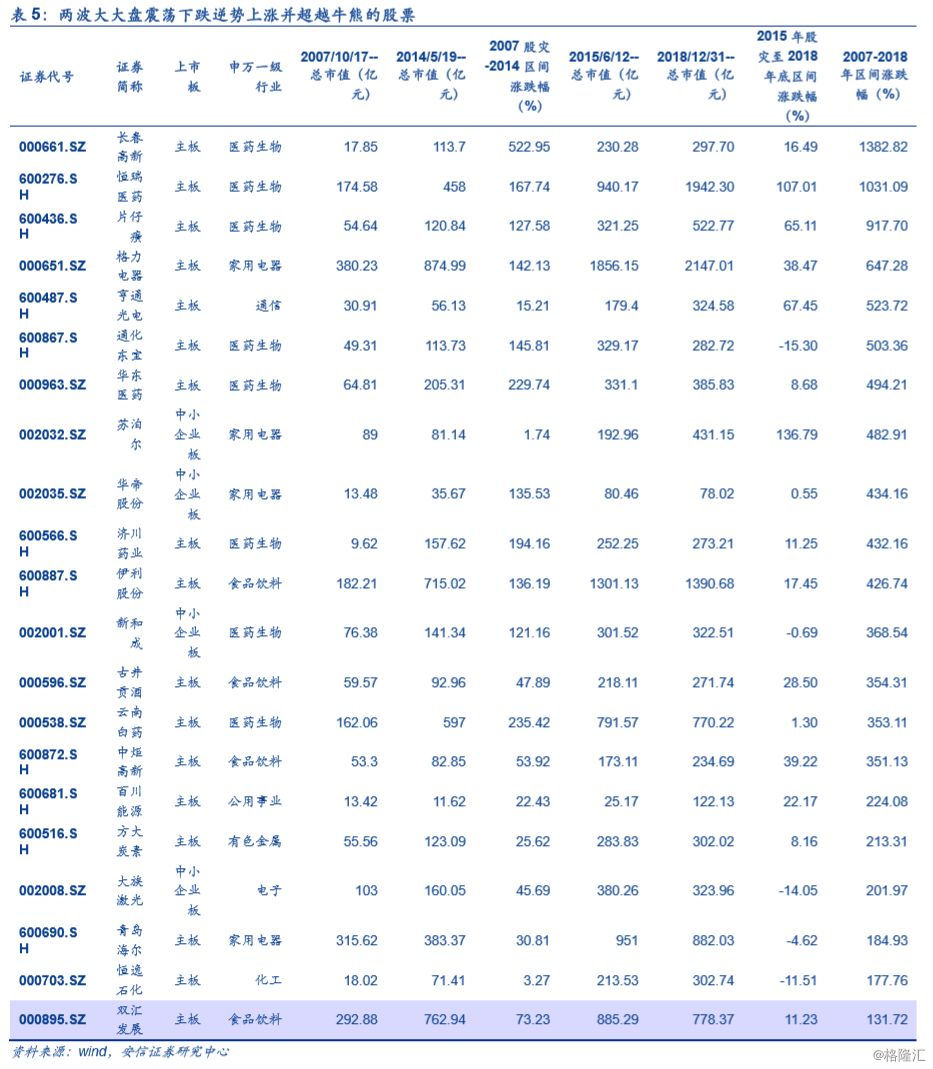

最后,我们选取2007-2014年和2015-2018年这两段大盘震荡下跌时期进行观察,看看在长期逆势环境中出现的那些现象级“逆势股”。

1、在大盘震荡下跌环境中涨幅靠前的,即在两波大大盘震荡下跌中涨幅在均取得正收益率的股票中前5%的。我们发现在2007-2014年大盘震荡下跌中以TMT+医药+军工为主的成长类股票在逆势上涨幅度十分明显,例如长春高新、中航电子、浪潮信息、紫光国微等,区间涨跌幅均超过300%。在2015至今的大盘震荡下跌中成长类股票依然表现抢眼,例如恒瑞医药、亨通光电、信息发展等,区间涨跌幅均超过100%,同时有色、食品饮料领域也有较强的逆势表现。

2、在大盘震荡下跌环境中能够实现市值阈值跨越的。一般而言,不同行业的公司存在市值阈值,也就是所谓的“天花板”,TMT类公司约在400 亿左右、必需消费(200 亿)、中游设备(200 亿),上游材料和中游材料(50 亿)。在两波大盘震荡下跌中,能够突破阈值的公司并不多,主要集中在医药领域,包括乐普医疗(突破500亿元)、爱尔眼科(突破600亿元)、片仔癀(突破500亿元)、智飞生物(突破600亿元)、华东医药(突破500亿元)。进一步,并站上千亿市值的公司更是寥寥,除了三六零、顺丰控股等借壳上市之外,仅有恒瑞医药、万华化学、中国国旅、上海机场、牧原股份等极少数公司实现了这点。

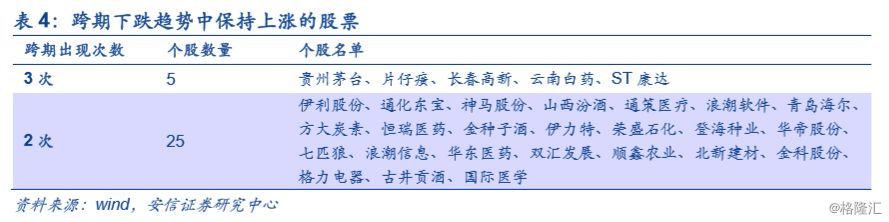

3、在大盘多次震荡下跌中反复出现的逆势个股。一类是在连续短期下跌趋势中均保持上涨的股票。例如在2009年8月3日至2010年7月1日三个短期区间中均逆势上涨的股票,如云南白药、七匹狼、登海种业、金种子酒;在2010年11月9日至 2012年12月3日三个短期区间中均逆势上涨的股票,如片仔癀、鹏欣资源、贵州茅台等。另外一类是在跨期下跌趋势中仍保持上涨的股票,如片仔癀、贵州茅台、云南白药、长春高新(3次)、等在三次跨期大盘震荡下跌中均保持正收益。

4、在大盘震荡下跌中大浪淘沙,渡尽劫波后逆势上涨,同时能够超越牛熊的。即在两波大大盘震荡下跌中均取得正收益率并在2007股灾难至今实现翻倍的股票,共约20支股票。

这些现象级的逆势股又有哪些特征?当我们深入观察这些“现象级”逆势股时,会发现这和公司自身因素相关,主要有以下五方面:

公司处于增长预期较高,行业景气持续向上,未来确定性较强的,例如万华化学、天齐锂业、方大炭素等上游周期股以及中国国旅、首旅酒店、上海机场等休闲服务类股票。

公司处于业绩和估值底部反转,例如隆平高科、海螺水泥等波动较大的周期股。

公司占据独特资源,具有较强排他性的,周期波动较小的。例如片仔癀、云南白药等医药股以及贵州茅台、洋河股份等白酒股。

公司处于重大并购重组、定向增发、资产注入等资本运作,例如分众传媒等传媒股、中航电子等军工股;

公司受益于突发事件或其他不确定性事件导致的,例如赤峰黄金等。

最后,当回过头来看那些年A股市场出现的逆势股,璨若星辰却寥若星辰,或按图索骥可摘星辰,或也可遇而不可求。本文希望通过以上的梳理,为广大投资者提供有益的参考。大浪淘沙,“剩”者为王,如何在当前市场环境下最大化投资价值将是我们持续关注的话题。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员