作者 | 夏至1987

数据支持 | 勾股大数据

年初时券商股还是市场的热点,但随着行情转冷,这个版块逐渐淡出了我们的视野。本着人弃我取的精神,准备再盘一盘这个版块。

1

周期之王

我们首先对券商股近几年的走势做一个复盘。对比券商指数和上证指数的表现:

2014年-2015年大牛市,券商指数(500点-1658点)涨幅231%,上证指数(2000点-5178点)涨幅158%,券商指数多涨73%,尤其是在大牛市初期,它的曲线异常陡峭,一骑绝尘,基本是整个2014年表现最好的行业。当然了,在其后几年漫长的熊市,券商杀估值的过程也较为惨烈,跌幅最深处达到-71%,同期上证指数“只”跌了-50%。

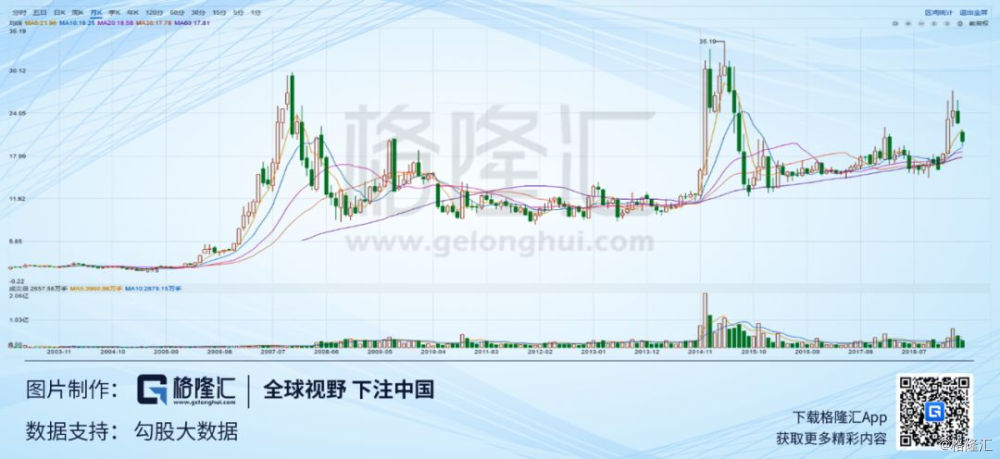

2005-2007那轮牛市时,还没有成熟的券商指数,取中信证券作为行业的代表,它的涨幅达到惊人的22.89倍,秒杀上证指数6倍的涨幅。看中信证券十几年来波澜壮阔的K线,券商股的暴躁也可见一斑:

牛市买券商,可以妥妥的跑赢指数,但如果买在熊市,就有点儿惨了:2007年11月至2014年6月,长达7年的时间,以及2015年6月至2019年1月的三年半里,这个版块都没有太好的机会。在这两个时间段,表现最好的是食品饮料、医药、白电,坚守在券商股里的基本是颗粒无收,经济学上管这个叫“机会成本”。

从历史数据来看,对比以上几个传统强势行业,券商版块的盈利能力并不出色,在长期股权资本回报率ROE的角度:

相对于上证指数平均10%左右的ROE数据,券商版块ROE的表现波动极大,其中2005年以前基本是在盈亏线上挣扎,2006-2007大爆发,攀升至夸张的48%,随后一路下滑到不足6%的水平,2015年大牛市,券商行业ROE的峰值是23.38%,虽然不如上一轮牛市那么变态,但依然弹性十足,所谓“三年不开张,开张吃三年”,就是这个行业的真实写照。

把券商称为“周期之王”,这个说法虽略显夸张,但也道出了行业投资的基本逻辑:熊市建仓,牛市离场。券商的“牛市放大器”作用非常明显,这个效果是经过了几轮牛熊的检验的。主要原因不外乎以下几点:牛市巨额成交量带动经纪业务收入爆发,全市场指数上涨带动自营投资收益增长,两融业务放量带动利息业务收入增长等。

每个行业都有景气高峰和景气低谷的时候,即使是消费医药这样的弱周期行业也不例外。在行业的周期底部建仓后,等待基本面回暖,人气回升,享受戴维斯双击的过程,没有比这更爽的事了。而决定券商周期的因素,只有一个,就是牛市。所以买券商,对“择时”的要求很高。

问题是,牛市什么时候来呢?2019年前3个月,很多人都有一种牛市已经来了的幻觉,现在呢,仿佛又走远了,没人再提牛市。短短一个月,从夏天进入冬天,情绪的转换节奏有点儿猛,我的棉袄还没备好呢。不过也不稀奇,在市场上呆得越久,对这种事情就越是习以为常。

老股民的一大优势,就是积累了很多关于牛熊的经验。马克吐温不是有句名言吗,“历史不会简单的重复,但总是压着同样的韵脚。”我不算老股民,但也算经历了一轮完整的牛熊,在2014年时投过一点券商股,由于不是重仓,又后知后觉,赚钱不多。当时买的标的是证保B,带了杠杆的,我人傻钱不多,在3000点以上才冲进来,吃了个鱼尾巴。

清楚地记得,在2014年后半年,包括2015年的前三个月,市场对于“牛熊”这件事的分歧一直很大。有人认为是全面牛市,有人认为只是反弹。直到沪指在2015年3月13日冲破前期阻力位3380,两市成交量再破万亿后,市场才形成了一致预期,头也不回地向5178点进发。在3380之前,大部分券商股已经涨了3倍,且基本是在2014年12月的一个月时间内完成的,后面3380-5178,券商一直处在滞涨状态。从这一点来看,想要精准择时,完美地在其他版块和券商之间进行轮动,几乎是不可能完成的任务。

我采取的策略是:在熊市接近尾声,或是市场在时间和空间两个维度已调整充分的情况下,开始建仓券商股。市场跌得越久,跌得越深,那么配置的权重也应逐步提高。买入后,熊市可能还会持续一段时间,券商的估值可能会继续下杀,但为了未来几年的数倍收益,这个风险是必须去承受的。这个过程会有点儿煎熬,但欲戴王冠、必承其重嘛,正是因为这条路走的人少,回报才越加丰厚。

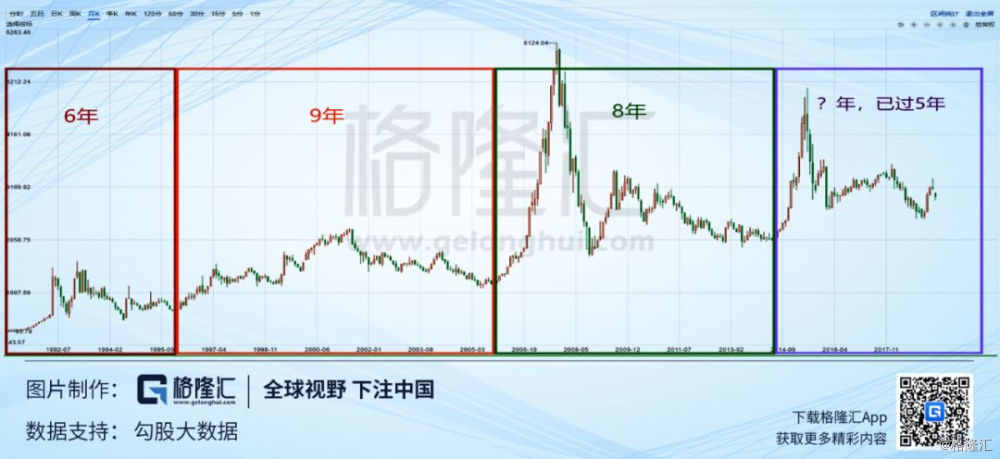

中国股市的特点是,牛市难以预测,可能迟到,但永远不会缺席。我们看看下图的规律:

目前走完的3个牛熊周期,分别是1990-1996(6年);1996-2005(9年);2006-2014(8年);平均7年一个周期。2014年开始的周期必然会结束,下个新周期必然会来,我们应该有充足的信心,这个和流动性、市场情绪、韭菜的生长速度等关系较大,和经济基本面的关系反而没那么大。下一轮大牛市的起点在哪儿呢?不好说,按照7年一周期的规律来看,目前已经过了5年,时间点指向2021年,那么2020年-2021年是不是建仓券商版块的最佳时间窗口?

我的感觉是,牛熊周期在未来可能被压缩到不足7年。对比过去,目前的市场环境发生了一些根本性的变化,互联网的发展使信息传播的速度成几何级数增长。

以前信息闭塞,口耳相传的效率很低,而到了现在这个时代,各种自媒体发达,大家都忙着蹭热度博眼球,手机又能即时接受各种信息,不用说“股市暴涨”、“特朗普发推”这种劲爆消息了,就连“内衣被偷”这种花边新闻,都能分分钟上热搜,一天之内搞到人尽皆知。群体情绪传染的速度飙升,消息来得快去得更快,以目前民众神经的亢奋程度,还会让股市安心的走完7年吗?我表示严重怀疑。

所以未来一个牛熊周期的长度,很可能被压缩到6年、5年甚至4年。那么,如果想投资券商股,继续等待,踏空的风险就开始成倍提高。

2018年后半年,由于股票质押盘的信用风险,全行业的估值水平被杀到1倍PB附近,部分券商(如光大、海通、兴业等)甚至破净,短短几个月后,就怒涨80%,足以体现券商的高弹性。现在全行业的估值水平在1.5倍PB左右,远低于历史中位线1.9PB,看起来不贵,但是从绝对估值的角度来看,足够便宜吗?通过我的计算,抹平周期的影响后,近10年券商行业ROE的平均值在11%左右,给予1.4-1.5倍的PB还是比较合理的,具有一定的安全边际。

比较有把握的说,未来三年的某个时间点,指数大概率翻一倍,券商股可以获得200%的收益。那么我们的年化收益率将是多少?50%?100%?甚至200%?不好说,取决于牛市到来的速度。

当然有人可能会说,现在经济这么差,又有XXX这个负面因素的压制,股市很难回暖。但老股民们一定记得,2014-2015年的大牛市,是在什么背景下被催生出来的,当时的基本面,比现在糟糕的多,降息降准的消息一出,情绪瞬间被点燃。2014年后半年,市场上最多的声音是什么?“踏空”。是啊,人生苦短,真正可以被把握的大机会,也就寥寥数次。很多时候,在某些特定的位置上,踏空的风险远远大于被套的风险,而目前的2800点,目前的券商股,就处于这样的估值区间。在这个位置建仓,我觉得问题不大,事实上我在去年年末,已经在某只破净券商里下了重注,目前小有浮盈,所以持股的心态要好的多。我对未来新入市的韭菜有信心,对大妈们有信心,你也应该有。

潜龙在渊,腾必九天。券商版块,就是这样一只伏在渊中的龙,慢慢积蓄力量,终有一日直冲云霄。

2

选大还是选小?

看完上文,如果你决定投资券商股了,可能会遇到另一个问题:选大券商还是小券商呢?或者直接投个券商ETF完事儿?我们一般认为小市值的股票在牛市里更具弹性,真的是这样吗?

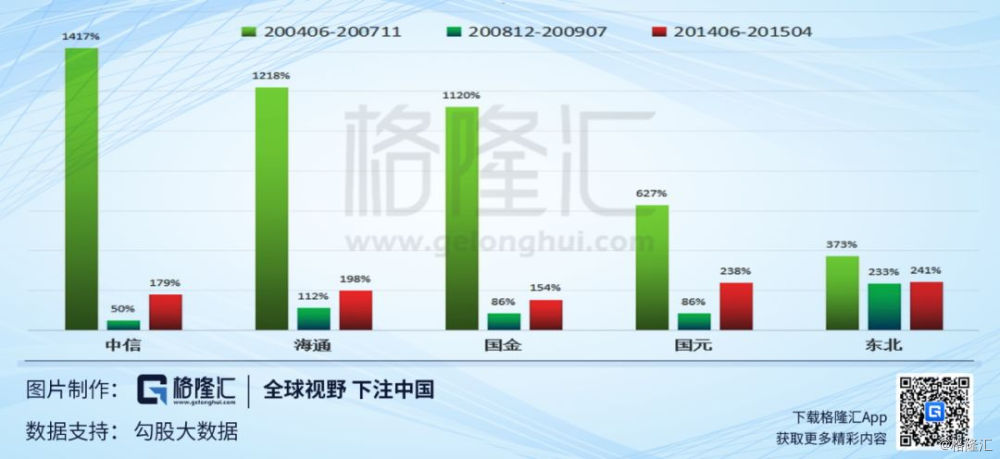

这里我特意选了中信证券、海通证券作为大券商的代表,选择国元、国金、东北证券作为小券商的代表,主要因为它们的上市时间足够早,都在2005年以前,且至少经历了两个牛熊周期。以价格后复权进行PK:

这个图信息量有点儿大,我做个简要分析。把2004年到2019年的十五年时间,划分为三个阶段:2004年6月-2007年11月间的大牛市A阶段,2008年12月到2009年7月间牛市A泡沫破灭后的反弹阶段,2014年6月到2015年4月的大牛市B阶段。以上三阶段,5只券商股的涨幅分别是:

中信和海通在大牛市A的表现远强于其他三个小券商,我们前面也提到过,中信证券的涨幅有22倍之多。在牛市A泡沫破灭后的反弹阶段,东北证券似乎有一个补涨的过程。在大牛市B阶段,大小券商的分化并不明显:两家大券商涨幅188%,三家小券商平均涨幅211%。我们看到,在牛市里的券商股内部,似乎并不存在明显的小票跑赢大票的情况,甚至在某些时候大票还要更强一些。

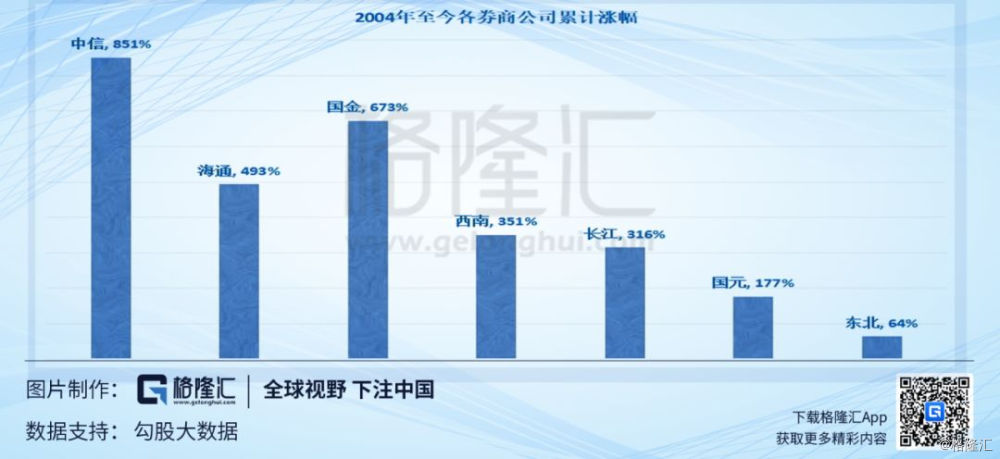

从2004年6月至今累计的股价涨幅来看(添加了西南证券、长江证券两个小券商样本):

除了国金证券表现相对较好,两家大券商碾压了其他小券商,其中国元、东北两家,十五年下来只有可怜的177%和64%涨幅,有点儿原地踏步、价值毁灭的味道了,严重怀疑它们跑不赢通胀。

从基本面来看,这些年小券商的日子并不好过,行业的份额是在向头部券商集中的。在披露的2018年年报中,全行业131家证券公司,有25家出现了亏损,几乎都是小券商。从上市39家券商的2018年ROE数据来看:

大小券商盈利能力的分化非常明显,真是一半海水一半火焰。这有点儿像目前银行业的景象:大银行们日子过得比较舒坦,而另一边以农商行、农信社为代表的两百家小银行,已经到了技术性破产的边缘,看来金融业一家亲啊,从上到下都在搞供给侧改革。

在与大券商的竞争中,小券商的普遍特点是,业务单一,竞争力差,更多的依靠经纪业务这样靠天吃饭的传统业务,而经纪业务的佣金比率,这些年来下滑的速度又是非常明显的:

2013年时,全行业尚有万分之8的佣金率,到2018年只剩下万分之3。从我们的直观感受来看,各家券商为了获客,在佣金方面大打价格战,很多互联网券商给出的佣金极低,去年是万2.5起步,今年直接干到了万1.8。前几天我帮一家券商做推广,给出万1.5的优惠。我觉得这个已经足够低了,而一个同事打听来的消息是,某东字开头的券商,最近在搞一个万一佣金开户的活动,真是让人惊掉下巴。要知道,券商向客户收取的佣金,有一部分是要交给交易所的,大概万分之0.88,它还要花钱搭建系统,后期维护,搞一点营销推广活动。我真不知道它这个万一的佣金有什么意义,赔本儿赚吆喝?把客户先抢过来再说?

市场份额越来越小,未来还可能面临海外券商更大的竞争压力,小券商出现亏损将成为常态。作为对比,大券商的业务结构更加多元化一些,资本实力更强,可以依靠投行、资管、信用这些门槛更高的业务,日子过得相对滋润。前6大券商在行业内净利润的占比如下:

可以看出,从2015年开始,行业集中度持续上升,2018年前6大券商的净利润总额已占到全行业的55.5%,较2015年提升了近20个PCT。

行业大洗牌的时代正在到来,小券商的生存空间被逐步挤压,少数坚持不下去的,只能卖身给头部券商。1月10日,中信证券收购广州证券100%股权,5月28日,天风证券收购恒泰证券三成股份。未来数年,这样的重组并购案还会有很多,很多。

3

结语

总结一下,小券商的生存状态堪忧,盈利能力差不说,还有踩雷的风险。相对来说,大券商的业绩更稳,投资的风险要小得多。通过前面对股价表现的回测,我们发现在牛市里,大券商的涨幅并不差,所以我会选择更具性价比的大券商作为建仓标的。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员