作者:国金证券周岳、肖雨

来源:岳读债市

基本结论

【专题】今年以来,除猪肉价格快速上涨以外,水果价格居高不下,蔬菜价格环比明显强于季节性。早在3月份水利部官员也提示,今年长江流域气象水文年景偏差,中下游有可能发生严重的洪涝灾害,也引发市场对于粮食减产的担忧。那么,气候变化如何影响食品价格,会不会进一步增加今年通胀压力呢?

水果、蔬菜以及粮食极易受气候变化影响,使得其产量、运输成本以及贮藏成本发生改变,最终通过其价格波动将气候变化带来的影响传导至CPI。

从今年的价格走势来看,水果因去年春天低温、冻害、多风使得库存水果(苹果、梨等)价格上涨;蔬菜因今年春天“倒春寒”及连续降雨影响采收与运输,使得价格回落减慢;粮食库存量大,价格走势平稳,气候影响待收获期后才会显现。

回顾异常天气对CPI的影响发现,蔬菜价格更易受到恶劣天气影响(蔬菜价格同比达30%以上),且CPI鲜菜项的波动与市场上蔬菜价格波动几乎一致(弹性为1.01)。所以相对于水果和粮食,气候变化对蔬菜价格影响更大,蔬菜价格波动拉动CPI的能力显著。

从气候变化情况看,我们预计6月后水果价格会有所回落,考虑到去年同期低基数的影响,价格同比的拉动能力不容小觑;蔬菜价格在6月-9月有所回升,但价格上涨幅度不如2016年,9月之后因厄尔尼诺气候往往带来暖冬以及种植面积加大,价格有所回落;在厄尔尼诺影响下,长江中下游夏季发生洪涝灾害的概率较大,我们判断稻米价格可能在8月份有所回升。

风险提示:货币政策持续收紧;利率波动超预期。

一、物价走势的气候视角

今年以来,除猪肉价格快速上涨以外,水果价格居高不下,蔬菜价格环比明显强于季节性。早在3月份水利部官员也提示,今年长江流域气象水文年景偏差,中下游有可能发生严重的洪涝灾害,也引发市场对于粮食减产的担忧。那么,气候变化如何影响食品价格,会不会进一步增加今年通胀压力呢?

1. 气候如何影响CPI?

气候的要素包括气压、气温、湿度、风向风速、降水、雷暴等等,农业作为气候变化最敏感的领域之一,直接受制于气候变化。气候可以决定农作物种植制度和地区布局、可以通过光、热、水等要素变化影响土壤有机质和微生物的活动而影响土壤肥力,但对“靠天吃饭”的农作物来说,影响最大的当属气温与降水两个因素。

气温和降水带来的影响往往在短期内影响农产品产量、运输成本进而引起价格波动,消费价格指数CPI自然也会随之波动。CPI按传统的两分法可分为食品项和非食品项,食品项中包含粮食、食用油、鲜菜、畜肉类、水产品、蛋类、奶类以及鲜果。其中,水果、蔬菜以及粮食极易受气候变化影响,使得其产量、运输成本以及贮藏成本发生改变,最终通过其价格波动将气候变化带来的影响传导至CPI。接下来我们逐一分析今年以来水果、蔬菜以及粮食的价格走势。

◾ 水果

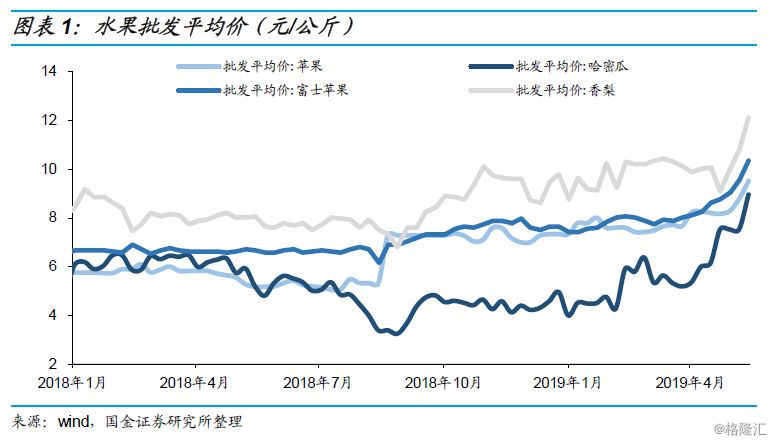

2019年春节期间,“车厘子自由”成了消费等级的新标准。而近期,财务自由的标准已经不知不觉由“车厘子自由”下降至“荔枝自由”,并且“苹果自由”的地位也摇摇欲坠了。从高频数据来看,农业部发布的7种重点监测水果平均批发价已经达到2014年以来的最高点。除了上面提到的苹果和荔枝外,哈密瓜和香梨的批发价格也在环比上升。其中富士苹果的价格更是轻松拿到“九连涨”(连续九周上涨)。

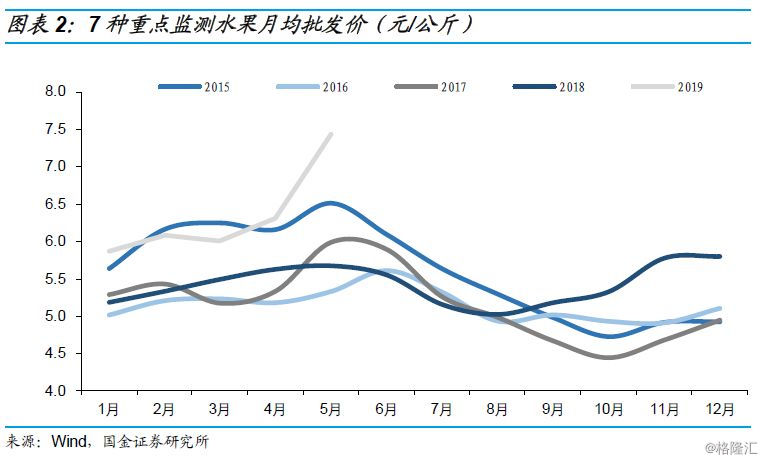

从农业农村部重点监测的7种水果平均批发价来看,虽然历年以来5月份水果价格都是一年中的高峰时期,但今年5月的水果价格环比涨幅截至目前已高达18%(5月重点监测水果月均批发价是以5月5日-5月23日的平均值来表示),远远超出了历史同期水平。从需求端看,近几年来中国内地水果消费量逐年提升。但需求方面较为刚性,短时间内不会大幅上升。从供给端看,5月份是哈密瓜和荔枝等时令水果成熟季节的早期,价格上涨符合季节性波动。而苹果和梨的成熟季节为七八月份,现在市场上的苹果和梨均为去年采摘的库存水果,所以苹果和梨等库存水果价格上涨实际上与其库存量减少有关。以苹果为例,苹果的生长过程经过花期、生理落果期、果实成熟期三个时期,其中花期一般在4~5月份。由于去年春天低温天气持续时间较长,北方又有大风影响,导致坐果率下降。实际上,低温、冻害、多风不只是影响苹果,而是对所有春天开花的水果都有影响,这种气候直接导致去年秋季北方水果欠收,今年存量不足。叠加现在库存处于尾期,新果还没有上市,价格自然会上涨。

◾ 蔬菜

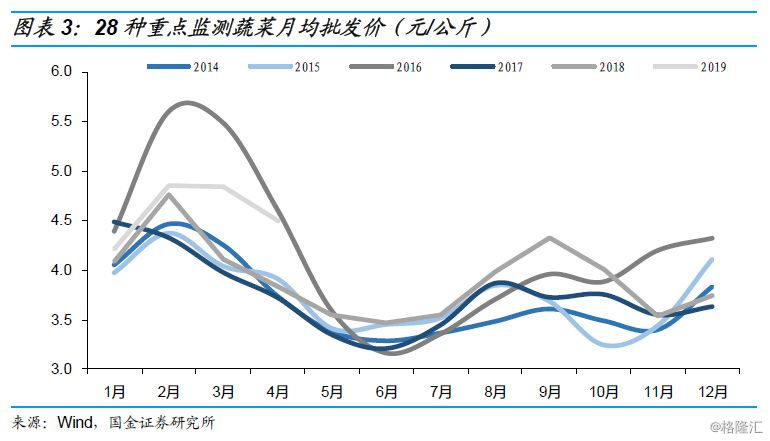

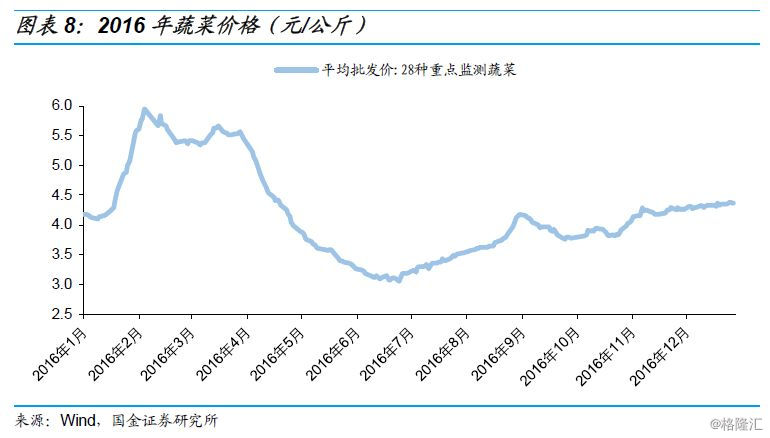

对于蔬菜来说,每年春节之后两三个月都是菜价最贵的时候,今年也不例外。鉴于2016年南方发生重大洪灾,蔬菜价格明显异于常年,我们把它剔除以得到蔬菜的季节性表现。从农业部重点监测的28种蔬菜批发价来看,今年春节的涨幅与前几年相差不大,但价格回落的速度减慢。从供需方面来看,随着气温升高蔬菜的需求有所增加但符合季节性,速度回落减缓的主要原因来自于供给减少。追根溯源是由于去年冬天的气温较低,影响一些温室种植的蔬菜的正常生长,使得今年春天大棚蔬菜的采摘量减少。叠加2月份中后期 “倒春寒”导致蔬菜生产进度整体放缓,价格回落减慢。另一方面,今年春季连续的降雨影响蔬菜采收、加大运输成本,也减缓价格下降速度。

◾ 粮食

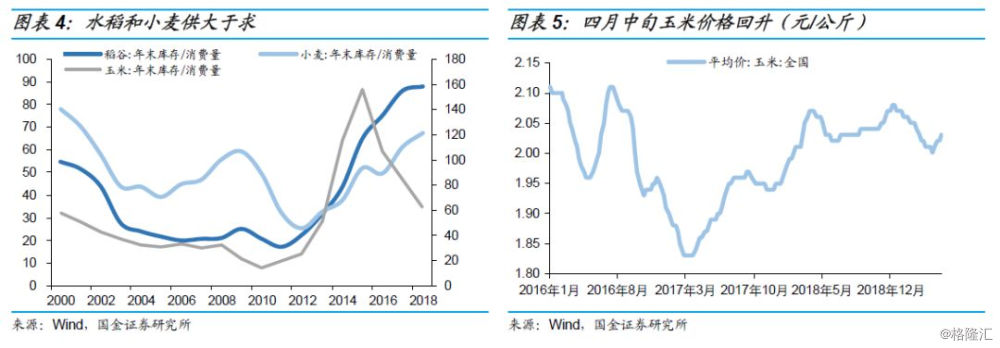

相对来说,气候对粮食价格的影响没有那么显著。一方面因为我国对于粮食实行价格保护政策,另一方面我国每年进口大量的粮食,所以粮食价格也受进口粮食价格的影响。我国地域辽阔,粮食品类众多。按产量大小来看,主要以谷类为主,占比9成以上,而谷类作物又以小麦、稻米、玉米为主。从供需方面分析,粮食因为是必需品,弹性较小。随着人口增加以及人均粮食消费数量不断增长,未来需求还会上升。供给方面,从库存消费比(库存消费比=本期期末库存/本期消费量)来看,小麦和稻米长期处于高位,表明供给充足。且因现在还未到小麦和水稻成熟季节,市场上销售的均为库存粮食。小麦、稻米库存量高企,供给大于需求,气候对其价格影响不显著。

我国玉米以自产为主,产地主要有东北地区和华北产区,其中东北地区产量占全国玉米总产量的60%以上,华北地区产量占全国产量的比例超过25%。进入4月份,玉米出现了缓慢震荡上行的趋势。从供给方面来看,我国在2016年取消玉米临储,调减玉米种植面积,使得库存比自2016年起一路下滑。基层粮源不断减少,对市场来讲基本不存在供给过剩的压力。因为玉米成熟期最早在每年的七八月份,现在市场中的玉米仍为库存玉米,库存的减少是玉米价格上涨的主要动力。据我们判断,近期气候变化的影响须待玉米收获后才会显现。

2. 从历史回顾看异常气候对CPI的影响

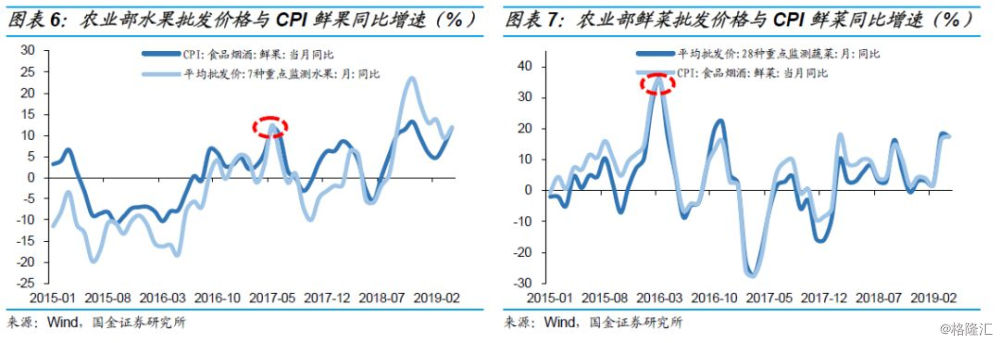

从高频指标与CPI分项的弹性看,CPI鲜果项的价格波动明显小于7种重点监测水果的价格波动,弹性仅为0.44,意味着市场上水果价格上涨或者下降10%时,CPI鲜果项同比仅变化4.4%,这种机制在一定程度上平抑了水果价格波动对于CPI的冲击。而相比之下,CPI鲜菜项的价格波动与28种重点蔬菜价格同比变化几乎重合,弹性为1.01,CPI鲜菜项的波动与市场上蔬菜价格波动几乎一致。

接下来我们分两个时间段来分析水果和蔬菜对CPI的拉动作用。由于我国CPI每五年进行一次基期轮换,自2016年1月起开始新一轮的基期,所以我们着重考虑2016年之后的时间段。

2016年,我国在厄尔尼诺气候的影响下,蔬菜产量受到严重影响。叠加春节因素3月份农业部监测的28种蔬菜价格同比急速上涨至历史高点35.75%,同时CPI鲜菜项也达到历史高点35.77%。总的来看,1-3月蔬菜价格上涨阶段拉动鲜菜CPI同比上升20%左右,食品CPI同比上涨2.9个百分点。结合我们的三分法来看,拉动CPI上涨约0.6个百分点。

2017年,因异常天气影响,北方水果库存量普遍偏少,导致5月份农业部监测的7种水果价格同比上涨至12.50%,同时CPI鲜果项也同时达到高点11.84%。总的来看,3-5月水果价格上涨阶段拉动鲜果CPI同比上升8.9%,食品CPI同比上涨0.59个百分点。结合我们的三分法来看,拉动CPI上涨约0.12个百分点。

对于粮食,气候不是影响其价格的主要因素。相比水果与蔬菜,CPI粮食项的波动性较小,2016年以来CPI粮食项极值仅为1.47%(CPI鲜果项极值为23.51%,CPI鲜菜项极值为63.64%)。一年内的最高点处仅拉动CPI上涨0.06个百分点。

回顾异常天气对CPI的影响发现,蔬菜价格更易受到恶劣天气影响(蔬菜价格同比高达30%以上),且CPI鲜菜项的波动与市场上蔬菜价格波动几乎一致(弹性为1.01)。所以相对于水果和粮食,气候变化对蔬菜价格影响更大,蔬菜价格波动拉动CPI的能力显著。

3. 气候变化会推高年内通胀吗?

从年初以来的气候来看,今年汛期较往常偏早。受厄尔尼诺事件影响,长江中下游及华南等地汛期降水大部偏多,遭受暴雨洪涝,后期发生持续性强降水的概率较大。暴雨天气过程给江南大部、华南及贵州东部等地带来累计降水量100~200毫米,局部地区超过400毫米。在江西、湖南、广东、广西、重庆、四川、甘肃7省(区、市)造成洪涝灾害,农作物受灾面积7.7万公顷,其中广东、重庆受灾最为严重。据国家气候监测中心表明,预计本次厄尔尼诺事件将持续到今年冬季,持续时间可能超过15个月,形成一次超长厄尔尼诺事件,强度为中等至偏强。总的来说,今年气候状况总体偏差。我们同样从水果、蔬菜、粮食三个方面预测价格走势。

对水果来说,库存水果价格高涨的现象会在6月以后大量时令水果上市的影响下逐渐消退。鉴于今年厄尔尼诺事件影响,降水量增多可能会使部分时令水果因产量、运输成本上升使价格呈现上行趋势,但对水果整体价格影响不大。目前水果价格已处于历史高位,我们预计6月后水果价格会有所回落。因去年同期低基数的影响,价格同比的拉动能力不容小觑。

对蔬菜来说,多数蔬菜的生长周期在60天以内,菜价影响的持续性较弱。但蔬菜受气候影响较大,夏季主要受降水影响,冬季受气温影响。从4月份以来,28种蔬菜平均价格为下行趋势。观察2016年厄尔尼诺事件对蔬菜的影响:长江中下游、黄淮、华北等部分地区出现汛情,影响鲜菜的产量和运输,且高温天气使蔬菜容易腐烂、不易储存,进一步推高了蔬菜价格,2016年9月拉动CPI食品项同比上涨1个百分点,CPI上涨约0.2个百分点。结合今年的气候,我们预测蔬菜价格在6月-9月有所回升,但价格上涨幅度不如2016年。一方面是因为今年全国蔬菜种植面积增加1.4%,另一方面是因为今年厄尔尼诺的强度不及2016年。9月之后因厄尔尼诺气候往往带来暖冬以及蔬菜种植面积加大,价格将有所回落。

对粮食来说,长江流域的农业生产值占全国农业总产值的40%,粮食产量也占全国的40%,其中水稻产量占全国的70%。据农业农村部表示,截至4月26日,全国春播已完成35.5%,进度同比相当。在厄尔尼诺影响下,长江中下游夏季发生洪涝灾害的概率较大,而7月与8月是决定早稻每穗粒数、结实率和千粒重及晚稻后期穗数的关键时期,这时遭受强大的暴雨或连续性暴雨袭击,将对水稻的生长发育和产量产生重大影响。鉴于长江中下游一般在7月下旬收割早稻,我们判断稻米价格可能在8月份有所回升,但因气候对其价格的影响程度较小,难以持续上涨。此外,厄尔尼诺现象造成的东北地区干旱气候,降水量减少,对玉米的影响较大。新季玉米播种及后期生长过程中,产量与质量遭受进一步损害,叠加虫害影响,或将抬升玉米价格。我国小麦库存量持续高企,整体“供大于求”,气候对价格的影响微乎其微。且最低收购价格(注:1.12元/每斤,比去年下降0.03元/每斤)继续下调,预计小麦价格存在下行压力。

4. 小结

综合来看,气候变化对蔬菜价格的影响最大、水果次之,对粮食价格的影响相较小一些。从对CPI的拉动来看,蔬菜由于易受气候影响,波动性大,对CPI的拉动能力显著。但长期来看,蔬菜生长周期短,价格影响的持续性小;水果价格也因时令水果的上市不能持续上涨,预计通胀压力不大。但极端情况下,如果厄尔尼诺现象导致降水量增加,引发严重的洪涝灾害,可能进一步推升水果、蔬菜及粮食价格。

二、实体经济观察

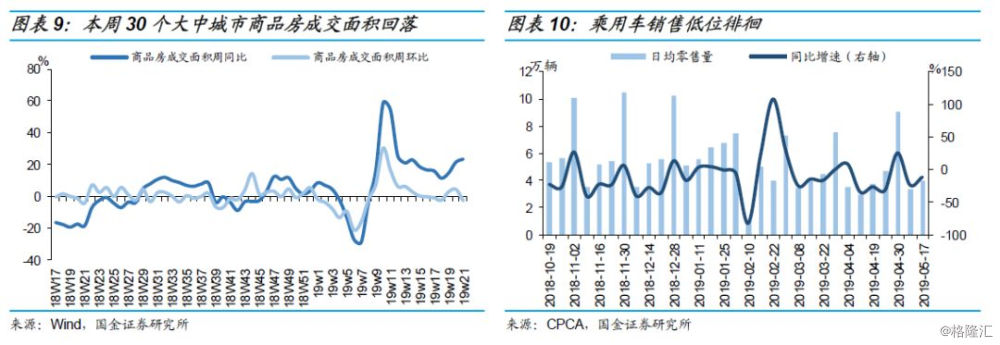

1. 需求略有回落,生产景气度依然不高,油价有所下行

需求端地产成交回落,汽车销售低位徘徊。本周30个大中城市商品房成交面积为341.34万平方米,成交面积较上周426.1万平方米大幅回落,四周移动平均环比回落2.8%,四周移动平均同比继续受低基数影响上升23.4%。乘用车日均零售量3.96万辆,仍在较低区间徘徊,同比大幅回落12%。。

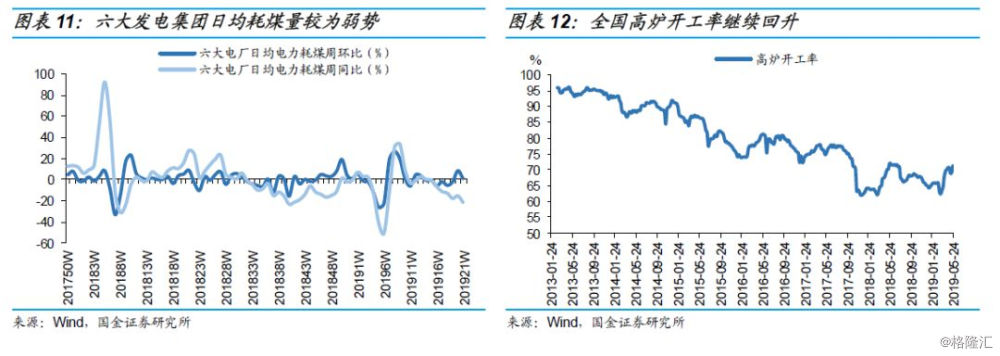

生产端发电日均耗煤环比同比均呈弱势,高炉开工率环比涨幅扩大、同比仍然为负。本周六大发电集团日均耗煤61万吨,环比涨幅收窄至0.6%,同比降幅走扩至21.6%,同比已连续7周运行在负区间。本周高炉开工率71.1%,环比涨幅扩大至3.0%,但同比仍然为负,绝对水平仍在低位震荡,整体工业生产景气度依然不高。

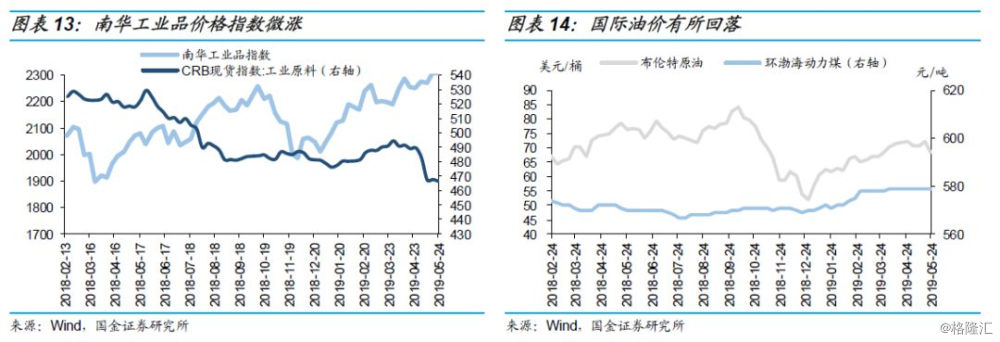

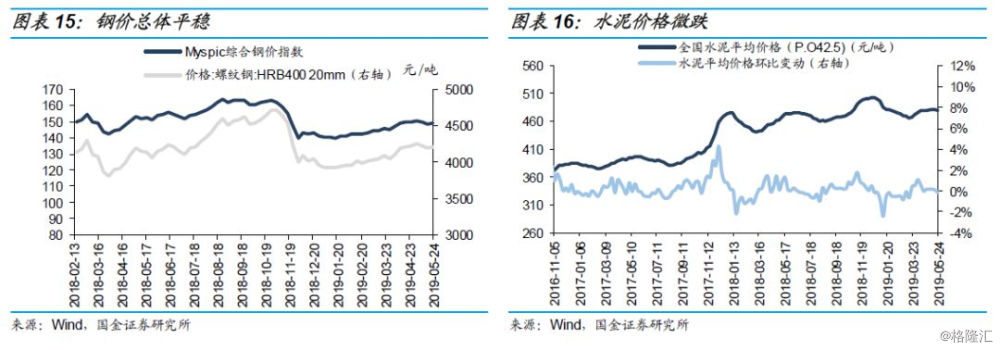

工业品价格方面,本周国内南华工业品价格指数环比微涨0.09%,报收2,309.76,短期高位震荡走势仍将延续;国际CRB现货指数报收466.83,环比微跌0.25%,在5月初急跌之后有阶段性企稳的迹象,总体处于历史较低区间;本周Myspic钢价指数报收148.97,环比微涨0.28%,钢价自去年12月份以来一直在140-150区间窄幅震荡;本周全国水泥平均价格报收480.74元/吨,环比微跌0.17%。水泥行业短期受阶段性雨水、农忙等影响步入相对淡季,部分地区水泥价格可能出现回落,但今年水泥行情需求端得益于基建补短板力度加大,供给端受制于包括在错峰生产、环保限产在内的制约库存水平不高,整体价格预计仍有上涨空间;本周国际油价上涨,布伦特原油期货结算价格报收68.69美元/桶,环比回落4.87%。受到美国制裁伊朗、委内瑞拉等地缘政治事件以及中美贸易再度升温的影响,国际原油价格不确定性加强,在美国制裁伊朗落地以后,OPEC和俄罗斯可能会借着制裁扭转减产局面,对油价构成压力,综合来看,油价尚不具备大幅上涨的逻辑支撑。

2. 物价:猪价微跌,菜价回落,鸡蛋、水果价格延续上涨态势

食品价格方面,猪肉价格环比微跌0.17%,报收20.61元/公斤,受非洲猪瘟影响,短期猪肉价格将微持高位;农产品批发价格200指数环比下跌1.40%,报收113.90;7种重点监测水果报收7.88元/公斤,环比大幅上涨5.35%,保持连续7周环比上升;鸡蛋价格周度迎来“11”连涨,报收9.34元/公斤,环比上涨2.98%。

三、流动性跟踪

1. 资金面:央行本周实现净投放1000亿元

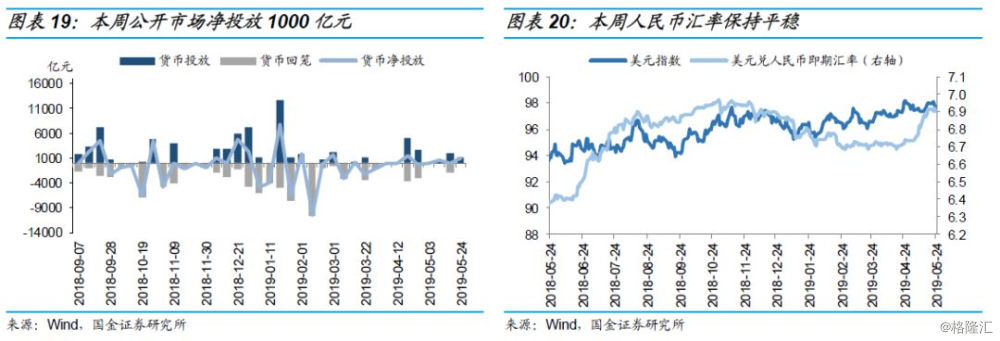

本周央行开展1000亿元7天逆回购,无逆回购到期,实现货币净投放1000亿元;本周人民币汇率保持平稳,报收6.905(上周报收6.9138)。5月以来受外部因素冲击美元对人民币汇率短期承压,但近期央行多位人士密集发声,稳汇率立场坚决,考虑到央行尚有较为充足的政策工具以供调节,人民币短期预计在6.90位置横盘,长期来看重要的变量是中美贸易谈判的最终结果;美元指数连续三周下滑,但仍维持在高位震荡,报收97.6021(上周报收98.0264)。

2. 货币市场:市场利率多数上行

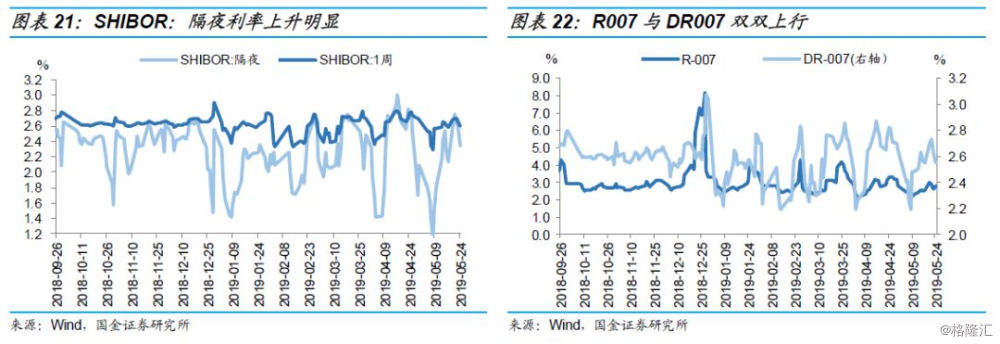

本周货币市场利率多数上行,其中SHIBOR:隔夜利率从上周的2.13%上升至2.34%,环比上升20.8bp,2周上行51.6bp;SHIBOR:1周利率从上周2.592%微涨至2.589%,环比微升0.3bp。回购利率有所上行,R007报收2.82%,环比大幅上升28.5bp,2周上行108.7bp;DR007报收2.55%,环比微升0.12bp。

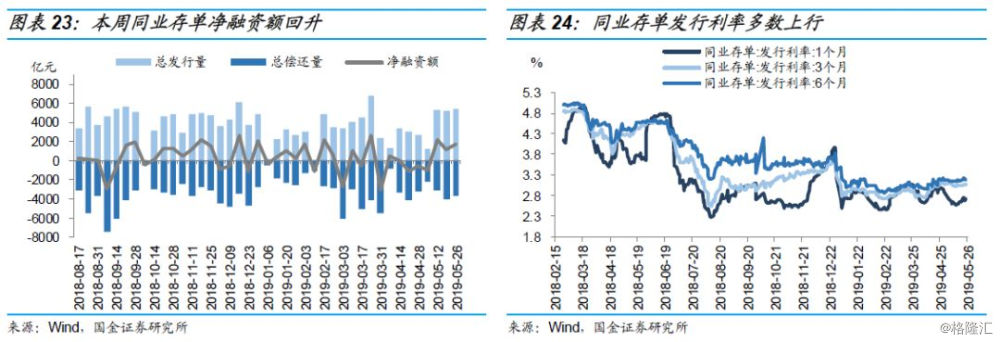

3. 同业存单:净融资额回升,发行利率多数上行

本周同业存单净融资额回升明显,发行5,447亿元,对冲到期3,712.8亿元,净融资额1,734.2亿元。本周同业存单发行利率多数上行,其中1个月同业存单发行利率报收2.73%,环比上升9.55bp,3个月同业存单发行利率3.07%,环比上升3.65bp,6个月同业存单发行利率3.19%,环比上升3.07bp。

四、利率债市场回顾

1. 一级市场:净融资额回升明显,投标利率有所回落

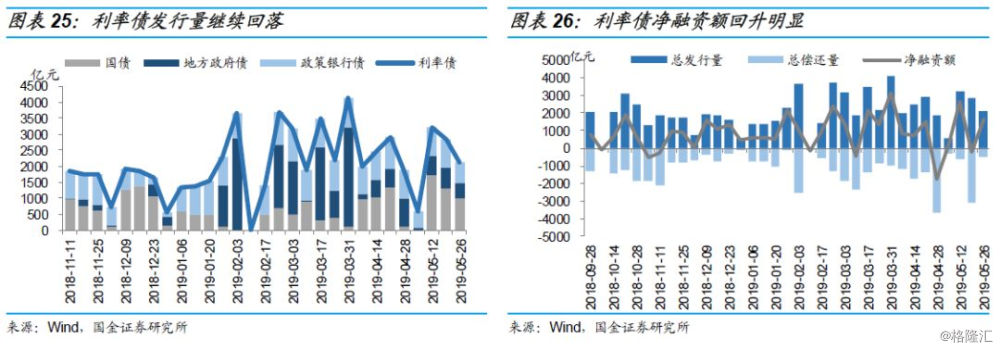

本周利率债发行总量继续小幅回落,各券种均有不同程度小幅下滑。利率债发行总量2,134.04亿元(上周2,834.0亿元),国债本周发行量981.7亿元(上周1,294.4亿元),地方政府债发行量502.64亿元(上周645.2亿元),政金债发行量649.7亿元(上周894.4亿元)。本周利率债到期额大幅收缩至503.57亿元,带动净融资额由上周-249.23亿元提升至1630.47亿元。本周投标的国债和国开债收益率均不同程度有回落 。

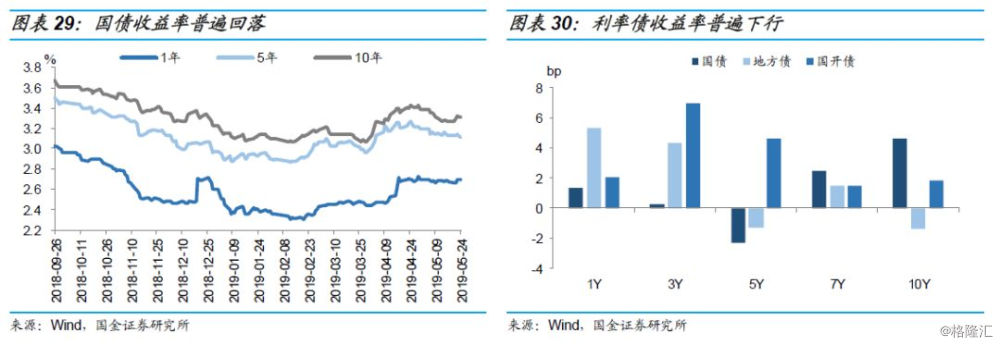

2. 二级市场:利率债各品种收益率多数上行

本周二级市场利率债到期收益率多数上行,其中,国债1年期、10年期到期收益率周环比分别上行1.37bp、4.60bp,5年期到期收益率下行2.32bp;地方债1年期到期收益率周环比上行5.37bp,5年期、10年期分别下降1.32bp、1.40bp;国开债1年期、5年期、10年期到期收益率周环比分别上行2.09bp、4.61bp、1.81bp。

五、风险提示

货币政策持续收紧;利率波动超预期。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员