机构:光大证券

评级:买入

◆19Q1业绩符合预期。公司19Q1实现收入62.1亿元,同比+33.4%,;归母净利润9.8亿元,同比+22.4%;调整后每股盈利7.75分,同比+16.4%,符合预期。不考虑泰德产品并表影响,估测19Q1收入同比超过25%,增长主要是由于新产品放量拉动增长,估测安罗替尼1~3月贡献约6亿元收入。公司在手现金61.9亿元,1季度派息2港仙。

◆受益新产品放量,抗肿瘤线持续高速增长。抗肿瘤产品收入12.3亿元,同比大幅+177.0%,占收入19.8%。估测安罗替尼1~3月贡献约6亿元收入,新适应症(软组织肉瘤)获得优先审评资格,有望于19年上半年获批。随着19年软组织肉瘤与小细胞肺癌等适应症获批,安罗替尼有望成为公司抗肿瘤条线重磅品种。其他产品布局全面,雷替曲塞、伊马替尼、达沙替尼收入同比+49%、+13%、61%。新产品中硼替佐米18Q3获批预计19年有望贡献2~3亿元收入;来那度胺19Q1预计19年有望贡献3~5亿元收入,推动肿瘤线产品持续快速增长。

◆肝病产品增长疲软、心脑血管产品稳健增长。公司肝病产品实现收入17.4亿元,同比减少2.2%,占公司收入28.1%,增长乏力。核心产品恩替卡韦系列产品中润众减少4.9%至8.9亿元。公司心脑血管产品实现收入7.8亿元(扣除泰德并表影响,收入约为5亿元,同比+16.7%),占收入12.6%,厄贝沙坦/氢氯噻嗪片、瑞舒伐他汀钙量增价减,同比分别增长10.3%和7.5%。

◆创仿并重,研发渐入收获期。公司是港股医药板块研发标杆,Q1研发投入8.6亿元,占总收入13.9%且全部费用化。公司拥有八大研发平台:抗肿瘤、抗病毒、镇痛、呼吸感染、生物药、心血管、微循环和现代透皮贴剂平台,在研产品501件。重磅产品吉非替尼、安立生坦片已经于19年5月获批,布地奈德、卡泊芬净、重组人凝血因子VIII、PD-L1单抗等分别有望于19~21年陆续获批。整体来看,公司研发实力强劲,潜力品种众多,创新药和仿制药并重,预计19~21年每年有望上市近10个新产品。

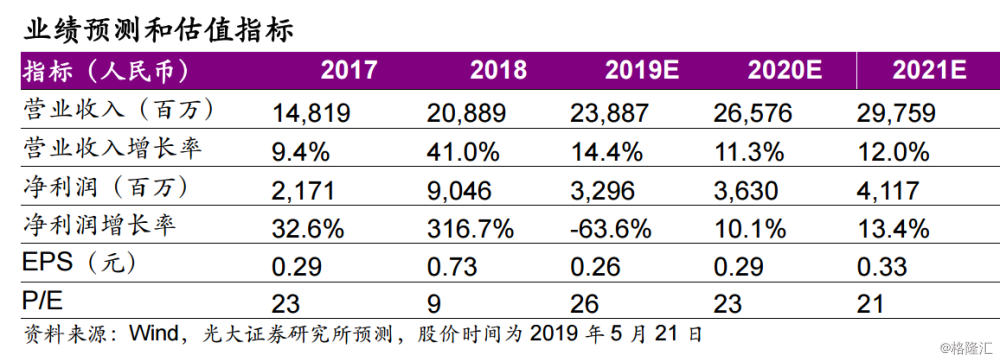

◆维持买入评级:公司新产品上市放量可期,上调公司19-21年的EPS分别为0.26/0.29/0.33元(原值0.24/0.28/0.32元),同比增长-63.6%/10.1%/13.4%,当前股价对应19~21年P/E分别为26/23/21x。公司质地优秀,研发渐进收获期,维持“买入”评级。

◆风险提示:药品带量采购风险,招标价格压力,审批政策风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员