索菲亚(002572.SZ)作为国内定制衣柜领域的龙头企业,上市8年以来,股价走势并不比茅台、格力等超级大牛股逊色,在2012年—2017年的五年时间里,公司股价整体涨幅超过10倍,但是最近两年,公司股价走势却稍显疲软,股价最大回撤幅度超过了65%,公司股价这次大级别回撤对我们投资者来说是不是一次非常好的低吸机会呢?

1

定制家具是一门好生意吗?

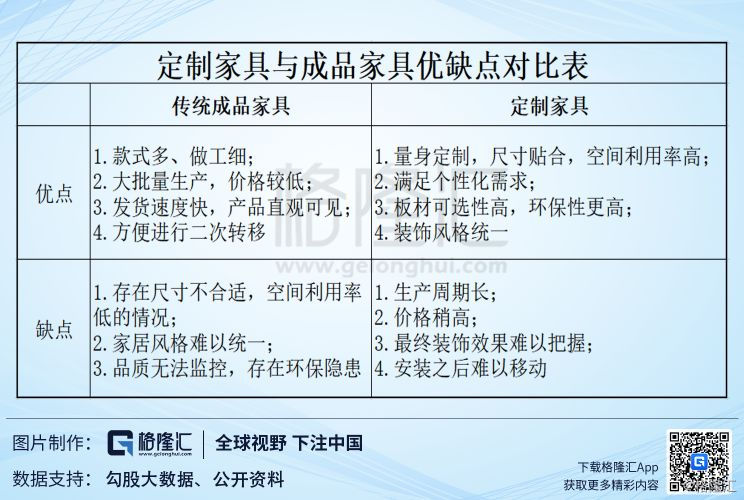

定制家具是不是一门好生意,主要取决于定制家具有哪些不可取代的优势,以及未来的市场的潜力。定制家具与传统成品家具相比主要有四大优势:①尺寸贴合,空间利用率高;②满足个性化需求;③板材可选择性强,环保性更高;④房间装饰风格统一。同样也有四个缺点:①生产周期长;②价格稍高;③最终的装饰效果难以把握;④安装之后难以移动。

国内房价高企,住房空间有限,居民收入提升,将使得定制家具的三大优势更为突出。随着国内房价一路走高,居民购房的压力越来越大,目前国内144㎡以下的户型占比大约在85%,由于国内房价高企,室内空间有限,这时候室内空间利用率将会被特别重视,相较于几十万甚至几百万的房价,如果因定制家具多花5万—10万,就可以让室内空间利用率提升20%甚至更高,那消费者更愿意选择性价比更高,装饰效果更好的定制家具。相较于高房价来说,定制家具的花费占比还是非常小的,未来中国房价越高,居民生活水平越好,定制家具的空间利用率高、装饰风格统一、个性化设计三大优势将更为突出。

数据显示,2018年索菲亚在省会城市门店数占比18%(贡献收入占比35%),地级城市门店数占比29%(贡献收入占比32%),四五线城市门店数占比53%(贡献收入占比33%),从门店销售数据可以看出,地域经济条件越好,房价越高,消费者更愿意选择定制家具,因为对有一定消费能力的业主来说,选择定制家具性价比更高。

同时各大定制家具企业都在通过技术革新来弥补行业自身的缺点,目前各大企业引进了柔性化生产线,索菲亚2018年平均交货周期已经缩短至7天—12天,解决了生产周期长的问题;公司推出了3D可视化销售,部分门店已有VR设备,可供客户预览装饰效果,将会彻底解决装饰效果难以把握的缺点,反而将其变为优势。

全智能化生产线提高了板材的利用率,大大压缩公司的生产成本,直接让利于消费者。从索菲亚衣柜历年成本变化情况我们可以看出,公司单位材料成本在持续下降,制造费用也在持续下降,只有人工工资在持续攀升。最近两年公司在积极推广更加安全的康纯板,所以材料成本略有上升,同时我们可以看到,公司把压缩的成本直接让利给消费者,进一步削弱了价格高的缺点。

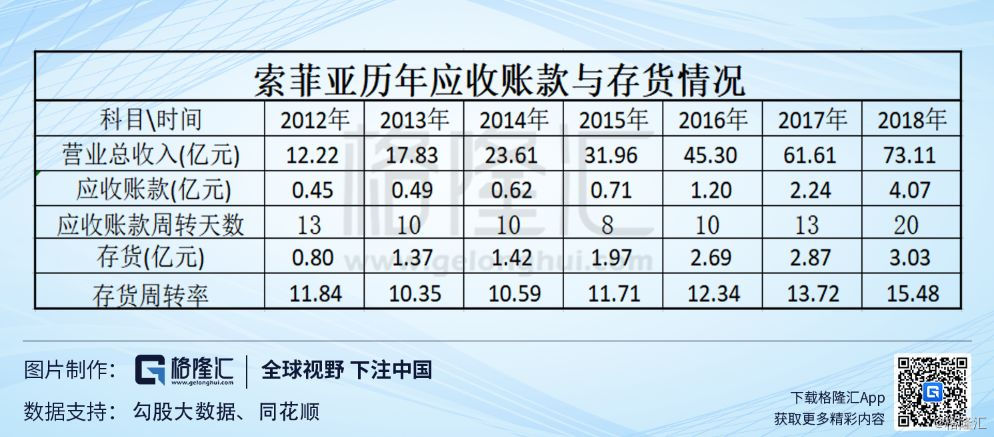

以销定产的经营模式解决了高存货弊端,加速资金的周转效率!索菲亚的经营模式是以销定产,客户先付定金,工厂安排生产,客户全额付款后,再进行发货,这彻底解决了制造业高存货的弊端,同时解决了收款难的问题,加速资金的周转效率!从索菲亚历年的存货数据我们可以看出,公司存货增速远低于收入增速,随着公司生产周期缩短,存货周转率也逐步提升至15倍,应收账款周转天数低至20天以内。

定制家具相较于成品家具已经有着压倒性优势(空间利用率高、风格统一、预览装饰效果、个性化设计、材质安全),随着国内房价一路走高,国民收入提升,给定制家具带来非常广阔的市场空间,加上以销定产的经营模式(存货少,回款快,周转高),不得不说定制家具目前确实是一门非常好的生意,各大定制家具企业未来的发展也有很大的想象空间。

2

财务分析:业绩承压,有息负债增加

利润收入双双承压,现金流非常健康。公司2013年—2017年营业收入与净利润一直保持30%以上的增速,这也是公司股价在2012年—2017年涨幅超过10倍的直接原因,但从2018年开始,公司业绩增速开始一路下滑,公司2019Q1营业收入增速出现了负值,同比下降了4.67%,2018年第四季度与2019年第一季度,公司扣非净利润同比分别下降23.29%、18.32%,这是去年公司股价大幅回撤的直接原因。

不过从公司经营现金流量来看,盈利现金比在1倍—1.8倍之间,说明公司获取现金的能力仍然非常强,公司产品在行业中仍然非常有竞争优势。2019Q1经营现金流量净额较2018年同期净流出额增加了1.69亿,主要是因为公司应收票据增加2.06亿元,直接影响了公司的经营现金流量净额,把两者数据相互抵消,公司2019Q1经营现金流量是有所改善的。

目前各大品牌保持快速扩张,地产需求拉升偏弱,终端竞争加剧。随着定制家具企业扎堆上市,各大品牌快速扩张,加之越来越多的传统家具开始转型进入定制家具领域,同时由于房地产销量增速疲软,对定制家具市场需求端的拉动偏弱,使得供给端的竞争加剧,这也是公司2018Q2以来虽然促销力度加大,但是促销活动效果甚微,接单不理想。

从公司2019Q1数据我们就可以看出端倪,公司客户逾8.6万,同比减少9.58%,实现客单价10825元/单(出厂口径,不含司米橱柜与木门),同比增长2.43%,客户量减少仍然是公司业绩下滑的主因,这主要是因为目前定制家具渗透率提升速度放缓,地产需求拉升偏弱。

短期借款增加,负债率持续提升!公司最近4年短期借款持续增加,2019年第一季度短期借款余额环比增加了2.84亿,致使公司有息负债率提升至11.4%,资产负债率提升至35.08%,虽然这些数据仍然在正常经营范围之内,但是有息负债持续增加并不一定是好事,需要关注后期公司短期借款的还款情况。

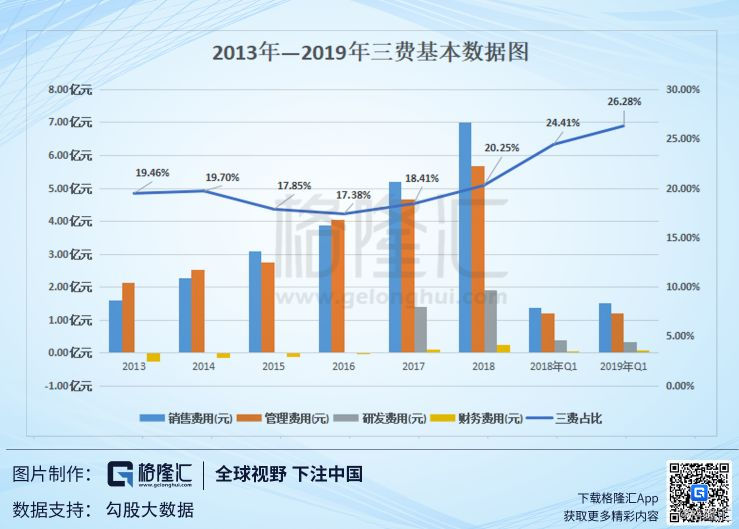

销售费用增加致使三费占比提升!公司2018Q2至今促销力度加大,使得销售费用增加,但是促销效果不理想,所以三费占比有所提升,短期借款增加也使得财务费用有所增加,不过增加数值较小,公司的管理费用控制的非常好,这与公司业务逐渐趋于成熟有关。

开发大宗业务致使应收账款大幅增加!公司最近两年应收账款急剧增加,应收账款周转率大幅提升,主要是因为公司为了拓宽市场增加收入,近两年加大了大宗业务,目前国内前50大地产商中有一半多已经和公司签订合作协议,大宗业务收入占比从2017年的4.59%,提升至2019Q1的10.09%,发展十分迅速,公司被不少地产商纳入品牌供应商库,未来公司在精装市场大宗业务提升空间广阔。因为大宗业务现金流没有零售业务好,使得公司应收账款大幅增长,因此应收账款大幅增长并不是公司经营状况恶化所致,大家不必担心。

公司的存货周转率、收益率、毛利率、偿债能力等财务指标都比较健康,在这里笔者就不跟大家一一分析了,大家可以看一下下表数据,或者看一下公司的财务报表。

3

总结

定制家具凭借其空间利用率高、个性化设计、装饰风格统一与可预览装饰效果的优势,将会逐渐抢占成品家具市场以及装修市场,随着国内房价一路走高,以及存量房迎来翻新潮,未来定制家具企业的发展空间非常大。同时公司用定制衣柜打开的市场来推广全屋定制,凭借公司良好的口碑,以及定制家具行业的特殊性(室内装饰风格统一),未来公司全屋定制战略成功率非常高,所以公司长期的发展还是值得我们去重点关注的。

但是短期由于地产销量疲软,各大品牌快速扩张,定制家具行业竞争加剧,公司业绩遇到承压,如果地产销量持续疲软,全行业竞争将会进一步加剧,这是我们需要密切关注的风险。

其实我们从定制家具行业发展前景,公司目前的行业地位,以及公司的发展战略,可以初步推断出公司长期的发展空间仍然非常大,仍然非常有投资价值,这次业绩下滑导致股价大跌是不错的低吸机会,不过稳健的投资者仍需要等待公司业绩复苏或者地产销量上行再进行投资。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员