机构:银河证券

■槟杰科达的一季度业绩强劲,营业额增长坚挺,利润率亦有所改善,再次证实了我们对公司的正面看法,并反映智能手机出货量疲弱对其运营没有重大影响。

■公司的订单从2018年12月底的历史高点3.03亿令吉逐步下降至2019年3月底的2.524亿令吉。我们预计,其2019年下半年订单将较上半年温和回升。我们相信公司手头订单将支持公司2019年的增长。

■槟杰科达短期内的增长,将受到智能手机OEM采用新技术和行业变得多样化所支持。我们还认为,全球供应链重塑将为公司带来增长。

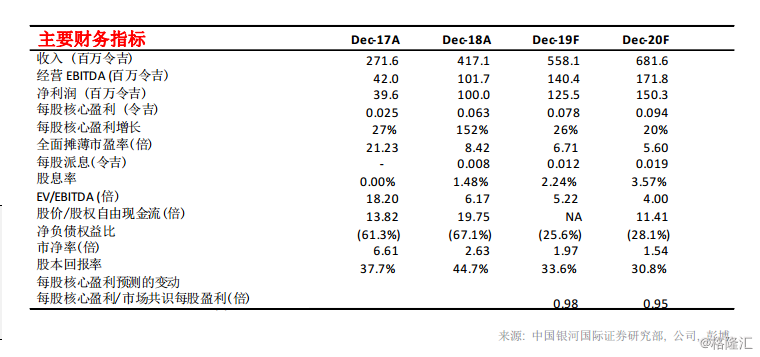

■在我们上调2019年和2020年毛利率预测后,我们的2019年盈利预测亦相应上调,目标价亦从1.48港元上升至1.52港元。股份2019年市盈率为6.7倍,若考虑到公司的增长潜力和健康的资产负债表,这估值属于吸引。一季度业绩强劲

公司昨晚公布了强劲的一季度业绩。一季度营业额为1.1671亿令吉,较2018年一季度的9,810万令吉同比增长19.0%。公司一季度净利润为3,030万令吉,较2018年一季度的2,290万令吉同比增长42.7%。一季度业绩强劲是由于:

a)毛利率好于预期;

b)成本控制得宜。

2019年一季度的毛利率为35.3%,是自2018年一季度以来的最高水平(对比我们预期为31.4%)。在一季度,行政及管理费用占总营业额的百分比为11.8%,低于2018年一季度的13.0%。毛利率改善是由于产品组合优化和规模效益所致。电信和汽车领域的利润率上升,客户重复订单也为公司带来了更高的盈利能力。截至2019年3月底,公司手持现金及现金等价物2.693亿林吉特,高于2018年12月底的2.177亿林吉特。公司的订单从2018年12月底的历史高点3.03亿令吉下降至2.524亿令吉。我们认为订单下降是正常的现象,预计2019年下半年的订单量将再次回升(对比上半年)。

公司的一季度业绩证实了我们对公司的正面看法,亦反映智能手机出货量偏软对公司没有太大影响。我们重申,公司的智能手机市场相关业务是与新技术的采用较为相关,这也是公司表现优于其他手机组件制造商的原因。

增长动力

公司在未来几年的增长将主要受益于:

a)公司更深入地向客户提供测试设备和解决方案,以满足多样产品和多个细分市场中更广泛采用智能传感器带来的需求;

b)公司在3D传感器模组测试设备和解决方案市场的份额提升;

c)公司持续和积极地开拓其他业务板块。鉴于中美贸易紧张局势升级,我们认为全球供应链重塑将成为热门话题之一。

我们相信公司将受益于这一趋势,因公司拥有专业知识、广泛的客户网络和地理覆盖范围。来自台湾设备公司的信息和指引也显示,2019年下半年景气与上半年相比有所改善。我们将目标价从1.48港元上调至1.52港元,主要是在将2019年和2020年毛利率预测分别从31.4%和31%上调至32.4%和32%后2019年盈利预测上升所致。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员