机构:国盛证券

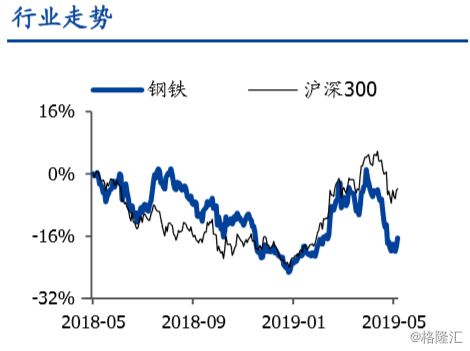

过程悲喜交加,结果中规中矩。2019 年至今供给侧继续疯狂,环保限产放 松带来边际增量及行业整体生产积极性均超预期,产量同比增长幅度偏高。 需求侧在房地产及基建领域持续向好带动下表现不弱,甚至略超预期。在供 需两旺博弈下,需求端略胜一筹,钢价在淡季表现韧性十足,旺季强劲反弹。 吨钢毛利自去年高位开始理性回落,由于部分原料价格变动在预期之外,在 钢价回落周期中,吨钢盈利回调幅度超出年初预期,但盈利中枢尚可。

供给与成本端红利退潮,后市如何演绎重在需求。预计全年产量同比增幅前 高后低,测算上限同比增长 6.43%。需求端不必过度悲观,房地产、基建、 汽车等领域均存在向好预期,预计需求同比变化幅度约在-1.5%-3.6%之间。 由于成本优势趋弱,同等盈利对应钢价中枢上移,预计吨钢毛利若维持在 300 元/吨以上的水平,钢价中枢(含税)需在 3650 元/吨以上。

普钢选股重内生。2019 年再次出现行业供给侧大规模整体变动可能性几乎 非常微小,只有走出特色、找到自己发展之路的企业才会有生存之道。我们 综合参考公司吨钢盈利、现金流、分红、盈利弹性等多项指标,找寻相对具 有投资价值标的:1)在获取产品溢价难度提升且同质化严重的局势下,相 对成本领先者可以赋予企业获取高于行业平均水平的利润;2)对比企业获 取现金能力,对收益质量进行评价,判断企业的运营状况和效果;3)在盈 利稳定基础上赋予相对较高的分红比例,公司更易被市场认可,提升自身投 资吸引力;4)在阶段性行情中,吨钢固定成本占比低的公司可以相对获取 更高的增长弹性,提升上行修复空间。

投资策略:优胜劣汰的时代。2019 年供给与成本端红利双双退去,但需求 端仍存多项向好预期,对于基本面不必过度悲观,全年盈利虽有回落但不是 衰退。今年行业层面干预减少后会使企业的盈利更加“真实”、更加稳定, 企业间的盈利增速会开始分化,当中会更加凸显出不同公司的经营特质与优 势,能者居上。当公司这种优异经营能力与成果不断被市场认可后利于抬升 相应公司的估值,提高配置价值。普钢标的中我们认为方大特钢、三钢闽光、 华菱钢铁无论是从长期视角还是从短期弹性看均是较为优异的标的,具有配 备价值,给予重点推荐;宝钢股份公司经营优质,经营现金流充沛,可长期 战略配置;在普钢之外,我们继续看好油气勘探输送领域的高景气对加工制 品类的需求,建议重点关注久立特材。

风险提示:不限产企业产量波动超预期风险;产能置换致有效产能大幅释放 的风险;环保限产政策实际执行效果低于预期的风险;需求下滑超预期的风 险;原料价格相对钢价表现强势且超预期的风险;外部环境持续恶化的风险

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员