作者:董德志 赵婧

来源:国信固收研究

近日A股上市公司2018年年报及2019年一季报基本公布完毕,本文以已披露上市公司为样本,分析盈利下滑行业及个券信用风险。

2018年年报及2019年一季报上市公司业绩总揽

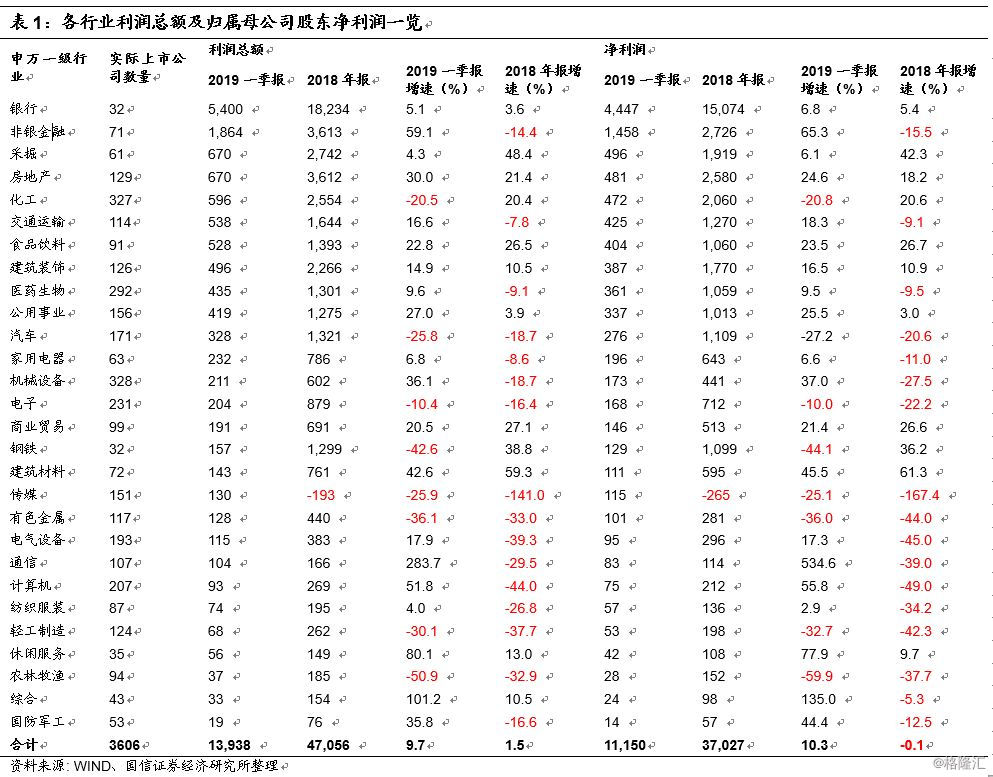

从3606家样本公司的利润情况来看,2018年多数行业利润负增长,2019年一季度则利润增速较2018年度增速快速回升。从净利润指标来看,2018年年度增速-0.1%,2019年一季度10.3%。

多个行业利润连续负增长,传媒行业2018年度净利润大幅为负

行业方面,2018年度和2019年一季度净利润连续负增长的行业有:传媒、汽车、电子、有色金属、农林牧渔和轻工制造。另外值得关注的是,2018年年度传媒行业总体净利润为负。

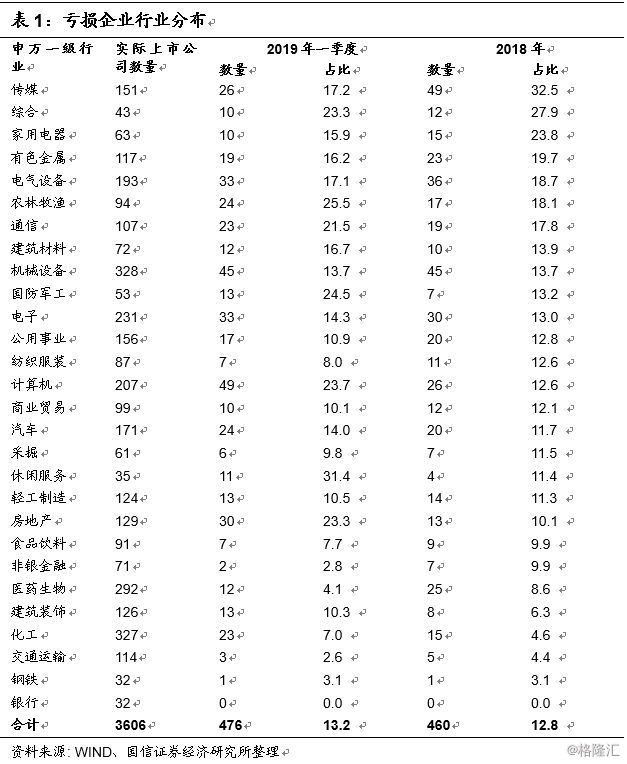

传媒、家用电器、有色金属和电气设备等行业亏损面较大

以2018年年报来看,亏损企业数量占比前五的行业是传媒、综合、家用电器、有色金属和电气设备。

然后全部A股上市公司中,连续两年亏损的有存量债券的公司列表见表3。

2018年年报及2019年一季报利润下滑行业及重点个券分析

农林牧渔行业及重点个券分析

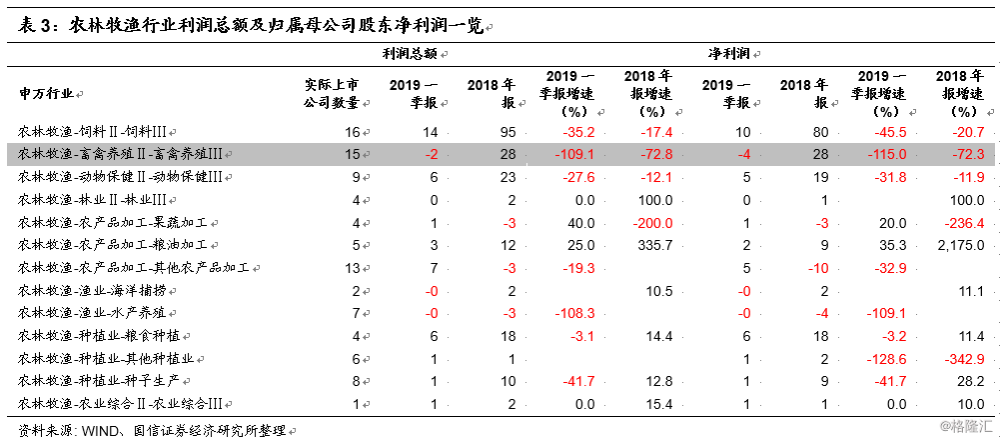

农林牧渔行业样本公司92家,涉及8个二类行业,其中畜禽养殖和饲料是农林牧渔行业的主要小类。

详细来看,2018年畜禽养殖行业利润继续下滑,2019年一季度净利润下滑速度加快。畜禽养殖行业存量上市公司15家,其中4家2018年净利润为负。饲料行业方面,2018年和2019年一季度净利润增速也连续下滑,下滑速度仅次于畜禽养殖。

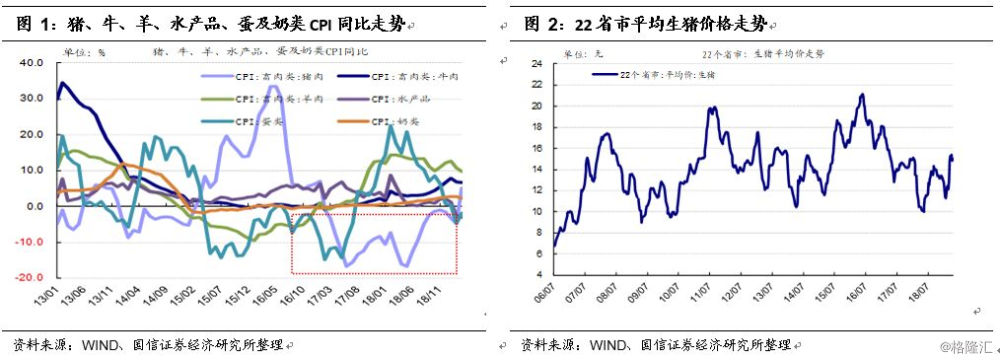

畜禽养殖上市公司2017年以来利润下滑较多,主要是因为产品价格下滑所致。2016年中到2018年5月,猪肉价格持续下行。2018年5月后,虽然猪肉价格触底反弹,但是反弹力度有限,到2019年春节猪价同比仍为负。

不过从最近猪肉价格跟踪来看,2019年春节后猪肉价格淡季不淡。3月和4月温氏股份猪肉价格同比已经由负转正,统计局公布的猪肉CPI同比也由负转正,我们估计生猪养殖相关企业2019年后期盈利进一步恶化的概率较低。

饲料行业方面,各个品种情况略有差异。猪饲料方面,随着生猪存栏减少,2018年猪饲料销量也大幅下降,行业协会跟踪的180家重点企业2018年销量下降6%。另外大量养殖户退出,猪饲料销售坏账率增加。禽饲料方面,2018年销量呈前低后高走势,重点180家比增长约2%;水产品饲料方面,2018年水产品价格前高后低,水产品价格下跌后水产品养殖户热情下降,水产品饲料销量增速不及2017年,重点180家同比增长约1%。

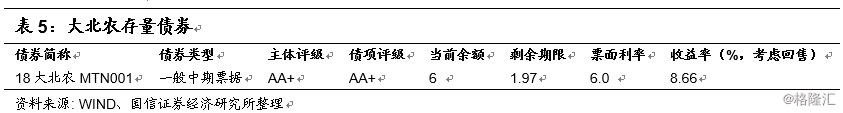

存量债券中,属于农林牧渔行业的共96只,债券余额为672亿,涉及48个发行人。以上企业中,我们重点分析大北农。

大北农信用风险分析

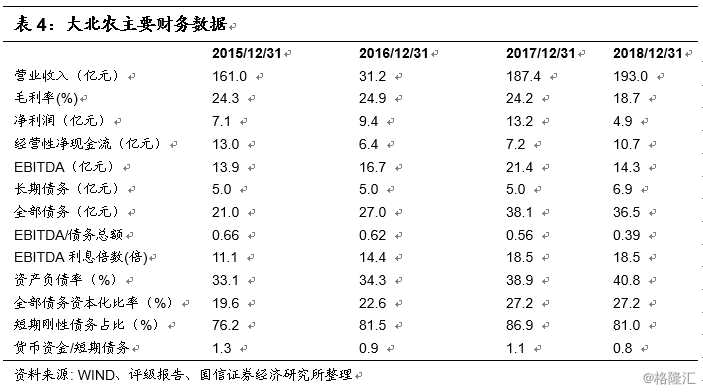

随着公司加大生猪养殖业务,2018年公司经营下滑较明显,偿债压力加大。

基本情况:公司是国内规模最大的预混合饲料企业。2018年饲料业务、生猪养殖、种业产品、动保产品和植保产品营收占比分别为86.4%、6.87%、2.03%、1.44%和0.73%。毛利润方面,饲料产品占比89.9%,为公司利润的主要来源。2018年公司实现营业收入193亿元,同比增加2.99%。同期,公司利润总额6.56亿元,净利润4.86亿。公司是自然人控制的上市公司,邵根伙是实际控制人。

盈利能力:随着公司扩大生猪养殖业务,且生猪价格下跌,2018年公司毛利率下滑较多。2016年——2018年公司综合毛利率为24.9%、24.2%和18.7%。分产品来看,2018年饲料产品毛利率下降3%,种子毛利率下降5.64%,动保产品下降12.29%,植保产品增加3.49%,养殖产品下降26.35%。

现金流:虽然公司经营活动产品现金流能力尚可,但近些年公司投资支出较多,2018年公司筹资活动现金流净额也为负,公司资金链较紧张。

偿债能力:长期偿债能力方面,2016-2018年,公司EBITDA有所增长,分别为16.7亿元、21.4亿元和14.3亿元;EBITDA利息倍数分别为14.4倍、18.5倍和3.9倍;EBITDA/债务总额分别为0.62倍、0.56倍和0.39倍,EBITDA对利息的保障程度尚可,对债务覆盖度较低。短期偿债能力方面,2016-2018年,公司流动比率分别为1.67倍、1.34倍和1.08倍;速动比率分别为1.22倍、0.94倍和0.72倍,2018年短期偿债能力下降明显。另外,2016-2018年公司短期刚性债务占比分别为81.5%、86.9%和81%,短期有息债务占比较高。总体来看,2018年公司偿债能力下降较明显。

公司治理:公司股权结构相对稳定,不过截至2018年9月17日,公司控股股东股权质押比例为98.44%。

传媒行业及重点个券分析

目前上市的151家传媒公司,申万细分行业有8个,其中移动互联网服务和营销服务的公司数量较多。

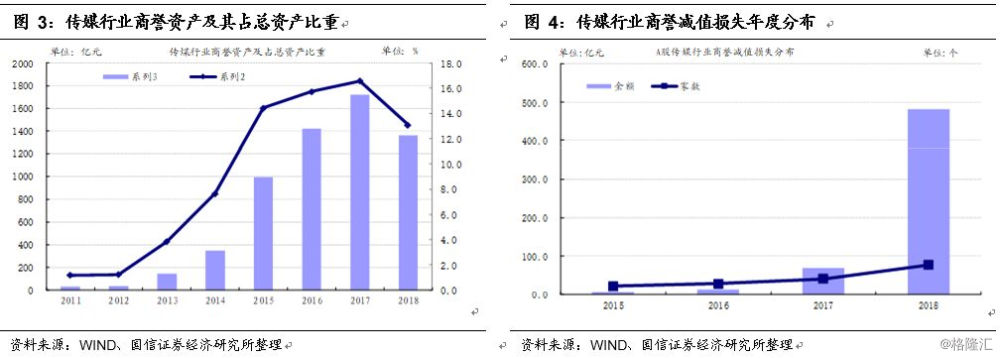

细分行业来看,2018年传媒行业的亏损具有普遍性:利润总额亏损的传媒子行业包括移动互联网服务、影视动漫、营销服务、其他文化传媒、互联网信息服务。另外,暂未亏损的平面媒体和有线电视网络子行业2018年净利润增速为负。从公司业绩变动具体原因来看,2018年传媒行业大幅亏损265亿,除了行业景气度下降,企业经营业绩恶化外,最主要的原因是相关上市公司计提了大量商誉减值,全行业共计提481亿。其中天神娱乐商誉减值40.6亿、联建光电27.3亿、ST中南15.3亿、联创互联20.71亿、勤上股份10.9亿、天龙集团9.6亿等。

2019年一季度,传媒多数子行业业绩同比仍未改善。2019年一季度移动互联网、营销服务、影视动漫这三个子行业净利润增速继续下滑。

而从全体A股传媒上市公司样本来看,截至2019年3月31日,商誉资产仍高达1361亿,占总资产比重高达13.1%。我们认为,对传媒行业来说,商誉资产减值的隐患从长期来看并未消除。

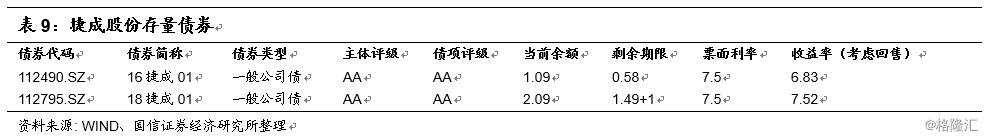

存量债券中,属于传媒行业的共133只,债券余额为734亿,涉及65个发行人。以上企业中,我们重点分析捷成股份。

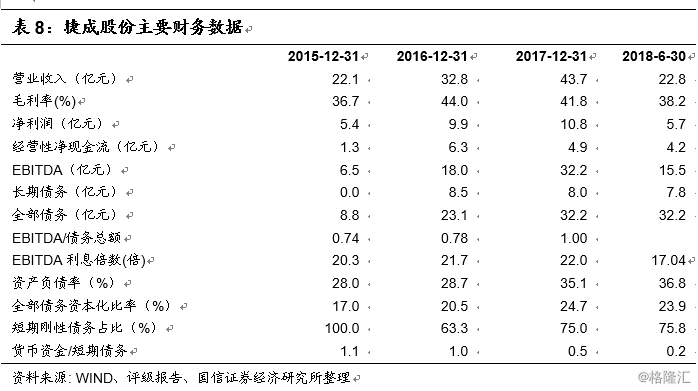

捷成股份信用风险分析

公司商誉资产占比明显偏高,2018年底商誉减值不到存量商誉资产的20%,商誉隐患仍在。不过,由于收购的版权无形资产大额摊销,所以近几年公司经营性现金流尚可,EBITDA对债务的覆盖度较好。

基本情况:目前公司业务主要分为三块,分别是音视频技术服务、影视剧制作以及影视版权运营,后面两者是公司2015年以后通过收购介入的。2018年,上述三个板块营业收入及占比分别为7.85亿、11.5亿和30.9.7亿(15.6%、22.9%和61.4%),毛利及占比分别为2.01亿、5.83亿和9.06亿(11.9%、34.5%和53.6%)。公司是自然人控制的A股上市公司,徐子泉是公司的实际控制人。

盈利能力:虽然公司的三块业务均属于传媒行业,但是各自的业务模式仍存在明显的区别。音视频技术服务属于信息服务行业的分支,主要受工业和信息化部、国家科技部等相关部委的宏观管理,并受国家广播电影电视总局相关政策的影响,2012年至2018年,公司这块业务的毛利率持续下滑,从50%滑落至26%,波动较大;影视剧制作方面,行业整体处于供过于求的状况,但公司2015年至2018年这块业务毛利率还相对稳定,持续保持在50%以上;影视版权运营方面,2017年和2018年公司毛利率快速下滑,主要是公司调整了影视版权运营的经营策略,由原来不购买头部剧版权、只做中长尾端影视版权运营转为开始储备头部剧版权,导致版权运营业务毛利率同比有所下降。

现金流:2015年-2018年,公司的经营性现金流持续为正,分别为1.3亿、6.3亿、4.9亿和20.2亿,主要是2016年开始影视版权的无形资产摊销增加所致。

商誉及减值情况:截止2019年3月30日,公司商誉资产高达47.02亿(2018年底计提商誉减值8.46亿),主要是:

(1)收购华视网聚剩余80%股权形成商誉29.28亿元

(2)收购星纪元60%股权形成商誉7.89亿元

(3)收购瑞吉祥形成商誉9.4亿元

偿债能力:长期偿债能力方面,2017年公司EBITDA/债务总额和全部债务资本化比率分别为1和27.7%,长期偿债能力不错。短期偿债能力方面,2017年货币资金/短期债务、流动比率和速动比率分别为0.5、1.64和1.5倍,公司债务以短期债务为主,短期偿债能力一般。

公司治理:公司股权结构相对稳定,但是大股东股权质押比率偏高。根据公告,截止2019年3月3日,徐子泉先生累计质押股份占其持有本公司股份总数的74.07%。

总结

2018年中国宏观经济下行压力加大,A股上市公司利润多数负增长。2019年一季度,传媒、汽车、电子、有色金属、农林牧渔和轻工制造行业利润依然负增长。

存量债券中,属于农林牧渔行业的共96只,债券余额为672亿,涉及48个发行人。以上企业中,我们重点分析大北农。近两年公司加大了生猪养殖业务,向饲料下游扩张。但生猪养殖行业处于下行周期,2018年公司经营下滑较明显,偿债压力加大。

存量债券中,属于传媒行业的共133只,债券余额为734亿,涉及65个发行人。以上企业中,我们重点分析捷成股份。与总体行业状况类似,捷成股份2018年大额亏损主要原因也是商誉资产减值。截止2019年3月31日,公司商誉资产高达47.02亿。虽然2018年底公司已经计提大额商誉减值,但是总体减值规模仍不到存量商誉资产的20%,商誉隐患并未解除。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员