作者丨谢亚轩 林澍 招商证券

来源丨《中国外汇》2019年第9期

随着资本市场开放的不断深入,证券项下国际资本流动对于中国的国际收支形势将产生越来越重要的影响。

资本市场对外开放是我国资本市场进一步发展的必然要求与长期趋势。我国资本市场对外开放始于2002年11月QFII制度的正式推出,2014年的“沪港通”以及2016年向中长期境外投资者开放银行间债券市场的3号文,则进一步加速了我国资本市场对外开放的步伐。与此相应,近20年来的一系列开放政策对我国宏观经济、资本市场运行的方方面面均产生了深远影响。随着资本市场开放的不断深入,证券项下国际资本流动对于中国的国际收支形势将产生越来越重要的影响。

整体看,证券投资项下的国际资金除了在2015年“8·11”汇改之后出现短暂净流出之外,基本上维持了净流入态势,特别是债券市场的国际资本流入呈现出逐步扩大的趋势。与之相应,证券投资项在非储备金融项中的重要性日益增强。2018年,证券投资项顺差为1067亿美元,在当年非储备金融项顺差中的占比超过80%,已与直接投资顺差的贡献幅度相当。

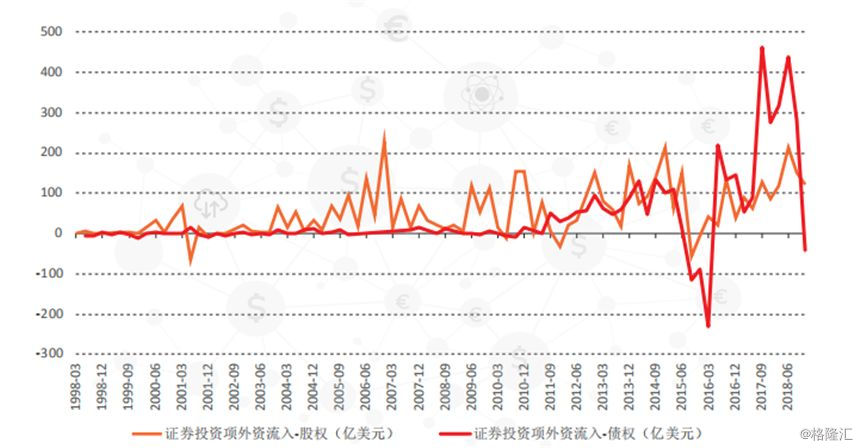

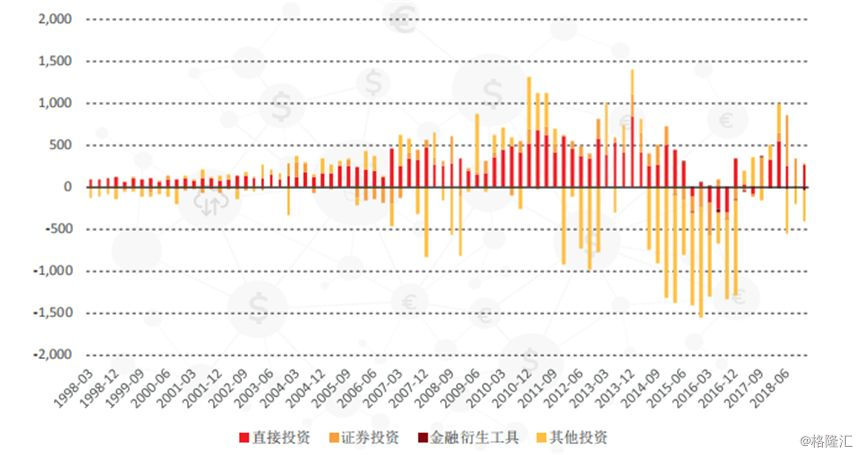

按照“先股市后债市、先缓慢后加速”的原则,我国资本市场逐步开放,境外机构投资境内人民币资产的便利程度随之得到明显提升。2010年之前,证券项下股权资本的流出和流入规模要远大于债券;2010年后债券项下的国际资本流动规模显著上升,至2015年已与股权项下的资本流动规模相当;2015年至今,这两类国际资本的流动规模均出现更为明显的上升,但债券项下已超过股权项下的资本流动规模(见图1)。

图1 我国资本市场国际资金流动情况

资料来源:Wind,招商证券

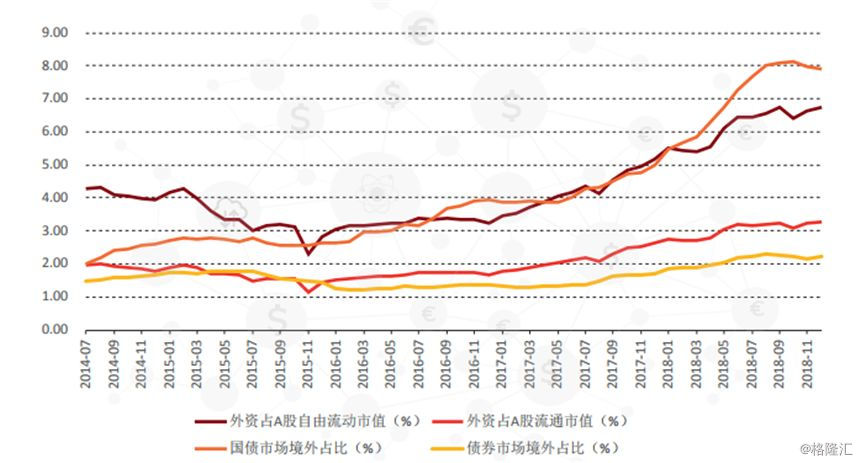

外资在我国股票与债券市场中的比重也得到显著提高,目前外资占A股自由流通市值的约7%,国债市场外资占比约8%,均较2017年以前提升近4个百分点(见图2)。

图2 我国资本市场中境外机构参与程度明显提升

资料来源:Wind,招商证券

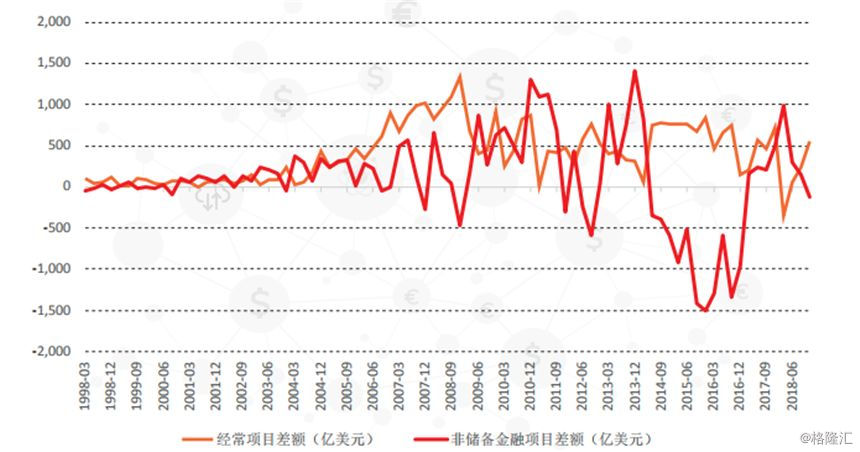

在得到证券投资项支撑的背景下,我国国际收支再度出现“双顺差”局面。2017年—2018年,非储备金融项累计录得2401亿美元顺差,其中证券投资项贡献顺差1362亿美元,贡献占比超过50%(见图3和图4)。

图3 证券投资项的重要性得到提升

资料来源:Wind,招商证券

图4 我国国际收支再度出现“双顺差”

资料来源:Wind,招商证券

随着去年QFII等投资渠道下资金汇出限制与本金锁定期的取消,此前外资机构较为担心的资本管制问题得到进一步缓解。但投资便利程度的提升在吸引外资流入的同时,也不可避免地会导致国际资金波动性的增强。特别需要关注的是流入A股市场的国际资金,无论是受美股调整、香港市场融资成本抬升等外部因素的影响,还是受获利了结等其自身因素的驱动,国际资金的明显流出,都会加大境内资产价格的波动,也会在一定程度上增加我国平衡国际收支的难度。其与更为稳定的经常项目收入以及海外直接投资资金相比,有着明显的差异。

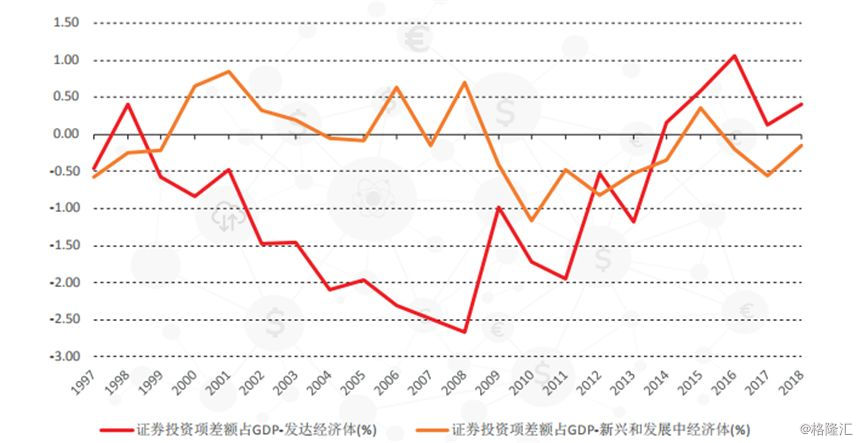

从国际对比的角度也可以发现,无论是对发达经济体、还是对包括我国在内的新兴和发展中经济体而言,证券投资项均具有明显的波动性。考虑到后续我国可能将进一步放宽境外机构参与债券回购以及外汇衍生品交易,可能将进一步加剧证券投资项(特别是股票资金)的波动性(见图5和图6)。这或成为未来我国实施宏观审慎跨境资本流动管理政策面对的现实挑战。

图5 陆股通波动性较强

资料来源:Wind,招商证券

图6 证券投资项的波动性较强

资料来源:Wind,招商证券

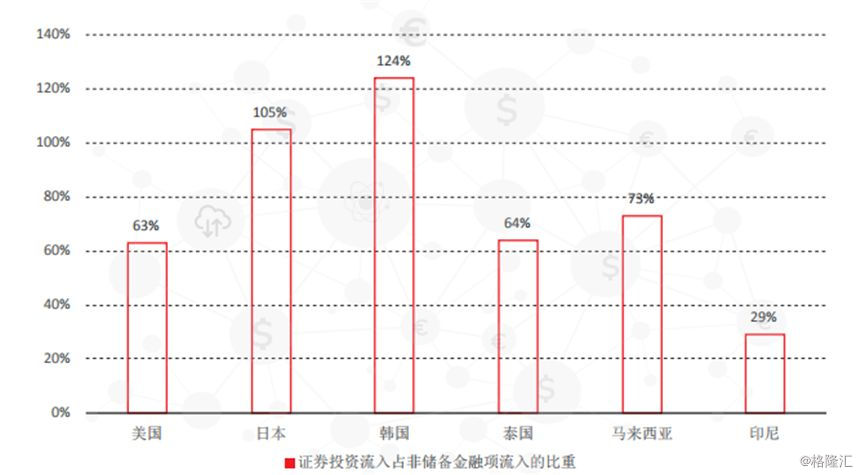

那么,从更长时间的维度看,我国国际收支结构在资本市场开放不断深入的背景之下,会出现怎样的趋势性变化?具体而言,代表外资流入的证券投资项负债方,在代表整体国际资金流入的非储备金融项负债中大致会占多大比重?笔者同样尝试从国际对比的角度来寻找答案。从2000年以来的平均情况看,美、日、韩等发达经济体的证券投资项流入占其非储备金融项总流入的比重高达97%,而泰国等亚洲新兴经济体的平均水平则约为55%,与我国近两年来的占比水平相近(见图7)。接下来的问题是,我国未来的国际收支结构是将稳定在目前的水平,还是有望向发达经济体靠拢?综合考虑我国积极开放资本市场的态度、中国经济在全球经济中的重要性,以及当前全球国际资本流动形势逐步走出次贷危机后的低谷期等因素,笔者认为,后者出现的可能性会更大。

图7 证券投资项的国际对比

资料来源:Wind,招商证券

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员