大族激光是激光设备行业中的领军企业,在技术研发上持续的高投入以及遥遥领先的市场占有率构建了大族激光的护城河。

激光设备应有的场景非常之多,主要应用于消费电子、显示面板、动力电池、PCB、机械五金、汽车船舶、航天航空、轨道交通、厨具电器等行业,可以说只要是往高精度高效率发展的制造业就无法避免要接触激光设备,因此大族激光在一个比较不错的赛道里。

公司在2004年上市时总市值9.8亿,而目前市值达到了420亿左右,十五年间,市值翻了42倍。净利润由2004年的0.46亿增长到2018年的17.25亿元,净利润增长37.5倍,可见,公司业绩上涨伴随着股价上涨。

1

行业未来市场广阔,看不到天花板

我国传统制造业正处于加速转型阶段,国家大力推进高端装备制造业的发展,激光加工技术日趋成熟,新兴激光技术不断推向市场,激光加工的突出优势在各行业逐渐体现,激光加工设备市场需求保持持续增长。

世界各国相继出台关于机器人产业发展的国家级政策,机器人产业发展已提升至各国国家战略的层面,全球智能制造迎来了巨大的市场机遇。

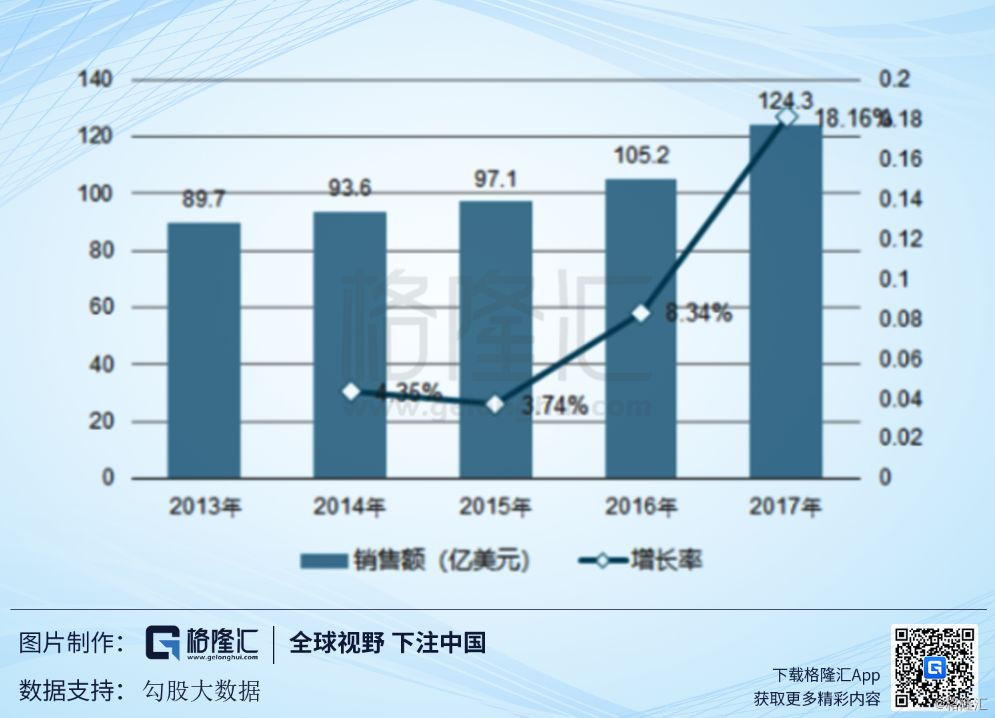

在全球市场,激光器销售逐年攀升,并且呈现加速增长情况。

在国内市场,公司营收逐年上升,市场占有率遥遥领先。

公司的营业收入,从2013年40亿元增长到2018年110亿元,营业收入复合增长率达到21.96%。

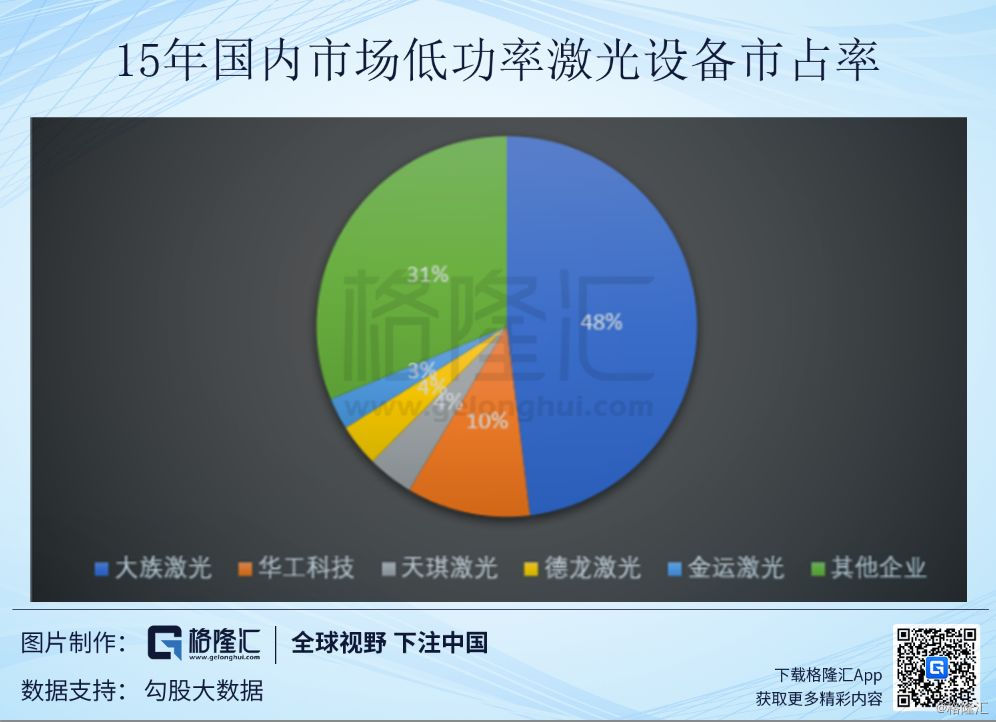

大族激光在低功率激光设备的市场占有率达到48%(如下图,15年数据,17年估计超50%),而第二名的华工科技仅10%。

大族在高功率激光设备的市场占有率达到14%(如下图,15年的数据),同样遥遥领先国内其他激光设备企业。

2

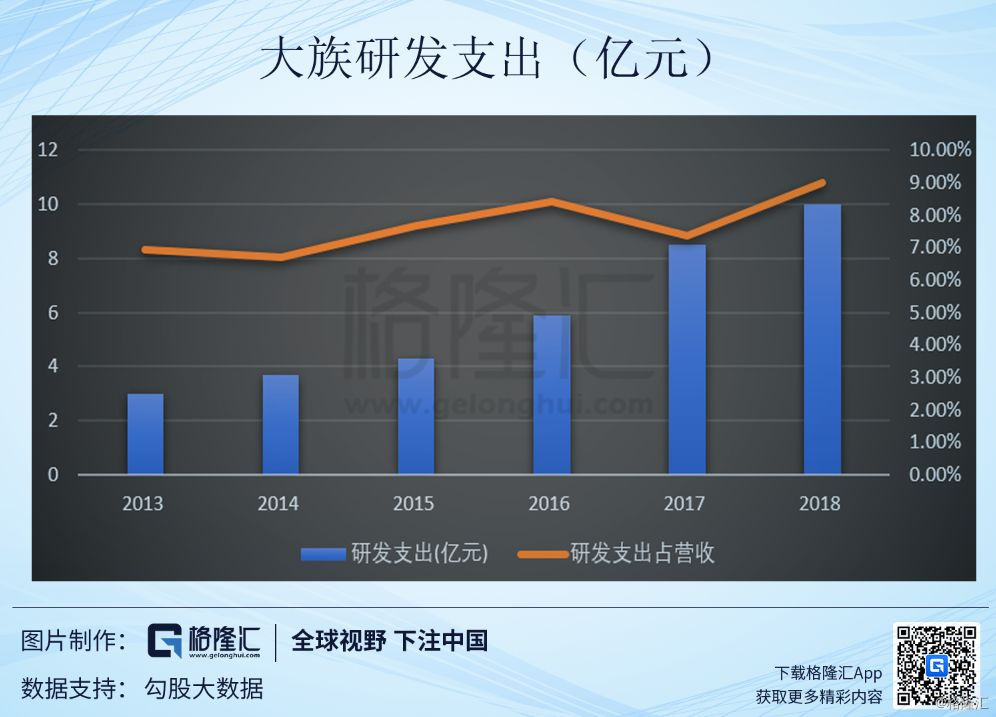

研发持续高投入、拓宽护城河

为了追赶国际先进企业技术,同时保持国内竞争力,公司在研发投入上持续大比例的投入。公司在研发投入上从2013年的3亿元增长到2018年的10为亿元,占营业收入9%。

3

激光设备未来业绩增长点

公司未来的业绩增长点将来自于三点:一是消费电子行业需求增加,二是大功率激光设备市场占有率提升,三、新能源汽车行业规模持续增长,四是PCB设备行业

消费电子行业需求增加方面,激光设备的下游消费电子行业中未来需求增长较大的行业分别是手机行业、面板行业、新能源汽车行业。

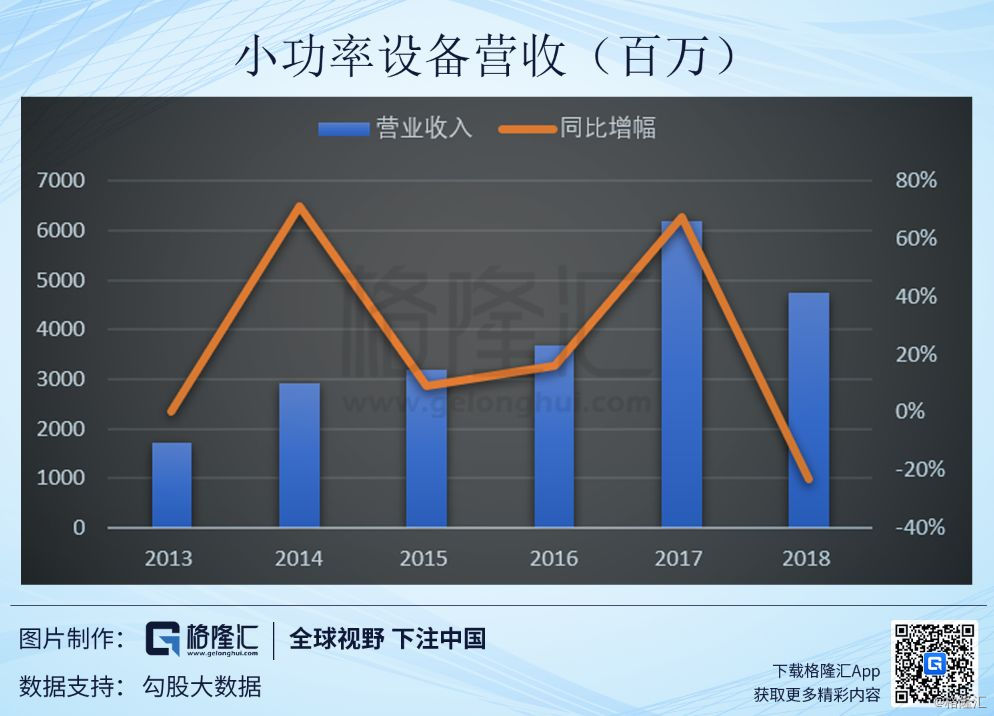

手机行业:随着4G红利消失,2017年开始,全球手机销量在保持了连续多年的增长之后,嘎然而止,掉头下滑,这也是为什么18年以来大族小功率设备销量增长疲惫。

2018年,公司消费电子和面板业务分别实现营收47.51亿元和8.99亿元,分别同比-23%和76%。

随着5G技术以及OLED技术的成熟,新一代的通信技术必将推动整个手机行业重塑,届时苹果、华为等手机终端商为了了抢占5G先机,必定会快大新机型的开发,消费电子业务和面板业务将会收益。

大功率激光设备市场方面,中国是全球工业激光产品的最大单一市场,约占工业激光器(主要为高功率光纤激光器)1/3的市场份额。在中国努力减少巨额债务的同时增加财政刺激措施,继续支持发展激光加工行业,在贸易争执缓和的情况下,预计2019年全球工业激光器行业将实现温和增长。

2018年公司大功率激光及自动化配套设备实现营收23.25亿元,同比增长12.09%,近5年来复合增长率达到25%。

另外,近几年国内主流激光器企业都加大了大功率激光器的研发投入,未来大功率激光器实现国产代替将是大概率事件,届时公司高功率激光器毛利率将得到提升(目前大功率毛利率为30%左右,小功率40%)。

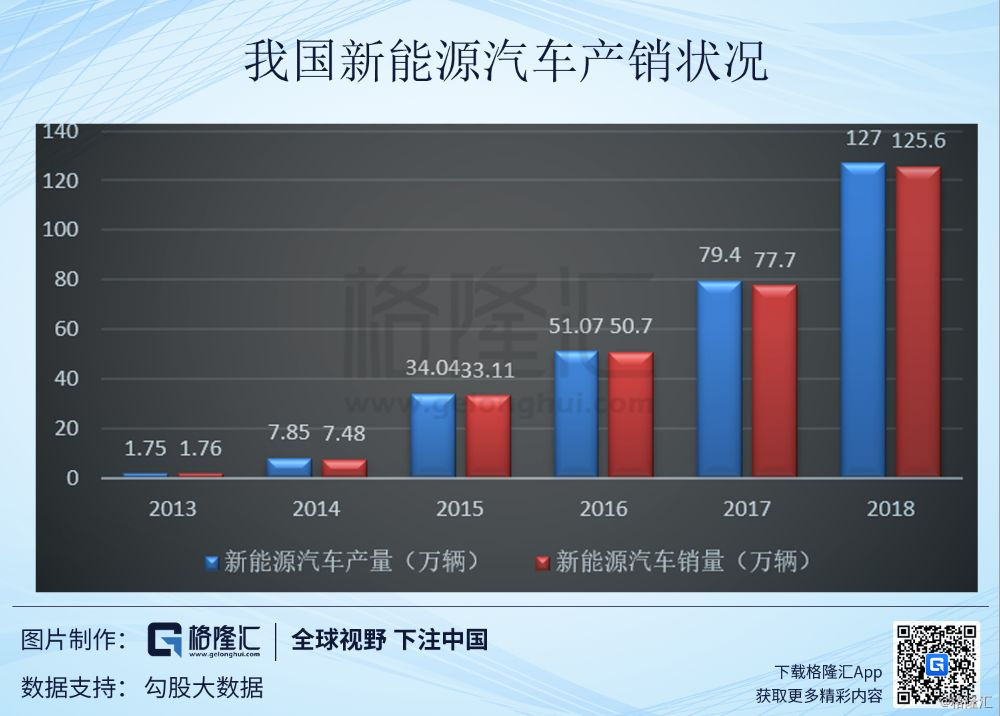

新能源汽车行业:自2012年国务院出台一系列新能源补贴政策以来,中国新能源汽车迅猛发展,2018年全年我国新能源汽车产量和销量分别为127万辆和125.4万辆,相对于2013年的1.75万辆和1.76万辆,增长接近72倍。

2018年,公司新能源业务实现营收6.41亿元,同比增长17.22%。在全球汽车电动化趋势不可逆的背景下,大族作为国内主流电池生产商宁德时代的供应商,自然也会享受新能源汽车规模上升带来的增量需求。

PCB设备行业:2018年全球PCB产业延续高速成长的态势,同比增长6%,增长主要来自数据处理中心(云服务、大数据)带动的服务器、网络设备、数据存储使用高多层板。

2018年公司PCB业务实现营收16.82亿元,同比增长39%。国内龙头PCB企业如深南、景旺、生益、胜宏等对大族品牌愈加信任,在扩大采购比例的同时首选公司作为技术合作伙伴。

在PCB设备行业整体向好的情况下,公司在PCB设备行业的业务将会得到稳步提升。

4

未来业绩期望

假设公司小功率及面板业务按每年15%增速(由于苹果业务不稳定性,18年首次负增长,过去五年复合增长22.78%)面板业务按每年增速20%(18年增速为76%)大功率按每年10%增速(18年增速为12%,过去5年复合增长率25.5%),新能源业务按每年15%增速(18年增速为17.22%),PCB行业每年按20%增速(18年增速为39%,过去五年复合增长率为25.2%)计算,其他业务不增长按18年实际7.31亿计算。到2021年公司营业收入约72.25+15.53+30.94+9.74+29.06+7.31=164.86亿元。按照18年销售净利率约15.5%计算,净利润约为25.5亿元,给予成长型企业25-30倍估值,2021年合理市值约为637.5亿~765亿,以三年获利翻倍的目标,目前公司市值413亿元,属于合理估值,350亿市值左右拥有安全边际。

PS:笔者预测2021年业绩时,与18年增速以及过去5年增速做对比后,取保守增速,得出以上估值,个人认为还是能大概率实现的。不过设备类企业存在周期性,变量较多,请读者谨慎判断。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员