来源:伦敦交易员

知行合一

在断更忙事业的4个月里,不断有读者来询问对中美股市的看法。而我们的回复一直是:立场没有改变,知行依然如一。

在2019年元旦节后第一天,交易员转载了好友K.C.的这篇《展望2019年中国股市:见底之旅》,以此表达我们对19年市场的看法。以下为他的原文截图:

时隔数月,在将最新的基本面数据和市场指标代入年初的逻辑框架后,我们也依然愿意用仓位坚守以上观点。

作为职业投资人,知行合一是前提。

桥水再引波澜

桥水(Bridgewater Associates)是全球最大的对冲基金,资产管理规模达1600亿美元。而其掌舵人瑞·达利欧(Ray Dalio)更是全球基金业的带头大哥,身价184亿美元,在全球富豪榜中排行57位。

桥水基金最新发布的深度主题报告<Peak Profit Margins>近日被国内外媒体热炒,朋友圈不断出现:'桥水警告:美股恐大跌40%'的类似标题。

图:桥水系列主题报告<Peak Profit Margins>美国篇

图:桥水系列主题报告<Peak Profit Margins>全球篇

但大众传媒和普通投资者是否有完整抓住桥水的逻辑主线,并充分理解其想要表达的深远意义呢?

为此,分布于伦敦、纽约、香港、上海的多位研习社成员,加入了交易员临时组建的这个'特别小组',历时1个月,完成了包括对此篇桥水基金报告解读在内的美股'后黄金时代'指南(Handbook)。

作为本系列的第一篇,我们将追随瑞·达利欧(Ray Dalio)的视角,探究以下问题:

1、“是什么成就了美股的黄金时代?”

2、日本、欧洲的企业状况如何?

3、这个“黄金时代”能否持续?

4、若“音乐停止”,接下来是什么?

盈利驱动股价

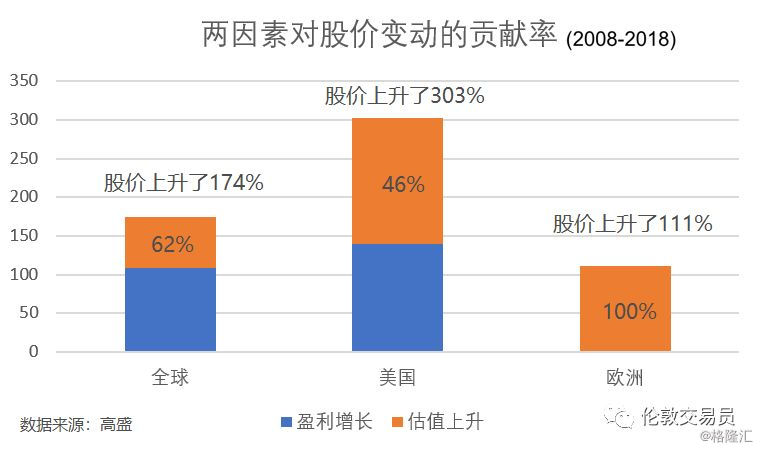

公司股价上涨由盈利和估值两因子驱动,因为乐观的盈利预期也会提振估值。

近20多年,美国企业利润率持续提高,从而在盈利和估值上双重提振股价。

是什么力量在持续拉动美国企业的利润率呢?

1

美国企业利润率为何能持续提高?

主导经济全球化,从海外市场找利润

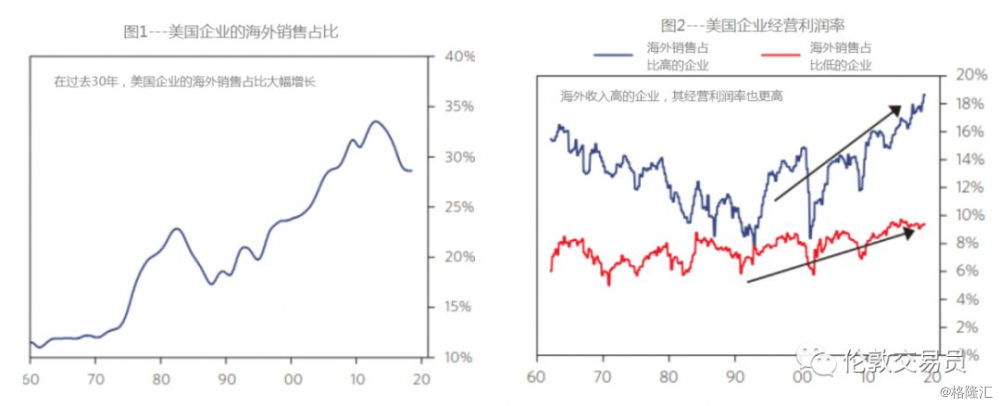

经济全球化在1990年代后期加速推进。借着全球化的东风,美国企业在海外一边开拓市场,一边建立工厂,将生产和销售转向海外。

中国拥有广阔的市场、廉价的人力、土地和原料成本,在2001年加入WTO后,中国成为美国企业海外布局的首选之地。

这是美资企业的黄金时代,不仅海外市场份额大幅增长(图1),还降低了生产成本,提高经营利润率(图2)。

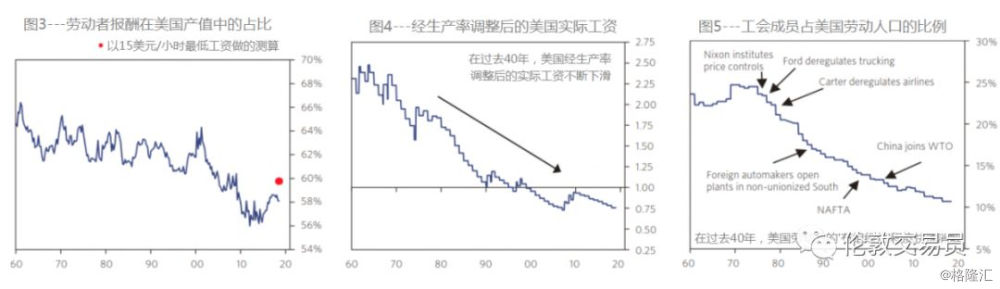

压缩劳动者报酬,从分配蛋糕中找利润

美企利润率抬升的最关键因素,是劳动报酬占总产值比重持续下滑(图3)。这既与中国廉价劳动力加入全球产业链有关,也受到自动化生产取代工人的影响。

此外,美国实际最低工资在过去数十年的一路下滑(图4),还与美国工人的薪资谈判能力下滑有关。

美国工会势力衰落(图5)、罢工活动减少是工人薪资谈判能力下滑的重要体现。数据表明,工会活动越活跃的行业,薪资增速越高。

提升行业集中度,从垄断中找利润

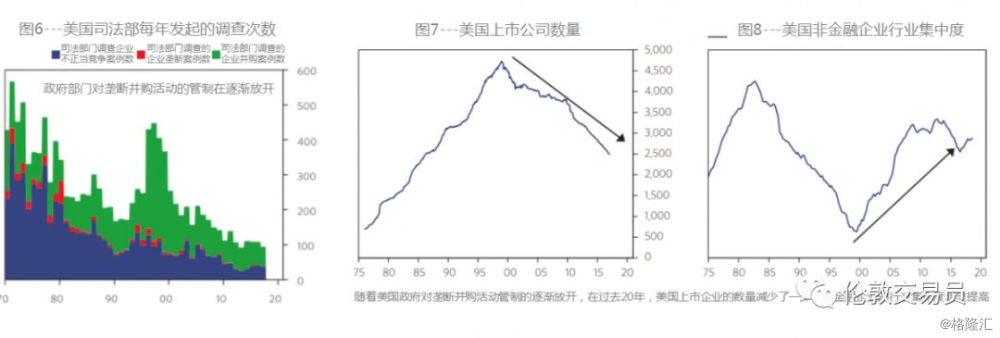

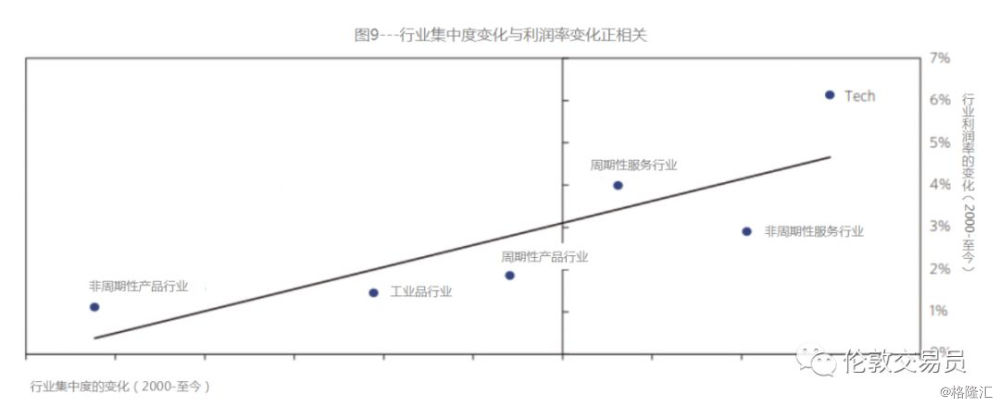

过去20多年,政府部门对行业垄断和并购活动的打压力度下降(图6),并购重组增多。

这催生了一大批行业龙头、巨无霸寡头,导致美国上市公司数量减少(图7),行业集中度提升(图8)。

数据表明,集中度越高的行业,企业利润率越高(图9)。

用钱砸出效率,从护城河中找利润

行业巨头利用技术和规模优势进行标准化生产/服务。这大幅降低了单位成本,提升了利润率,碾压中小竞争对手,形成赢者通吃。

随着机器人成本下降(11),越来越多行业巨头开始用机器人替代人工(图10),这将压缩了人工和管理成本。

行业巨头还不断增加无形资产(专利、知识产权)的投入(图12),使产品不断升级迭代,进一步巩固竞争壁垒(提高护城河),阻止新进入者。

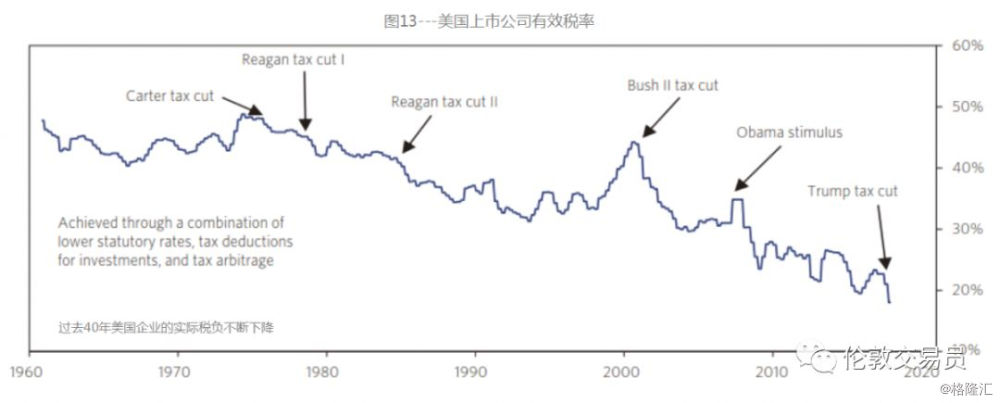

税率税基双下降 ,从政府手中找利润

一方面:很多美企将薪资成本记在美国、将利润转移海外以实现避税。

另一方面:过去20年来美国政府多轮减税,上市公司的实际有效税率已经从40%降到20%(图13);税率和税基双重下降,带动企业税负大幅下降,从而提振企业利润率。

2

欧洲、日本的同行如何提升利润率?

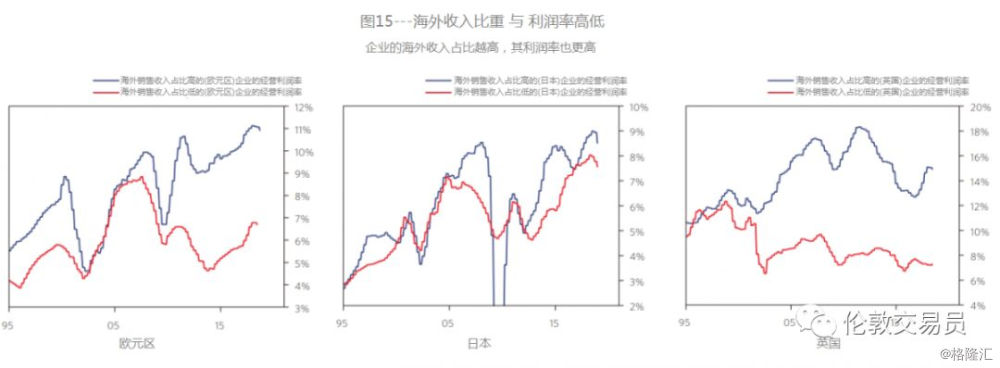

抢占全球化红利,从海外市场找利润

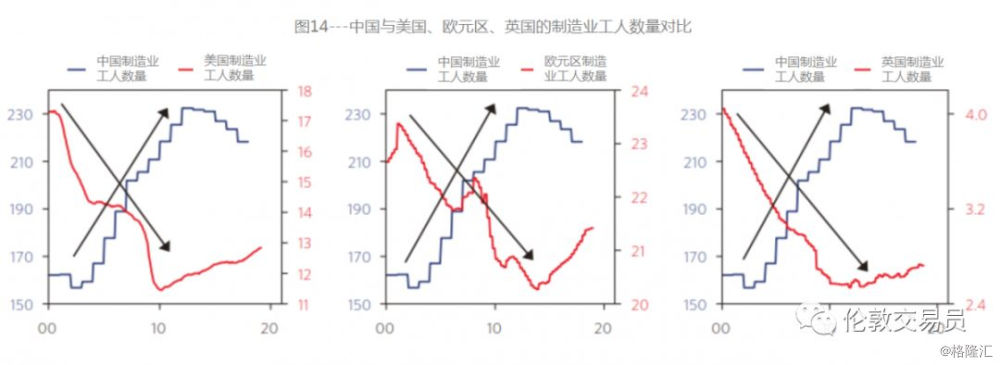

和美国一样,欧元区、英国、日本的跨国企业也从全球化红利中获益。

他们将工厂转移到中国,虽然造成本国制造业就业机会流失(图14),但其销售增速和利润率都大幅提高(图15)。

桥水研究显示,企业海外市场份额占比跟其利润率正相关。

压缩劳动者报酬,从盈利分配中找利润

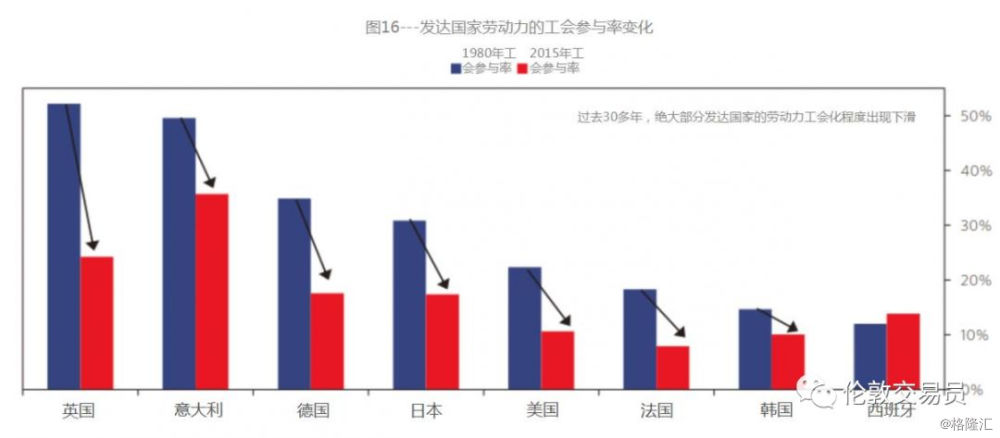

和美国一样,其他发达国家的工会参与率也出现大幅下滑(图16)。

通过压缩劳动议价能力,以此实现生产率增速跑赢薪资增速,企业从中分到更大蛋糕,从而提振利润率(图17)。

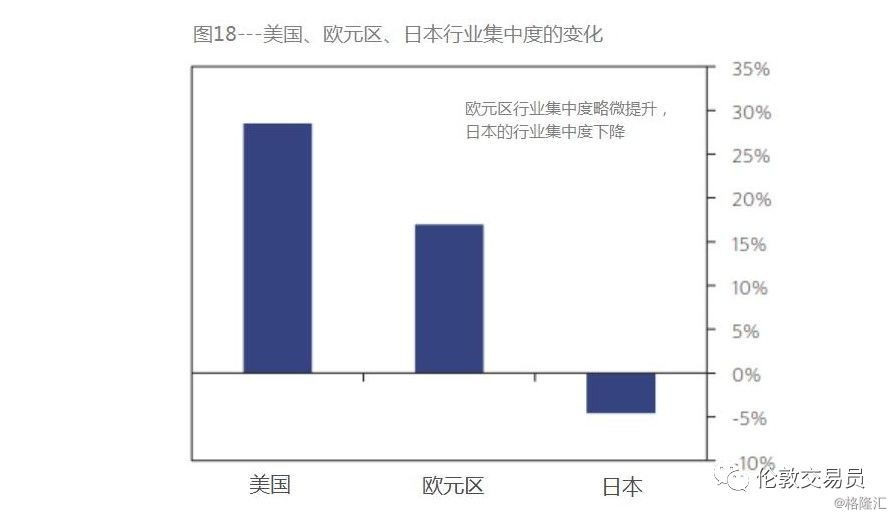

行业集中度提升,但对利润率提振不大

欧日等国对反垄断、行业兼并的管制也在放松。但欧日的行业集中度并没有明显提升(图18),因此对企业利润率的改善不如美国那么明显。

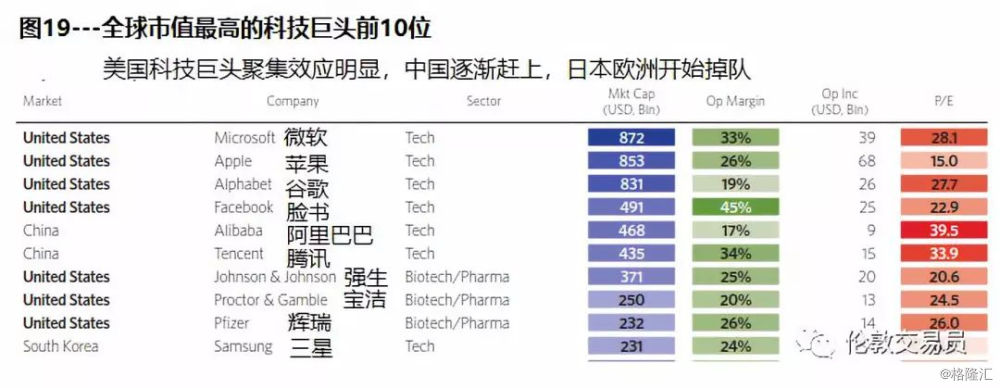

用钱砸效率,但竞争力远不如美国

和美国一样,欧日企业也利用技术和规模优势进行标准化生产以提升效率,也试图建立竞争壁垒。

但值得注意的,全球大多数巨头公司尤其科技巨头都集中在美国,形成明星企业集聚效应(图19)。

与此同时,欧洲、日本企业的相对竞争力不断下滑,地位逐渐被中国、韩国企业所赶超。

税率利率双下降 ,从减税降息中找利润

过去二三十年,发达国家(主要是欧、日、美)的税率和利率都大幅下降(图20),这也直接提振了企业的利润率。

3

跨国企业的“好日子”到头了?

劳动成本上升,侵蚀企业利润

当前全球劳动力价格已趋于均衡,发达国家企业在海外建厂的动力减弱。

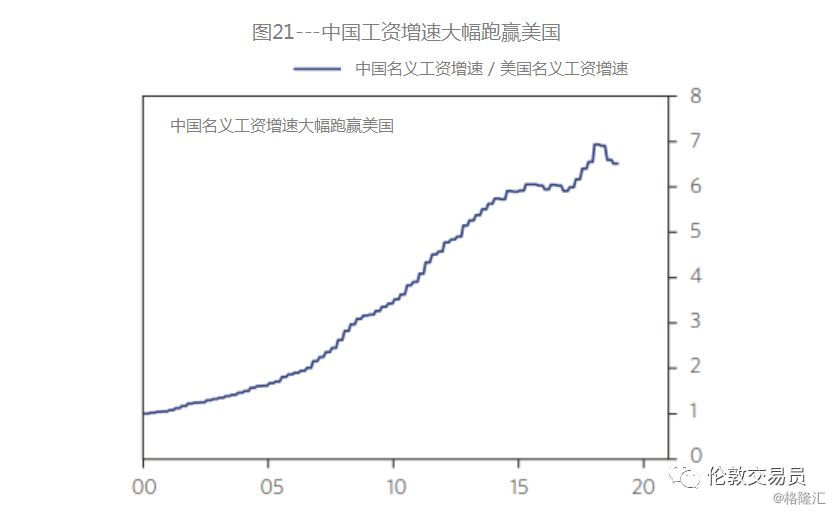

由于中国劳动力成本上升速度远高于美国(图21),中国对美国的营商竞争优势已被逐渐抹平。

即使跨国企业将生产能力搬离中国,要么面临如南亚国家短期内很难补上的基础设施和产业链短缺问题,要么面临本国更高的劳动力成本。

贸易壁垒高企,海外收入承压

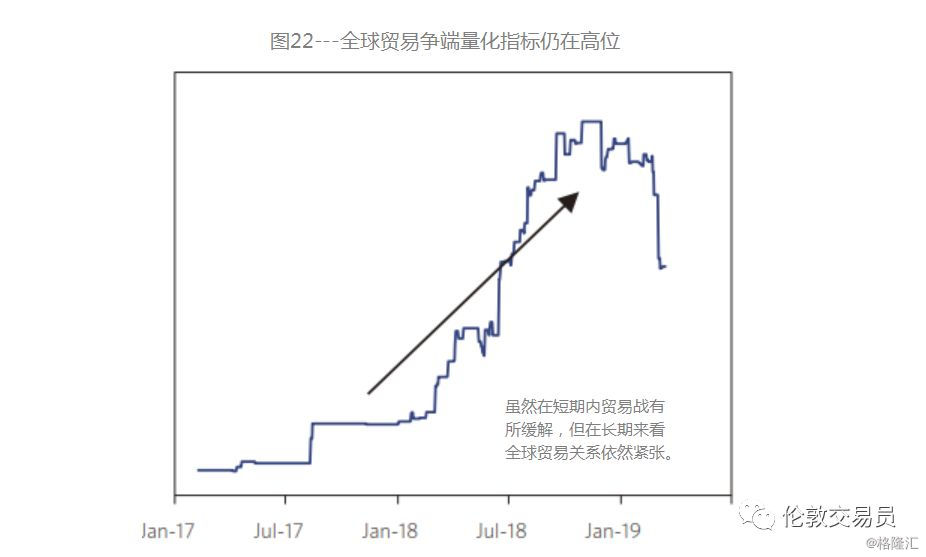

尽管中美贸易争端近期有所缓和,但全球贸易冲突并未熄火。反全球化、保护主义情绪依然高涨(图22)。

随着经济全球化受阻,跨国企业的海外业务将持续承压。

政府管制趋严 打击垄断利润

反全球化、贸易保护主义是民粹情绪在国际上的体现。

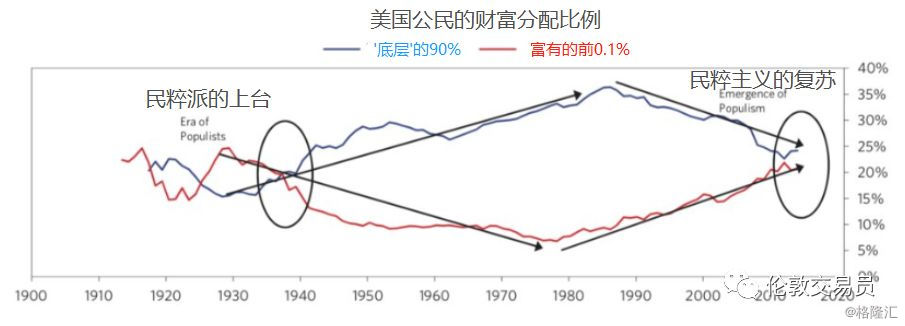

在国内,则表现为民众对收入不平等的愤恨,对巨头操纵政治、攫取暴利的极度不满(图23)。

民粹主义已在政治舞台站稳脚跟,将采取更多措施限制企业活动,尤其在反垄断和并购重组等方面将加强管制。这将对巨头企业的垄断性利润构成冲击。

新设征税名目 强化征税能力

美国政府通过减税并鼓励企业利润回流,使跨国公司的避税动机得到了缓解。

但是,现在全球正讨论对科技巨头征收新的税种,以防止利润巨大的企业偷税避税。比如现在欧洲正在提议对所有科技公司的线上收入征收“数字服务费“。

尽管这些举措短期对盈利冲击仍然很小,却能以星火燎原之势改变过去几十年的友好税收环境。

4

盈利拐点已至,

美股将告别繁荣

历史有轮回,万物皆周期。

过去的利好如今正在扭转。尽管没人知道这些冲击将何时兑现,对企业盈利有多大影响,但企业利润率难再上行是不争事实。

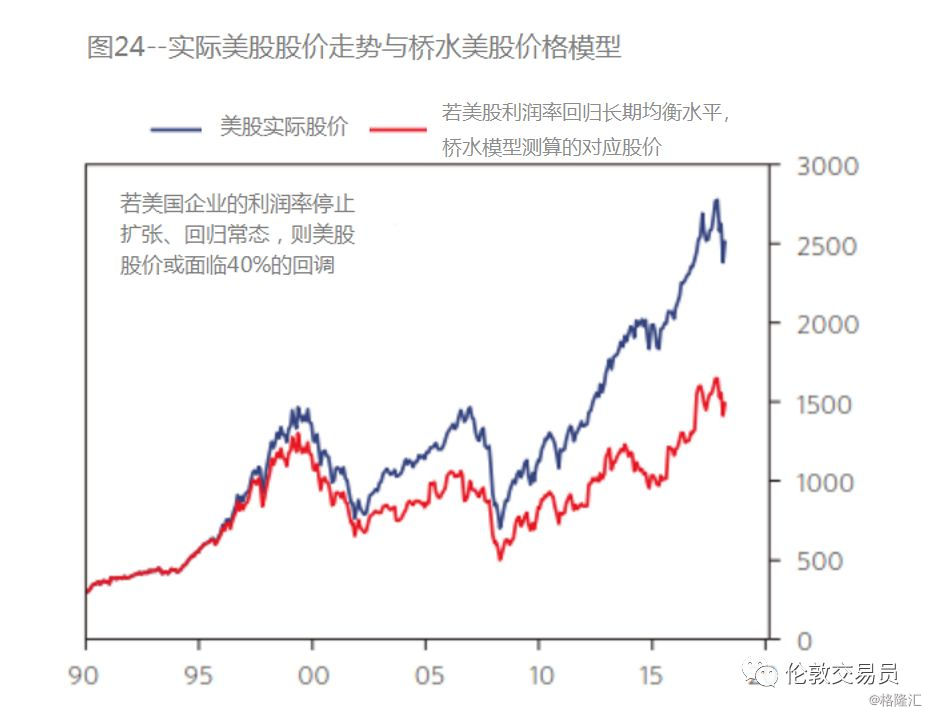

桥水基准模型显示,美股需下跌40%(图24)才能回落至长期均衡利润率水平所对应的股价。在未来十年,以美股为代表的发达国家股市前景堪忧。

股价背后的历史车轮

1. 从上文1.2可知,劳动报酬在财富分配中的比例持续走低,而企业分得的蛋糕越来越大,股价也越涨越高。

2. 与此同时,股价上涨带来的财富效应集中在富人手中。截止2016年,美国前1%的人口持有了超过50%的股票。

3. 过去几十年,在美国买优质股票犹如在中国一线城市买房,之前成功'上车'的人现在越来越富;而没'上车'的人则'永远'都上不了,仅能依靠越来越'不值钱'的劳动报酬维持生活。

4. 过去几十年积累起的社会矛盾越来越大,已接近爆发的临界点。英国退欧、欧盟危机、特朗普当选、贸易战等事件皆可理解为'没上车的人'对'上了车的人'的愤懑。

5. 而发达国家股价(可能)的大幅下跌,看起来影响巨大。但相比其背后所反应的社会力量,以及这些社会矛盾(可能)推动的制度重构,金融市场的价格动荡只能是宏大历史中的一个配角。

6. 在下一期的<再见,美股的黄金时代>中,我们这个'特别小组'将着重讨论'藏在股价背后的历史车轮',看新时代的社会车轮将如何扭转资本市场。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员