作者:任泽平 罗志恒 孙婉莹

来源:泽平宏观

事件

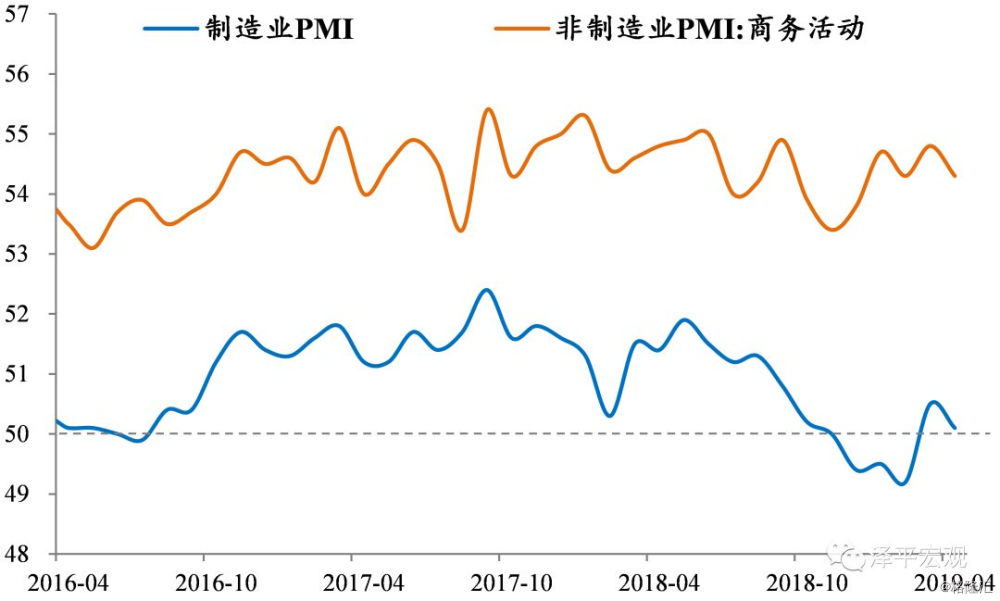

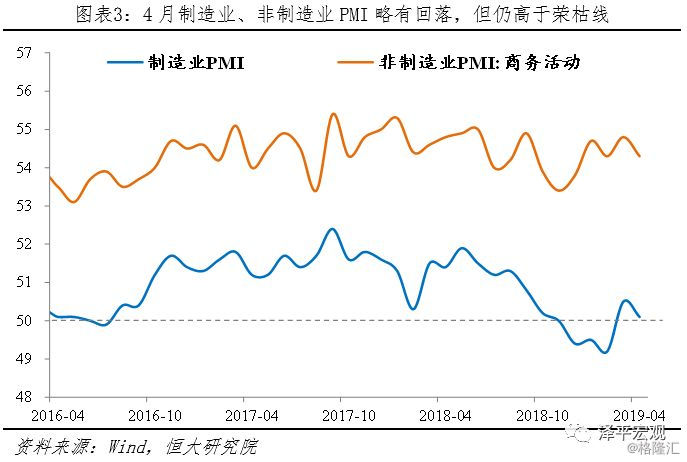

中国4月官方制造业PMI 50.1,连续两个月高于荣枯线,预期 50.5,前值 50.5。非制造业PMI 54.3,预期 54.9,前值 54.8。

解读

1、经济继续企稳,企业盈利改善,货币政策进入观察期

4月制造业PMI略有回落但连续两个月高于荣枯线,经济继续企稳但基础还不牢固,验证我们去年提出的“经济2019年中触底”;生产、新订单略回落但高于1季度均值,价格上升企业盈利改善;需求、价格回暖但库存下降表明经济周期由主动去库存步入被动去库存,经济处于周期复苏早期;小型企业活力明显提升,受益于减税降费和普惠金融。

经济企稳主要源于:第一,前期宽货币、宽信用政策逐步见效,积极的财政政策尤其是基建加大力度开始见效;第二,总书记民营经济座谈会讲话、两会公布减税计划及科创板注册制改革等提振民营经济信心;第三,从经济周期运行看,主动去库存的萧条期结束并转入被动去库存的复苏期。

但当前经济企稳基础并不牢固:美欧经济见顶回落、美国下半年大选可能引发中美关系再度趋紧、金融杠杆仍在高位、深层次问题仍未解决导致民营企业观望情绪仍浓、结构性体制性问题仍有待于新一轮改革开放化解等。

随着经济逐步企稳,我们预计短期的稳增长将逐步让位于长期的改革开放,未来货币政策从宽松期步入观察期,边际上进一步放松和收紧的可能性都不大(《政策顶——解读419政治局会议精神》)。未来央行基础货币投放可能回归中性,但是考虑到前期宽信用政策滞后效应、企业盈利改善、房地产销售回暖、股市上涨等,后续信贷社融有望持续放量。

未来资本市场的流动性驱动将弱化,企业盈利和改革预期驱动逻辑将增强,验证我们提出的“改革牛2.0”,而非“水牛”。根据DDM模型,需求复苏、PPI上行和大规模减税降费将驱动分子端盈利改善,改革将改善中国经济长期增长前景、提升风险偏好。2014年中国开启了一轮波澜壮阔的“改革牛1.0”,主要靠改革的预期推动,预期走在前面,但后来因种种原因改革不及预期。由于改革推动遇阻,政策随后转向放水刺激,重走老路,“改革牛1.0”变成了“水牛”,暴涨暴跌,并最终以股灾的方式终结。2019年初启动的“改革牛2.0”,是 “改革牛1.0”的升级版,主要靠改革的实质落地及红利释放推动。具体来看, 2019年3月《政府工作报告》宣布了大规模减税计划,民营经济受到高度重视,多层次资本市场提升到新高度,科创板和注册制试点火速推出。总理博鳌讲话,宣布加快修订《外商投资法》配套法规,扩大增值电信、医疗机构、教育服务、交通运输、基础设施、能源资源等领域对外开放。中美贸易谈判取得积极进展,新一轮大力度开放实质落地。空谈误国,实干兴邦。只有务实、市场化地推动新一轮改革开放,才有望开启中国经济新周期,“改革牛2.0”才能走的更高更远,切勿重蹈覆辙。

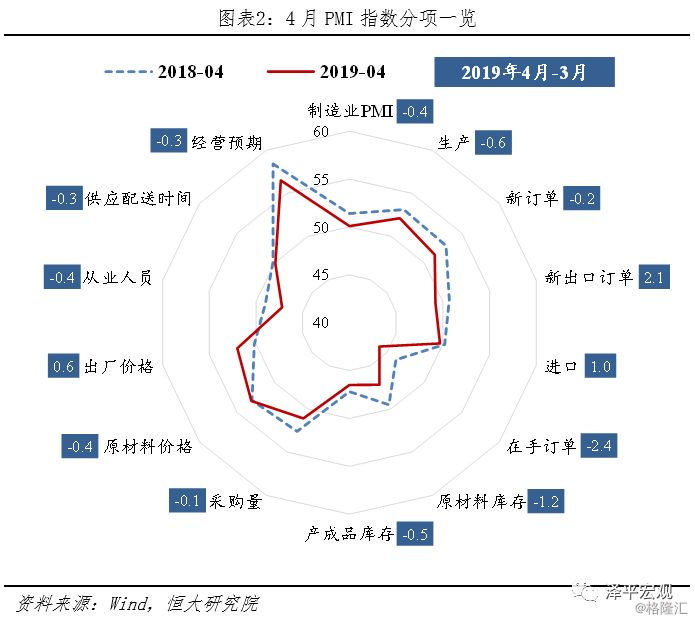

2、制造业PMI略有回落但仍高于荣枯线,生产、新订单略回落但高于1季度均值,价格上升企业盈利改善,库存周期步入被动去库存,小型企业活力明显提升

4月PMI的主要特点是:

1)供给相对平稳,需求稳步复苏。制造业PMI为50.1%,较上月略降0.4个百分点,但仍连续2个月高于荣枯线,为2018年11月以来的次高点。其中,生产、新订单略回落,新订单回落幅度低于生产回落幅度,但仍高于1季度均值。

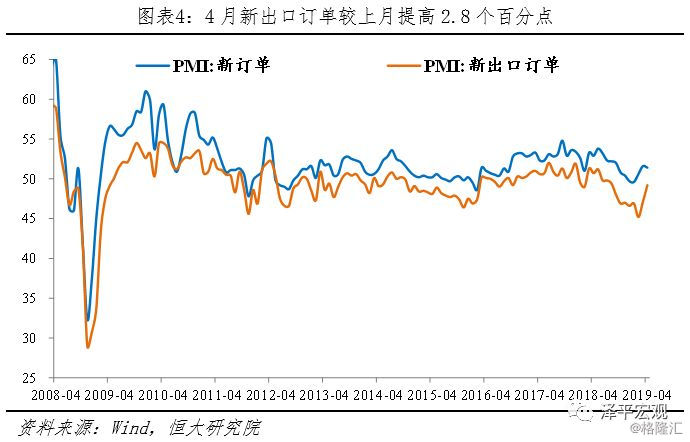

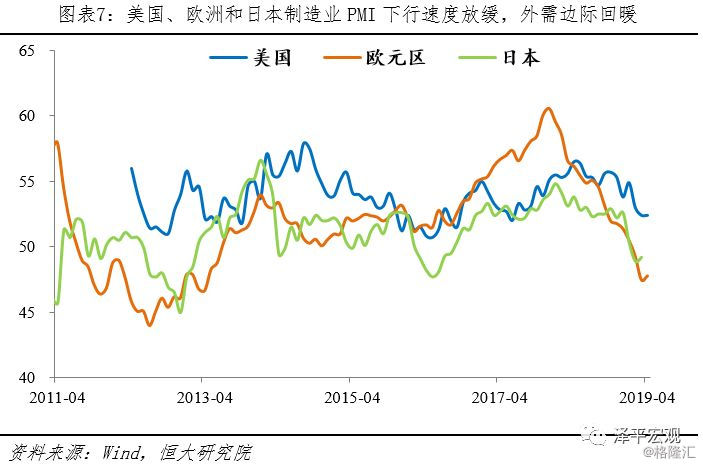

2)内需边际回落、外需好转,但内需仍强于外需。新订单略回落但新出口订单连续两个月回升,与全球经济近期回落速度放缓、中美贸易谈判取得积极进展有关。4月美国制造业PMI指数与3月持平,欧元区PMI指数略有回升,同时BDI指数4月环比回升10.6%,国际贸易活动回暖。内需主要仍是基建和地产投资支撑,但前期建筑业订单逐渐落地见效,导致新订单从高位有所回落,带动内需边际回落。

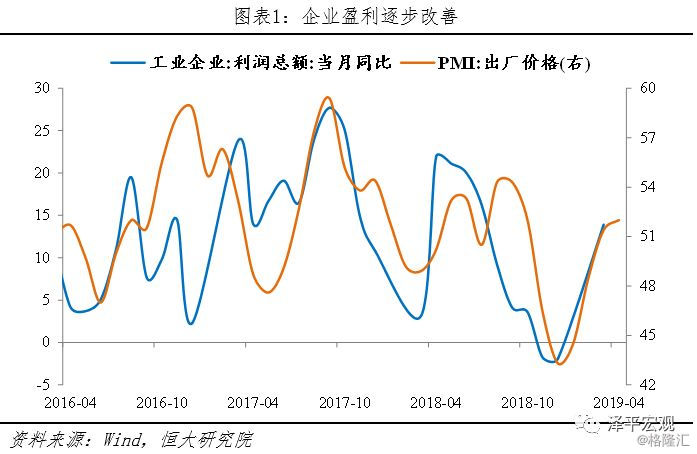

3)出厂价格指数明显上升、原材料购进价格指数回落,预计PPI上行,同时社保降费即将于5月1日实施,利于企业盈利改善,“盈利底”将逐步出现。

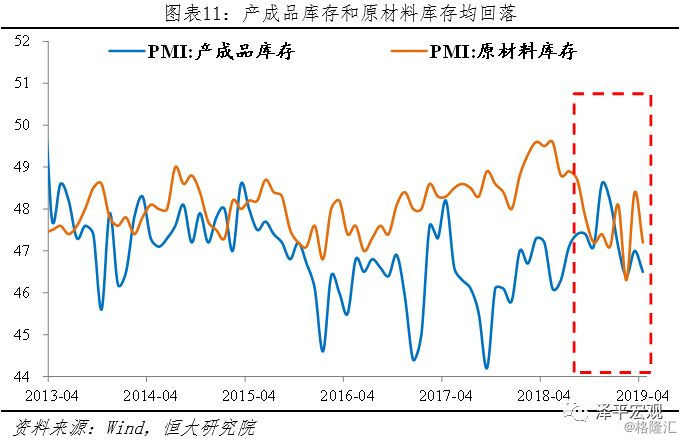

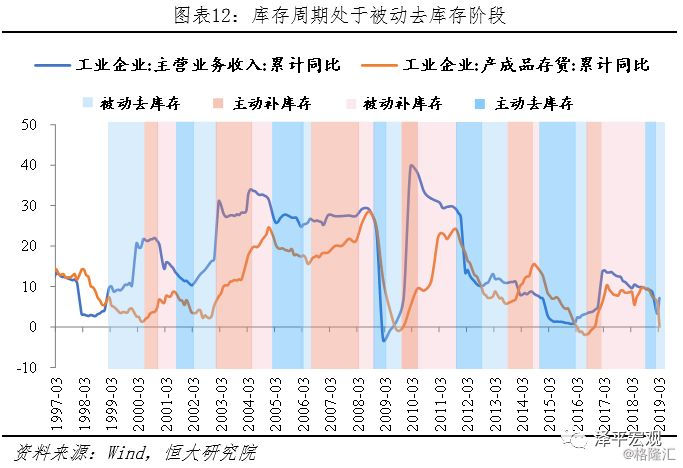

4)需求复苏、价格温和回升、库存下降,库存周期步入被动去库存阶段。4月PMI各分项变化较大的是库存指数,其中原材料、产成品库存指数分别下降1.2和0.5个百分点至47.2%和46.5%,低于去年同期的49.5%和47.2%。从本轮库存周期的运行看,2016Q2-2017Q1,主动补库存;2017Q1-2018Q3,被动补库存;2018Q3-2019Q1,主动去库存;2019年3月正式进入被动去库存。从历史看,被动去库存阶段平均历时7.5个月,最近4轮库存周期的被动去库存阶段平均历时5个月,本轮反弹力度较弱,不是大水漫灌和强刺激,因此预计从被动去库存转入主动补库存预计在三四季度,全年经济前低后稳。

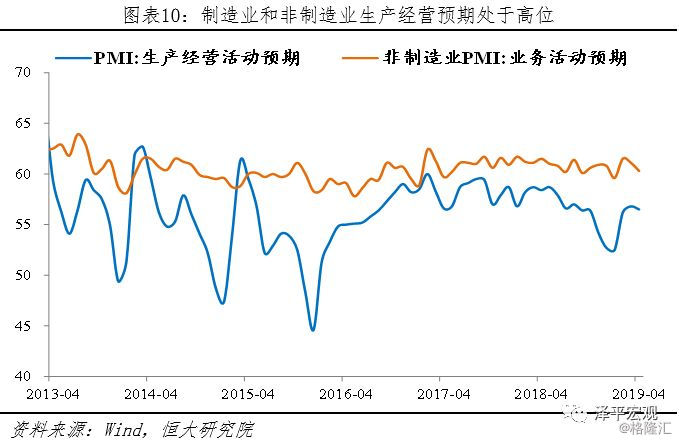

5)经营预期和采购量指数略有回落,但仍处较高水平,显示企业对未来乐观。务实、开放、市场化改革和简政放权的措施逐步激发市场活力。

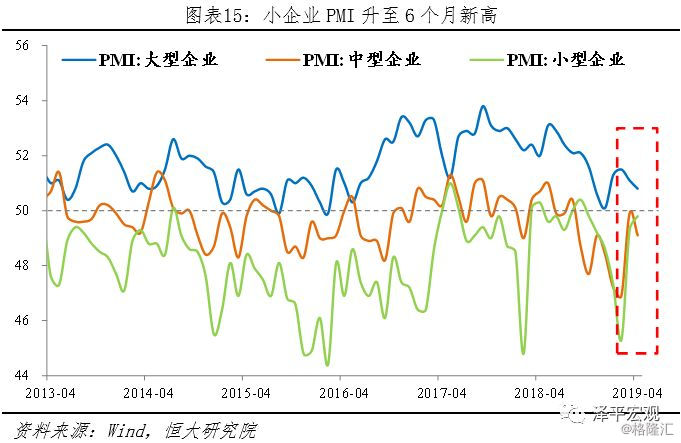

6)小企业PMI上升至6个月高点,生产、新订单和经营预期指数均明显提升,供给侧改革升级、宽货币到宽信用、减税降费等政策提振小企业信心。

3、生产和新订单略回落但仍保持较高景气水平,外需边际回暖带动新出口订单回升

生产端,4月PMI生产指数为52.1%,较上月回落0.6个百分点,与微观数据的发电耗煤量下滑相印证,但仍较一季度均值上升1.1个百分点,处于7个月以来的较高景气水平,连续两个月高于52%。回落的原因有:第一,4月1日增值税降低,企业为了多抵扣增值税,在3月增加采购,驱动上游企业增加生产,导致3月生产偏高,透支了4月的部分生产和订单;第二,春节偏早,复工早,3月生产强于往年,基数高。

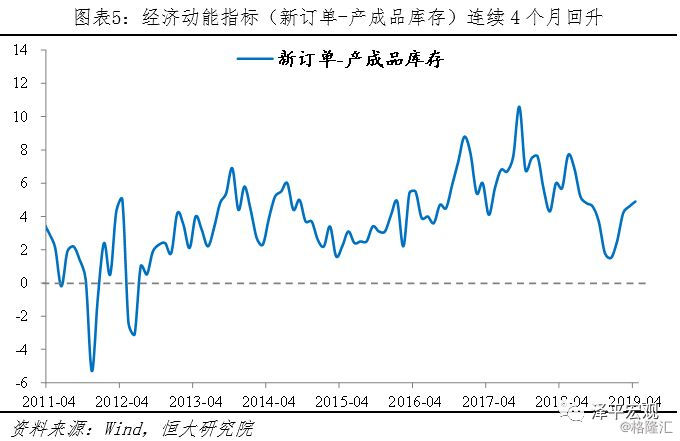

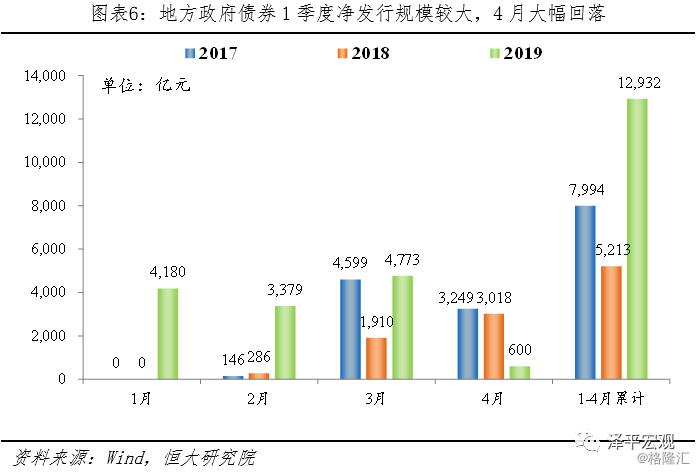

需求端,基建和地产投资支持内需继续企稳,但边际放缓。新订单回落幅度小于生产回落幅度,且反映经济动能的指标(新订单-库存)连续4个月上升。新订单指数为51.4%,较上月回落0.2个百分点,较1季度均值上升0.8个百分点,需求仍处稳步复苏阶段。反映经济动能的指标(新订单-产成品库存)较上月回升0.3个百分点,连续4个月上升。进口指数49.7%,较上月回升1个百分点,较1季度均值回升2.8个百分点,与进口环节增值税下降、中国加大对美采购有关。当前内需仍主要依靠基建和地产,但4月边际有所放缓,由于1季度赤字规模达到历史同期之最,4月财政支出增速可能略下行,4月地方政府债券净发行额为600亿,去年同期为3018亿。

外需边际回暖,新出口订单指数49.2%,较上月提高2.1个百分点,较1季度均值提高2.8个百分点。全球BDI指数年初大幅下跌50%但近期回升,4月BDI指数环比回升10.6%,出口形势边际好转。主要原因:一是世界经济见顶回落的速度放缓。4月美国制造业PMI为52.4%,与上月持平,欧元区PMI为47.8%,较上月回升0.3个百分点;其中,欧洲经济火车头德国制造业PMI为44.5%,较上月回升0.4个百分点。二是中美谈判取得积极进展,双方已达成大部分共识,包括在中美设立公平、对等的“执行办公室”监督协议执行,当前中美已敲定于4月30日当周和5月6日当周再举行两轮谈判,中美两国元首有望于6月底在G20大阪峰会签署协议。

4、出厂价格指数回升,社保降费即将落地实施,企业盈利将逐步改善,改革落地和盈利改善驱动资本市场“改革牛2.0”

4月PMI出厂价格指数继续回升,5月1日社保降费落地,企业盈利有望持续改善。主要原材料购进价格指数为53.1%,较上月回落0.4个百分点。同时,出厂价格指数为52.0%,较上月上升0.6个百分点,连续两个月保持在荣枯线以上。出厂价格和原材料价格指数差值为-1.1%,较上月收窄1.0个百分点,连续两个月收窄,表明相关行业企业利润空间有所增大。5月1日,社保降费即将落地,企业盈利有望持续改善,并带动制造业和民间投资回升。

4月布伦特原油月均价格环比上涨约7.6%,同比下降0.7%,较2月收窄1.5个百分点;南华工业品价格指数月均环比上涨2.8%,螺纹钢环比变化上涨4.9%。分行业看,黑色金属冶炼及压延加工业的价格指数升幅最大,位于65.0%以上,且出厂价格指数明显高于主要原材料购进价格指数。

5、经营预期指数保持高景气,采购量高于荣枯线,原材料和产成品库存均下行,库存周期步入被动去库存,经济步入周期复苏早期

内外部环境改善,企业信心增强,生产经营预期指数为56.5%,较上月回落0.3个百分点,较1季度均值回升1.3个百分点,连续3个月处于56%以上的高景气区间。采购量指数为51.1%,较上月略回落0.1个百分点,较1季度均值回升1.6个百分点,反映企业对未来较为乐观。主要源于:外部中美贸易摩擦暂缓;内部财政货币等政策持续发力,货币政策从宽货币到宽信用,社融和M2触底反弹;务实、开放的改革和大规模减税降费提振信心,企业经营预期明显改善。

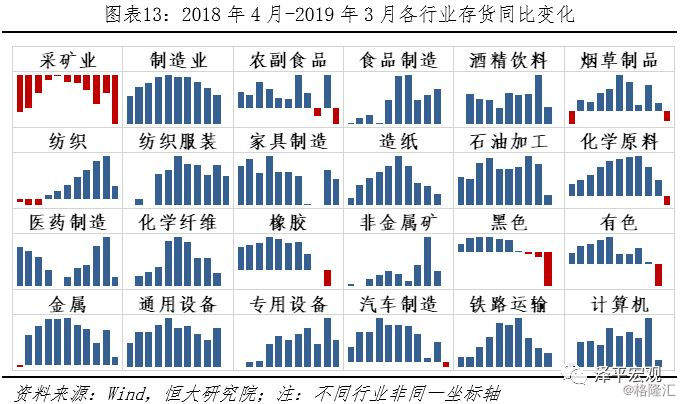

价格和营业收入上升、需求复苏的同时,原材料库存和产成品库存指数下行,库存周期进入被动去库存阶段,经济从萧条到复苏。原材料和产成品库存指数分别为47.2%和46.5%,较上月回落1.2和0.5个百分点,低于去年同期的49.5%和47.2%。3月制造业库存同比0.6%,较上月大幅减少5.9个百分点。分行业看,上中下游行业库存同比均下滑。其中,黑色冶炼、化学纤维和化学原料库存同比下降最为突出,3月库存同比分比为-19.0%、11.6%和-3.6%,分别较上月下滑16.6、11.7和9.7个百分点。

目前需求、价格回升,带动预期改善和采购量加大,当企业经营者确认需求回升可持续,将继续增加生产和采购,被动去库存才会转向主动补库存,预计三四季度进入主动补库存,同时由于补库存力度不大,全年经济前低后稳。从库存周期的运行看,2016Q2-2017Q1,主动补库存;2017Q1-2018Q3,被动补库存;2018Q3-2019Q1,主动去库存;2019年3月正式进入被动去库存。从历史看,被动去库存阶段平均历时7.5个月,最近4轮库存周期的被动去库存阶段平均历时5个月,本轮反弹力度较弱,不是大水漫灌和强刺激,因此预计从被动去库存转入主动补库存预计在三四季度。

6、小型企业景气度持续提高,小企业的生产、新订单和经营预期明显好转,纾困措施见效

不同规模类型企业分化,大中型企业景气度略下滑,小企业PMI指数升至6个月新高。大型企业PMI为50.8%,比上月回落0.3个百分点,较1季度均值回落0.5个百分点,继续高于临界点。中、小型企业PMI为49.1%和49.8%,分别比上月变化-0.8和0.5个百分点,较1季度均值分别回升1.1和2.5个百分点。其中,小企业的生产指数为49.8%,较上月上升0.5个百分点,大中型企业分别下降0.3和0.8个百分点。小企业的新订单指数为50%,较上月上升1个百分点,升至6个月高点,而大企业与上月持平、中型企业略有下滑。小企业的经营预期指数为56.6%的高位,连续4个月高于荣枯线,较上月上升0.1个百分点,而大中型企业分别变化0.1和-1.4个百分点。总体上,小型企业在财政、金融逆周期调节等一系列纾困措施的支持下经营困难得到缓解。

7、从行业看,高技术制造业延续高景气

高技术制造业继续领跑。高技术制造业PMI为52.9%,高于制造业总体2.8个百分点,连续4个月保持升势。其中,高技术制造业新订单指数升至10个月高点,为56.2%,表明高技术制造业发展态势较好,推动制造业转型升级。此外,医药和计算机通信电子设备制造业的两个指数均位于54.0%以上。

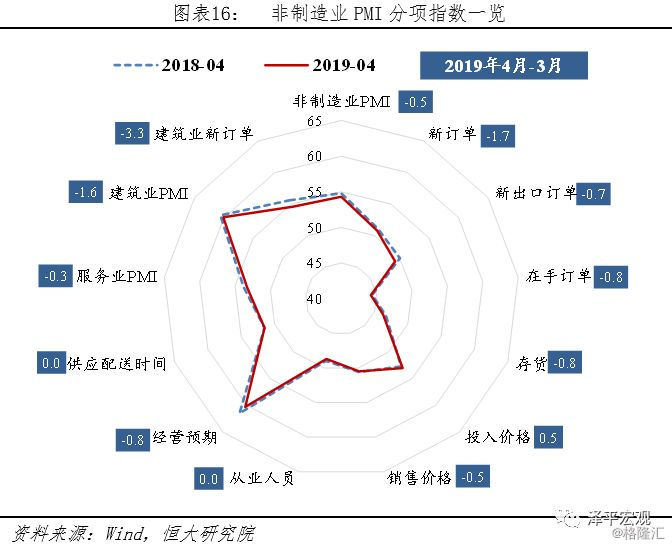

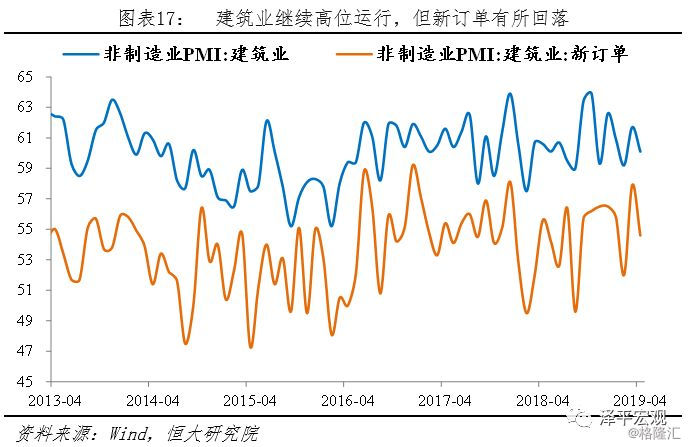

8、建筑业继续保持高景气,但新订单和经营预期指数回落

非制造业商务活动略有回落,建筑业保持高景气,但新订单和经营预期指数回落。非制造业商务活动指数为54.3%,比上月回落0.5个百分点;新订单指数50.8%,较上月回落1.7个百分点。其中,受基建和地产投资支撑,建筑业景气度保持高景气。4月建筑业商务活动指数为60.1%,较上月回落1.6个百分点,连续两个月处于60%以上的高景气区间;新订单指数为54.6%,较上月回落3.3个百分点;建筑业经营活动预期指数为61.9%,比上月回落3.8个百分点。随着前期的订单落地见效,后续订单将难以持续大幅增加,而保持在相对较高的区间。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员