一

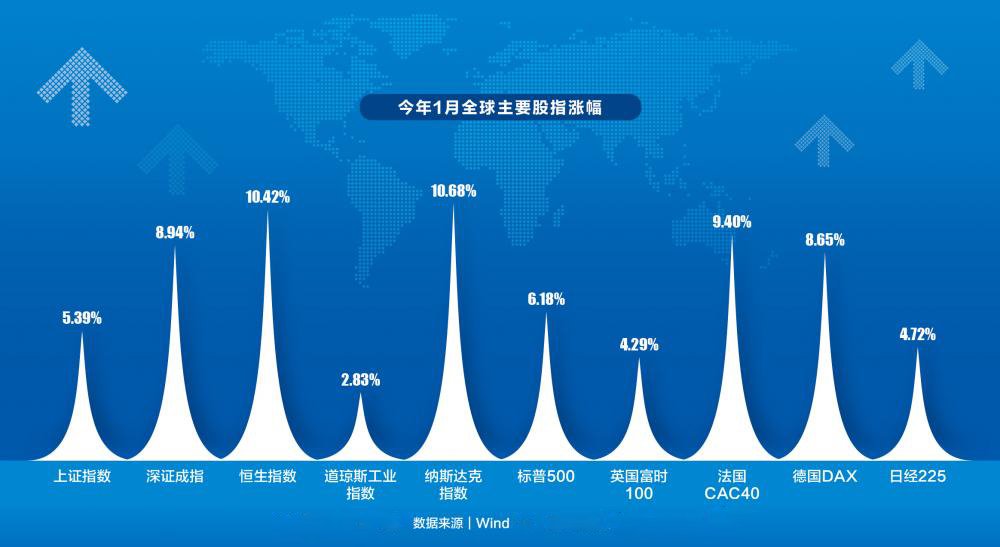

4月23日,美股三大指数再度扬帆上冲。截止当晚收盘,纳斯达克指数大涨1.31%,报收8120.82点,距离去年8月30日创下的历史最高点8133.3点,仅仅相差12.48点。

(行情来源:Wind)

此外,道琼斯指数报收26656.39点,距离历史最高点26951.81点不足300点。标普500指数报收2933.68点,距离最高点2940.91点仅仅相差7.23点。

这意味着美股三大指数分别在涨0.15%、1%、0.2%,就将刷新美国股市的历史。这近在咫尺,或许今晚就能够突破。

昨晚股指的再度飙升,其实并没有明显利好因素。如果从盘面领涨的公司去看,倒是发现刚好有不少美国大公司发布了业绩财报。

联合技术和可口可乐财报利好,股价领涨道指。此外,国防巨头诺克希德马丁也公布了财报,盈利和净销售额均超预期,且全年指引超预期,该股大涨5.66%,且带动国防类股齐涨。

实际上,周二美国科技股普遍大涨,FAANG五大科技股集体上涨1%,亚马逊涨近2%。此外,互联网巨头推特发布财报后收涨超15%。

另外,还有此前相互掐出脑袋仁的苹果和高通,也表现齐好。自从苹果和高通在4月16日达成和解之后,高通5日累计涨幅高达50%以上,昨晚也涨近6%。再看苹果,昨晚也大涨1.44%,已经是连续第4日上涨。目前,苹果最新市值为9813亿美元,距离去年10月3日创下的历史最高位也不远了。

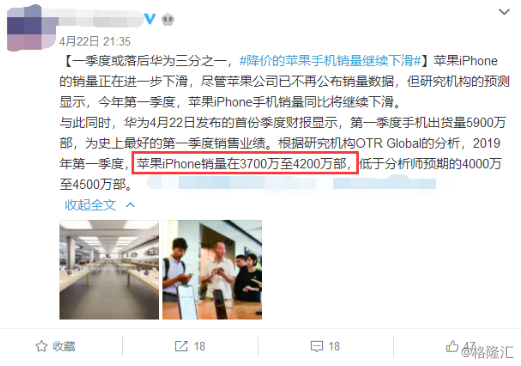

苹果从今年1月3日见底141美元以来,累计涨幅已经高达32%。然而价格一降再降的苹果,销量却没有明显起色,反而持续萎靡。

根据研究机构OTRGlobal的分析,2019年第一季度,苹果iPhone销量在3700万至4200万部,低于分析师预期的4000万至4500万部。

目前,苹果仍然维持第一季度550亿至590亿美元销售额目标,这比上一季度843亿美元的销售额大幅下滑。研究机构Canalys数据显示,去年第四季度,苹果全球销量已经下滑了7.3%。而在中国市场,苹果的出货更是连续第三年下跌,2018年出货量下跌超过13%,市场占有率在9%,在头部厂商里出货表现最差。

而反观苹果的竞争对手——华为则呈现出另一番景象。4月22号,华为正式对外公布了2019年第一季度的销量,根据数据显示,仅在第一季度,华为手机的出货量就已经达到了5900万台,创下了华为历史上单季度销量最高的记录。

今年一季度苹果或就将落后华为三分之一。而苹果又是美股的“神像”,就如同茅台对于A股一般。苹果将会在4月底公布财报,会不会把美股带进沟里呢?

二

美股从去年10月见顶之后,开启快速暴跌模式。不足2个月时间,美股三大指数累计跌幅就将近20%,差一点就跨入技术性熊市的“鬼门关”。这一轮暴跌,无非就是中美贸易摩擦加剧,以及美联储更为紧缩的货币政策(此前预期2018年加息3次,结果来了4次,还带上缩表)所导致的。

后来,特朗普和美联储顶不住美股持续暴跌的压力,做了非常多的工作。中美贸易方面,开启谈判缓和之路。货币政策上,美联储放出大招——此前2019年预期2次加息,结果鸽派占据上风,抛出本年度不再加息,缩表也要停止的态度和言论。

美联储货币政策的大转向,让全球资本市场迎来了暴力反弹,包括美股、港股以及A股。

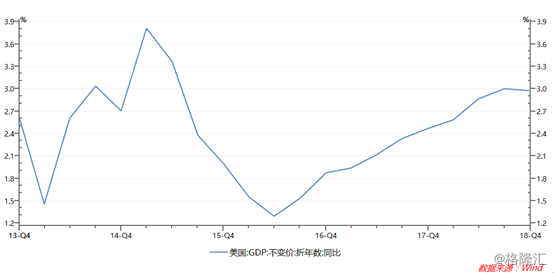

然而,美联储持续鸽派的声音,虽然让货币流动性宽松了,但也加剧了对于美国经济基本面的担忧。

这一历史转折点发生在3月22日。当日,美国国债10年期的收益率为2.44%,而3月期的收益率为2.46%。这意味着10年期与3月期收益率出现了倒挂。

当晚,道琼斯指数大跌1.77%,纳斯达克指数大跌2.5%,标普500指数大跌1.9%。次日,全球资本市场又跟着开始“恐慌”。

国债长期和短期收益率倒挂可不是一个好现象。一般来说,倒挂意味着投资人更青睐短期债券,也意味着投资者担心美国未来经济会陷入衰退。一旦经济增速下行,产出锐减,需求疲软,经济萎缩,也会出现通货紧缩一系列的萧条景象。

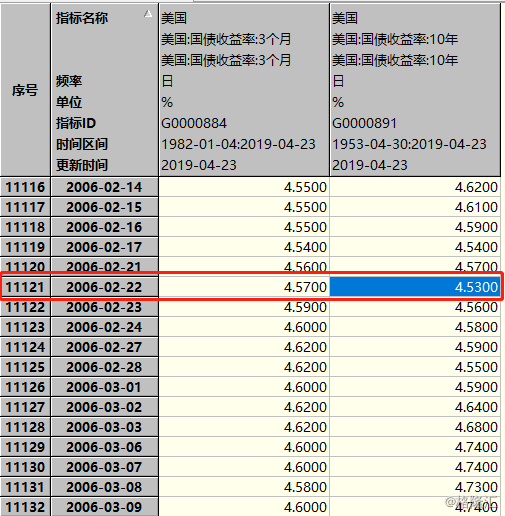

历史上,美国国债10年期与3月期收益率出现倒挂的情况并没有几次。上一次是2006年,再往前就是2000年。

2000年1月-5月,10年美债收益率下降31bp,而2年美债收益率上涨 43bp,收益率曲线不断扁平后发生倒挂。随后,科网泡沫破灭,美国股市从11723点暴跌到7174点,美国经济进入衰退。

2006年2月美债收益率倒挂并开始持续下行,2007年4月美国次贷危机爆发,股市从14000点暴跌到6460点。

美国金融危机,蔓延到全球资本市场,A股当然也跑不掉。美国互联网泡沫那一波,A股从2001年4月的2200点一路下挫至1080点;次贷危机那一波,A股再次发生大股灾,从2007年10月最高的6124点一路下挫至2680点。

如果按照历史规律来看,大致间隔12个月以后美国经济就将陷入衰退。当然,历史上发生过的事情,不代表着未来就会发生。但这一次,发生经济衰退或是危机的概率并不低。

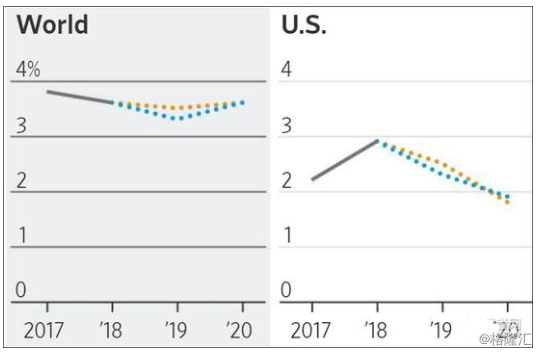

4月10日,国际货币基金组织(IMF)发布新一期《世界经济展望》,相比1月份的预计,进一步将今年全球经济增速预期降至3.3%,达2007年爆发金融危机以来最低点。今年美国经济增速被将至2.3%,欧元区经济增速由1.6%被下调至1.3%,日本经济增速下调10个基点至1%。

4月17日,德国经济部长宣布将德国2019年经济增速预期由1%下调至0.5%,直接来了个腰斩。另外,法国预期的经济增速为1.3%也不高,而法国和德国是欧洲经济的火车头,也快熄火了。

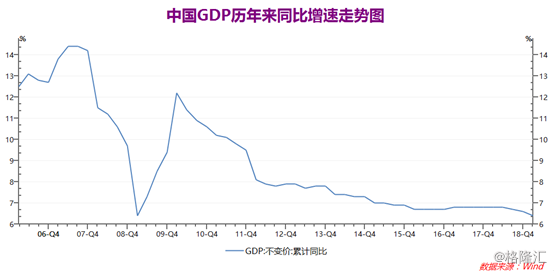

中国方面,2019年经济增速预估在6%——6.5%,也是首次采取如此大范围的区间增速目标值,创下次贷危机以来的最低记录。

从目前全球主要经济体的预期情况来看,未来全球的经济形势不容乐观,发生经济衰退的风险绝对不小。

此外,我们还可以从美联储货币政策的转向来印证这一点。如果美国经济未来真的很强劲的话,美元加息就会持续,而不是中途而废,断掉自己剪世界羊毛的策略了。

三

这些年,以美元为货币发行基础的很多国家,并没有如中国一样未雨绸缪进行供给侧改革、大量去杠杆,一旦美国陷入衰退全球金融市场震荡将全面扩大,其烈度将远超2008和2014年希腊欧债危机引发的全球金融地震。

如果美国经济衰退被言重,包括美国、欧洲在内的全球股市以及债市将再次上演。2008和2014年中国经济遭遇的困难将再次出现,长期以来中国政府实行的供给侧改革和去杠杆就是为了应对这种局面,L形经济走势中底部漫长的外部原因就在于此。

目前,中国A股股市大概率就是一次大级别的反弹,为即将挂牌的科创板造势,也为去年大量的上市公司质押盘解套,提升风险防范能力。

那么,未来A股除了受到外围美股见顶崩盘的潜在风险外,还有就是经济基本面并没有真正企稳。

4月17日,国家统计局公布了今年首份经济成绩单。据披露,一季度,国内生产总值213433亿元,同比增长6.4%,与上年四季度持平,比上年同期和全年分别回落0.4个和0.2个百分点。

中国经济的三架马车——消费、投资及进出口。先看进出口,1月同比增长9.3%,2月同比下滑20.7%,3月份又同比增长了14.2%。这块掺杂的因素很多,包括春节假期以及贸易关税等,并且对于经济增长的贡献很小,这里就不具体展开了。

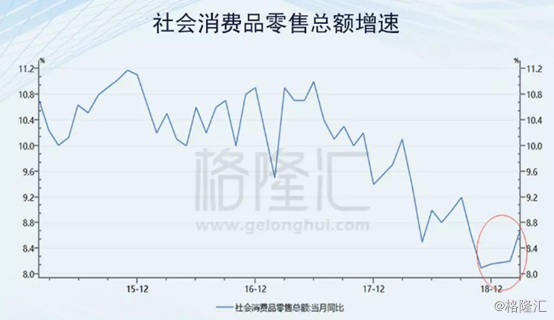

消费端,今年1-2月的消费增速从2018年前值的9%下滑至8.2%,而3月这一数据回升至8.7%,一季度同比增长8.3%。这一数据表明,消费短期有改善迹象,这里面有减免个税的影响,毕竟国家一季度个税财政收入同比下滑29.7%。不过纵观整个一季度,相较于去年依然回落明显。

再看投资,也是去年唯一没有翻的马车。今年一季度看,固定投资继续发力,增速继续回升。2019年2月累计同比增长6.1%,3月累计同比增长6.3%,但较去年同期回落1.2个百分点。固定投资里有两块占比比较重,分别是基建和房地产,这两块占固定资产比重超过40%。

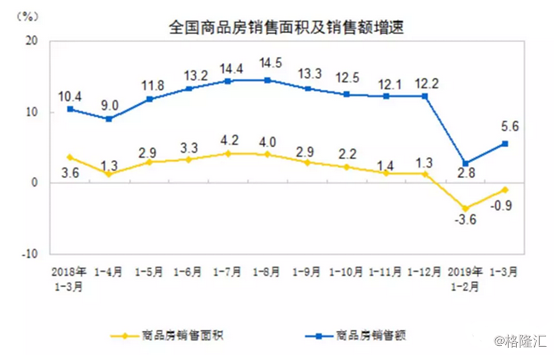

一季度,房地产投资累计同比增长11.8%,增速加快。跟一季度全国多地楼市出现“小阳春”行情相得益彰。

另外,基础设施投资增长4.4%,比去年全年3.8%的增速提高了0.6个百分点。当然,相比过去多年,基建已经不是主旋律了。

而占固定总投资30%左右的制造业投资却有些不尽如人意,今年已经失速,一季度累计同比增长了4.6%。

总结一下,一季度经济增速有点小超市场预期,但仍然不容乐观,并且这还是政策开足了马力,包括大规模减税、货币政策的边际宽松、地方大规模发债稳投资以及默许楼市的“小阳春”等措施。

这些措施都是为了暂时稳住经济,但政策作用都会边际递减。未来没有了继续的强心剂,还有糟糕的外围贸易环境,中国经济现在真的就像经济学家所说的已经企稳了吗?

在我看来,这并不乐观。

四

目前,A股的强势反弹,其实只是索罗斯反身理论下市场预期带动下的产物,而市场预期建立在中国央行货币政策将全面宽松的前提之下,并深受到舆论风向影响。但是,金融并不产生利润,它的利润来源最终还是得依靠实体经济生产来兑现,预期落空后随着盈利不断恶化,股市还将再次探底。

当然,在科创板正式挂牌之前,A股大盘相对还是比较安全的,虽然极大可能在二季度还会回调一些。但是一旦完成“政治任务”之后,情况就不那么乐观了。

美股的加速见顶,或许也昭示着全球资本市场的冬天已经不远了。在风暴来之前,请一定多准备衣服,免得被活活冻死。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员