3月31日,国家统计局公布的官方制造业PMI为50.50,大超市场预期的49.60。而4月12日,海关总署公布中国出口金额同比增长14.2%,进口金额增长-7.6%,贸易顺差325.8亿美元,又是大超市场预期。

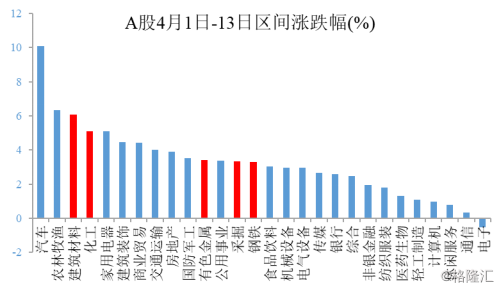

经济数据的修复,对于稳定市场情绪起到了重大作用,同时也提示了市场的投资方向:3月31日PMI数据出来之后,市场预期制造业回暖,A股制造业中上游板块明显走出了超额收益,预计此趋势还会继续保持。

(资料来源:wind)

不过A股市场启动太快,市场整体估值在第一季度已经上升了一个台阶,这几日市场也有了小幅回调,终究让投资者担心投资收益的持续性。现在看来,A股虽不算贵,但也不算便宜,投资的难度亦提升了不少。

这种情况下,如果不局限于A股市场,顺着同样的投资逻辑,看一看港股的相关公司,也可以发现有不少优质且估值不错的投资标的。尤其是A-H溢价最近达到近一年来的高位水平,接下来关注港股会有更好的超额收益。

(资料来源:wind)

从年报数据、相关行业逻辑、估值和盈利预期的角度来挑选相关公司,可以发现一家“黄金品质”的公司:中国黄金国际(2099.HK) 。

年报数据解读

中国黄金国际(以下简称中金国际)主要业务涉及黄金及基本金属矿产的营运、收购、开发及勘探。其主要采矿业务为位于中国内蒙古的长山壕金矿(持有96.5%权益)及位于中国西藏的甲玛多金属矿(全权益拥有)。

其中,长山壕矿是中金国际主要的黄金产区,为中国最大的黄金矿山之一;甲玛矿为一个大型铜金多金属矿床,蕴含铜、黄金、钼、银、铅及锌金属。

其实第一眼看到中金国际2018年报数据时,数据似乎并不是很好。

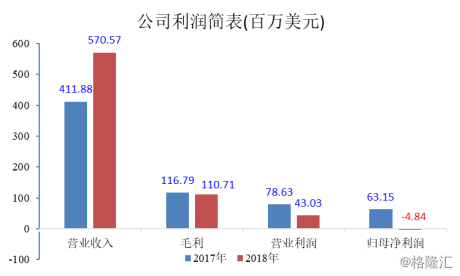

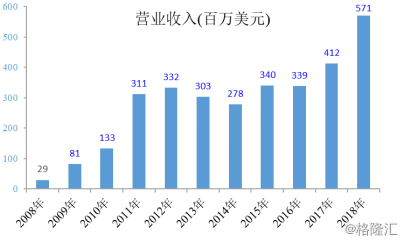

公司现在主营收入主要来自于黄金及铜矿,2018全年实现营业收入5.71亿美元,同比增长38.5%;毛利1.11亿美元,同比下降5.2%;毛利率19.4%,相比去年下降8.9%;营业利润0.43亿美元,归母净利润-484万美元。

(资料来源:公司公告)

营收增速大超市场预期,而归母净利润反而却下降很多,这是为何?

仔细分拆来看,2017年度利润表中,“汇兑净收益”项目为819万美元,而2018年为-1580万美元,这都属于非经常性损益。从归母净利润中扣除这部分之后,今年盈利是1098万美元,按现在汇率为8619万港元,考虑到去年的铜价和黄金价格走势,有这样的收益其实已经相当不错。且公司的经营活动净现金流为1.55亿美元,远好于账面利润。

不过投资资源性公司,公司报表只是历史业绩的参考,更重要的是考虑投资中的“天时、地利、人和”。

天时

“天时”指的资源的价格变动趋势,即价格的周期变动。

按中金国际的业务结构,公司业绩在很大程度上受到金价和铜价的影响。

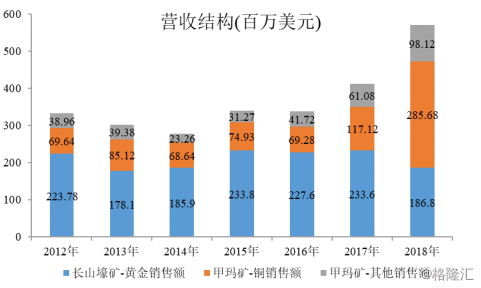

(资料来源:公司公告)

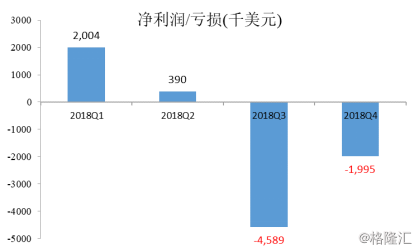

其实从去年的价格数据上就能看到,从去年6月份开始,铜价和黄金价格都开始进入下降状态,LME铜最高下降20%;COMEX黄金下降14%,期间下跌近200美金。这对公司2018年下半年的业绩产生了很大的压力。

(资料来源:wind)

分拆季度数据,可以看到公司主要的亏损产生于2018Q3,因为Q3阶段价格下降最快,而且下降之后价格保持在底部。到了Q4,净亏损额已经大幅减少,这时已经能看到随着 Q4铜价和黄金的价格上升,公司的利润已经有了边际向好的情况。

(资料来源:公司公告)

那和金价和铜价后续走势大致如何呢?

先说黄金价格。

从供给上来看,黄金供给应并非单纯按当年的黄金产量,它包括黄金持有者可能出售的黄金,这部分量有可能大于当年的实际产量。而黄金的需求也是同样如此,也具备很大的爆发力。

所以黄金的供需很难分析,但货币的五大功能来看,黄金具有资产配置、大宗商品、货币、保值、避险等这些功能属性。

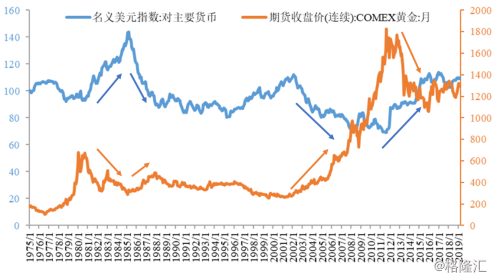

去年Q2开始中美贸易摩擦升级,市场的避险情绪升温,但金价依旧处于下跌的态势。这是因为国际资本避险情绪优先考虑了美元,而一般中短期内黄金和美元是反向走势,二者均是全球主要的配置资产,有一定的竞争关系。

(资料来源:wind)

但随着时间的发展,尤其是美国进入货币紧缩尾期及加息末期,经济增速放缓,美联储转鸽后可能在年内迎来利率拐点,当前暂缓加息以及后期不排除的降息,使得美元可能走弱。现在美元指数96.9,已经比2018 月2月的88.5高了很多,指数下降空间也会存在。

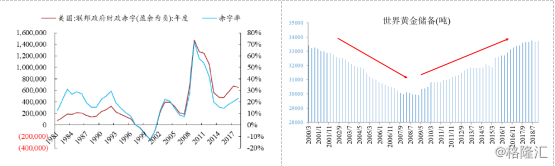

第二点是中美关税政策将会导致双方GDP下降3%-7%,避险资产交易量增大。同时全球债务问题日趋严重,地缘政治和经济不确定性促使越来越多的央行外汇储备多样化,各国央行正增加黄金储备对本国的货币体系支撑,有望推动金价回升。

(资料来源:招商证券、wind)

比如俄罗斯央行仅在2018年就增加黄金储备14.9%(近275吨);中国央行2018年12月至2019年3月,每月分别增持32万、38万、32万、36万盎司,共计138万盎司,波兰央行的黄金储备达到35年来最高位;匈牙利央行更是32年来首次增持黄金,2018年其黄金储备从3.1吨直接飙升到31.5吨。

受以上因素影响,金价大概率会向上走,在金价抬升的过程中,由于财务杠杆因素,投资黄金矿业股票的回报高于投资实物。

铜价也是如此,黄金价格和铜价在长期趋势上呈现出一致性,只是铜价在中期(1-2 年)内的波动振幅大于黄金,这是因为铜短期供需关系造成的。

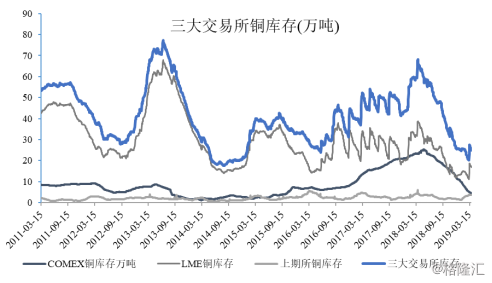

(资料来源:wind)

1986年以来铜价与美元相关系数-0.6472,高度负相关,黄金的逻辑在铜价上依旧适用。去年贸易战恐慌情绪蔓延,美元指数大涨,铜价也同样受到了极大的影响。

从未来供需来看,短期供给方面,铜矿供应2019年增量主要来自于Cobre Panama(13万吨)、Chuquicamata(8.5万吨)、Toquepala(8万吨)等;减量主要来自于FCX旗下Grasberg露采转地下(20-30万吨),预计2019年铜矿增量50万吨左右,增速2-3%,铜精矿供应整体偏紧。

需求面来看,全球整体经济下滑,中美贸易摩擦,制造业数据增速回落,铜需求放缓。

不过从国内需求端来看,按“十三”五规划计,国内电网投资今年有望回升,2019-2020年仍有1.06-1.24万亿投资额可释放。家电预期表现平稳,铜消费大概率保持稳定,铜基本面在下半年出现边际改善的概率较大。预计今年供需紧平衡,铜价延续震荡。

长期来看,铜供需缺口扩大,支撑铜价上行。

从供给来看,全球矿山产能有限,2030年预计有570万吨的供需缺口;低库存将给铜价提供支撑(全球铜库存目前降至三年最低位);新能源及可再生能源行业将会继续拉动铜需求。

(资料来源:wind)

因此,从“天时”来看,铜价正在稳定,下行空间有限;黄金价格有上行的趋势。所以公司2019Q1处于业绩处于修复的前期,算是比较好的买入点。

地利

“地利”指的是公司拥有资源储量和品味,决定了资源的销售生命周期和回收难度及成本。

忽略业绩短期的波动,从2008年至今,公司营收增长了18.69倍,年复合增长率34%,绝对算的上高增长公司。

(资料来源:公司公告)

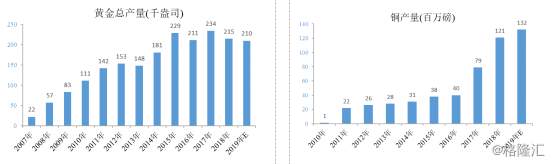

这种增长主要来自于公司产量连续11年的增长,尤其是铜产量从2010年100万磅大幅增加至1.21亿磅,增速极快,2018年度铜产量比2017年同期增长54%。公司2019年预计铜产量将达到约1.32亿磅,继续增长;黄金产量将达到约21万盎司,保持稳定。

(资料来源:公司公告)

从开采的历史来看,公司的两个矿区中,甲玛矿区的一期于2010年下半年起进行采矿运作,矿产能7000吨/日;而二期矿建项目在前几年开始,包括两个系列,每个系列的矿石处理能力均为2.2万吨/日。

二期第一个系列已在2017年底实现商业化生产,第二个系列扩建项目也已经在2018年7月实现了商业化生产,每天矿石处理能力增加至每天接近5万吨,矿山服务年限为35年。

去年甲玛矿区扣除副产品抵扣额后每磅铜的总生产成本为2.08美元,相比2017年的1.36有比较大的上升,主要是生产的矿石品味下降。

为此2018年,公司完成钻探进尺10000米;2019年,公司计划实施钻探工程34487米(27个孔)。

另外利润下滑一个还有一个原因:设备太新,需要度过磨合期。随着设备使用率的提高,矿山项目整体达产能力有望提前,从而降低现金生产成本及总生产成本。

可以预计短期内,随着设备使用率增加,甲玛矿的单位生产成本将有所下降,加上回收率提升,相信2019年甲玛矿的盈利能力将有所增长。

除了甲玛矿全面达产,近乎翻倍的产能扩张。长山壕滑坡的治理进度较预期理想,平均年产量调低,总产量不变,矿山服务年将限延长2年,其供给量基本稳定。

结合公司的产能计划和黄金和铜价的判断,我们对公司未来盈利做如下预测。

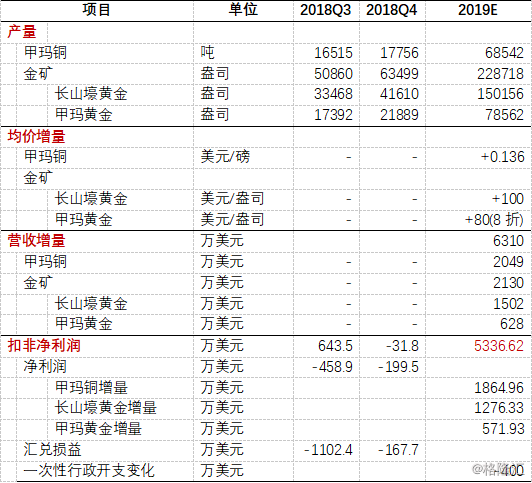

1) 首先计算产能未扩张的情况下,2019的预测净利润。

先计算保守情景。假设2019年现有产能为2018H2两倍,2019年Q1铜价大约比去年下半年均价涨了6%,黄金均价则上涨了100美元,现假设铜价和金价全年保持现价,计算产能未扩张时2019年的净利润情况。

(资料来源:公司公告,公司路演材料,关键假设参考的内容网址https://xueqiu.com/5782734677/125103204)

通过假设需要注意的是Q4由于有一个突增的一次性行政开支400万美元,需要在2019年盈利预测中加回来。估算出产能未扩张情况下,经营净利润约为5336.6万美元,折合4.18亿港元,对应每股收益为1.055港元。

如果采取积极假设,2019年铜价整体高于2018年底的价格10%,金价维持增加100美金/盎司,则经营净利润约为6579.92万美元。

2) 计算扩产之后公司的盈利预测情况,做两种不同情况的情景分析。

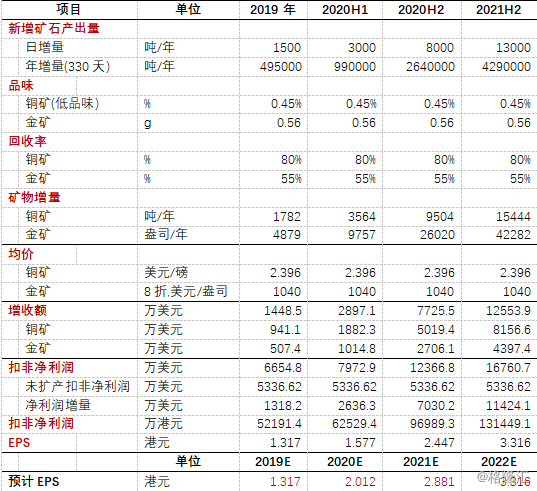

保守预测情景下,假设地下矿铜含量0.9%,品位差取0.45%,回收率80%;地下矿金含量0.56g,回收率55%;铜价相对于2018年上浮6%(也就是和现在一样),为2.396美元/磅,黄金1300美元/盎司。保守预测结果如下表:

(资料来源:公司公告,公司路演材料,关键假设参考的内容网址https://xueqiu.com/5782734677/125103204)

保守预测情况下,今后四年的EPS(剔除非经常损益)分别为1.317港币, 2.012港币, 2.881港币,3.316港币。

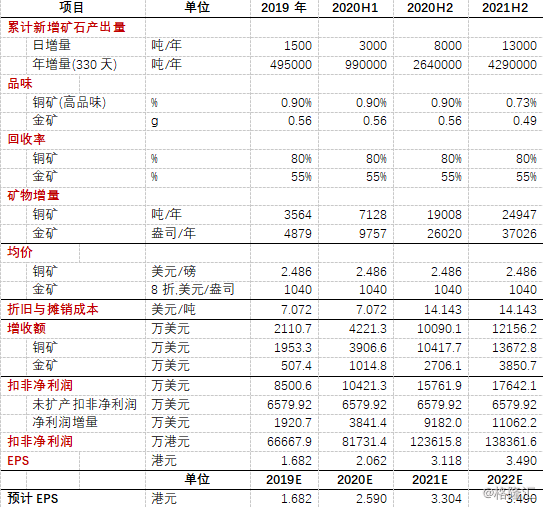

积极预测情景下,假设地下矿铜含量0.9%,回收率80%;地下矿金含量0.56g,回收率55%;铜价相对于2018年上浮10%,为2.486美元/磅,黄金1300美元/盎司。此时估算出产能未扩张情况下,2019年经营净利润约为6579.92万美元,折合5.16亿港元,对应每股收益为1.3港元。

同时考虑4300作业面投产后需要增加一些固定资产折旧,新增矿石产出量前3000吨/日增加值折旧及摊销成本为7.0715美元/吨,后面增加的10000吨/日增加值折旧及摊销成本为14.14美元/吨。(稳妥预测情景下以增量保守来抵充成本增加)

积极预测结果如下表:

(资料来源:公司公告,公司路演材料,关键假设参考的内容网址https://xueqiu.com/5782734677/125103204)

积极预测情况下,今后四年的EPS(剔除非经常损益)分别为1.682港币, 2.590港币,3.304港币,3.490港币。

人和

“人和”涉及到公司具体拥有的价值亮点。

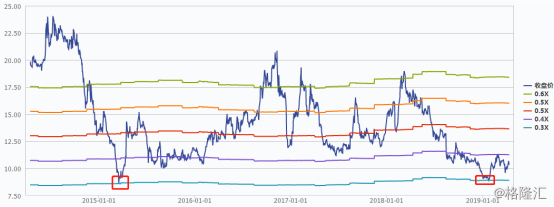

第一个价值点在于估值。公司股价上一波高峰出现在2018年3月份,之后股价有较大幅度的下跌,但进入今年1月之后,股价已有企稳的迹象,同业的股票也大都表现不错。

(图片来源:wind)

从行业估值指标来看,贵金属和有色板块会更偏向于周期性公司,使用PB估值会更合理。从历史维度来看,公司现在0.35倍的市净率,估值已经接近历史最低,其估值下降的空间已经不大。

(图片来源:wind)

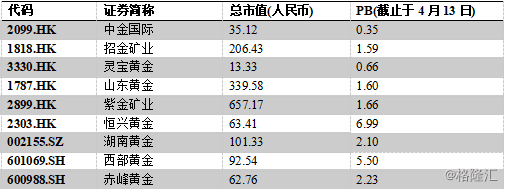

另外从同业对比的角度来看,无论是在A股还是港股公司中,中国国际黄金的现在的估值都可以说是最具有性价比的。

(数据来源:wind)

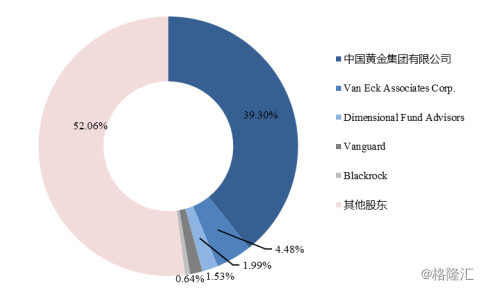

第二个价值点在于公司的强大的股东背景。公司的控股股东为中国黄金集团,持股比例39.3%。

(资料来源:公司公告)

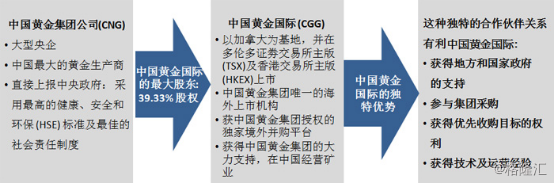

中国黄金集团是中国黄金行业唯一一家中央企业,是中国最大黄金生产商,属于世界黄金协会会员,实力强大。中金国际也依托母公司极高的信用背景,在国际资金市场上享有超低融资成本的优势。

2015年11月,公司获得39.8亿元人民币抵押贷款(约合6.27亿美元),14年期利率仅有2.83%。2017年,中金国际第二次在国际资本市场成功发行无抵押债券,债项评级BBB-,利率仅为3.25%,融资成本明显低于行业标准。

现在标准普尔对中国黄金集团有限公司的评级为BBB,对中金国际的评级为BBB-,依旧是相当优秀的信用评级。

另外公司在多伦多及香港两地上市,并于2018年6月份被纳入恒生港股通指数、恒生港股通中小型股指数、恒生港股通非 AH股公司指数,扩大了融资渠道。

除了融资能力以外,中金国际同时是集团授权的独家境外并购平台,中金国际拥有优先收购目标的权利。超低融资成本+优先并购权,方便以后中金国际开展一系列的资产收购,有利于公司资产规模的扩张。

(资料来源:公司官网资料)

另外作为中国黄金集团唯一的海外上市平台,母公司有可能会将成熟的海外矿产项目注入公司。这意味着中金国际拥有一笔极好的期权价值,但是并未体现在股价中。

所以同时从PB+并购期权视角去思考中金国际的价值,可以发现公司的安全边际是相当高的。

结语

从“天时、地利、人和”三个角度来分析中金国际的投资价值,综合考虑量价趋势和公司的自身的估值及特点,可以发现中金国际安全边际很高。

按保守预测的EPS数据,2019年预期PE只有7.85倍;乐观预测只有6倍,现在PB只有0.35,对金价铜价的下跌风险基本已经完全反映在估值里。而一旦金价和铜价向上修复,公司的PB预计能直接修复到0.7以上,加上

这种具有上行空间和下行风险完全不对称的投资机会,需要投资人好好抓住。同时最近不停向好的经济数据,则给公司的价值显现充当了事件催化剂,如果之后有更多的利好的经济数据出现,估值修复的过程将会大幅提速。

港股通的数据显示,早有资金在偷偷埋伏:去年9月份以来,公司股票下跌的过程中,港股通一路增持,也维持了公司的股价,可见总有些聪明资金能看明白公司的价值。

(数据来源:wind)

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员