作者:明明债券研究团队

报告要点

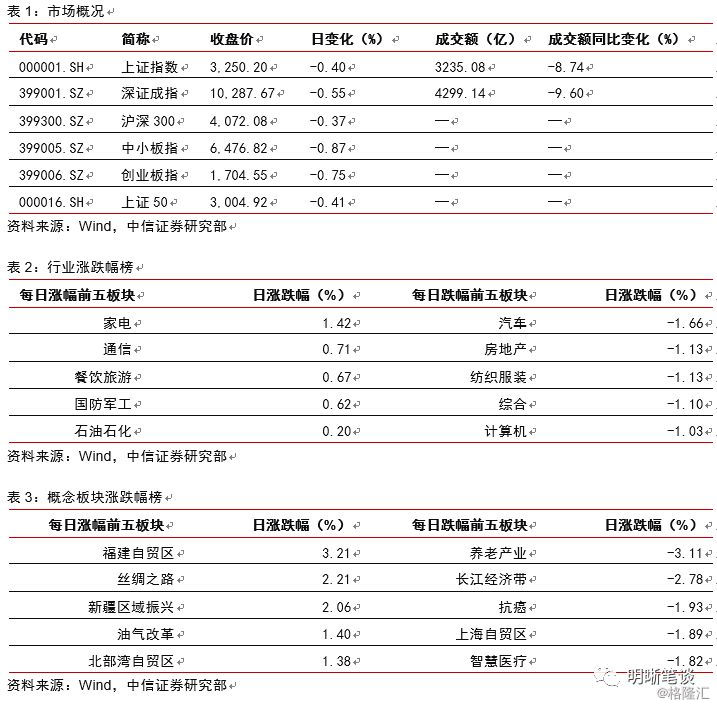

近期中国10年期国债收益率呈震荡态势,4月17日较前日保持在3.39%;美国10年期国债收益率3月呈下行趋势,但近期有所攀升。3月22日美国10年期与3个月国债收益率曲线出现倒挂然后又平复,同时美股自年初以来持续反弹,接近前期高点。美国方面信用利差数据自2018年年初以来逐渐上行,但4月以来有所收窄。本文将从信用利差与投资角度进行梳理,观测其对于经济衰退的指导意义,探讨美债未来走势。

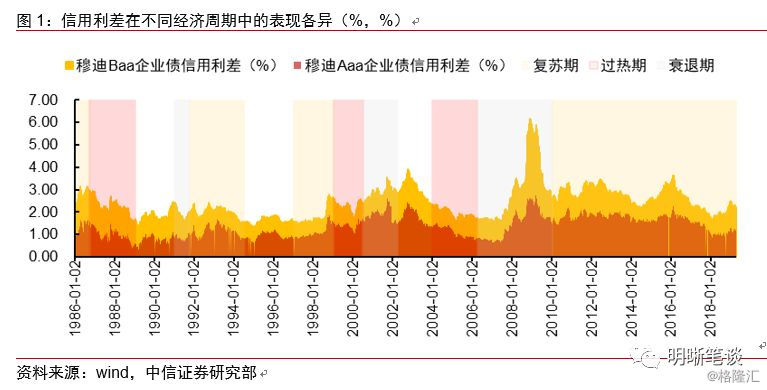

不同经济周期中的信用利差表现各异。信用利差是信用品种高于无风险利率的利差,主要反映由于信用风险以及流动性风险等向投资者做出的收益补偿。以通胀和产出缺口两个维度我们将经济周期划分为复苏、过热、滞胀和衰退四个阶段,信用利差在不同经济周期中的表现各异。复苏期,信用利差被动走阔;过热期,信用利差收窄;滞胀期,信用利差出现被动收窄;衰退期,信用利差大概率会大幅上行。

当信用利差大幅走阔时,投资会呈现出乏力趋势,尤其是信用利差领先于私人投资以及耐用品订单,其上行可以作为私人投资及耐用品订单同比增速回落的前瞻信号,信用利差与非居民投资的相关性不大。目前随着税改效应的消退,美国投资将有所承压,但就目前的信用利差来看,压力并不显著。

信用利差是美股的先行指标吗?高收益债由于与企业盈利高度相关,其走势与股票类似。在典型的几次美国股市调整期间,信用利差的波动走阔对于美股具有前瞻意义。信用利差数据自2018年年初逐渐上行,但自四月以来有所回落,同时美股也一路小幅上行,观测美股是否见顶仍需关注后续信用利差上扬趋势后续是否可持续。

结论:通过梳理信用利差在不同经济时期的表现,我们发现多数情况下其走阔意味着投资乏力的前瞻信号。美国信用利差数据自2018年年初以来逐渐上行,但最近有所收窄。需要注意的是,这一次不一样的是特朗普的顺周期的税改,这对于企业的利润有显著的推升作用。总体而言,美国经济的逆风越刮越大,但是从信用利差来看,美国的非居民投资下行压力当前并不大,因此美联储的降息的可能性短时间并不大。

正文

不同经济周期中的信用利差表现各异

信用利差是信用品种高于无风险利率的利差,主要反映由于信用风险以及流动性风险等向投资者做出的收益补偿。被穆迪评级为Baa及以上或被标普评为BBB及以上的债券一般被认为是投资级债券,其价格受流动性风险主导;此外便是投机级债券,其价格受信用风险主导。有研究表明不同评级企业债所对应的预期损失应对于信用利差的解释程度很小,尤其是对于高等级企业债而言。预期损失只在不同评级企业债利差间具有较好解释力,对于信用利差的研究需要回归到宏观经济周期层面。

以通胀和产出缺口两个维度我们将经济周期划分为复苏、过热、滞胀和衰退四个阶段,信用利差在不同经济周期中表现各异。在复苏期,美联储货币政策趋于宽松,压低了无风险收益率水平,同时投资者对于企业未来好转的预期抱有不确定性,信用利差被动走阔;在经济过热阶段,由于高企的通胀压力,货币政策趋于收紧,抬高无风险利率水平,同时投资者风险偏好修复,信用利差在双重作用下收窄,且较低等级信用利差收窄幅度可能会更大;当经济步入滞胀阶段,企业违约风险加大,但由于十年期国债收益率大幅上行,信用利差出现被动收窄;在衰退期,信用利差大概率会大幅上行。

从信用利差管窥投资走势

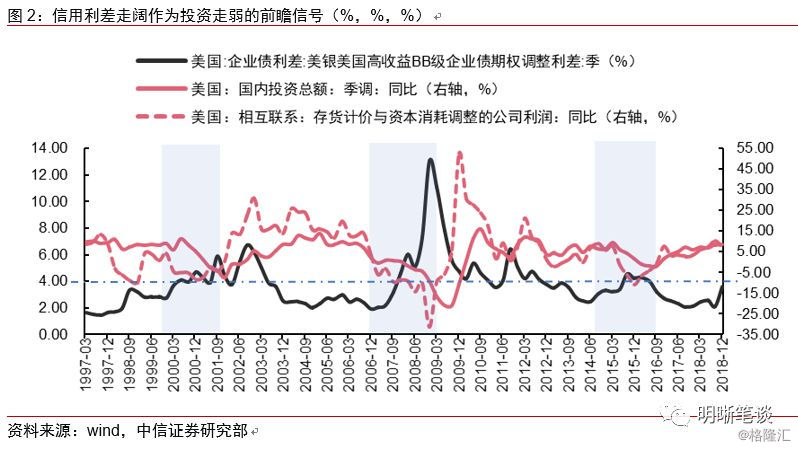

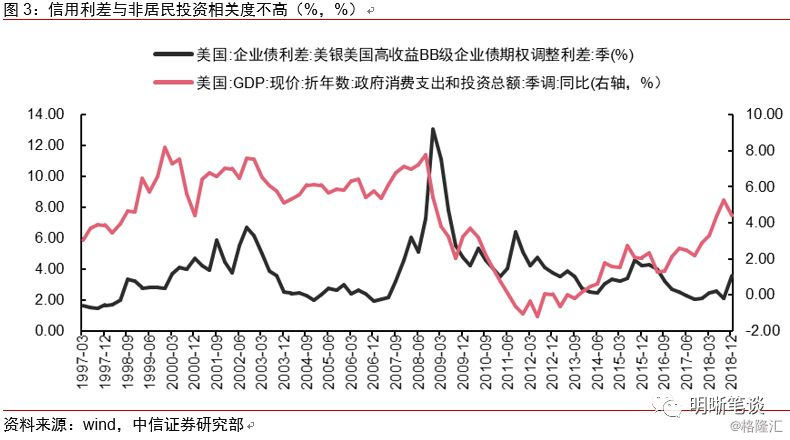

据美国商务部,美国2月耐用品订单环比终值-1.6%,预期-1.6%,前值-1.6%。2月耐用品订单打破了此前连涨三个月的记录,创去年10月以来最低水平,主要由于交通运输设备的新订单以环比4.8%的跌幅领跌。我们通过梳理美国投资数据与信用利差发现,当信用利差大幅走阔时,投资会呈现出乏力趋势,尤其是信用利差领先于私人投资以及耐用品订单,其上行可以作为私人投资及耐用品订单同比增速回落的前瞻信号,信用利差与非居民投资的相关性不大。目前随着税改效应的消退,美国投资将有所承压,但就目前的信用利差来看,压力并不显著。

从历史的情况来看,在投资增速大幅下滑前,大多出现过信用利差逐上行的情况,例如在2000年2月左右,信用利差从3%附近上行至6%附近,随即国内投资一个季度后同比下滑继而转负;2007年3月至2018年12月信用利差走阔11个百分点,国内投资虽在此之前便显示出乏力态势,但在信用利差自5%附近冲高到历史高位这一阶段下滑加速,跌至-20.77%底部;2015-2016年的投资回落同样也是在信用利差上行之后1-2季度后出现的。1997年3月至2018年12月信用利差与投资相关系数为-0.62,相关性较高。这是因为随着对经济前景的担忧,投资者对企业偿还的担忧加剧,信用利差随之上行;而上行的信用利差到一定的程度,投资也快速下降,企业盈利的恶化,也影响了美国的消费,而消费也是最重要的经济支撑。而且,信用利差快速上升的时候,都伴随着企业利润的恶化。但是,当前(4月16日)BB级企业债期权调整利差为2.16%,投资的压力当前并不大。以往,BB级信用利差冲上4%时,投资将出现大幅下滑。此外我们发现,企业债信用利差与非居民投资的相关性并不显著。

耐用品反映了制造业活动情况,耐用品订单下行前通常也伴随利差的走阔。1996年12月至2019年2月信用利差与耐用品新增订单同比增速相关系数为-0.53,相关性较高。当投资者对市场预期持谨慎态度时,终端需求萎缩,耐用品等产业链出现产能调整压力,盈利疲弱。互联网泡沫时期新增订单季调同比低至-20%,而金融风暴期间耐用品新增订单季调同比曾一度降至-38%。

信用利差是美股的先行指标吗?

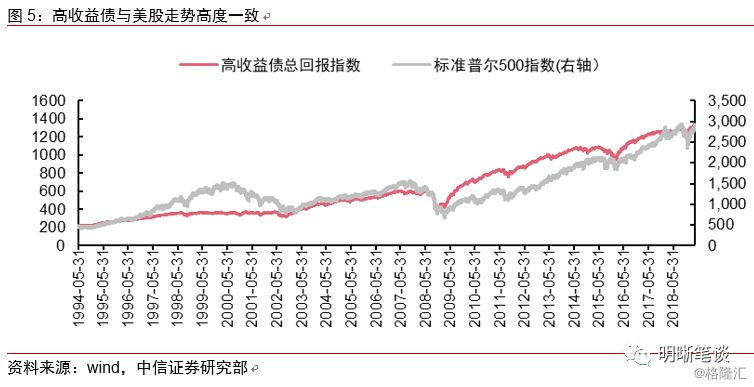

高收益债由于与企业盈利高度相关,其走势与股票类似。自1994年6月至今高收益总回报指数与标准普尔500指数的相关性为89.57%,两者走势高度一致。

我们将信用利差数据与标准普尔500指数的数据进行对比发现在典型的几次美国股市调整期间,信用利差的波动走阔对于美股具有前瞻意义。具体表现为,2000年美国先后经历了互联网科技泡沫破裂,9·11,安然会计丑闻等事件,标普500指数自2000年年初至2002年年末下跌39.54%,与此同时,穆迪Baa和Aaa企业债信用利差数据分别上涨105.92%和93.16%;2007年美国爆发金融危机,标普500指数自2007年7月至2009年3月底下跌47.49%,穆迪Baa和Aaa企业债信用利差数据分别上涨258.75%和277.46%;2015年-2016年,美股进行了震荡调整,自2015年5月初至2016年2月底,标普500指数下跌8.35%,在此期间,穆迪Baa和Aaa企业债信用利差数据分别上涨36.02%和23.53%。

信用债市场对于预测股市走势具有一定指导意义,一般来说,信用利差大幅走阔后的1-2个季度,美股市场会出现调整。信用利差数据自2018年年初逐渐上行,但截至4月16日,穆迪Aaa企业债信用利差为1.13%,Baa企业债信用利差为2.12%,二者四月以来均有所回落,同时美股也一路小幅上行,观测美股是否见顶仍需关注后续信用利差上扬趋势后续是否可持续。

结论:通过梳理信用利差在不同经济时期的表现,我们发现多数情况下其走阔意味着投资乏力的前瞻信号。美国信用利差数据自2018年年初以来逐渐上行,但最近有所收窄。需要注意的是,这一次不一样的是特朗普的顺周期的税改,这对于企业的利润有显著的推升作用。总体而言,美国经济的逆风越刮越大,但是从信用利差来看,美国的非居民投资下行压力当前并不大,因此美联储的降息的可能性短时间并不大。

市场回顾

利率债

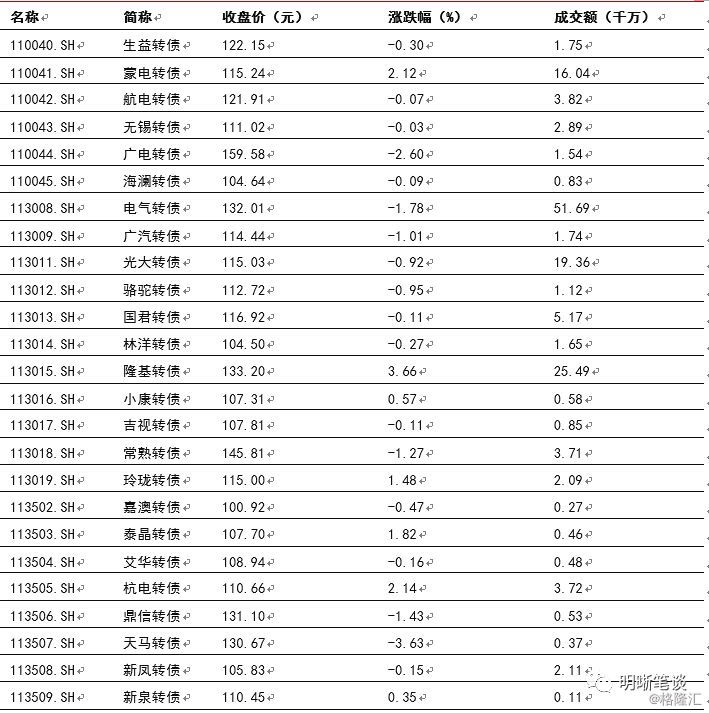

2019年4月18日,银存间质押式回购加权利率大体上行,隔夜、7天、14天、21天和1个月分别变动了8.59bps、-7.97bps、4.34bps、4.39bps和-0.83bps至2.98%、2.79%、3.06%、3.16%和2.96%。国债到期收益率全面下行,1年、3年、5年、10年分别变动-4.44bps、-2.97bps、-5.49bps、-3.49bps至2.67%、3.02%、3.20%、3.36%。上证综指收跌0.40%至3,250.20,深证成指收跌0.55%至10,287.67,创业板指收跌0.75%至1,704.55。

周四央行开展800亿元7天逆回购操作,无逆回购到期。

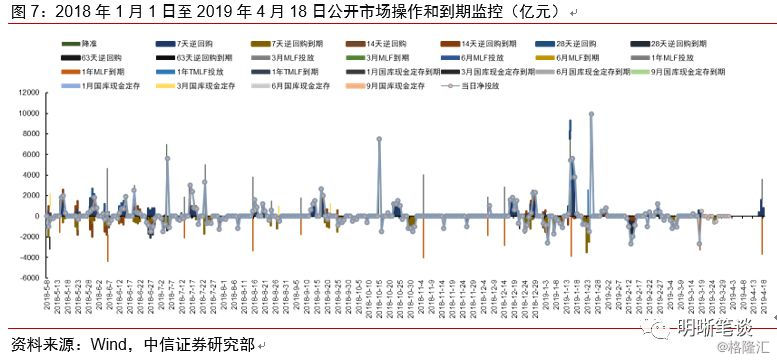

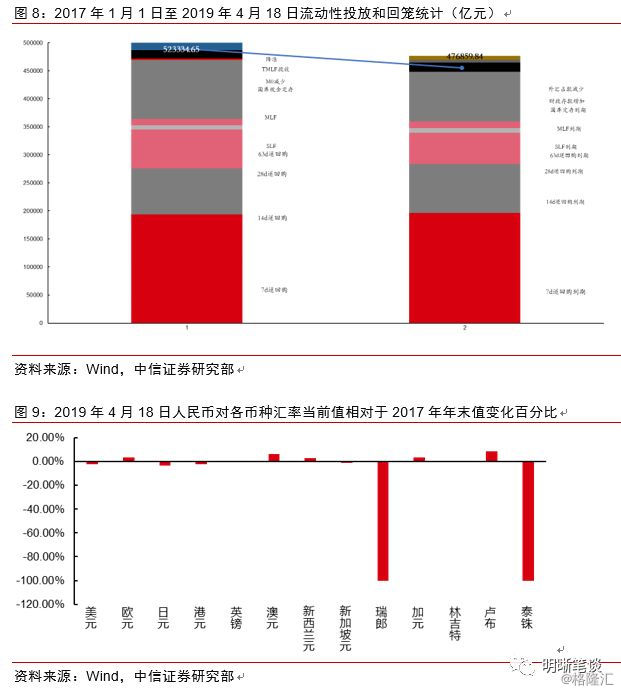

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2018年3月对比2016年12月M0累计增加4388.8亿元,外汇占款累计下降4473.2亿元、财政存款累计增加5562.4亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

可转债

可转债市场回顾

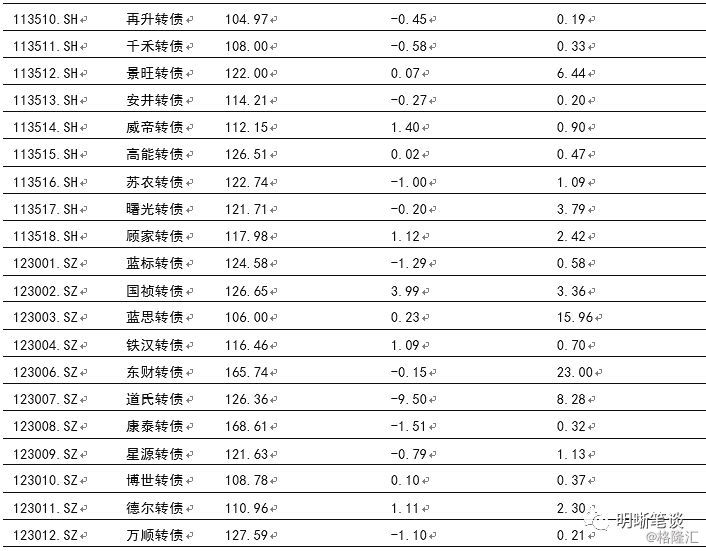

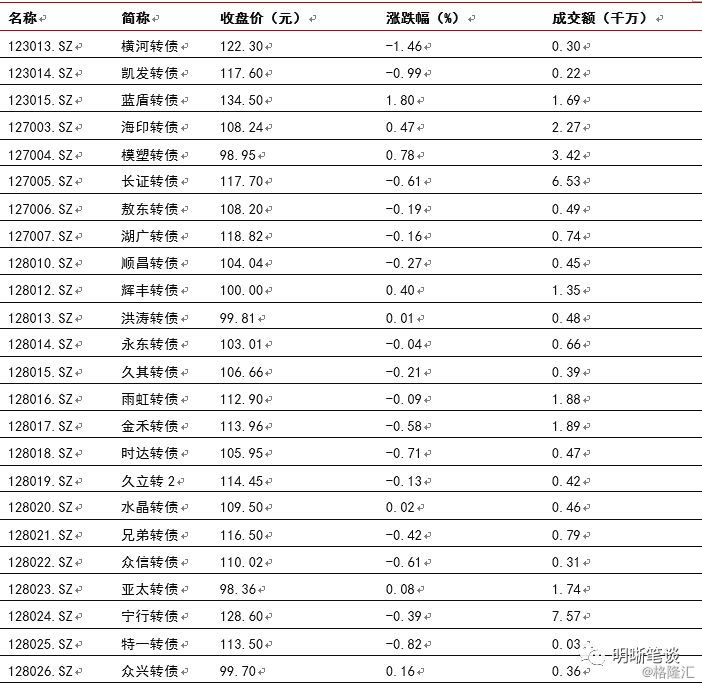

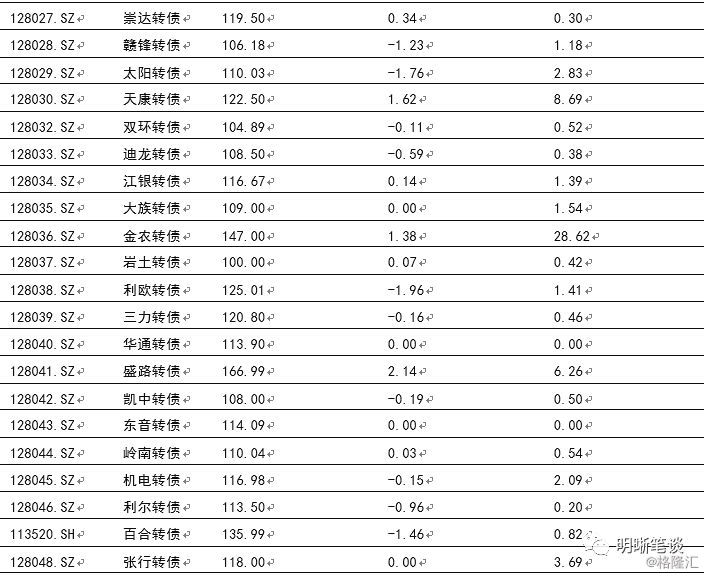

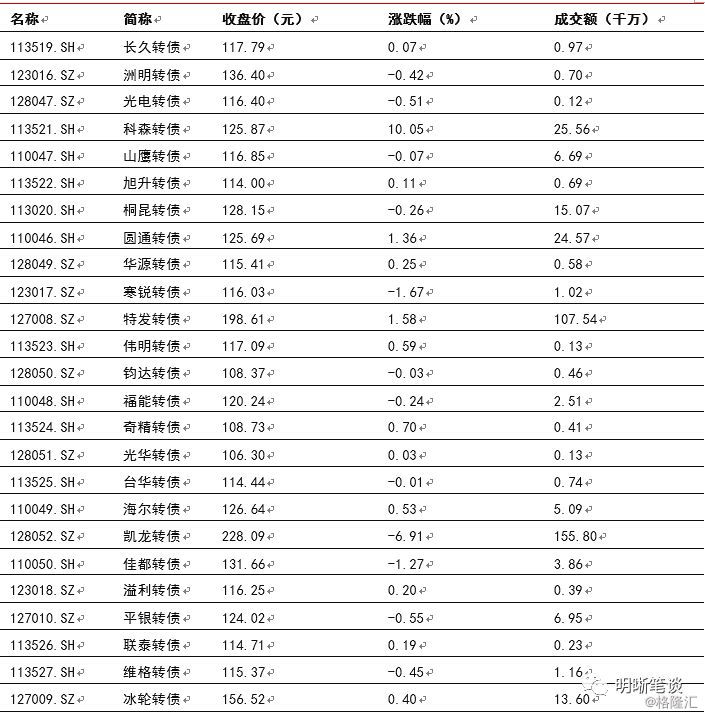

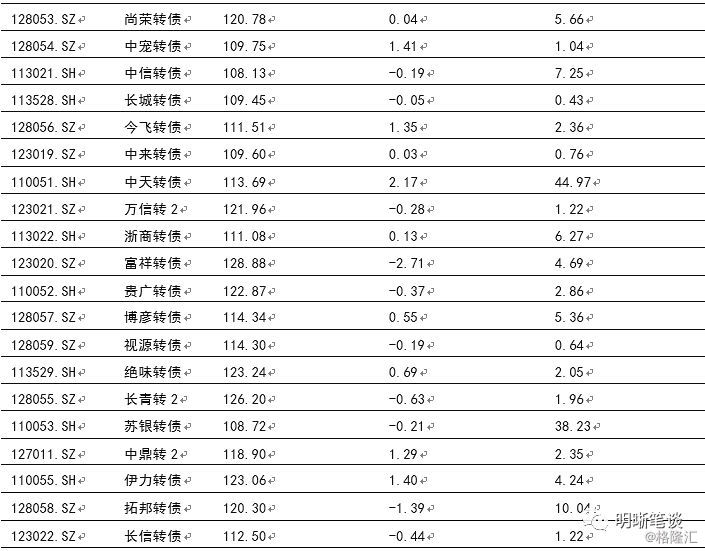

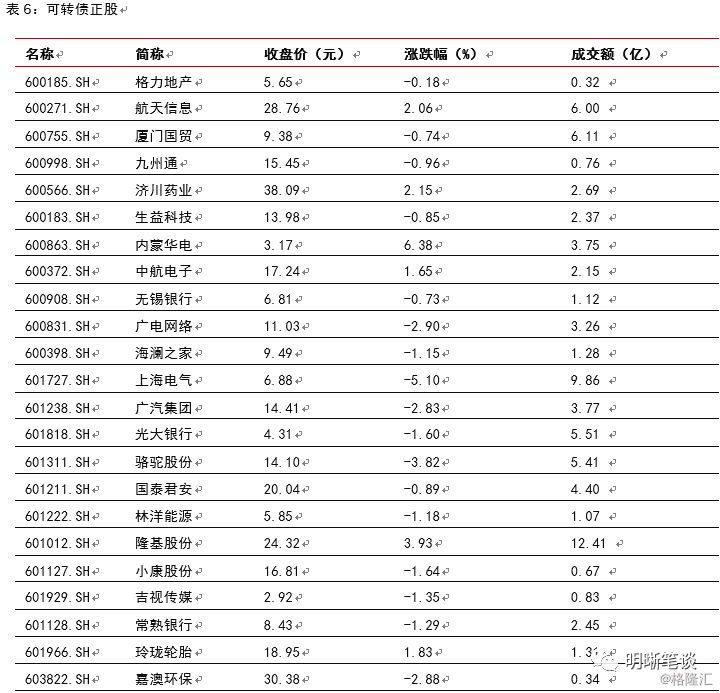

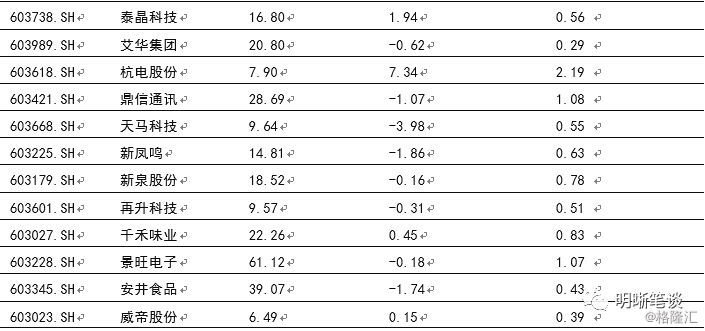

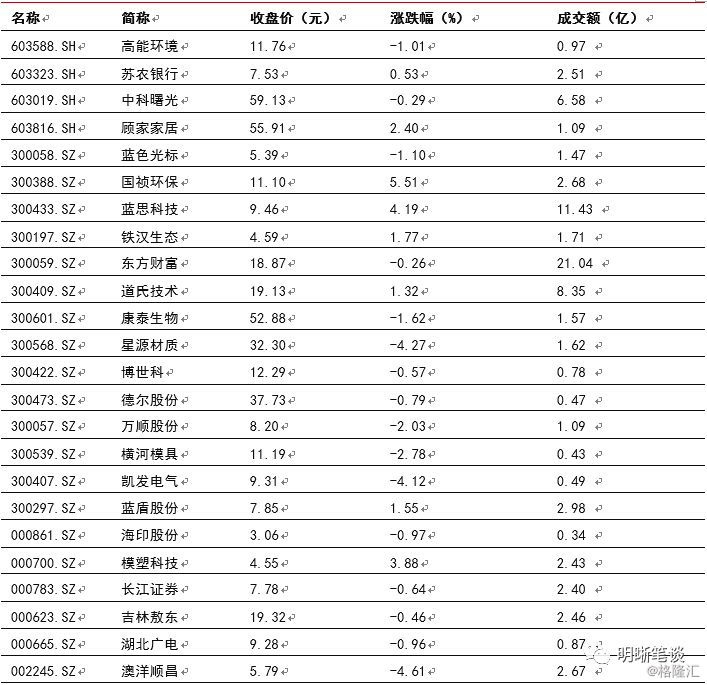

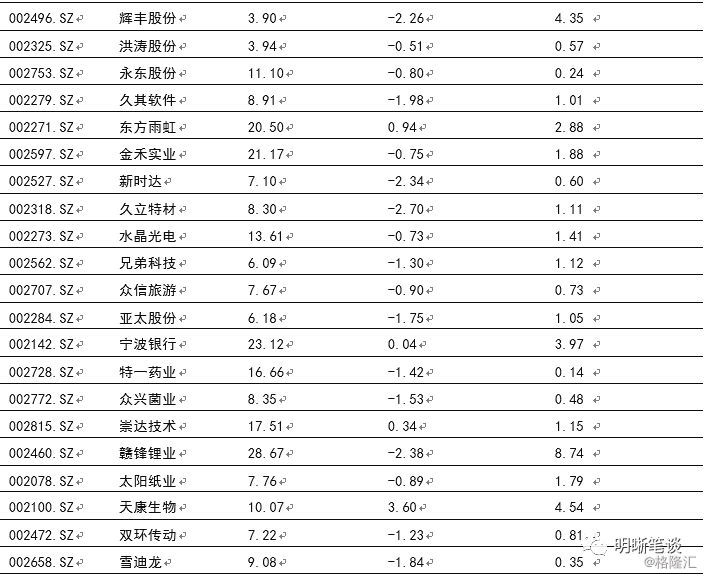

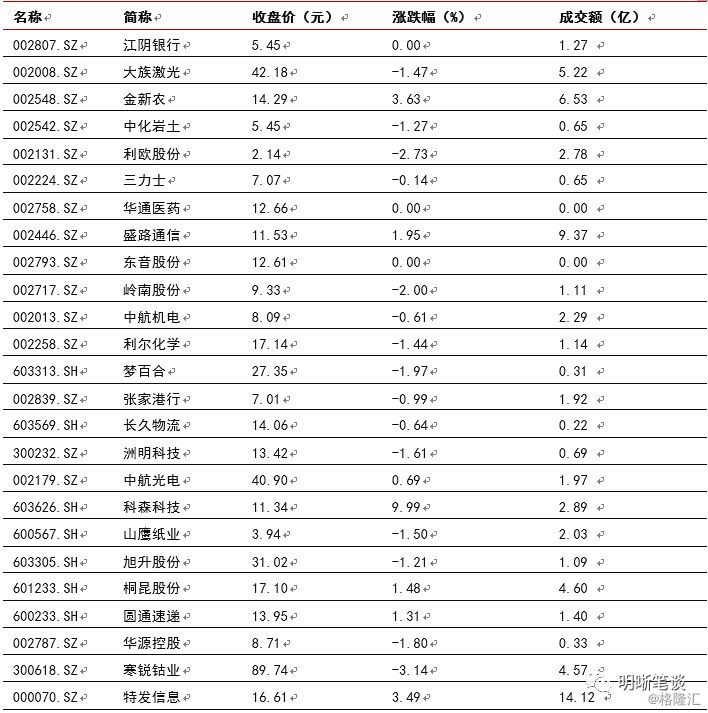

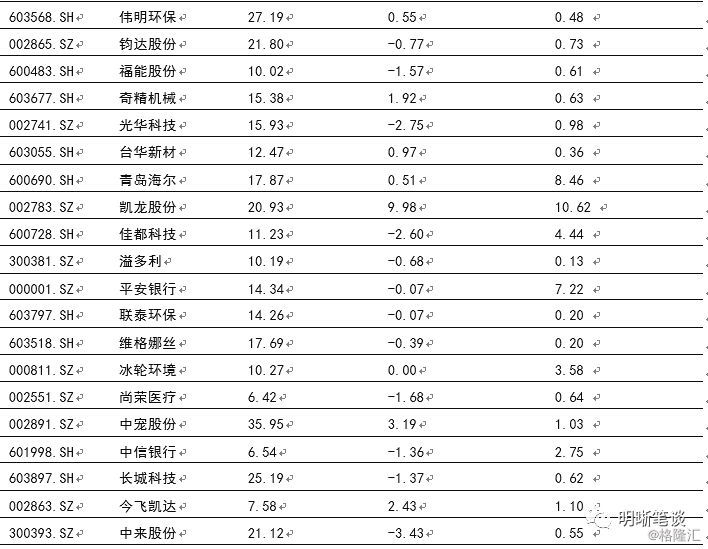

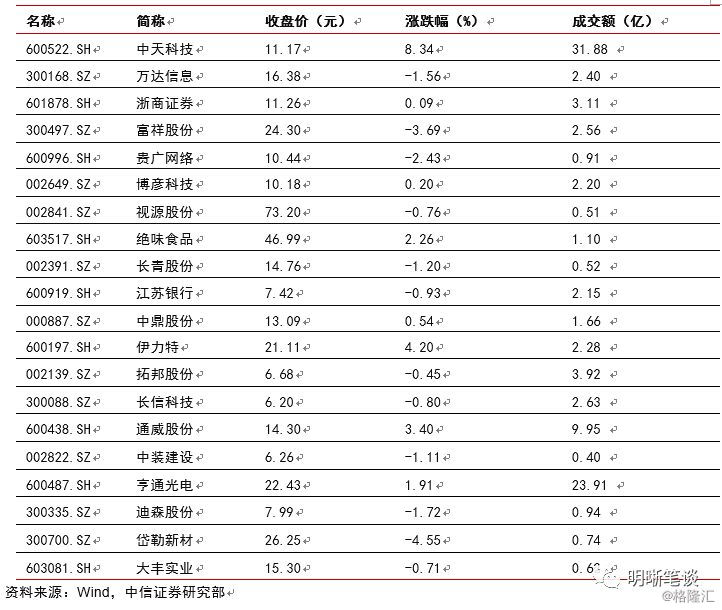

4月19日转债市场,平价指数收于104.29点,下跌0.52%,转债指数收于115.51点,下跌0.33%。146支上市可交易转债,除东音转债、华通转债、大族转债、张行转债横盘外,63支上涨,79支下跌。其中科森转债(10.05%)、大丰转债(9.73%)、岱勒转债(8.73%)领涨,道氏转债(-9.50%)、凯龙转债(-6.91%)、天马转债(-3.63%)领跌。146支可转债正股,除冰轮环境、东音股份、华通医药、江阴银行横盘外,44支上涨,98支下跌。其中,科森科技(9.99%)、凯龙股份(9.98%)、中天科技(8.34%)领涨,上海电气(-5.10%)、澳洋顺昌(-4.61%)、岱勒新材(-4.55%)领跌。

可转债市场周观点

上周受正股压制中证转债指数遭遇一定调整,成交量也随之下滑,但市场整体并未脱离震荡的范畴;个券层面新券表现依旧强势,但分化趋势也更加明显。

在上周周报中我们提出短期内转债市场alpha与beta收益共存,上周市场表现也有所印证,无论是事件冲击所带来的beta机会还是正股走势所来的alpha机会都有所体现。但是必须承认市场波动较快,此类机会的把握难度徒增。相比而言我们更加推荐投资者将眼光适当放长远,寻找正股带来更具有确定性的收益。换而言之,当前市场波动加大提供了较好的调仓时机,建议投资者将调仓的目标更多的聚焦于正股处于二线龙头转债估值相对合理的标的,中期看转债市场依旧可以分享权益市场的红利,但是分化将会愈发明显,超额收益的来源将会向盈利驱动有所倾斜。

近期多份周报中已经详细分析了转债“确定性”的含义,本文不再赘述。除此之外,基于盈利驱动的逻辑,我们再次强调投资者关注“逆周期”相关板块,诸如消费、环保、汽配等行业,存在盈利数据环比改善的预期,在相对较低价格前置布局转债标的不失为一类中长期布局的选择。

落实至策略层面,我们重申结构比仓位更重要的判断不变,提升对盈利驱动的关注度,特别是景气度出现边际改善以及逆周期的相关板块。同时也不忽略转债beta收益特性,核心是对权益市场策略方向保持高度敏感,寻找市场一致预期的可能方向。

高弹性组合建议重点关注佳都转债、星源转债、百合转债、兄弟转债、国祯转债、冰轮转债、万信转2、洲明转债、富祥转债、长城转债以及金融转债。

稳健弹性组合建议关注海尔转债、电气转债、拓邦转债、机电转债、光华转债、长久转债、新泉转债、中来转债、桐昆转债、天康转债和大银行转债。

风险提示:个券相关公司业绩不及预期。

股票市场

转债市场

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员