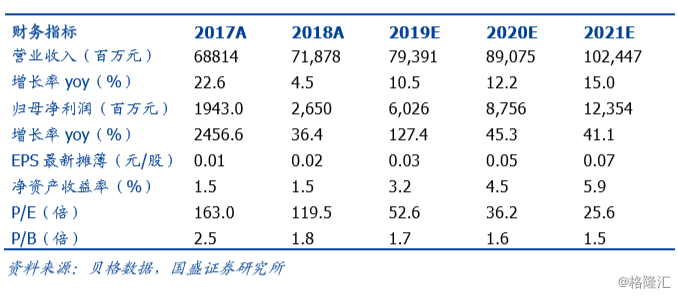

机构:国盛证券

评级:买入

目标价:2.6港元

事件:公司发布一季度业绩,实现收入189亿元,同比增长10%;净利润12.8亿,同比增长165%,表现亮眼。假设不考虑采用新的国际财务报告准则,EBITDA率为58.3%,较2018年底提升0.1个百分点,站均租户数为1.56,较18年底提升0.1。

宏站业务稳健,受益于4G扩容+5G建设开启,全年增速有望进一步提升。

公司Q1塔类业务收入为179亿元,同比增长7%,基本符合预期。考虑到中国联通Q1集采的42万4G基站是2月份开标,对于Q1的租金收入贡献较少。随着4G扩容+5G建设逐步推进,全年塔类业务增速有望进一步提高。

跨行业业务超预期,成为长期增长重要驱动力。

公司Q1跨行业业务收入4.2亿元,同比增长273%,较超预期。此前市场担忧宏站业务未来有压价风险,短期来看,受益于4G扩容+5G建设,租户数自然上涨保证宏站业务增速无虞。长期来看,受益于5G时代万物互联的需求,公司依托遍布全国的超强站址资源发力物联网,用较低的边际成本,租金收入就能快速增长。随着跨行业业务占比逐渐提升,将成业绩增长的长期驱动力。19Q1跨行业业务占比已提升至5.5%,较去年同期增加2.5个百分点。

站均租户数和EBITDA率均略有提升,盈利水平保持全球第一梯队。

为了避免折旧摊销干扰,以EBITDA率衡量公司盈利水平。公司Q1可比口径EBITDA率为58.3%,较18年底提升0.1个百分点。另一方面,因为站均收入和站均租户数成正比,因此站均租户数的提升将使单站盈利能力边际增强。因为更多用“共享”去代替“新建”,所以公司运营商业务的Capex相对可控,有更多余力去开拓新业务。

宏站业务为盾,创新业务为剑,攻守兼备,长期看好。

因为海外5G率先商用倒逼国内5G加速,牌照落地+集采开启预期增强,近期看好大5G主线。长期来看,公司核心优势为站址资源,护城河高,新业务续航,维持整体业绩稳健增长。我们预测公司2019-2021年EBITDA分别为461亿/518亿/596亿,维持目标价2.6港元/股,对应19年EV/EBITDA为10。

风险提示:5G进度不达预期,运营商压价风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员