机构:申万宏源

本期投资提示:

新闻/事件:权威集运物流媒体JOC.COM4月15日报道,一年一度的美线合同价谈判已经到了最后冲刺阶段,根据其最新与大货主及班轮公司的采访,美线合同价19年整体有望提价20%左右。运价或引入浮动的燃油附加费机制应对低硫油新规的影响。(新闻来源https://www.joc.com/maritime-news/container-lines/carriers-locking-double-digit-trans-pac-contract-gains_20190415.html)

美线合同价谈判乐观,粗略估算中远海控19年业绩增厚8.1-9.8亿。参照JOC对美线合同价的报道,我们估算18年中远海控美线去程货合同价约1200美元/FEU,本轮提价按200-240美元/FEU估算,去程货占比70%,合同签约占比54%测算,预计中远海控19年货运量490万TEU(245万FEU),对应19年5月-20年5月业绩增厚约12-14.6亿人民币,折算至19年全年利润增厚约8.1-9.8亿元。

欧线决定弹性,关注后续提价执行情况。与美线不同,欧线合同价占比极低,即期运价对业绩弹性较高。2018年中远海控欧线收入180亿,19年考虑东方海外全部并表,欧线收入有望达到280亿-320亿元,运价波动10%影响28-32亿税前利润。4月12日SCFI欧线报640美元/TEU,虽然在盈亏平衡线下方,但由于18年低基数原因,同比仍提高9.4%。马士基、达飞等公司已经宣布了新一轮5月1日欧线提价计划,关注实际执行力度。

IFRS16租赁准则变更,行业再融资难度增加,集中度有进一步提高可能。IFRS16生效后,经营租赁并表后,大股东实力较弱的集运公司的再融资压力及成本将会增加。排名第二的地中海航运、排名第四的达飞租入船占比分别为67%,61%。中远海控、马士基租入船占比为50%、43%。不排除在周期底部有进一步整合的可能。当前集运CR5已达63%,CR10达82%,进一步集中后行业格局有发生质变的可能。

叠加低硫油新规生效,成本有优势的龙头公司受益。与油轮行业受低硫油新规加速拆船影响不同,集运行业的受益逻辑为在增加同样低硫油附加费的基础上,成本及油耗有优势的第一梯队龙头公司与第二梯队的利润率有望拉开。超大型船交付、叠加完成收购整合后进入第一梯队的中远海控EBITMargin已于第一梯队拉平,第一梯队与第二梯队的EBITMargin已经拉开5%-15%。

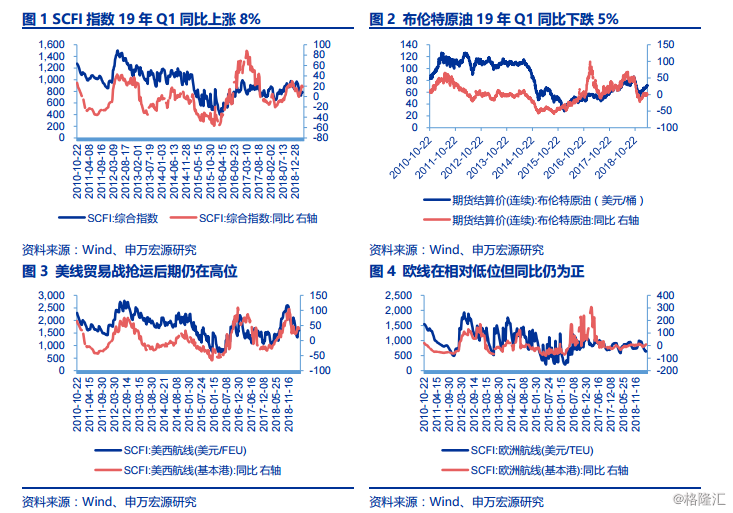

格局改善,行业有望进入盈利周期。集运行业集中度持续提升,船舶大型化后护城河显著,新进入者已进入干线市场的难度进一步增加。2019年1季度SCFI指数同比上升8%,同期布伦特燃油同比下跌5%。贸易战抢运后的需求真空期,运价不跌反涨,已经反映出班轮公司一致收缩运力保运价的能力,格局改善显著,我们认为包括中远海控在内的龙头公司再次出现09-16年巨幅亏损的可能性大幅下降,行业有望进入持续盈利周期。

集运周期转暖,集运及货代公司有望收益。我们维持2月深度报告《航运行业深度研究:中美贸易战预期改善,油轮多重催化重申买入,集运格局改善底部翻多》中对集运板块的推荐观点。美线合同价谈判乐观,4-9月为行业提价区间,继续推荐集运龙头中远海控,关注货代龙头中国外运。H股建议关注东方海外国际(316.HK),集装箱船、集装箱租赁及制造标的中远海发(2866.HK),亚洲区域间基于龙头海丰国际(1308.HK)。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员