作者:爱读财报的面包君

来源:面包财经

中国建筑(601668.SH)于4月11日晚间披露了2018年年报。

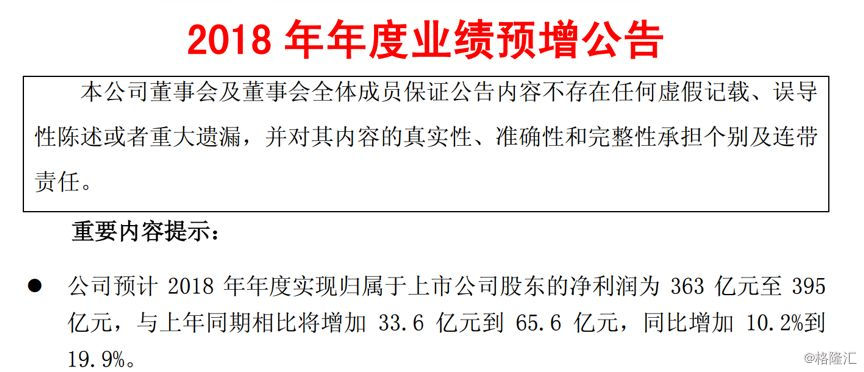

报告显示,公司全年实现营收1.2万亿、归母净利润382.41亿,分别同比增长13.8%和16.1%。对比公司此前披露的业绩预告,利润处于中间偏上位置。

除了业绩的较快增长,公司2018年的毛利率上升至11.89%、资产负债率下降到76.94%。此外,经营活动产生的现金流量净额也由2017年的-434.57亿增加至103.11亿。

分红指标上,绝对额上升至70.53亿,但分红总额占归母净利润的比例从前一年的19.57%下降到了18.44%。公司对此的解释是基于加大海外业务和基础设施业务等领域的资金投入的需要。

房建、基建占比上升,地产下降

作为世界最大的工程承包商,中国建筑拥有员工超30万名。公司的核心业务包括三块,分别是房屋建筑工程、基础设施建设与投资、房地产开发与投资。其中,公司的房地产开发与投资业务拥有中海地产、中国宏洋以及中建地产这三个房地产品牌,形成了差异化的定位。

从营收构成来看,房屋建筑工程业务的占比最大,达到了60.3%,相比2017年上升1个百分点。基础设施建设与投资业务的占比为23.1%,近三年处于持续上升的趋势。房地产开发与投资业务由于结算的原因,虽然绝对额上升,但占比有所下降。

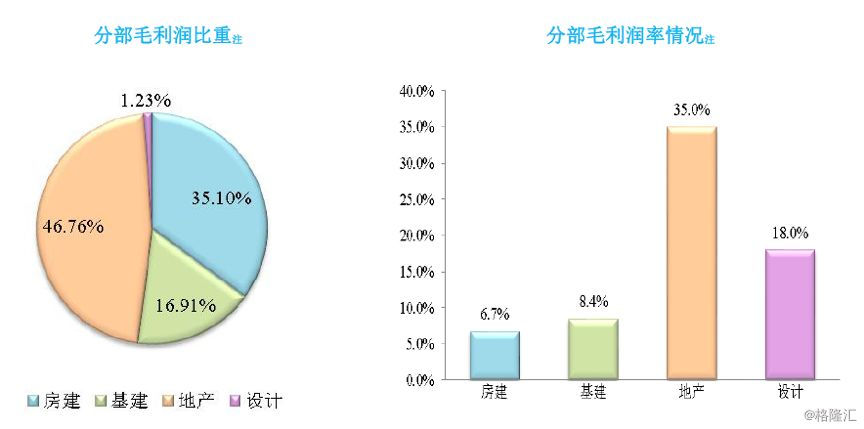

不过,公司三大业务的盈利能力正好与规模相反。其中,房地产开发与投资业务的毛利率遥遥领先,达到了35%,同比上升5.9个百分点,贡献了公司整体毛利润的46.76%。基础设施建设与投资业务的毛利率处于中间位置,约为8.4%。房屋建筑工程业务的毛利率则相对最低,只有约6.7%,占公司整体毛利润的35.10%。

基于产业结构优化和提升盈利能力的考虑,公司确立了三大产业的占比在十三五期末达到“532”的经营目标。

新签合约达2.63万亿

回到公司披露的该份年报,其中较为明显的亮点是新签合约继续增长、毛利率上升、负债率降低以及现金流大幅改善等。

2018年,中国建筑新签合约2.63万亿,同比增长7.1%,维持了上升的趋势。未来随着这些合约从开始施工再到最终结算,将在很大程度上锁定公司未来1-2年的业绩增长。

具体拆分这些合约来看,地产业务的合约增速明显快于建筑业务,两者的增速分别为30.62%以及4.66%。一般来说,地产销售的结算会有所滞后,结合该部分业务较高的毛利率水平,部分投资者预期未来两年房地产业务可能会贡献更大的利润。

对于2019年,公司提出了新的目标,计划新签合同额2.82万亿、营业收入达到1.27万亿。

盈利能力上升、负债率下降

中国建筑2018年的营收和归母净利润纷纷创下了历史新高。与此同时,公司的业绩增速也颇为亮眼。如下图所示,以近五年的表现来看,公司2018年的营收增速延续了2016年以来的反弹趋势,而归母净利润的增速更是创下了新高。

类似的趋势体现在了公司近五年的毛利率和净利率表现上。其中,毛利率经过2015年、2016年的两年下跌,逐步开始回升。净利率则持续处于上升通道中,2018年上升至4.62%。

从三大业务的具体表现来看,毛利率在2018年均有所上升,特别是房地产开发与投资业务的毛利率大幅增加了5.9个百分点。

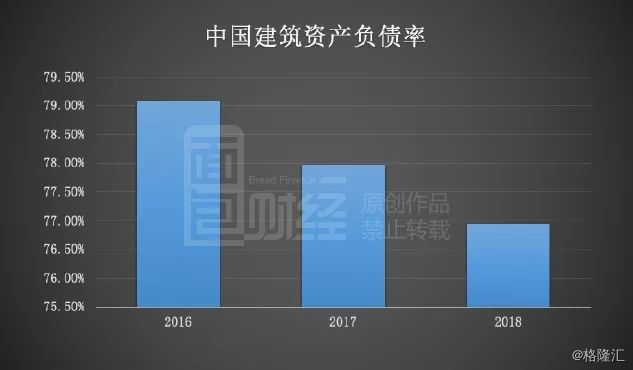

另外值得重点指出的是,公司的负债率也有明显改善。如下图所示,公司近三年的资产负债率水平逐年下降,由2016年的79.09%下降到了2018年的76.94%。

值得一提的是,基于较好的回款以及收到的保证金、押金增加,公司的经营活动现金流净额也从2017年的-434.57亿回升到了2018年的103.11亿。

研发支出位居沪深两市前三

翻查公司年报可以发现,中国建筑的研发支出也颇为亮眼。

在一般的印象中,建筑业技术含量不高、附加值较低,因此不需要大额的研发支出。但是,公司2018年的研发支出却达到了159.11亿,位列两市已披露年报上市公司的第三名,仅次于中国石油和上汽集团,而且和上汽差距极小。

进一步分析可以发现,中国建筑的大额研发支出是一贯的,且还在逐年增加。

基建、海外业务或承压

在新签合约持续增长、毛利率上升以及现金流改善等利好因素下,公司也面临着不少的挑战,典型如基建业务的承压。

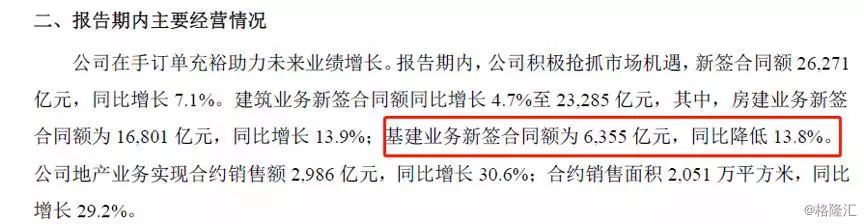

前面提到,公司2018年新签合约为2.63亿,同比增长7.1%。但是,仔细分析可以发现,其中的基建业务新签合同额为6,355亿,同比降低13.8%。

根据年报中的描述,中国建筑的基建业务包括建设和投资两块。前者是指对国内外城市轨交、高铁、特大型桥梁以及港口航道等的建设。后者则是指通过BT、BOT、PPP等融投资模式投资建设大批重点工程。

然而,受2018年宏观经济去杠杆、地方债务清理、PPP监管严格以及金融政策收紧等因素的影响,公司基建业务的增速受到了较大的影响。

根据公开数据的统计,我国固定资产投资完成额的同比增速自2014年以来持续下行,2018年进一步下降到了5.9%,低于全年GDP的增长速度。

政策层面来看,随着国资委192号文和财政部92号文对PPP项目投资提出更严格的要求,公司全面清理整改存量PPP项目、控制PPP拓展规模。这在降低公司发展风险的同时,也在一定程度上影响了公司基建业务的增速。

公司面临的另一个挑战是海外业务也面临着增速放缓的可能。数据显示,公司2018年海外业务实现营收902.8亿,同比增长6.2%,慢于整体的增速。同时,公司当年海外业务新签合同额为1,644亿,同比下降21.54%。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员