作者:周妍新

来源:新文化商业

2018年风云变幻,娱乐市场几经洗牌,“寒冬”论调甚嚣尘上。哪些公司迎难而上,稳稳把控住公司发展方向;哪些公司在亏损边缘挣扎,前途堪忧风雨飘摇;哪些公司正在独辟蹊径,走出差异化步伐等一直是产业关注的重点。

新文化商业上市公司研究组,研究了头部19家上市文娱公司,同时为了更精准把握行业大势,又扩大范围排查了文娱产业主要的69家制作公司(未上市)。此次普查范围总计88家,资料来源为各公司财报和公开信息,以期在特殊时期,供各大公司、创业团队决策者参考。

新三板集体摘牌,文娱公司上市率较低

在我们整理的主要88家文娱公司里,只有19家是正规上市公司,上市率仅21.59%。此外,在上市的企业中,12家国内上市企业中,有2家是在新三板上市的,分别是开心麻花(已提交摘牌申请)和华强方特,剩下归属港股和美股。

4年前新三板刚推出的时候,很多明星加持的影视公司或经济公司纷纷登录新三板挂牌,但到了2018年,超过50家的文化、体育、娱乐公司纷纷从新三板摘牌,如郭敬明持股的和力辰光、杨幂加盟的嘉行传媒、胡歌持股的唐人影视以及乐华文化、大地院线等。这是造成目前上市率不高的主要原因之一。

究其根本,因新三板上市是有明显短板。随着影视资本的缩减,新三板流动性差、融资难、成本高的问题被直接暴露出来。大多逃离新三板的影视公司在摘牌公告中提及了“摘牌是为了提高公司决策效率,降低运营成本,加快融资节奏”。

开心麻花登录新三板的时候风光无限,号称“话剧第一股”,估值也从3亿元飙升到50多亿元,但最近刚刚申请摘牌转战IPO。剩下的上市公司按照总市值排序如下:

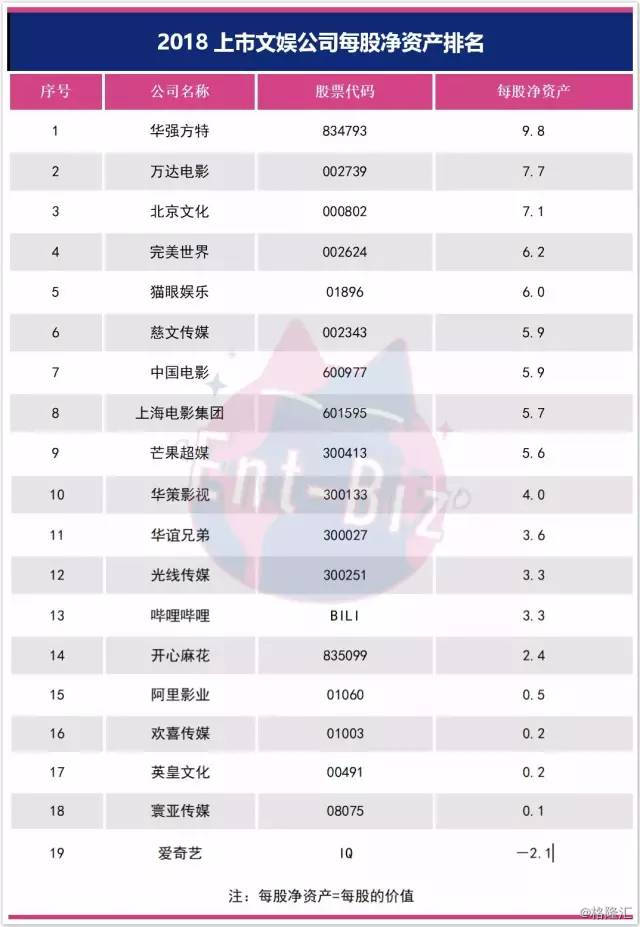

上市公司的平均市值在240.89亿元,对比可以看出,能在市场的淘洗下幸存下来的,首先是知名品牌,其次是在产业里面业务能力极强,有持续稳定的产品推出,并能够合理控制投入产出比。此外,这些企业都不是明显的风险偏好类型。

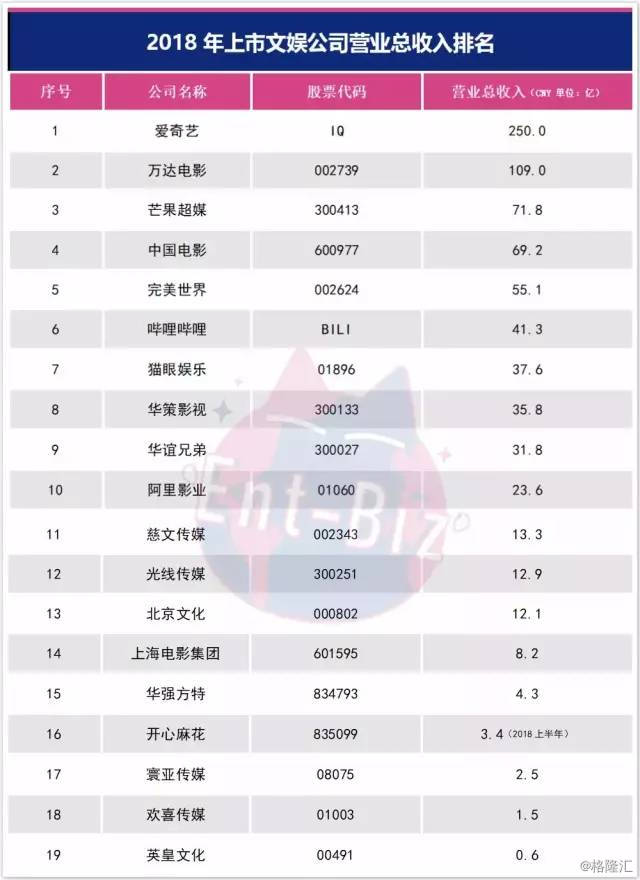

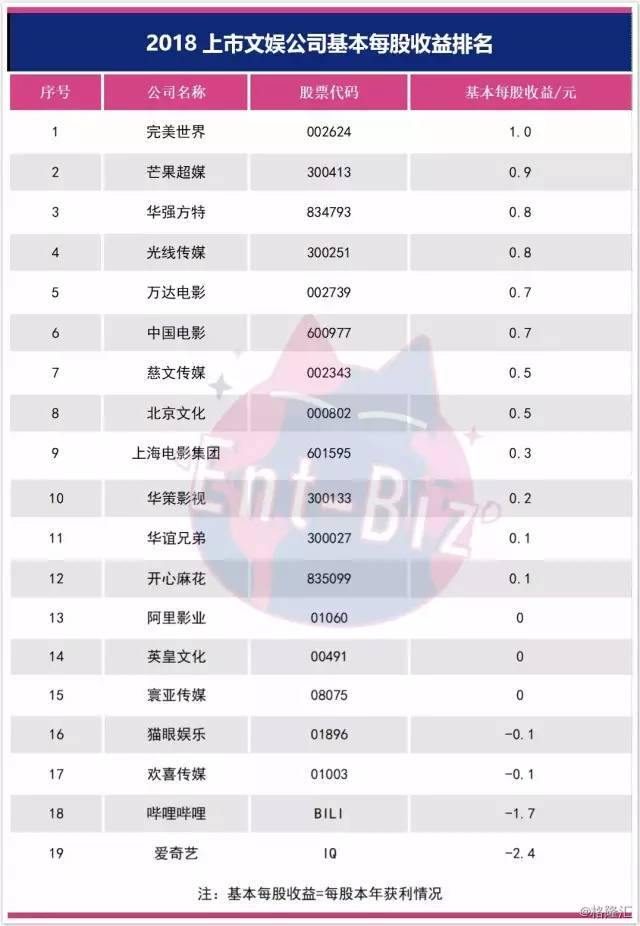

头部公司占据主要收益,二八定律明显,经营压力大

主营业务为制作的影视公司里,万达营收最多,但光线净利率最高。

在总营收中,万达电影跃升至首位,获得了109亿元的营业总收入,接下来是芒果超媒71.8亿元,中国电影69.2亿元,完美世界55.1亿元,华策影视35.8亿元,华谊兄弟31.8亿元,慈文传媒13.3亿元,光线传媒12.9亿元,北京文化12.1亿元,上海电影集团8.24亿元。从总体来看,娱乐影视行业与其它所有行业是类似的,头部企业获得该市场上的绝大部分收益,符合二八定律。

除2018年营收情况,资本市场更关注未来。为了更客观的评估各家公司未来预期,我们将净利率作为主要指标进行研究,净利率代表公司“钱生钱”的能力。有些大公司的资本比较雄厚,做的业务比较广泛,因此其财报的数据比较好看,但是算其净利率,可能不如一些专精的小企业,例如爱奇艺、猫眼、B站这些平台型企业,营收总额很高,但投入更高,因而有较大亏损情况。目前,平台型娱乐公司依然处在烧钱阶段,短期内盈利恐难实现。这也是平台型娱乐公司选择港股、美股上市的主要原因。

而垂直型娱乐公司中,有些非常让人兴奋。光线传媒的净利率高达177.83%,也就是说一元钱的成本可以为光线带来1.77元的收益,这样的高收益在文娱产业罕见。高净利率的背后体现出业务运作和成本控制能力非常惊人。其次是北京文化的27.04%,完美世界23.9%,中国电影18.76%,慈文传媒18.46%,上海电影集团12.25%,万达电影11.63%,芒果超媒11.32%,华谊兄弟10.32%,以及华策影视9.93%。

整体来说,除了业务能力超强的光线传媒,其它公司的业务能力之间的差距并不大。从净利率也可以看出之所以说2018年是文娱产业的寒冬,在于华谊、华策等这种头部中的头部公司盈利均不乐观,相比较而言,其他文娱公司能做到不亏损就已经是行业中的佼佼者了。

代表性企业单独分析

一、芒果超媒:2018主打安全牌,抗周期能力强

可能因其在2017年和2018年均因娱乐节目受到有关部门重点关注,2018年芒果果断选择了“安全牌”。第一步就是将其定位为以融合发展为特色的新型主流媒体集团,以弘扬主旋律、传播正能量作为首要目标。当然,因为其多年培养的观众群体并不会轻易地离去,且经营的条目均已清晰,所以整体依然拥有比较可观的收益情况。

为了在现有的情况下扩大受众,芒果选择了差异化的IP矩阵,获得了不错的成效。比如《明星大侦探》已经独立成为悬疑类IP,并带动了周边的衍生剧《我是大侦探》、游戏、以及互动娱乐等一系列的产品的火热发展。不得不承认,近2年,芒果在自主创新和内容孵化上是有显著进步的。

芒果超媒已经不满足于单纯的娱乐制作,它的主营构成里还包含了家居生活,3C数码,珠宝美妆,汽车,流行服饰,这些分别为其带来了12.8亿元,7.79亿元,3.32亿元,2.79亿元以及1.62亿元的收入。虽然在总收入里的占比很小,但是可以看出,其在未来想要全面布局发展的构画。

2018年,芒果超媒有了长足的发展,2017年全年收入仅为29.8亿元,但到了2018年3季度,其总收入已经达到了71.8亿元,在其它企业还在生死存亡线上挣扎的时候,芒果已经跃而成为了头部企业,本企业的毛利和每股收益均超出了其发展趋势,可以说是飞跃式发展。按照其布局的发展方向来看,它的整体抗周期能力非常强,后续的趋势是十分向好的。

二、博纳:资本市场屡屡走偏,18年颓势有整体改观

博纳在2017年由腾讯的全资子公司-林芝腾讯科技有限公司,持股4.84%。按照2018年,博纳的《红海行动》等影片爆红于市场的情况下,相信腾讯肯定会予以更多关注。博纳的2018年较好的市场行情,一定程度上挽救了17年的颓势。整个17年只有4.33亿元的营业收入,净利润只有0.5亿元,相对于16年0.99亿元同比减少49%,持续的低利润经营对其整体业务的发展肯定会有较大的影响。

博纳的道路与万达有着相似之处,都是电影与电影院的搭配。为了能够在低迷的经营情况下获得更多的运营资金,IPO是必选道路。2017年3季度末,博纳影业集团股份有限公司拟发行新股12217.95万股,发行后总股本122179.52万股,拟赴中小板上市。预期是好的,但上市之路漫漫无期,不知道博纳能不能撑到上市那天。

三、万达电影:主营起量,周边获利,道路越走越稳

万达主营业务与博纳相似——以电影为主,围绕电影发展出多样化的搭配,比如影院,广告和商品等的销售。不知道大家知不知道肯德基和麦当劳所出售的商品中,什么商品的毛利最高?是可乐。

在汉堡鸡翅的价格标的下,一杯可乐的价格可以比其它任何同地区的价格高,再加上店家对可乐的调制,每杯可乐的成本可以被压得极低,因此它是毛利最高的商品。这个道理同样可以用于万达。

万达2018年观影收入有48.36亿元,占绝对的主导地位,但其毛利率只有14.46%。而12.56亿元的广告收入的毛利率可以达到68.3%;9.98亿元的商品销售收入的毛利率达到了60.8%;只有2.77亿元的其它收入,毛利率居然达到了90%。

万达在主营和周边的双向加持下,总营业收入是在逐年增长的。2011年22.1亿元,2012年30.3亿元,2013年40.2亿元,2014年53.4亿元,2015年80亿元,2016年112亿元,2017年132亿元,2018年破百亿元不是问题。可以说,万达已经摸出了只属于它的经营模式。

四、华谊兄弟:受“阴阳合同”重创,瘦死的骆驼比马大

2018年是华谊兄弟的至暗时刻。

“阴阳合同”对华谊有一定影响,但华谊兄弟扎根院线多年,依然有值得同行学习的地方。2018年业绩预告显示:2018年归属上市公司股东净利润为亏损9.82亿元-9.87亿元。这是公司自2009年上市以来首次出现净利预亏,针对首亏,王中军做了自我反思,指出主要有两方面原因:报告期内公司上映的主要影片票房未达预期,电影业务表现拖累到集团整体业绩;公司将对包括商誉在内的资产计提减值准备。

但是从财报来看,华谊的发挥依然算是稳定,虽然王中军也反省了绿灯委员会太过宽松,风险控制能力减弱,但从数据来看,在风险控制领域依然算是同行中的佼佼者。

五、光线传媒:未来方向的岔路口,是多样化发展还是转型?

比起前面几家,光线是最为老牌的传统文娱企业,但是从报表上来看,它却比其它几家更为青春。它不仅仅专注于电影及衍生品,还积极地接触游戏、视频直播及其它。从它出品的影片,比如《熊出没·变形记》《唐人街探案2》《动物世界》《心理罪之城市之光》《新笑傲江湖》等,可以看出,光线一直调整,让其更适合年轻的观影群体的口味。

同时光线还投资了蓝白红影业及大千阳光等,并陆续签约了一批艺人、编剧和导演,看得出来它有整合上下游资源,进行产业布局的想法。

这一点也体现在了它的资产数据上,从13年开始,光线一直维持着一定的长期股权投资,2013年9.163亿元,2014年12.5亿元,2015年14.28亿元,2016年16.86亿元,2017年徒增至58.85亿元,2018年9月份已经达到了48.49亿元。这绝不是一笔小的投资,这也不是短期的投资。

从长远来看,这也是一柄双刃剑,如果风控做得到位的话,这些投资可以在未来持续地为光线带来盈利,但是如果风控做得不到位的话,可能会拖累到公司的整体经营情况,毕竟光线毛利率很低。2017年营业总收入18.4亿元,毛利润7.56亿元;2016年营业总收入17.3亿元,毛利润8.51亿元;2015年营业总收入15.2亿元,毛利润5.11亿元;2014年营业总收入12.2亿元,毛利润4.71亿元;2013年营业总收入9.04亿元,毛利润4.11亿元;2012年营业总收入10.3亿元,毛利润4.29亿元。

由这个数据可以看出,虽然每年收入都在增长,但是增长的幅度比较弱,比起动辄48亿元的股权投资额,10亿元的收入根本不足以覆盖。按这样看来,与其说光线在寻找新的业务,不如说它在往投资公司进行转型。未来到底会怎么发展,值得期待。

六、阿里影业:高成本和高开销带来的增长并不乐观

说到阿里影业,就不得不提《我不是药神》。《我不是药神》电影的火爆带来了超出电影之外的社会大范围关注。

但是好的口碑并不代表能带来好的收益,阿里影业的营收情况并没有那么突出,虽然也在持续增长,从2014年的1.27亿元逐渐扩大到17年的23.66亿元,但是其运营成本不低,各项开支非常地多,在毛利的基础上去除各项成本及费用,从2014年至今,居然只有2015年达到了4亿元的正收益。公司每年的亏损就代表着其持股人每年的亏损,这并不是好的现象。在这样的情况下,阿里影业既没有吸收投资,也没有增发股份,只是少量的借款,不知其对未来经营资金的需求是否会寻求阿里总部的帮助?

七、爱奇艺:美国的学习者和中国视频领域的开拓者

爱奇艺可以说是这些年视频网站的黑马玩家。从学习美国流媒体巨头Netflix开始,版权采买和发力自制兼顾,《盗墓笔记》、《老九门》、《中国有嘻哈》、《延禧攻略》等娱乐爆款皆出自他手。

爱奇艺于近两年开始布局生态,票务、体育、短视频、硬件、电商等均开始涉猎,逐步点对点拓展其业务范围。同时,爱奇艺非常注重信息流的抓取,大量的信息流可以带来大量的大数据,与该公司倡导的“AI+娱乐”概念不谋而合。此外,爱奇艺也在动漫、文学和游戏等也有高点击率,面对年轻受众,粘性较高的领域进行布局,从商业逻辑上来说,整体也算是稳扎稳打。

爱奇艺自从2018年在纳斯达克上市后,资产量有所上涨,从17.378亿元增加至24.989亿元。但与此同时,它还承担着相对较高的应付账款,2017年3.744亿元,2018年8.982亿元,而毛利润为-21.44亿,接近资产30%的应付账款和为负的毛利润就说明爱奇艺的经营情况是令人担忧的。

与亏损相对的是爱奇艺的主要营收结构发生了巨大变化,付费收入开始超过广告。2017年有8.159亿的收入是在线广告,6.536亿的收入是会员充值,但是到了2018年数据形成了对调,在线广告是9.328亿,而会员充值的收入达到了10.623亿。可以看出,爱奇艺做付费视频运营商的长期决策得到印证,但何时盈利,仍待观察。

结语:前路艰难,依然可期

2018年,影视资本快速缩水,这对于文娱公司有着致命的打击。必须承认,在宏观走势偏弱的环境下,能够在这一轮洗牌中留存下来的文娱企业,均在特定方面有着无可比拟的优势。

整体来说,单纯依靠电影电视剧和综艺已经很难维持企业发展了,所有留存企业都在找寻各自的发展空间。比如芒果的IP和其它行业的同期孵化,万达的影视+周边,光线的长期股权的布局以及腾讯的动漫方向的深挖等。

从长远来看,由明星控股的影视和经济公司很难再像2016年一样快速发展并上市了,在新税制的监控下,后续2-3年内,整个文娱市场会经历大量的撤销、合并以及重组,在优胜劣汰的环境下,能够坚持下来的企业不仅需要多方向地进行布局,还需要有着明确的未来发展方向的预期。所有的项目和产品必定是走强针对性,风格化,且可持续化的路线。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员