作者:联讯证券李奇霖

来源:联讯麒麟堂

去杠杆是近几年政策重点,国际清算银行和社科院国家资产负债表研究中心的数据都显示,中国非金融企业杠杆率已经下降,去杠杆取得了积极进展。但国际对比看,中国非金融企业杠杆率依然高于大多数国家和地区。

非金融企业债务风险如何,是本文的主题。我们认为,微观层面看企业债务压力,并不如宏观杠杆率反映的那么明显。但由于资本报酬递减,企业举债后新增单位产出减少,如果不控制宏观杠杆率,它可能呈自我加速状态。目前来看,维持各类控杠杆政策依然有必要。

1

非金融企业杠杆率现状

通常所说的非金融企业杠杆率,指的是非金融企业债务余额/GDP,是宏观层面上的概念。

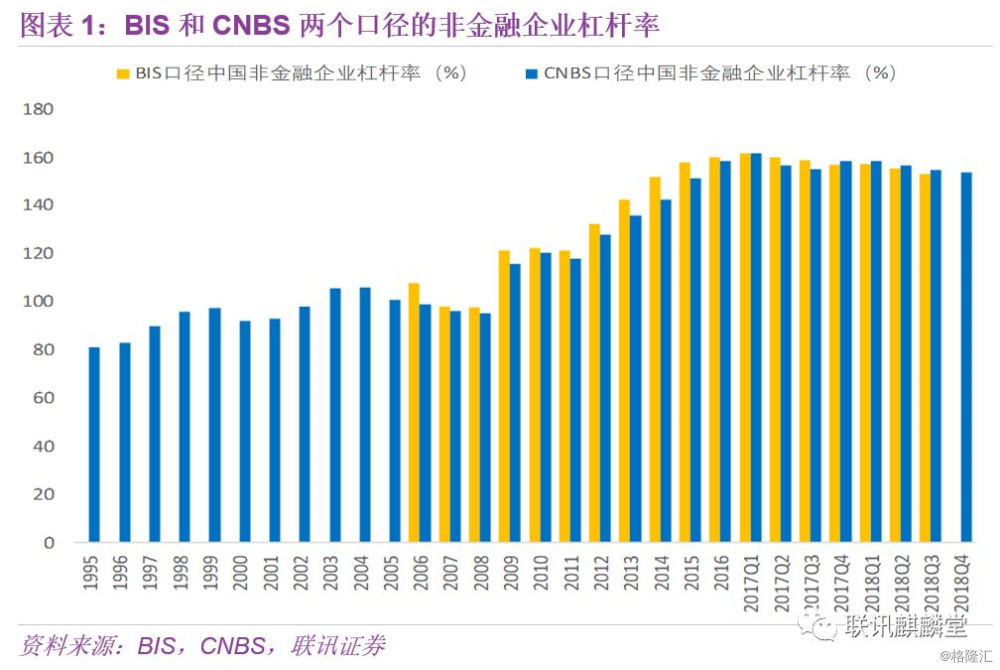

目前有两个机构公布的这一指标相对权威。一个是国际结算银行(BIS),时间序列从2006年1季度到2018年3季度;另一个是社科院国家资产负债表研究中心(CNBS),数据最早可以追溯到1995年,但2007年之前只有年度数据,2007年开始公布季度数据,最新的是2018年4季度。

两个口径的非金融企业杠杆率,都显示去杠杆取得了积极成效。BIS口径的非金融企业杠杆率高点在2016年1季度,为161.8%,2018年3季度下降到152.9%。CNBS口径的这一指标,2017年1季度到达161.4%的峰值,2018年末回落到153.6%。

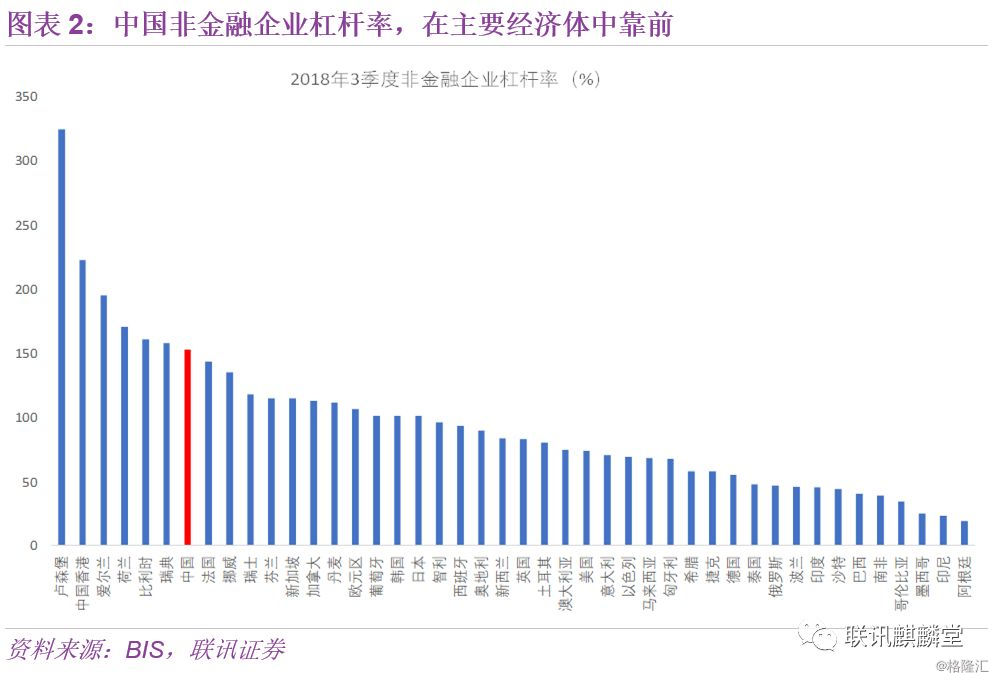

尽管如此,中国非金融企业杠杆率,在主要国家中依然靠前。2018年3季度,中国152.9%的非金融企业杠杆率,在BIS公布数据的44个国家和地区中位列第7,明显高于新兴市场和所有报告国的均值(分别是94.6%和91.3%)。

排在中国前面的卢森堡、香港、爱尔兰、荷兰、比利时、瑞典都是小型发达经济体。大型经济体中,除法国(143.6%)与中国略为接近外,其它都要明显低于中国。韩国(101.2%)、日本(101.2%)略超100%,英国83.3%,美国73.9%。新兴市场国家中,俄罗斯、印度、巴西、南非都低于50%,分别只有46.9%、45.7%、40.6%和39.3%。

2

非金融企业杠杆率为何快速上升?

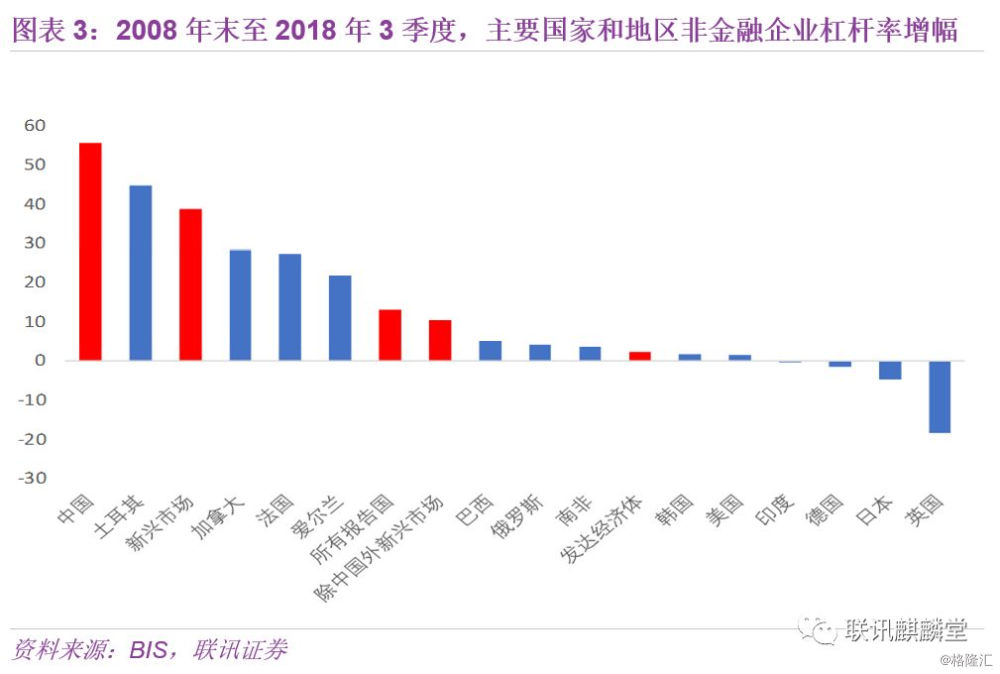

2008年金融危机后,发达经济体的非金融企业杠杆率整体平稳。而中国非金融企业2009年到2016年持续加杠杆,杠杆率从97.5%上升到2016年1季度的高点161.8%。2009年一年增幅就达到了23.8个百分点,2010年政策收紧后,非金融企业杠杆率连续两年保持平稳,但2012年又开始继续上升,直到2016年开始去杠杆。

除中国以外的新兴市场经济体,2009年到2013年非金融企业杠杆率窄幅震荡,2013年至2017年整体上升,但增幅较小,从47.8%到57.8%。在中国非金融企业的带动下,新兴市场整体的非金融企业杠杆率,从2008年末的56.1%上升到2016年1季度的102.3%。

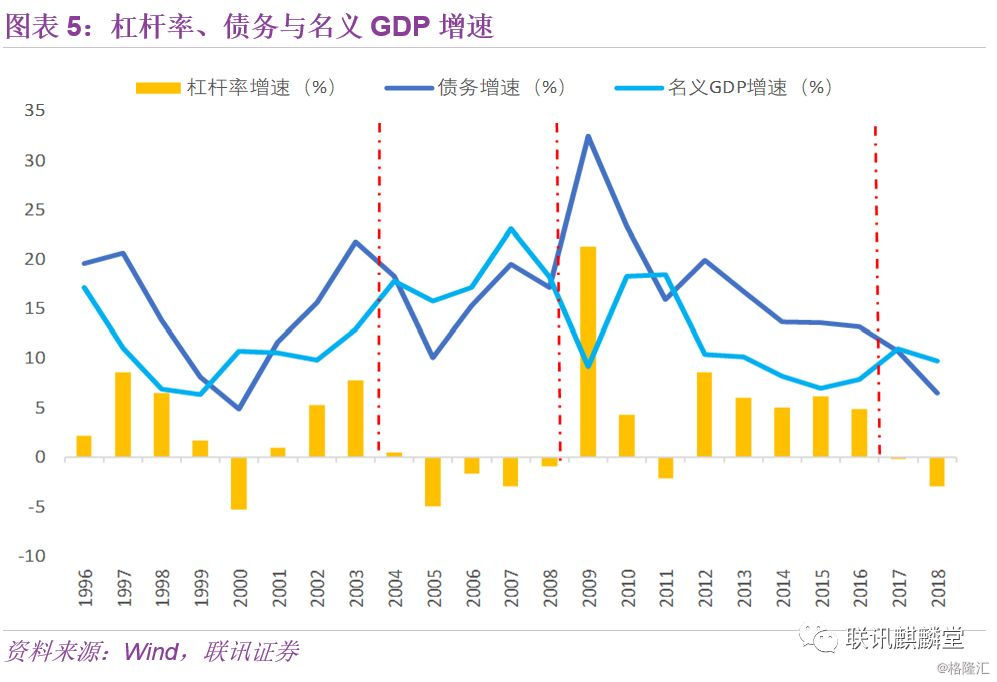

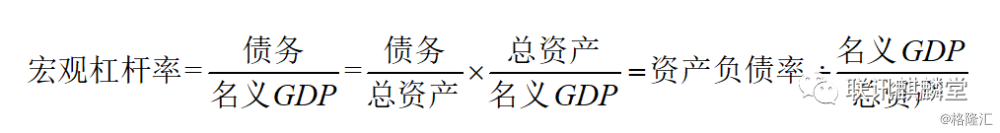

对杠杆率做个拆解,以分析非金融企业杠杆率快速上升的原因。前面提到过,非金融企业杠杆率等于债务除以名义GDP,那么杠杆率的变化方向,就由债务增速与名义GDP增速孰高来决定。如果债务增速更高,那么杠杆率上升,否则杠杆率下降。

考虑到CNBS口径的数据时间序列更长,这部分分析以CNBS公布的年度非金融企业杠杆率为基础。根据杠杆率变动,将1996年至今划分为四个阶段,如表所示:

对比来看,2009年至2016年非金融企业杠杆率快速上升,一个原因是名义GDP增速出现较快下降。尽管年均债务增速只比前一阶段提高了2.4个百分点,但由于年均名义GDP增速从18.4%下降到11.4%,导致两个阶段出现截然不同的结果:2003年到2008年以年均2.0%的速度去杠杆,而2009年到2016年以6.6%的年化速度加杠杆。

2017—2018年非金融企业杠杆率下降的原因,与2003—2008年这一次也不相同。加入WTO、将地产列为支柱产业,2003年中国经济迎来了一轮快速增长。即使是债务增速也在上升,但由于名义GDP增速提高得更快,2003年到2008年实现了一轮去杠杆。而最近两年的杠杆率下降,主要是各类去杠杆、紧信用政策对企业举债的限制,使得年均债务增速从18.4%大降至8.6%。

进一步将名义GDP增速拆分为实际GDP增速和GDP平减指数,如表所以。可发现2009—2016年,物价对名义GDP增速有比较明显的拖累。相比于前一阶段,实际GDP增速下降了3.3个百分点,而GDP平减指数降幅达到3.7个百分点。这与2011年产能过剩矛盾凸显后,工业品价格持续下跌有关。

与之相对,2017—2018年价格因素对非金融企业杠杆率下降有正向贡献。年均GDP平减指数从3.1%上升到3.6%,这受益于去产能驱动的工业品涨价。

作为对比,我们研究美国、英国、欧元区和土耳其在2004-2008年、2009-2016年的杠杆率、债务和名义GDP的变化。选择土耳其是因为2008年年末到2018年三季度,它的非金融企业杠杆率上升了44.6%,增幅在主要国家和地区中与中国最为接近。

金融危机后,上述四国和地区非金融企业的债务增速都大幅放缓。美国这8年间的非金融企业杠杆率几乎未变,英国非金融企业去杠杆,欧元区非金融企业加杠杆的速度回落。土耳其尽管债务增速放缓了11.7个百分点,但由于继续维持在高位,2009-2016年杠杆率年均增速达到了8.3%。

总结一下,金融危机后中国非金融企业杠杆率快速攀升,一方面源于逆周期调控政策,使得企业债务增速进一步提高,而同期主要经济体都在压缩企业债务增速。另一方面,也是对宏观杠杆率上升贡献更大的,则是名义GDP增速出现较大回落,包括增长放缓以及产能过剩后价格因素的拖累。

3

非金融企业债务风险如何?

这部分从剔除城投债务、宏微观杠杆率分化和财务指标三个角度,来看非金融企业的债务压力。

(一)剔除城投债务后的非金融企业杠杆率

BIS和CNBS两个机构在统计中国非金融企业债务时,都把城投债务包括了进去。城投公司作为具有中国特色的企业组织形式,名义上作为独立的企业法人,但实际上无论是业务还是财务上,与地方政府都有着千丝万缕的联系。2014年43号文提出剥离融资平台的政府性融资职能,但到现在主流的观点依然认为城投是地方政府举债的重要载体,对城投债务尤其是城投债有着刚兑信仰。

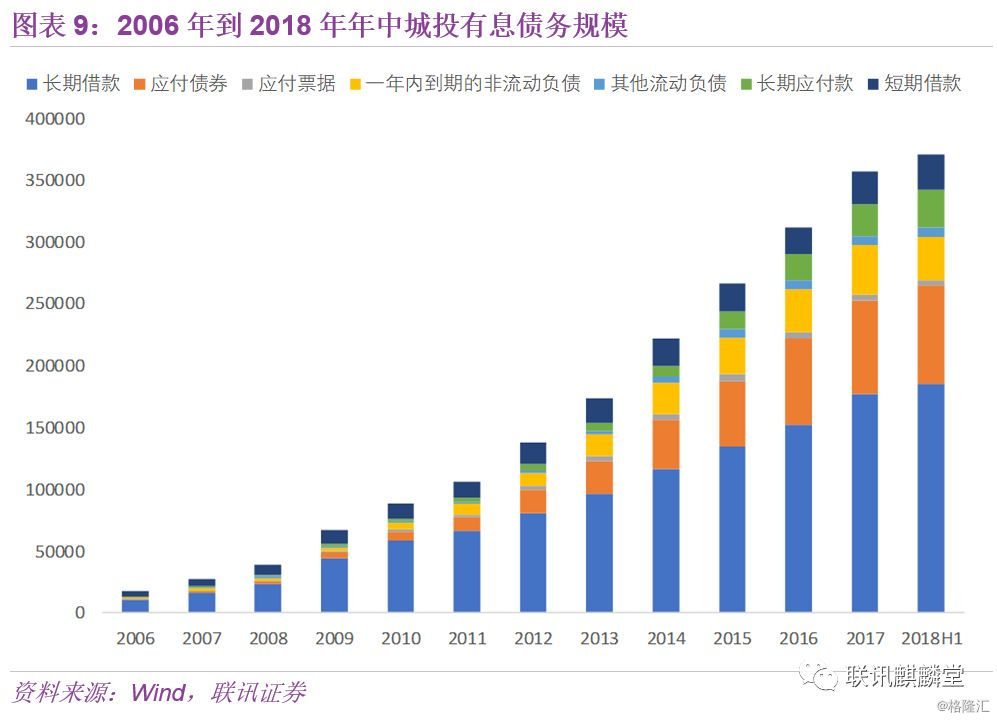

剥离城投债务后的非金融企业杠杆率,更能客观反映非金融企业的实际债务压力。我们将已发债的城投公司以下七类债务加总:

1、长期借款:向银行或信托等机构借入的期限在1年以上的债务;

2、 短期借款:向银行或信托等机构借入的期限在1年以内的债务;

3、 应付债券:发行的企业债、中票、PPN等期限在1年以上的债券;

4、 应付票据:签发的商业汇票,或以保证金形式让银行代为签发的银行承兑汇票;

5、 一年内到期的非流动性负债:在1年以内到期的应付债券、长期借款等(部分城投也将短融超短融纳入此项);

6) 其他流动性负债:发行的短融、超短融等短期负债;

7) 长期应付款:融资租赁、信托贷款、委托贷款等非标债务及其他。

2009年和2014年城投债务两次大扩张,都与基建稳增长有关。2017年地方债务监管趋严,但当年城投债务扩张节奏并未放缓,直到2018年紧信用才对城投举债有明显压制。

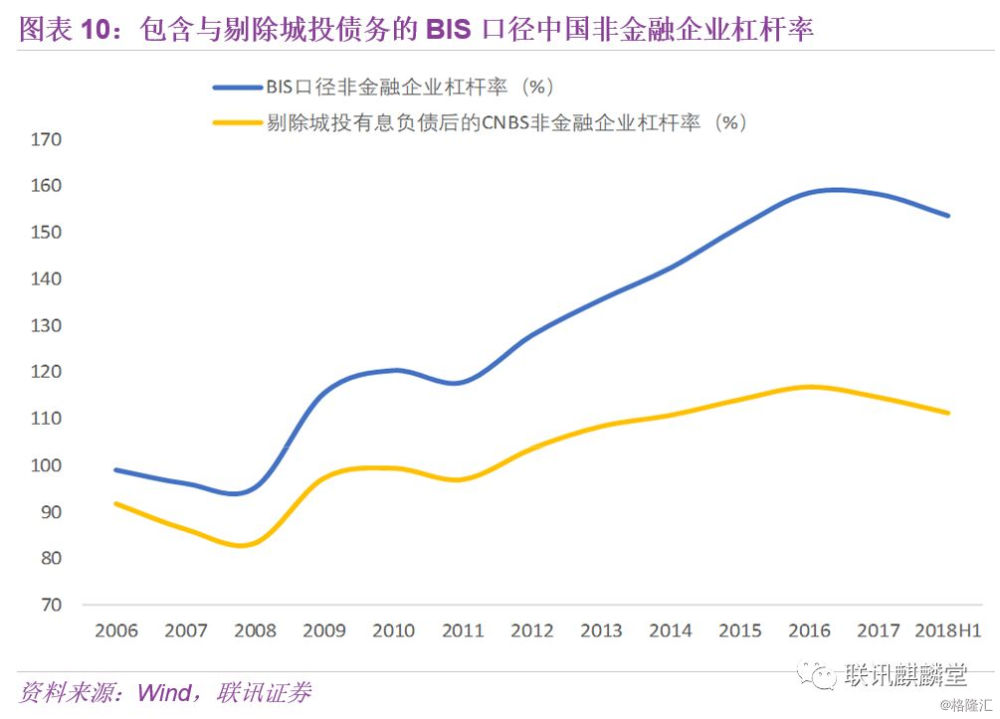

剔除城投债务后的非金融企业杠杆率,从2008年的83.2%上升到2016年年末的高点116.8%,增加了33.7个百分点,同期非金融企业整体杠杆率增幅为63.3%。也就是说,2009年初到2016年,中国非金融企业杠杆率增幅中,接近一半是由城投贡献的。

2018年2季度,剔除城投债务后的非金融企业杠杆率为111.2%。国际对比看,与芬兰(116.5%)、加拿大(114.2%)、新加坡(108.7%)和欧元区(106.7%)接近。

(二)宏观杠杆率VS微观杠杆率

1、宏微观杠杆率的分化

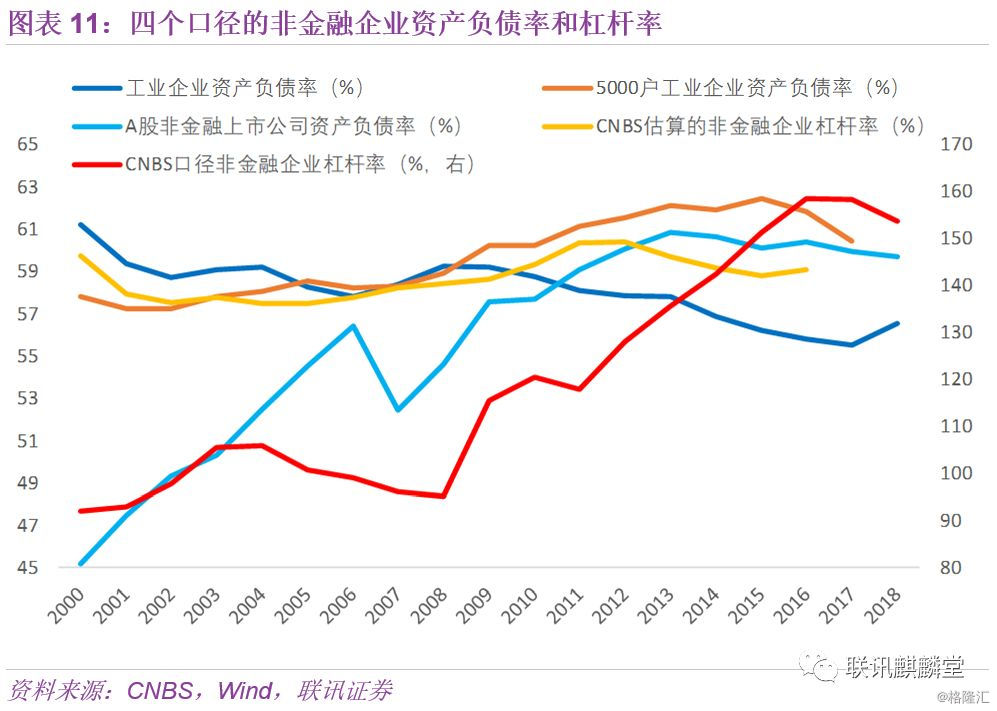

债务余额/GDP衡量的是宏观杠杆率,与之相对的,则是用资产负债率表征的微观杠杆率。

我们选择四个口径的资产负债率,一是CNBS估算的全国非金融企业资产负债率,二是国家统计局公布的规模以上工业企业资产负债率,三是中国人民银行公布的5000户工业企业资产负债率,四是A股非金融上市公司的资产负债率。

上述四个口径中,A股非金融上市公司的资产负债率更为客观,从2000年的45.2%上升到2013年的60.9%,此后在60%小幅震荡。规模以上工业企业资产负债率数据质量稍欠缺,2008年到2017年持续下降,但2018年反而上升,与直观感受相反。5000户工业企业资产负债率趋势与债务周期相似,但变化幅度较小,仅从2008年的58.9%上升到2015年的高点62.4%。CNBS估算的非金融企业资产负债率统计范围最全,但2000年到2017年,都在57%—61%这个范围窄幅波动。

即使是将变动最大的A股非金融上市公司资产负债率,与非金融企业杠杆率做比较,也不难发现宏观、微观杠杆率出现了分化。2009年至2017年,前者仅从54.6%上升到60.4%,而后者(CNBS口径)则从95.2%飙升到158.5%。

如果理解这种分化呢?回到定义上,将两者联系起来。

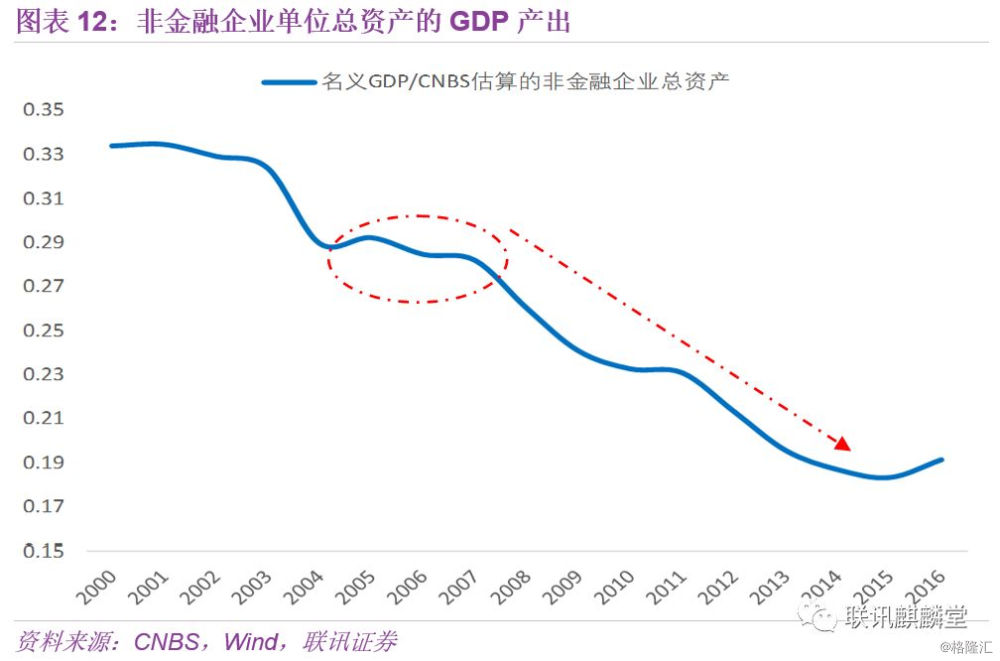

名义GDP/总资产,反映的是单位总资产创造产出的能力,或者说是以增加值表示的资产收益。以CNBS估算的非金融企业总资产为基础,计算非金融企业单位总资产的GDP产出量。如图所示,这一指标在2004-2007年短暂企稳,但从2008年的0.28持续下降到2015年的0.18,2016年小幅回升。

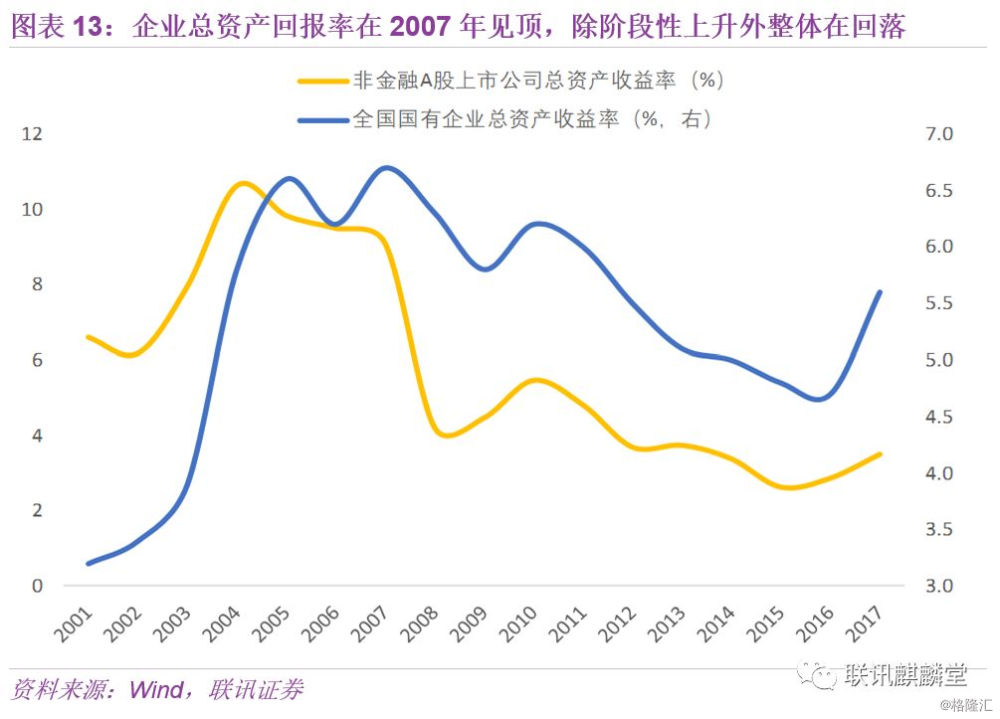

除了直接观察外,还可以用非金融企业的总资产收益率作为近似指标,因为它与名义GDP/总资产一样,都能衡量资产创造有效产出的能力。全国国有企业、非金融A股上市公司两个口径的总资产收益率都在2007年到达峰值,除了2009年与2010年受稳增长政策带动短暂回升外,整体是在持续回落的,一直到2016年左右见底。

非金融企业总资产收益率下降,一个原因是产能过剩。总资产周转率是反映企业产能利用率的指标之一,该比例越高,意味着企业对现有产能利用得越充分。A股非金融企业总资产周转率高点在2006年,2007年和2008年基本持平,但2009年锐减,2010与2011年小幅上升后,持续回落到2016年。

因此,我们认为宏微观杠杆率分化的原因在于,非金融企业举债后,资产以持平或小幅慢于负债的速度增长,导致资产负债率变化不大。但由于产能过剩、资本报酬边际递减等原因,单位新增资产所贡献的GDP快速下降,使得GDP增速慢于资产和负债两者的增速,结果就是宏观杠杆率不断上升。

从这个角度看,提高产能利用率,是防范宏观杠杆率快速上升的必要举措。

2、非金融企业资产负债率的国际对比

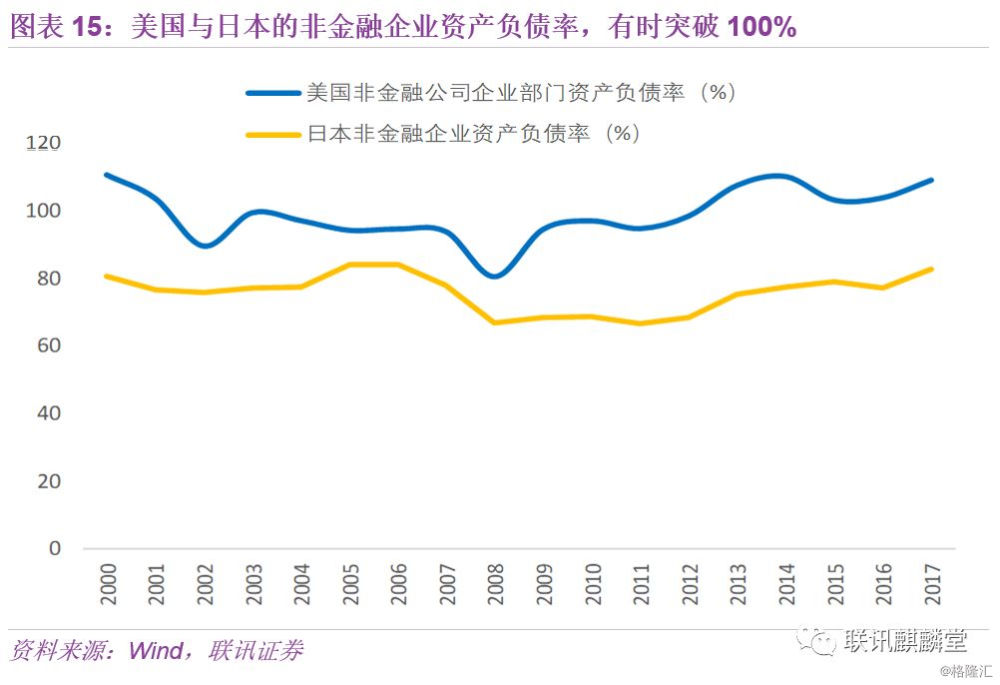

部分发达国家,如美国、日本等在编制非金融企业的资产负债表时,通常将股票和投资基金份额纳入到负债中去,使得非金融企业杠杆率有时突破100%。

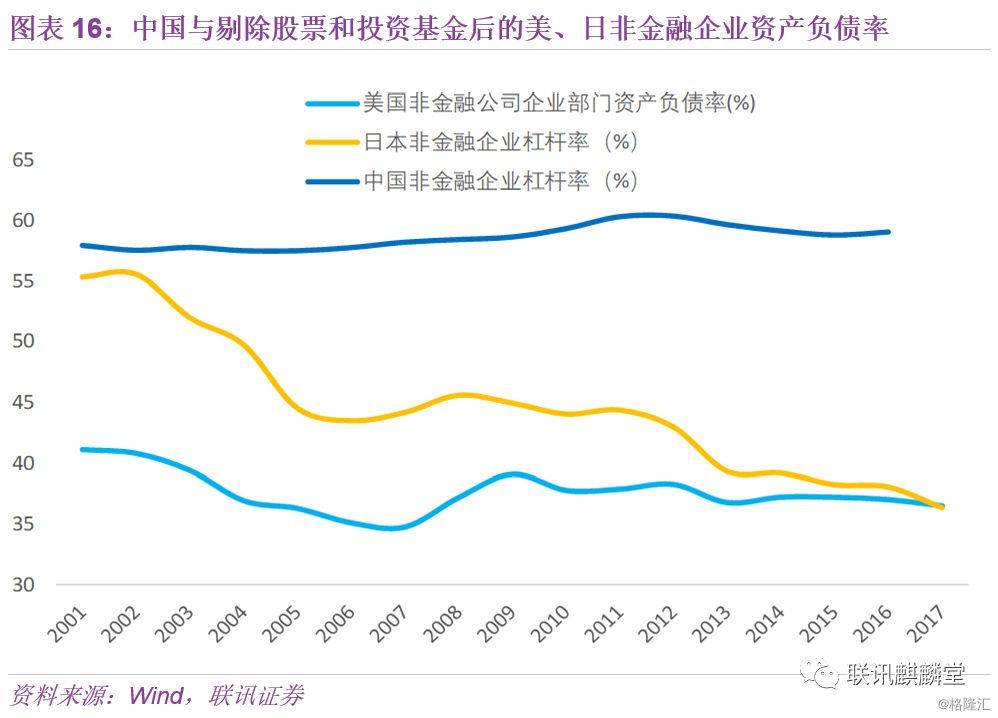

由于通过股票和投资基金份额所获的资金,股权融资属性更强,通常不需要偿还。同时考虑到数据可比性,我们计算美日两国剔除股票和投资基金后的资产负债率。这一口径的日本非金融企业资产负债率不断下降,美国的也有小幅下降。中国非金融企业资产负债率保持平稳,但从绝对水平看,要明显高于美国和日本,这与中国以债权为主的融资体系有关。

3、国企与民企资产负债率分化

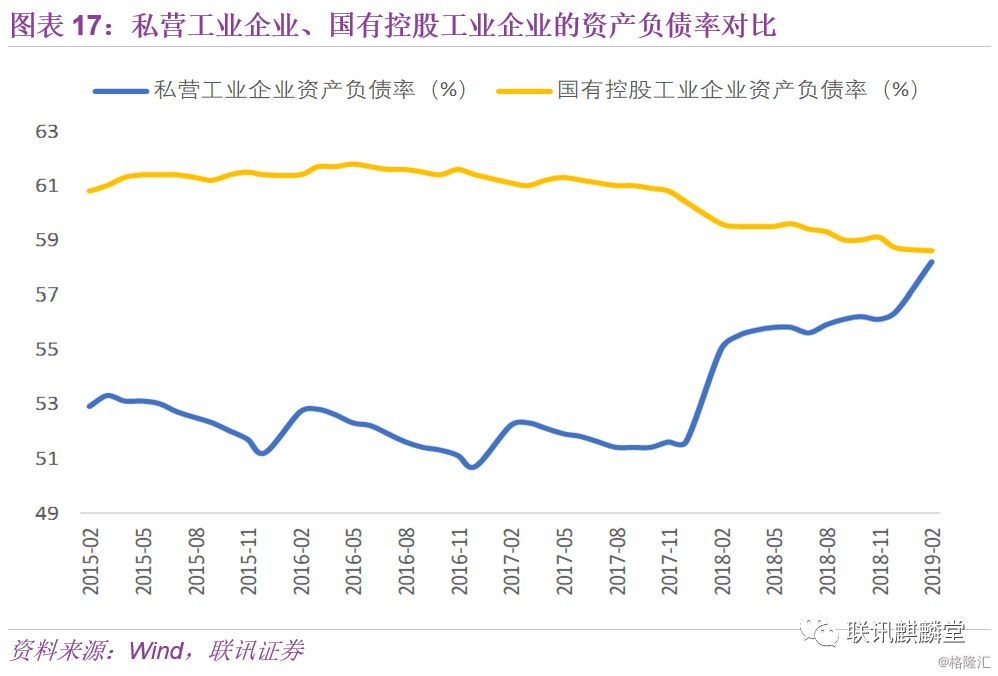

私营工业企业与国有控股工业企业的资产负债率,A股非金融民企和A股非金融国企的资产负债率,2017年开始出现分化,国企下降、民企上升。

产生这种分化的原因有两个。一是供给侧结构性改革与行业整合过程中,上游行业受益最为明显,这些企业多为国企,而下游民企利润是被挤压的。二是前几年商誉是推动民企资产上升的动力之一,但因经济增长放缓使得部分公司的业绩未能兑现,开始计提减值,如2018年四季度创业板上市公司商誉减值近400亿元,使得民企资产负债率被动上升。

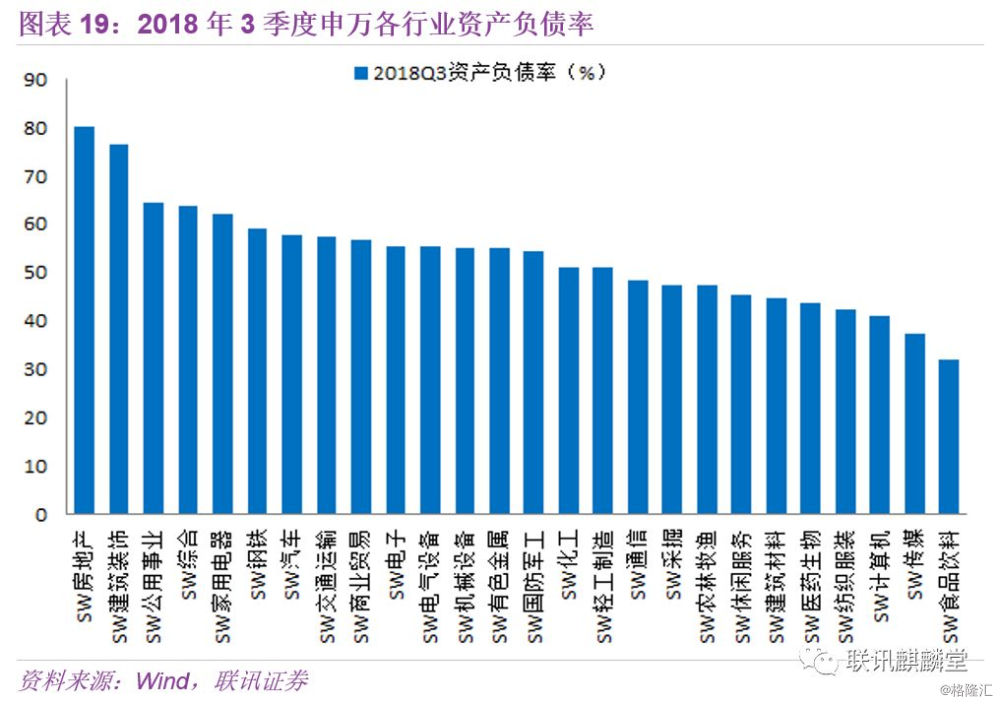

4、行业资产负债率对比

2018年3季度,上市公司按申万分类的行业中,房地产、建筑装饰资产负债率超过70%,公用事业、综合、家用电器资产负债率超过60%,传媒、食品饮料资产负债较低。

(三)偿债能力

这部分以利息保障倍数、速动比率为指标,以上市公司为样本,分析非金融企业的偿债压力。

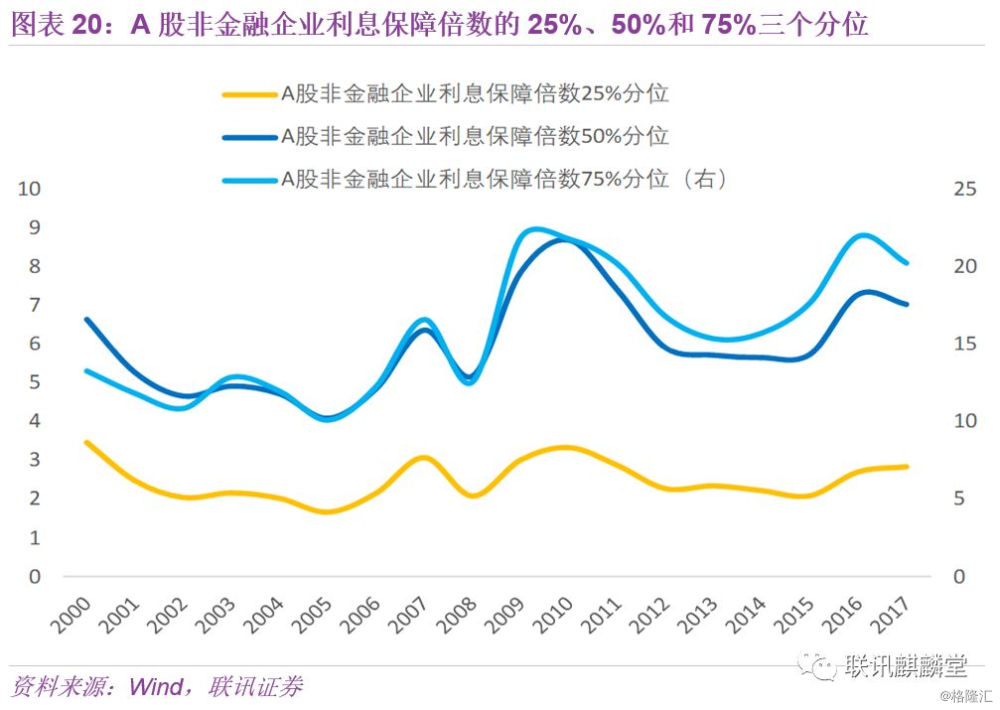

1、利息保障倍数

利息保障倍数,指企业生产经营所获得的息税前利润与利息费用的比率,用以衡量企业支付负债利息的能力。A股非金融企业利息保障倍数的25%、50%和75%三个分位走势基本一致,2010年是高点,随后在2013年左右见底,2016年出现阶段性高点,2017年虽然小幅回落,但仍高于金融危机前的水平。

可以认为,以利息保障倍数衡量的偿债能力,并没有随着宏观杠杆率的上升而削弱。

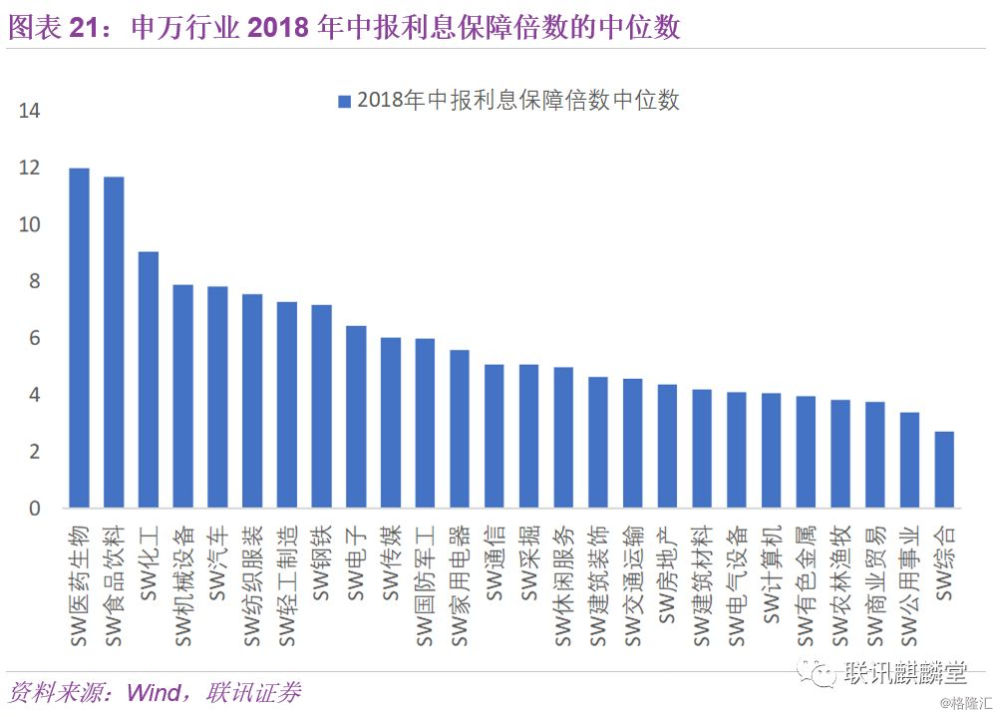

申万行业分类A股非金融上市公司2018年中报利息保障倍数的中位数,医药生物和食品饮料两个行业超过10,化工、机械设备、汽车、纺织服装、轻工制造五个行业超过7,而有色金属、农林渔牧、商业贸易、公用事业和综合五个行业低于4。

2、速动比率

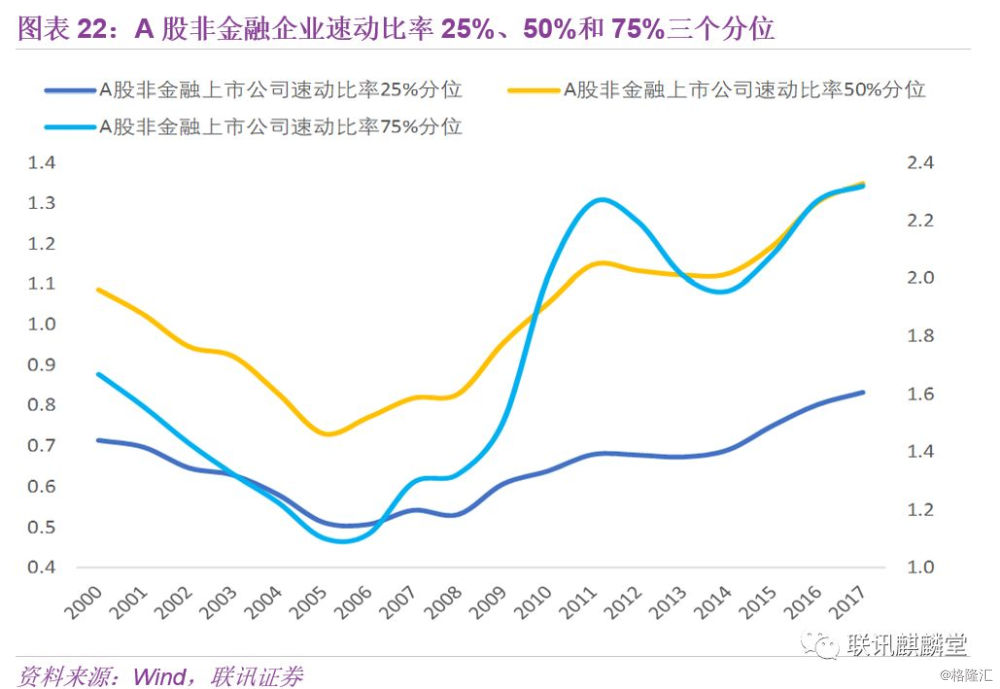

速动比率是指速动资产对流动负债的比率,衡量企业流动资产中可以立即变现用于偿还流动负债的能力。A股非金融企业25%分位、50%分位和75%分位的速动比率,金融危机后整体上升,与宏观杠杆率的走势分化。

申万行业分类中,2018年中报速动比率中位数超过1.5的有计算机、医药生物、传媒、通信,低于1的有农林渔牧、商业贸易、公用事业、钢铁和房地产。

从A股非金融上市公司的利息保障倍数、速动比率这两个指标看,偿债能力并没有随着宏观杠杆率上升而明显恶化。

4

结论与政策建议

金融危机后,中国采取了逆周期调控政策。在主要国家非金融企业债务增速都在放缓的情况下,中国非金融企业债务扩张速度进一步加快。但相比于债务扩张,名义GDP增速大幅放缓,对非金融企业宏观杠杆率上升的贡献更大。

以债务/GDP衡量的杠杆率,高估了非金融企业的实际债务压力。一是金融危机后,城投公司几乎贡献了非金融企业杠杆率增幅中的一半,作为特殊的企业形式,将它的债务剔除后更能反映普通企业的债务压力。二是宏微观杠杆率分化,多种口径的微观杠杆指标—资产负债率,都没有随着宏观杠杆率上升而恶化。三是从A股非金融上市公司的利息保障倍数、速动比率看,偿债能力都并未因宏观杠杆率上升而削弱。

但宏观杠杆率飙升,反映了因产能过剩、资本边际报酬递减等原因,举债后单位新增资本创造的GDP快速下降这一事实。如果不限制非金融企业宏观杠杆率,由于资本报酬递减这一原因,非金融企业宏观杠杆率可能加速上升。

为控制非金融企业宏观杠杆率,我们有以下几点建议:

一是继续规范地方政府举债,防范城投债务无序扩张。城投融资的意愿和能力,受政策和地方政府的影响较大,应在政策层面继续规范,包括减少对城投融资的依赖、强化违规举债问责机制等。

二是提高企业的盈利能力。宏微观杠杆率分化,本质上是因为单位资本的产出能力下降。提高企业的盈利能力是关键,包括放松市场准入、改善垄断市场结构、将信贷资金投向边际产出更高的部门等。

三是加快出清无效、落后产能,兼并重组,化解非金融企业存量债务压力。

四是扶持民企。近年国企资产负债率下降的同时,民企资产负债率出现上升,需要政策继续扶持民企,避免资产负债率上升对民企生产、投资意愿的压制。

五是发展股权融资。尽管近年中国非金融企业的资产负债率保持平稳,但依然明显高于美国、日本等国家,这与中国目前以信贷为主的融资体系有关。发展股权融资,是降低非金融企业资产负债率的渠道之一。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员