作者:杨勇胜 于佳琦

来源:招商食品饮料

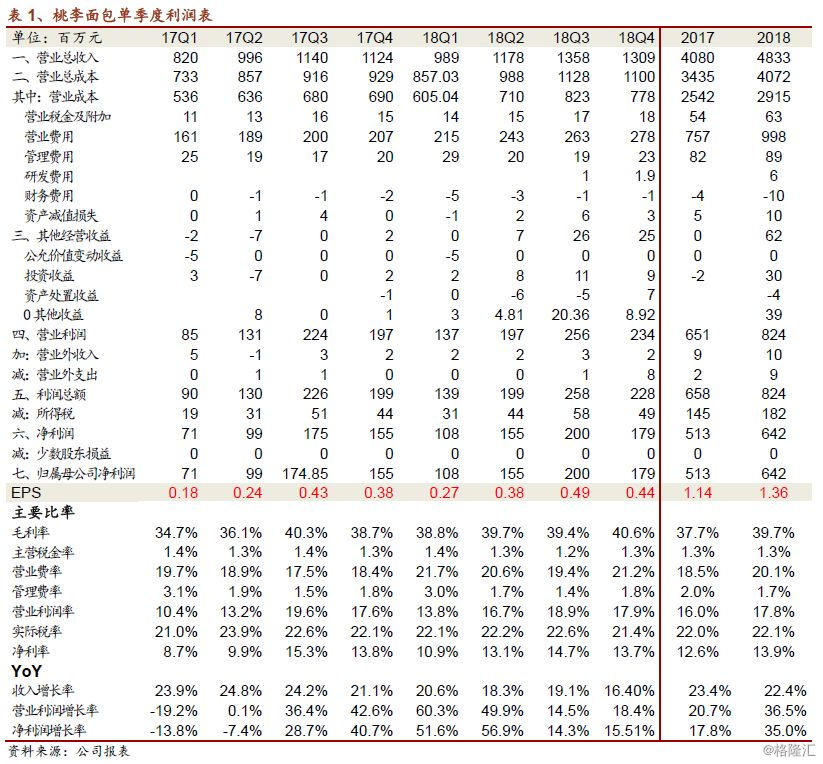

桃李18年报收入增长18.47%,归母净利6.42亿元,同比增长25.11%。其中18Q4收入13.09亿元,同比增长16.46%,归母净利1.79亿元,同比增长15.48%,报表稳定收官,各项指标稳定优异。华南市场突破3亿,并且亏损持续收窄。19年预计需求仍有红利,为应对竞争对手进入,预计公司将加大市场投入,保障发展后劲。考虑到公司的管理壁垒,助益公司不断兑现行业空间,暂维持19-20年1.57、1.82的EPS,给予20年33X,目标价60元,维持“审慎推荐-A”评级。

年报稳收官,报表指标优异。桃李面包发布年报:公司18年收入48.33亿元,同比增长18.47%,归母净利6.42亿元,同比增长25.11%,其中18Q4收入13.09亿元,同比增长16.46%,归母净利1.79亿元,同比增长15.48%,报表稳定收官。18年公司毛利率39.68%,较上年提升1.98个百分点,毛利提升料系产品结构提升、成本节约、及粽子等高毛利产品高增拉动;销售费用率略有提升、与管理费用率下降对冲,净利率整体走高至13.29%。从费用科目明细来看,物流费用率仍然在爬坡,与公司区域扩张和下沉趋势相符。资产负债表来看,部分子公司亏损导致递延所得税资产继续增加。利润分配方面,公司拟10转4派10元,分红率达到73.29%。

量增为主要贡献,华南市场突破3亿。量价拆分来看:面包产品价格贡献0.36%,销量增长贡献15.49%。分地区拆分来看:东北、西南等成熟市场均有10%以上的增长,可见行业仍在红利期,半成熟市场华北、华东增速更快,分别为25%、27%。新市场华南地区增长87.68%至3.09亿,跳岛式推进战略成效显现。

利润率提升路径逐渐清晰,区域扩张层层推进。从我们拆分测算的分区域净利润情况来看,东北大区盈利能力进一步强化,西南、华东等地由于部分市区新开网点(重庆等地)或整合调整(上海等地),盈利阶段性弱化,后续有望恢复。华南地区亏损收窄(18年华南平均亏损率5%,推测H2更优,17年平均亏损率超过10%),拆分掉广西子公司后东莞全年实现盈利。新市场从亏损到盈利、再到盈利强化的路径非常清晰,随着公司华南、华中不断增加覆盖,发展模式复制有望加速。

19展望:产能陆续到位,管理壁垒助益公司持续兑现行业空间。短期来看,从桃李历史增速情况来看,15-16年消费品整体较为疲软,但桃李实现加速发展,我们认为这是与15-16年产能的释放红利有关(15年固定资产转固高峰,表2),而18年中报公司在建工程转固已经呈现加速,我们判断产能陆续到位可支撑新一轮的快速发展。长期来看,短保面包作为消费升级品类,在抢夺长保的市场,及盈利水平较差的面包坊的市场,在短保持续空间打开的阶段,应以更长期视角投资具有管理壁垒的企业。

拥抱需求红利,积极参与竞争,维持“审慎推荐-A”投资评级。公司18年报保持稳健增长,各项指标优异,华南市场突破3亿,并且亏损持续收窄。19年预计需求仍有红利,为应对竞争对手进入,预计公司将加大市场投入,保障发展后劲。考虑到公司的管理壁垒,助益公司不断兑现行业空间,暂维持19-20年1.57、1.82的EPS,给予20年33X,目标价60元,维持“审慎推荐-A”投资评级。

风险提示:经济波动消费低迷,上游成本剧烈波动挤压盈利,提价不及预期

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员