作者:杨芹芹、张明照

来源:如是金融研究院

今天基金市场迎来了久违的躁动,新成立的睿远基金发行的首只公募产品睿远成长价值混合受到热捧,认购规模超过700亿,远远超过募集规模60亿的上限。这是继去年1月兴全基金创出单日销售300多亿的佳绩后,爆款基金再度来袭,历史上的爆款基金最后结局如何?历史是否会重演?我们梳理了历史上10多只首日规模超过百亿的爆款基金,分析了它们的现状和原因,希望能给投资者一些参考。

图表1 首日募集资金破百亿的基金

数据来源:Wind,如是金融研究院

数据来源:Wind,如是金融研究院

1

历史上的爆款基金是什么结局?

历史上出现过不少爆款基金,下面选取了10多只首日规模超过百亿的爆款基金,对它们成为爆款的驱动因素、发展历程和市场表现进行梳理。

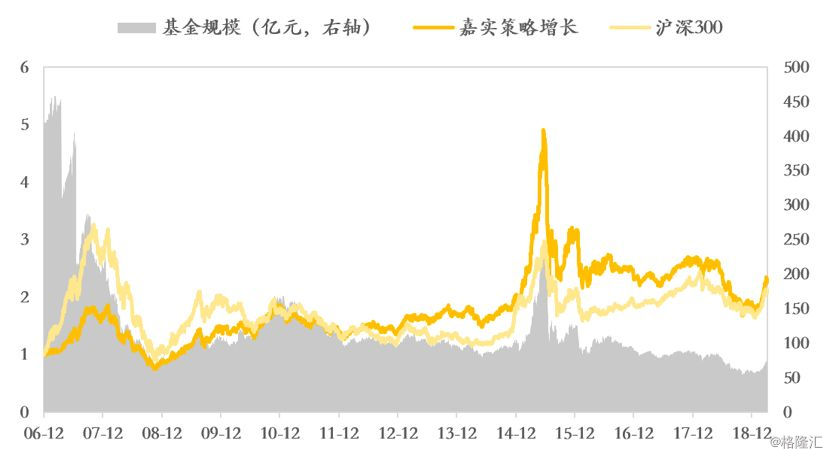

1.嘉实策略增长:史上规模之最,年化收益率7%,同类排名88/124

这只爆款基金发行成立于2006年12月7日,恰逢2006年的大牛市,首日募集资金规模高达419.17亿,刷新了基金最快发行速度和最大规模两项纪录,是迄今为止首日募集资金规模最大的基金。该基金起初由嘉实基金元老邵建带队管理,发行时赶上了大牛市中后段,在2007年最高点基金净值一度突破1.8,但表现不及大盘;14年基金经理更换为刘美玲和丁杰人后,投资风格发生了巨大的变化,重仓股从中国平安、中国太保等白马股调仓到乐视网、ST康得新、全通教育等妖股,在15年的新一轮牛市的助推下,业绩大幅提升,净值最高达到4.9,持续领先于沪深300。整体来看成立10多年,年化收益率7%,同类基金收益排名88/124,相对靠后。目前规模大幅萎缩,只剩42亿,是原来的十分之一。

图表2 嘉实策略增长市场表现

数据来源:Wind,如是金融研究院

数据来源:Wind,如是金融研究院

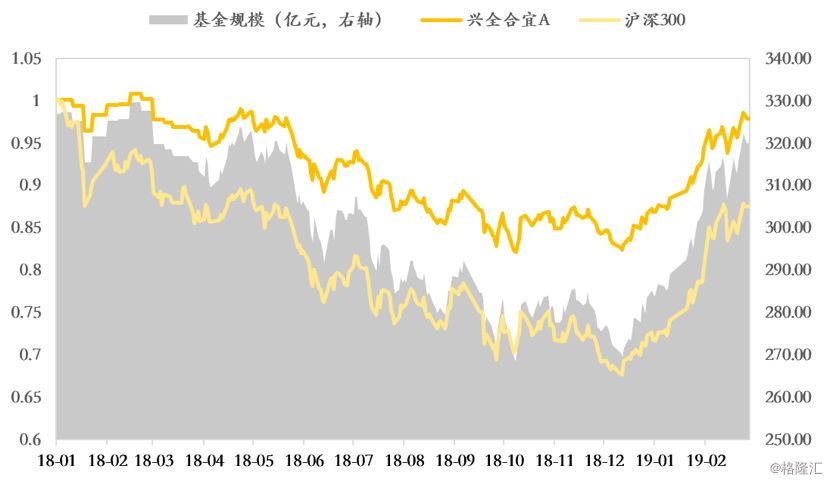

2. 兴全合宜:时运不济的优质基金,年化收益率-1.87%,排名6/13

兴全合宜是2018年开年最火爆的基金,募集规模超过326亿。基金经理是谢治宇,是80后明星基金经理,2013年以来管理基金年化收益率29.08%。谢治宇的投资风格以成长价值股为主,持有的多是中国平安、隆基股份、三安光电等优质股。只可惜正好碰上黑天鹅中美贸易战,虽然基金净值一路下跌,最低时在0.8左右,但在此期间表现一直领跑沪深300指数10%左右,同时得益于年初股市的反弹,目前净值已经基本收复失地。

图表3 兴全合宜A市场表现

数据来源:Wind,如是金融研究院

数据来源:Wind,如是金融研究院

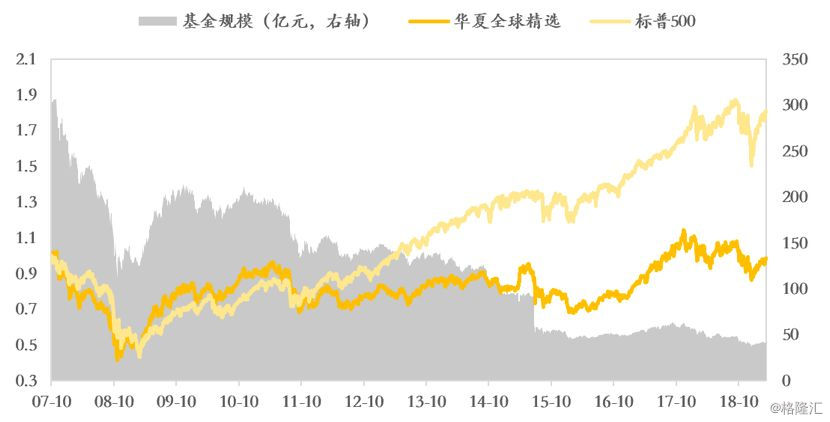

3. QDII基金:最令人失望的基金,年化收益率-2.38%-0.2%

QDII基金在2007年牛市时发行,备受瞩目,这四只QDII基金规模均在300亿左右,但是仅仅一天就全部售罄。结果刚刚发行完成就遇到2008年金融危机,结果发行十年之后,净值最高的华夏全球精选仅0.98,最低的上投摩根亚太优势仅有0.76,年化收益率从-2.38%-0.2%,基本徘徊在亏与不亏的边缘。关键问题在于虽然2008年金融危机十分严重,但标普500早已收复失地,涨幅高达三倍,而四只QDII基金都还挣扎在亏损与否的边缘。

图表4 QDII基金市场表现

数据来源:Wind,如是金融研究院

数据来源:Wind,如是金融研究院

注:四只QDII基金走势基本相同,这里选用业绩最好的华夏全球精选作为代表

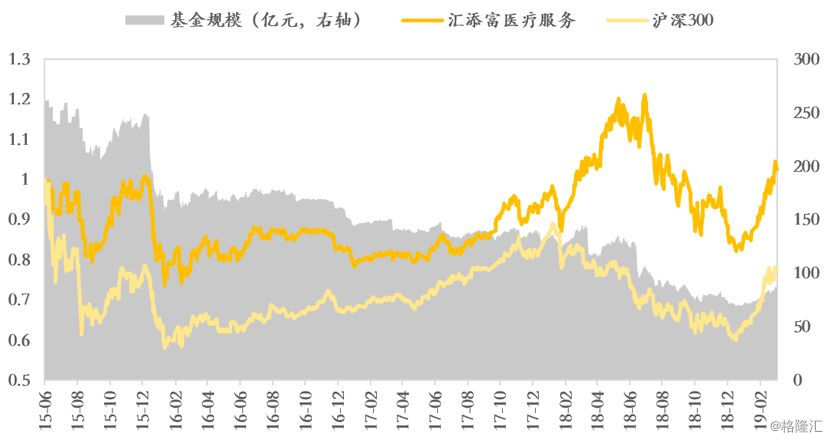

4.汇添富医疗服务:规模最大的医疗主题基金,年化收益率0.72%,同类排名231/484

这只爆款基金发行成立于2015年6月15日,由于当年前5个月申万医疗服务指数累计涨幅高达158%,在二级行业中排名第4,当时医疗行业站在风口,首日募集资金规模高达261.95亿,是目前规模最大的医疗主题基金。但该基金可谓是“生不逢时”,成立后恰好赶上市场一路暴跌,市场整体跌幅超过40%,结果导致该基金净值蒸发了三分之一,虽然在相对收益跑赢大盘,但绝对收益上还是出现了巨大亏损,基金经理刘江还为此发致歉信向投资人致歉。整体来看成立不到4年,年化收益率0.72%,同类基金收益排名231/484,处于中等水平。目前基金规模大幅萎缩,只剩90亿左右,是原来的三分之一。

图表5 汇添富医疗服务市场表现

数据来源:Wind,如是金融研究院

数据来源:Wind,如是金融研究院

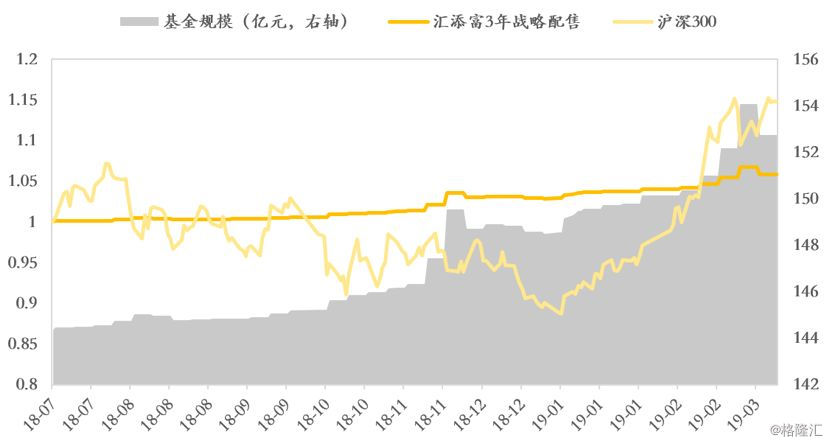

5. 独角兽基金:最阴差阳错的基金,年化收益率6.42%-7.79%。

这四只独角兽基金的投资可以说是阴差阳错。这些基金发售最开始的目的是为了投资回归的独角兽的CDR,最后却临时终止。大量的战略配售基金购买了债券,从股票基金变成了债券基金,完美地避开了2018年全球股市的下跌。由于独角兽基金只能投资AAA级以上债券,成功地避开了过去一年低等级信用债违约的风险。恰逢2018年债券牛市,独角兽基金都获取了6%-7%的年化收益。不过同样地由于以债券为主,也错过了2019年年初的股市反弹。

图表6 汇添富3年战略配售基金市场表现

数据来源:Wind,如是金融研究院

数据来源:Wind,如是金融研究院

注:四只独角兽基金走势基本相同,这里选用业绩最好的汇添富3年战略配售作为代表

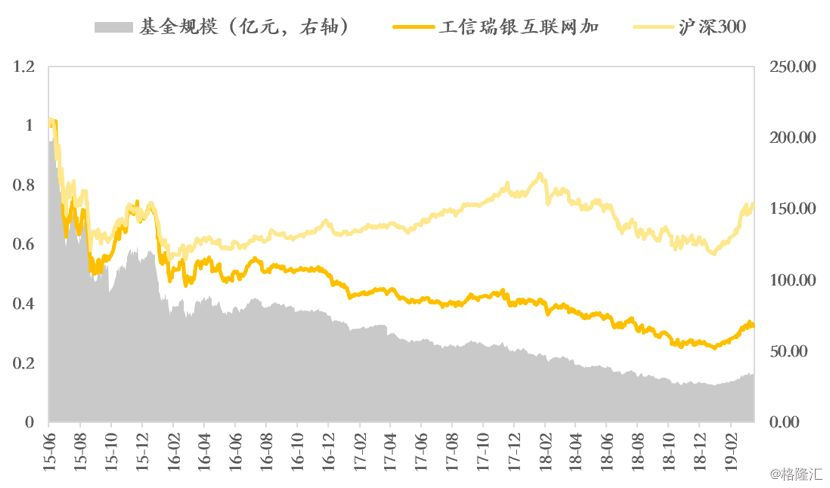

6. 工银瑞信互联网加:从未盈利过的爆款基金,年化收益率-25.84%,排名105/108

这只基金是2015年大牛市的时候蹭“互联网+”的热点发行的基金,基金经理是2014年收益排名前三的刘天任和王烁杰,当时广大媒体都将之形容为黄金搭档。但是由于发行的时点非常差,基本在牛市的最高点,因此净值一路下跌。这还不是最过分的,最过分的是在2016年2月以后,在刘天任、王烁杰、单文、黄安乐四任基金经理的管理下,换仓非常频繁,基本上每年的基金前十的重仓股都不一样,基金净值走出了和沪深300完全相反的走势,规模也一路下滑。自2015年发行以来,基金净值一直低于1,现在仅为0.32。

图表7 工信瑞银互联网加市场表现

数据来源:Wind,如是金融研究院

数据来源:Wind,如是金融研究院

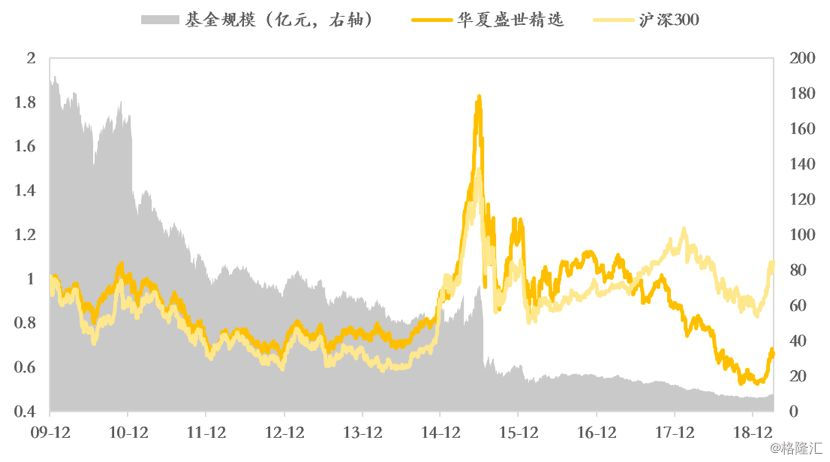

7. 华夏盛世精选:败于风格转换的基金,年化收益率-4.19%,排名245/249

这只基金在发行时主打在华夏基金在华夏大盘和华夏复兴之后第三只主动管理基金的旗号,并由华夏基金投资总监刘文动担任基金经理。在发行后五六年,历经刘文动、阳琨两人基金经理的时间里都以国电南瑞、招商银行等白马股为重仓,表现与沪深300走势基本吻合,直到2015年中股灾之后,基金经理换为代瑞亮,原先的操作策略由白马股转为小盘股,尤其是环保股,而且持股集中度显著提高。结果重仓小盘股的策略只让这只基金在2016年间净值短暂领先沪深300,自2017年初以来一方面由于大盘股涨势非常好,另一方面由于小盘股,尤其是环保股的暴跌,基金净值也一路下滑,与沪深300指数差距最大时超过30%。

图表8 华夏盛世精选市场表现

数据来源:Wind,如是金融研究院

数据来源:Wind,如是金融研究院

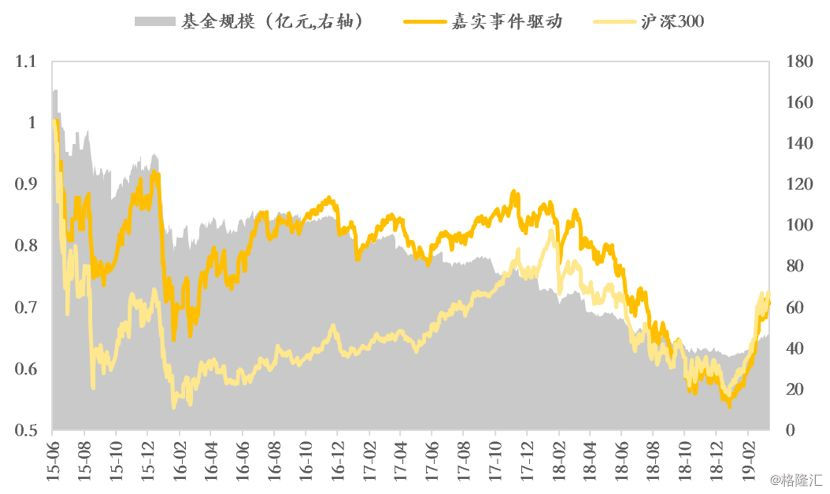

8. 嘉实事件驱动:前后不一的基金,年化收益率-8.86%,排名52/108

基金发行时主打基金经理张自力是耗散结构理论创始人、诺贝尔奖获得者普利高津的中国关门弟子,通过重大事件投资(并购重组、国企改革、定向增发、股权激励、高管增持、业绩超预期)以获取超额收益。基金经理的策略在2015年重仓科技股、医药股,2016年重仓持股中加入了黄金股使基金获得了显著超过沪深300的收益,2017年、2018年重仓白马股的策略使基金的超额收益显著缩小并与沪深300趋同。而观察基金经理的任期就会发现,基金获取超额收益的一段时间正是张自力、陶羽共管该基金的时候。2017年6月30日,陶羽不再担任该基金经理,巧合的是,基金收益就同步转变画风,一路向下,跟沪深300走势十分趋同。

图表9 嘉实事件驱动市场表现

数据来源:Wind,如是金融研究院

数据来源:Wind,如是金融研究院

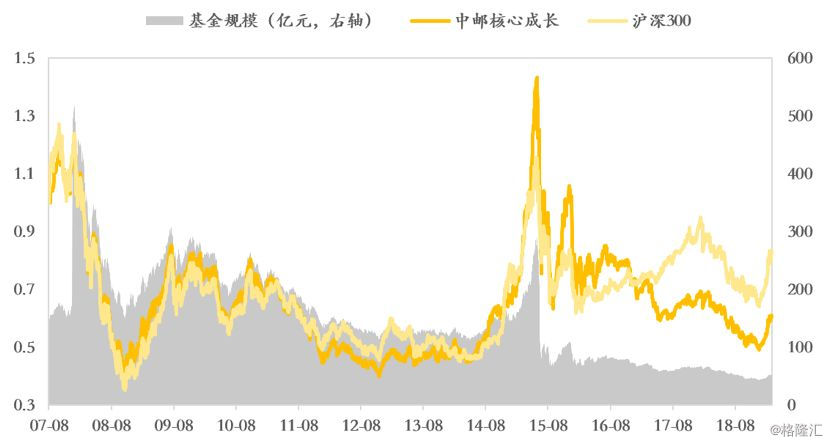

9.中邮核心成长:业绩垫底的基金,年化收益率-4.23%,同类排名162/165

这只爆款基金发行成立于2007年8月13日,当时大盘正处于最疯狂的阶段,前7个月上证综指涨幅高达64%,所以这只基金吸引了近600亿资金的追捧,远远超过了150亿的上限,最后只得按照比例进行配售,募集了149.57亿。由于大盘持续上行,这只基金刚成立之初业绩还不错,但2个月后上证即从6124的高点狂泻至不到2000点,基金净值持续下行,亏损一度超过60%,和大盘走势高度相关。2017年4月基金经理纪云飞加入后,净值明显下跌,不及大盘。整体来看该基金成立不到10多年,年化收益率-4.23%,同类基金收益排名162/165,处于末位。

图表10 中邮核心成长市场表现

数据来源:Wind,如是金融研究院

数据来源:Wind,如是金融研究院

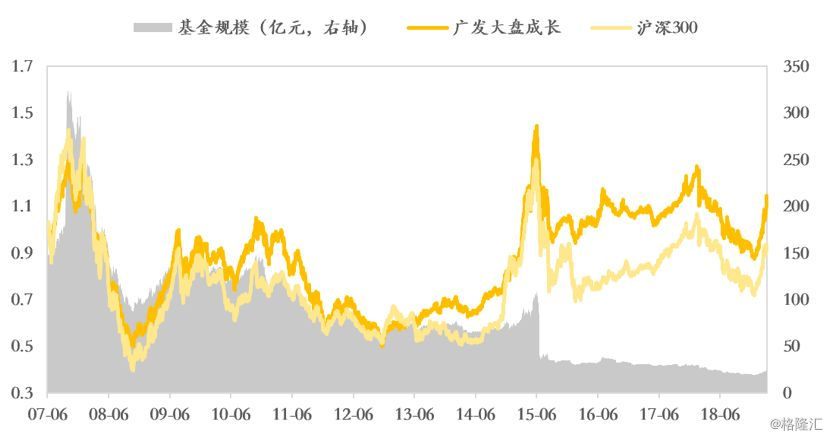

10.广发大盘成长:大器晚成的基金,年化收益率1.08%,排名120/156

这只基金发行于2007年中,恰逢牛市,因此首日募集规模就超过了148亿。前三任基金经理多重仓地产、银行、消费的大白马,因此走势与沪深300趋同度较高,基金净值的转折点在于2014年12月程琨独立掌管广发大盘成长,2016年重仓黄金,2017年重仓白马股,完美应对市场风格切换,收益率最高超过沪深300指数20%,任职期内基金年化收益率高达11.95%。

图表11 广发大盘成长市场表现

数据来源:Wind,如是金融研究院

数据来源:Wind,如是金融研究院

2

爆款基金有什么规律?

在公募基金历史上,爆款基金层出不穷,呈现明显的规律性,可总结为以下四点。

1. 爆款基金通常出现在大盘见顶之前。

从发行时间上来看,爆款基金通常集中发行在股市有一定涨幅、投资者对后市预期乐观的时候,2007年和2015年牛市集中出现了多只爆款基金。我们梳理的16只爆款基金中有7只是在2006年末和2007年发行的,除了嘉实策略增长是在牛市见顶前10个月发行,2007年多只爆款基金都是在股市见顶前2-3月内发行,被疯抢的QDII基金甚至是刚发行就遭遇了股市大跌。还有3只2015年发行的,都集中6月,和股灾是前后脚。除去2018年发行的4只独角兽基金,另外两只是在2009年末和2018年初股市相对平稳的时候发行的。实际上,发行的时间对于基金净值非常重要,因为前面亏得太多,即使是广发大盘成长后期获得了超过90%的收益。如果以发行时的净值计算,广发大盘成长的十二年的年化收益率仅仅只有1.08%,认购这只基金并持有的投资者收益仅仅相当于活期存款的水平。

年初至今大盘涨幅接近30%,估值修复了40%左右,短期来看市场确实有些过热,但从长期来看,现在沪深300PE只有12.6倍,在48%的历史水平,处于合理水平,睿远成长价值混合发行时点还是不错的。

2. 大部分爆款基金至今都低于净值。

剔除掉阴差阳错的4只独角兽基金,剩余的12只基金中,只有一只收益超过7%,其余的11只基金最高也只在1%左右,仅仅相当于活期存款的收益水平,而亏损最大的一只工银瑞信互联网加的年化收益率甚至高达-25.98%。从排名有效的8只爆款基金来看,3只跑赢了50%的同类基金,2只跑赢了20%的同类基金,3只跑赢了3%的同类基金。基本上全部处于排名的中后部分。

3. 基金经理是爆款基金业绩的决定性指标。

基金一旦成立,将由基金经理直接决定投资方向和业绩。爆款基金也是如此,投资经验丰富的基金经理是基金业绩的重要保障。兴全合宜发行时的沪深300点位在4200点,而现在沪深300只有3800点,兴全合宜的净值已经基本快回到发行净值了。广发大盘成长后期的年化收益可以超过11%,这些都是好的基金经理在起作用。但实际上优秀的基金经理是少数,由于市场需求快速扩张,大量的年轻基金经理进入市场,给筛选增加了不少难度。而且很多爆款产品严重依赖明星基金经理,基金经理的频繁变动也会影响产品净值。如果运气不好,碰到一个不够优秀的基金经理,像是QDII基金,十年过去了,标普500都快翻了3倍而最好的QDII基金净值还没有回到1。

从这个角度看,睿远这次发行的基金有非常大的优势,基金经理傅鹏博任职基金历史年化回报高达17.7%,但需要注意的是这只是代表过去的业绩,最终业绩还得取决于基金经理对市场判断的准确率。

4. 规模越大,基金取得超额收益的难度就越高。

由于很多小市值成长股交易量有限,一旦资金量大到了一定的程度,不论是调仓还是减仓都会很困难。通常300亿以上的规模会超过普通基金经理的能力边界,会对基金经理的能力提出较高的考验。因此对于规模大的基金经理而言,即使投资小盘股的收益率很高,但是因为可以投资的金额非常低,因此对基金净值的拉动作用也非常低。因此规模大的基金更偏好白马股,收益也就越来越像沪深300指数靠拢。这也是很多规模大的基金很难取得超额收益的原因。睿远本次发行的基金在60亿左右,从规模上来看,比较适中,对于基金经理进行仓位管理不会造成明显的掣肘。

5. 跟风蹭热点的主题基金要慎选。

对于爆款基金而言,要尤其谨慎那些跟风蹭热点的主题基金。一般爆款基金的认购规模都很大,策略转向很难,如果单纯去追逐政策或者市场的热点,当热点消失的时候,规模大的基金就很容易发生亏损。如工银瑞信互联网加基金自成立以来始终以中小板和创业板股票配置为主,自2015年6月5日成立以来,中小创行情持续低迷,导致该基金连续亏损,目前净值只有0.3。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员