作者:文飞翔

来源:IT桔子(itjuzi521)

20 年前,美国互联网泡沫前夜,少数敏锐的 VC 开始将视线投到中国。那时候阿里巴巴、腾讯、百度等都需要融资,但只有极少数敢于投钱,于是这些 VC 们的典型 Portfilo 毫无疑问都加上了前面的公司、直到现在仍是明星案例。

20 年后,中国互联网进入资本泡沫期,对 VC 而言并不好赚钱。基于「时间差」的惯性逻辑,一批本土化 VC、CVC 战略投资者,与全球化基金一起,将视野投放到印度、印尼、中东、非洲等地。

这些地方能否如同中国互联网给 VC 带去丰厚回报还不好说、但可以说的是,过去几年以及当下几年,大笔的风险投资正在投向这些地方,典型数据当属「独角兽」公司的数量快速增长。

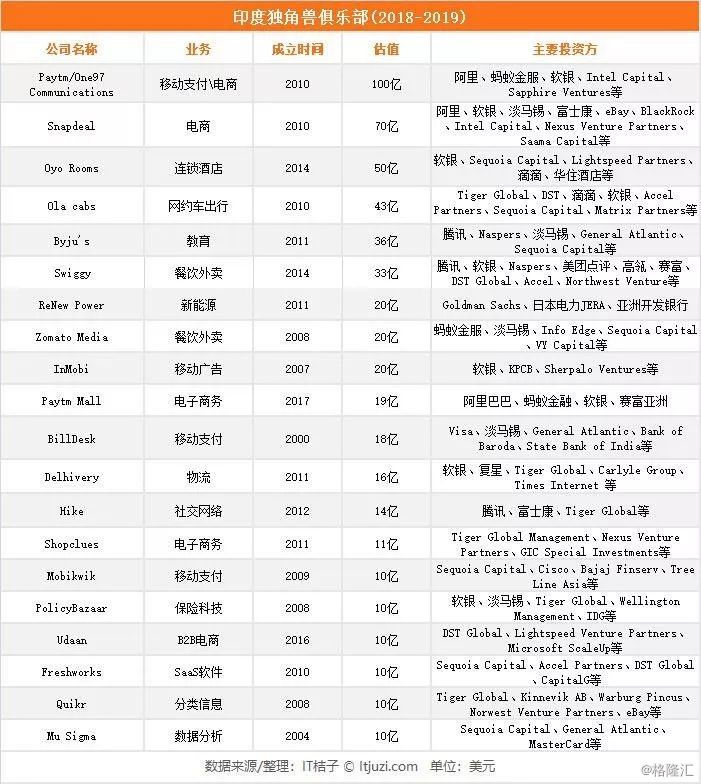

IT 桔子结合 itjuzi.com 数据库以及 CrunchBase、CB Insights 的独角兽榜单,对这些独角兽公司进行了梳理和盘点。首先就从「印度独角兽」开始看起。

截止到 2019 年初,印度独角兽公司数量有 20 家,相比 2017 年的 10 家而言、在过去 2 年时间里是翻倍增长。当然数量相比中国而言、差距还是挺明显的。IT 桔子在 2019 年初发布的《2018 中国独角兽俱乐部榜单》收录了 202 家,印度相当于十分之一。

从估值金额来看,印度 20 家独角兽整体估值为 530 亿美元、平均估值 26.5 亿美元。对比中国来看,所有独角兽公司的估值还不到蚂蚁金服的一半,平均估值相比中国独角兽的 45 亿美元、差不多相当于 59%。

其中估值最高的是 100 亿美元的 One97 Communications、也是印度唯一一个超级独角兽,此前估值最高的 Flipkart 在 2018 年 8 月被沃尔玛 160 亿美元收购。

从行业分布来看,电子商务、消费是独角兽最多的领域,绝大多数也都能在中国找到对标。比如——

对标阿里、京东的 Snapdeal、Shopclues、Paytm Mall,印度版阿里巴巴 1688 的 Udaan;

对标支付宝的 Paytm、BillDesk、Mobikwik;对标滴滴出行的 Ola cabs;

对标 58 同城的 Quikr;

对标美团、饿了么的 Swiggy、Zomato Media;

对标好未来的 Byju's;

对标微信的 Hike;

对标顺丰快递的 Delhivery;

还有借鉴平安好医生的 PolicyBazaar 等等。

90% 以上是 ToC 领域,ToB 领域主要有 2 家——Freshworks、Mu Sigma。

从成立时间来看,绝大多数在 2008-2011 那几年成立,那时候正值「2008 年金融危机」及后遗症中,绝大多数行为都是保守、收缩的,但确实好的公司就在那时候酝酿。

从这些公司获得投资的时间来看,和中国过去几年的双创浪潮一致,2014 到现在的 5 年,非常多的资金都投向了印度。当然我们这里更关心印度独角兽背后的 VC 资本布局。

IT 桔子在上面的图表中、梳理了这些印度独角兽背后的主要投资方,一起来看看:

1、20 家独角兽背后,超过 10 家有来自中国的投资方,所谓「中国资本占据印度独角兽半壁江山」。其中阿里巴巴、腾讯是出手最多、花钱最多的机构。阿里巴巴累计投资超过 30 亿美元、腾讯的投资金额也超过了 20 亿美元。

两家把在中国市场的投资竞争、同步转移到了印度。有意思的是阿里和腾讯投资争锋相对、并且和各自的投资方软银、Naspers「结盟」,瓜分了印度那些最贵的独角兽们。电商领域,阿里巴巴投 Snapdeal、腾讯投了 Flipkart;外卖餐饮,阿里投了 Zomato、腾讯投了 Swiggy。

2、在收获独角兽最多的投资机构上,软银毫无疑问成为第一位。在 20 家中投资了 9 家公司,如果加上 Flipkart 的话,这一家投资机构同样是「软银占据印度独角兽半壁江山」。一方面因为有钱、1000 亿美元的 Vision Fund 让其可以在任何阶段进入独角兽;另一方面当然是中国市场的巨额回报、让其同样策略布局印度市场。

3、其他全球化基金同样在印度市场收获很大,侧重早期、成长期的 Sequoia Capital、Accel Partners、Lightspeed Venture Partners 等都有 3-4 家独角兽入账;侧重中后期的 Tiger Global、DST、淡马锡、General Atlantic 等同样投资了 3-4 家独角兽;战略投资机构 Intel Capital、eBay、富士康、滴滴出行也都投资了 2-3 家独角兽。

4、印度本土投资机构在独角兽的投资中,主要是种子期、天使期,在 B 轮以后的投资中,因为资金管理数量的限制,很少能够继续加注投资;但印度上市公司或巨头投资也比较活跃,比如 Info Edge,先后投资了 PolicyBazaar、Zomato。

5、印度独角兽下一步如何发展?目前大多数公司才刚过 10 亿美金门槛,低于 20 亿美金估值的有 14 家(70%),一方面这些公司相比中国、还有很大的成长空间;另一方面是已经脱颖而出的公司,是被阿里、腾讯收购?Uber、软银、Google 收购?还是独立发展、成为印度本土巨头呢?

此前期待值最高的 Flipkart 在和 Snapdeal 合并失败后,被沃尔玛所收购。现在 Snapdeal、Ola、InMobi 等都在被传收购,独立发展的难度是非常大的。

此外还有一些独角兽根基并不稳定,目前发展也面临困境,比如 Quikr、Mobikwik、Shopclues 等,在自身商业、激烈竞争环境中都有可能被淘汰,要知道当下中国、美国很多创业者也在印度进行创业,和他们同台竞争。

历史车轮不断向前,过去 20 年、中国互联网快速发展、前所未有的黄金时代,到现在面临拐点,正在探寻下一步的发展,国内会和实体经济、传统产业更多融合;国外会将中国模式扩张到全世界;

未来 20 年,会如何发展?至少在互联网(新经济)领域,中国、美国、印度的公司应该会更激烈的竞争,对印度独角兽而言,在独立发展、结盟竞争之间会必然面临选择,这时候资本力量会如何左右经济、产业的发展,拭目以待!

这会是一出交织着全球资本、经济和产业转移、技术革命的大戏。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员