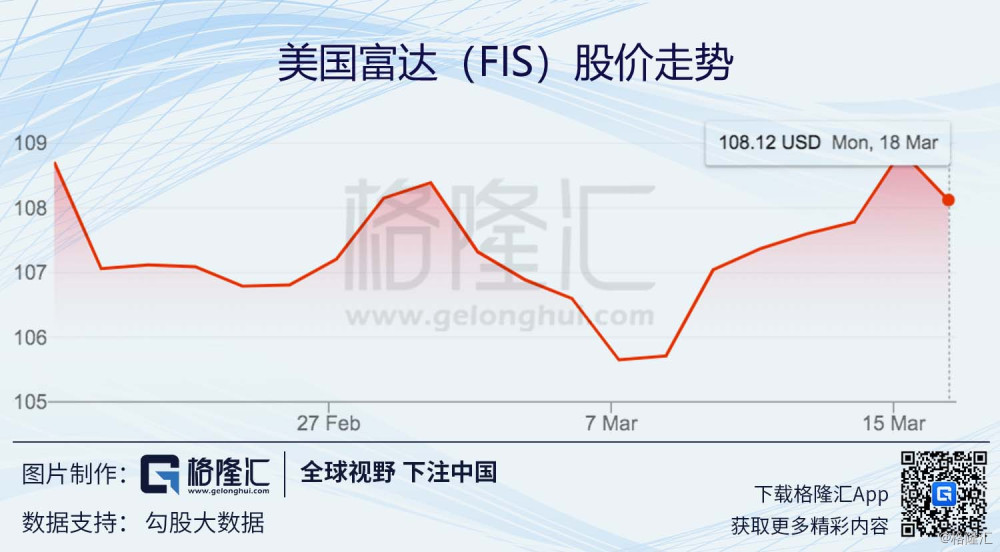

随着越来越多线上、线下商店开始使用电子支付系统,美国金融科技公司富达(Fidelity National Information Services,FIS)将以350亿美元收购全球领先的电子支付运营商Worldpay,这是电子支付行业兴起以来,至今规模最大的交易。Worldpay股价收高9.96%,富达则微跌0.7%。

尽管全球经济放缓、国际贸易紧张,其他行业对于并购都踌躇不前,但支付体系仍在快速增长,金融行业的并购交易不受影响。咨询公司麦肯锡预计,金融科技行业正在快速整合,到2023年,随着越来越多的人从现金支付转向数字支付,全球电子支付收入将达到每年3万亿美元。

富达对Worldpay的估值约为430亿美元(包括债务)。两家公司表示,合并后预期年收入约为120亿美元,经调整后的核心收益约为50亿美元,这笔交易将让公司在2021年实现6%至9%的有机收入增长前景,并在三年内实现近45亿美元的自由现金流。

消息人士称,对于金融服务机构而言,收购Worldpay意味着将业务扩展到金融外包领域以外,涉足全新的支付处理和电子商务领域,这是一种“多元化经营”,让金融服务机构得以进入高增长的支付领域。

富达首席执行官诺克罗斯表示:“把这两家公司放在一起,对于日后业务扩大非常有利,这将在数字支付领域发挥结构性增长的作用,将能够为客户提供更广泛的服务组合。”

合并后,富达的股东将持有合并公司约53%的股份,Worldpay股东持股约47%,Worldpay执行长德鲁克(Charles Drucker)将出任执行副董事长。

Worldpay股东将获得0.9287股富达股票和每股11美元现金,对该公司的估值为每股112.12美元,较上周五收盘价溢价约14%。

Worldpay有40多年支付处理服务经验,一直为五三银行公司(Fifth Third Bancorp)的一个业务部门经营,于2009年分拆出来成为独立公司。2015年,Worldpay在伦敦证券交易所上市,首次发行IPO估值48亿英镑,是该年伦敦规模最大的一次IPO。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员