作者:

来源:国泰君安证券研究

过去几个月中,与大盘日创新高的交易量和火热行情相生相伴的,是对于“上车”还是“下车”的争论。

国泰君安研究所所长黄燕铭在稍早前的春季策略会中表示:

“此波行情是树上的花没开,政策催开了人心的花。”

为什么政策能够催开人心的花?

这是因为,2018年以来资本市场和实体经济碰到的最大的问题——信心问题——正在逐步得到解决。

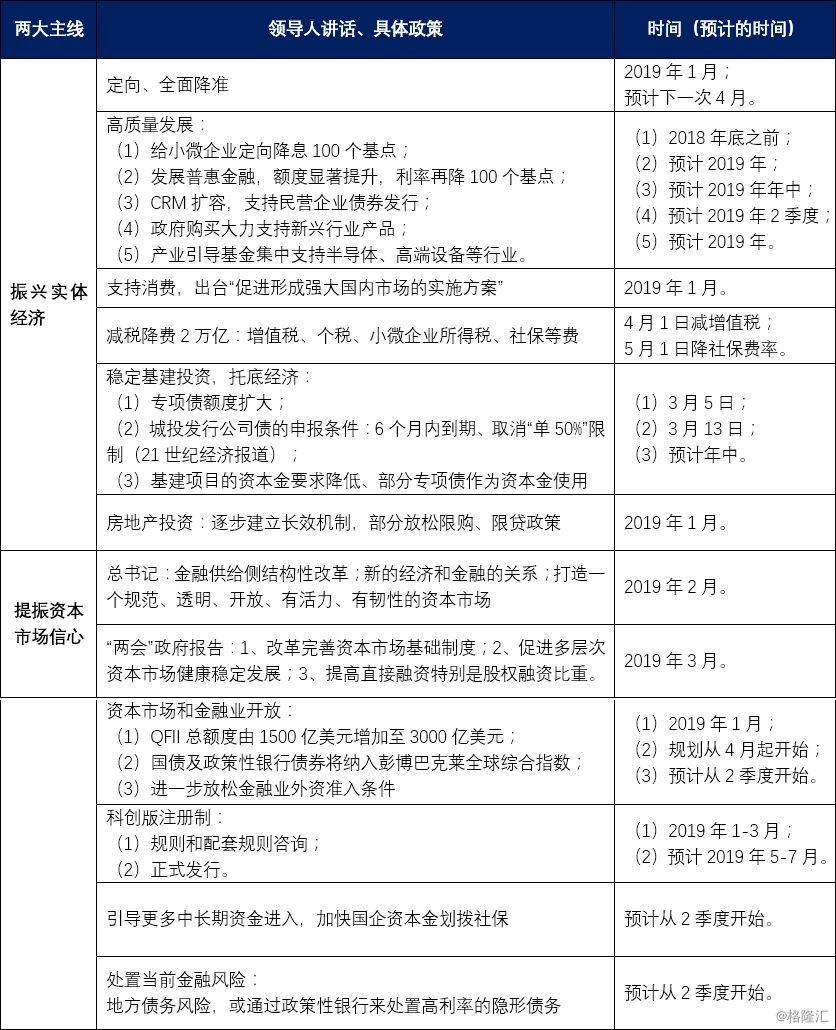

去年年底,我们指出中央经济工作会议实际上有两条主线——振兴实体经济(要解决企业家信心的问题)、提振市场信心(要解决资本市场信心)。

“信心比黄金重要。”

从中央经济工作会议后到刚刚结束的两会来看,政府正在制定政策具体落实这两条主线。

那么当下,为什么投资者此时还踌躇不前,犹豫不决呢?

一是资本市场估值修复已经较多,二是担心政策的可持续性。对于后者,实际上我们要弄明白,有哪些风险因素会影响政策的持续。

我们的判断是:

7月之前,资本市场仍然处在最佳的政策窗口期;

7月之后,资本市场将更加依赖基本面,尤其是结构改革和企业效率提升。

01

两大主线

振兴实体经济、提振市场信心

中央经济工作会议所定的两个主线,也是政策目标,即振兴实体经济和提振(资本)市场信心。

1. 政策从三大方向探索振兴实体经济

成本:

最主要是降税减费和降低融资成本,前者大概2万多亿,后者普惠金融方面的利率有望再降100个基点。

融资可获得性:

降准、普惠金融的额度要求、CRM的扩容、产业引导基金的运用等方面都值得期待。

需求:

一方面需求政策支持投资(如基建和地产投资)和消费托底,另一方面通过政府采购等直接来为高新技术产品提供需求支持。

振兴实体经济、提振市场信心

两条政策主线的政策点梳理

资料来源:政府网站、国泰君安证券研究

这里我们结合两会的信息稍微展开“稳定消费”和“精准投资”政策:

“稳定消费”,我们还可以期待什么政策?

坦率地讲,消费政策的抓手相对有限,但在两会上透露的内容还是比较丰富的。具体包括:

总纲

形成强大国内市场,提振消费集中于出行消费(两年内取消省界高速公路收费)、网络消费(提速降费,再降20%)和消除消费制度性的堵点等;

重点

汽车消费是未来重点,推动老旧汽车报废更新,继续执行新能源汽车购置优惠政策;

亮点

加快开展“5G”商用部署,支持绿色消费、信息消费、养老服务、体育赛事等方面。

“精准投资”方面,重点在何方?

投资仍然是稳增长的主要抓手。政府工作报告和发改委的讲话透露出:

基建项目融资:融资约束的破解有储备政策,如适当降低基础设施等项目资本金比例。我们认为部分专项债也可以作为资本金投入;

基建投资三大方向:铁公基项目、新经济相关基建(5G)和水利等。

2. 中央首提金融供给侧改革,重新定调金融地位,提振资本市场信心

过去一段时间内,中央多次强调:

金融是国家重要的核心竞争力,

金融活,经济活;金融稳,经济稳。

经济兴,金融兴;经济强,金融强。

我们认为金融供给侧改革核心要解决三大问题:

过于依赖金融机构的不稳定的融资结构问题

金融体系服务过于依赖国家信用和担保信用的问题

存在割裂且受到行政措施干扰较多的金融产品的定价问题。

因此,展望未来,我们认为可以期待:

提升直接融资特别是股权融资比重:以科创版为试点的注册制建立,不久将来,在企业上市、退市的制度建设方面会迈出更大的步伐。

金融机构功能重新定位,重视中小金融机构:我们认为未来政府将着力培养一些中小金融机构,更加侧重普惠金融。而金融控股集团等大型金融机构将可能被统一监管要求。

金融产品定价:建立政策利率和利率走廊机制,并打通债券市场、信贷市场、汇率市场的传导机制。

化解风险因素,也有利于提振市场信心。我们认为地方隐形债务化解是2019年“防风险”重点。

我们测算,地方政府隐形负债大约35万亿左右,地方县市政府难有财力化解这一规模。我们认为通过政策性银行先化解利率特别国的影子银行债务则是当务之急。后续可以将平台拆分转型,经营性部分走向市场混改,政府服务部分成立地方发展集团或者SPV,其投资从源头控制。

两会政府报告提出“用好开发性金融工具”,刘部长两会上也提出“分类推进融资平台公司市场化转型,剥离融资平台公司政府融资职能”,印证了上述第二轮隐形债务处理思路。

03

为什么说7月之前是市场的最佳政策窗口期?

一般来说,年前中央经济工作会议所定的基调,在没有大的形势变化下是不会明显调整的。调整也需要在季末次月政治局季度会议上做出(4月、7月、10月)。

重新评估整个经济、通胀、金融形势,我们认为通胀可能给政策带来较大不确定性,尤其是三季度后期和四季度。但这些影响在4月份的时候尚有很大的不确定性,难以对当前政策框架形成挑战。

因此在一季度政治局会议(4月)调整政策基调可能性不大,而到7月份,整个形势就会比较明朗化。

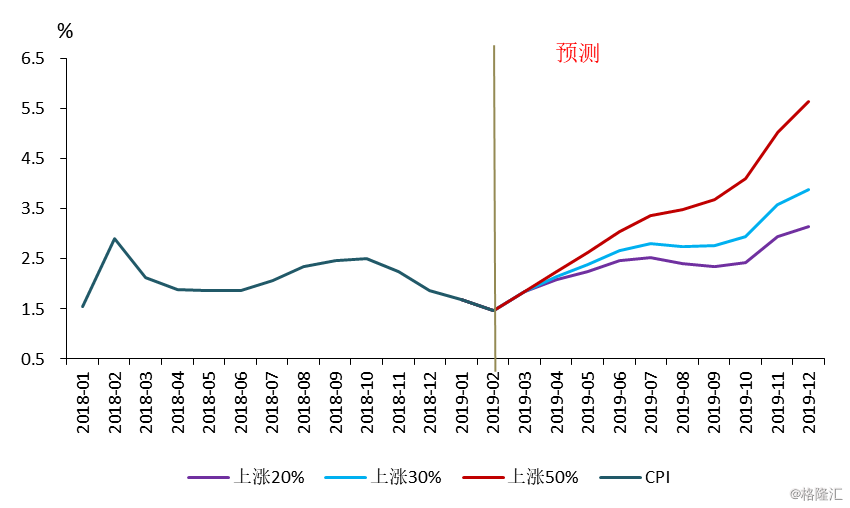

影响2019年通胀的主要因素包括猪瘟所带来的超级猪周期、增值税下调给PPI和CPI所带来的影响,以及全球经济总需求的下行。

猪周期,即使不是需求推动型,也可能对通胀和政策形成干扰。这主要是因为:

产能受到影响

此次非洲猪瘟的影响,一方面促使养猪企业当前存栏较小,另一方面可能使得产能(能繁母猪)受到明显影响,部分因为企业主动行为,部分受到猪瘟感染。

进口难以替代

国内猪肉每年消费量在5500万吨左右,而每年猪肉进口量在200万吨左右,占消费的不足5%。全美猪肉总出口量不到280万吨,来自我国的进口在20万吨以内。即使假设所有美国猪肉都出口到中国,占总量不到5%,难以弥补产能的下降所带来的影响。

我们测算,若其它因素不变,猪肉价格上涨30%以上则可能对我国CPI形成压力

猪价上涨30%及以上

将会对CPI形成较为明显影响

资料来源:Wind,国泰君安证券研究

04

7月之后,市场关注什么?

7月之后,传统的需求政策将更为棘手:一方面通胀压力持续,另一方面全球经济放缓影响我国外需。通胀方面,猪周期影响较为持久。此时,货币政策很难操作,债券市场也会受到影响。虽然结构降息已经实现,但我们认为在通胀压力未消的情况下,降息概率在下降。

在这种情景下,我们认为经济、市场将主要依赖结构改革、全方位深度开放所带来的效率提升。此时经济的唯一出路是加快全方位开放,推动结构改革,从而提升我国经济效率。若如此,我国股市长慢牛也是值得期待。

总之,从政策边际宽松力度来看,7月之前,或为最佳的政策窗口期,也是股债双牛的基础;7月之后市场表现将更加依赖结构改革和经济效率提升。

在振兴实体经济、提振企业家信心方面,我们期待企业税负的下降,普惠金融明显改善中小企业融资环境、基建投资加快来托底需求等。

在提振市场信心方面,我们期待更多有利于资本市场长期发展的改革措施(如外资、长期资金进入)、新一轮地方债风险的化解等。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员