作者:国君宏观团队

来源:宏观长春

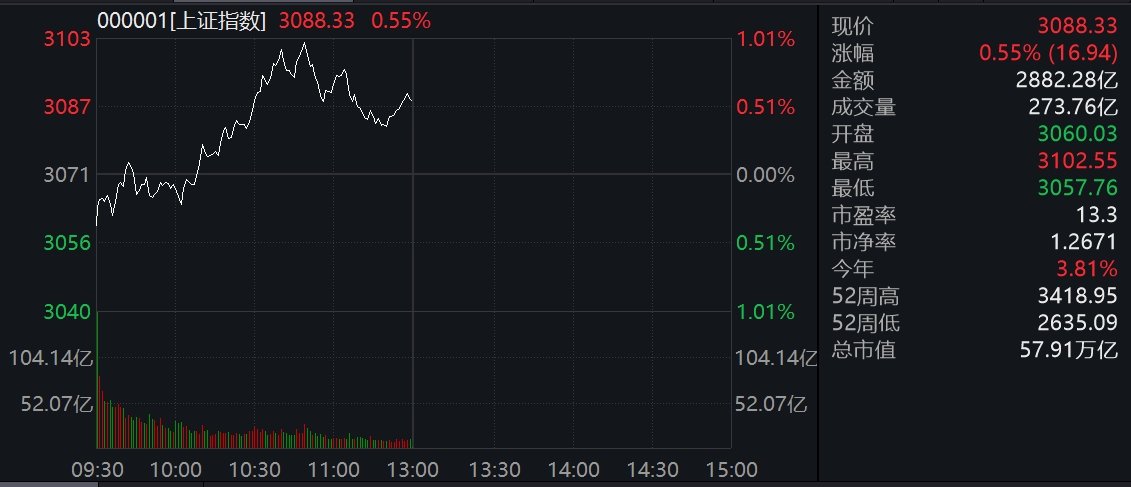

从政策边际宽松力度来看,7月之前,或为最佳的政策窗口期,也是股债双牛的基础;7月之后市场表现将更加依赖结构改革和经济效率提升。

本篇随笔主要探讨后续政策上有哪些期待,以及在什么条件下、什么时间可能做出调整。核心结论是7月之前,或是市场的最佳政策窗口期,是股债双牛的基础;7月之后,经济和市场出路在全方位开放推动结构改革,提升中国经济效率。若顺利,慢牛也值得期待。

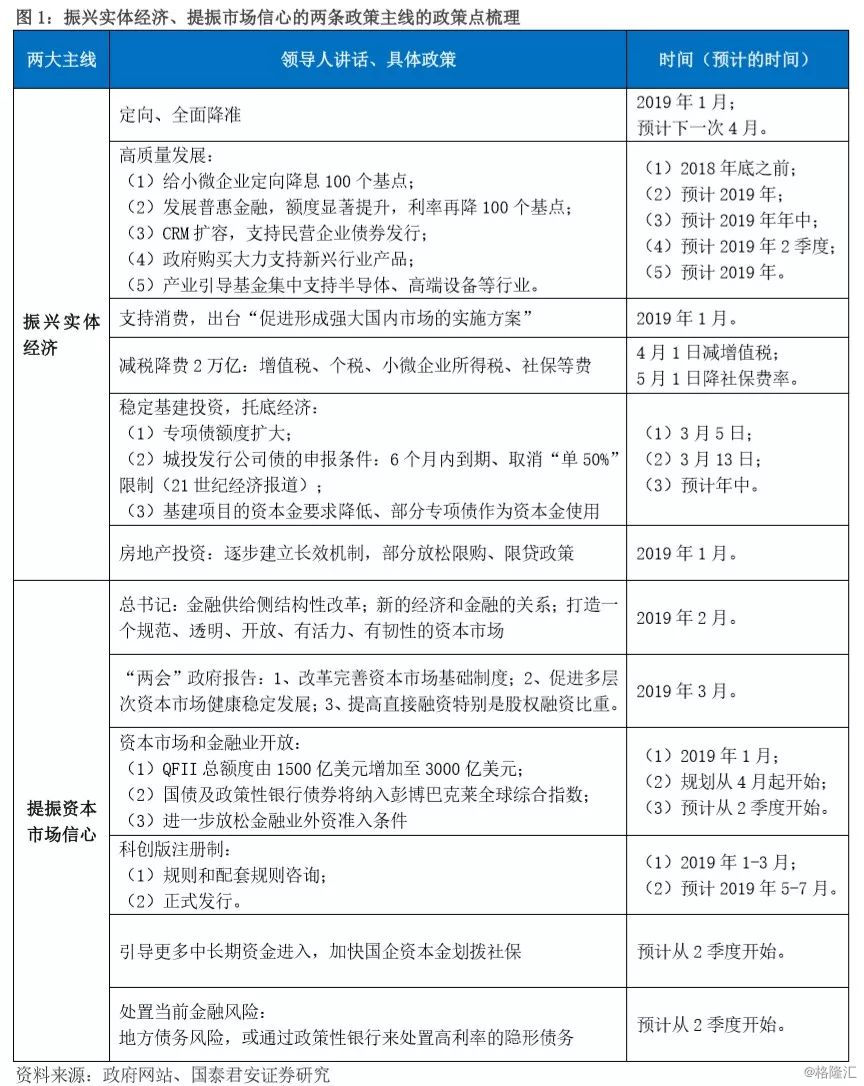

第一,对于后续哪些政策值得期待,我们将沿着中央经济工作会议所定的两个主线——即振兴实体经济和提振市场信心——来探索。

第二,在振兴实体经济、提振企业家信心方面,我们期待企业税负的下降,普惠金融明显改善中小企业融资环境、基建投资加快来托底需求等。

第三,在提振市场信心方面,我们期待更多有利于资本市场长期发展的改革措施(如外资、长期资金进入)、新一轮地方债风险的化解等。

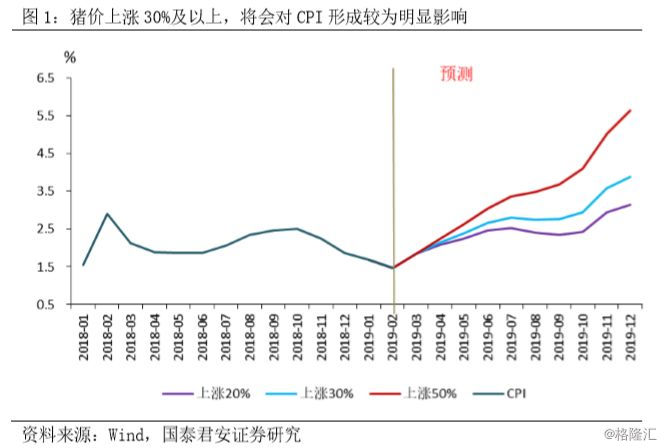

第四,我们认为对宽松政策持续下去的风险主要来源于通胀,即猪瘟引起下半年通胀或反弹。猪价涨幅30%以内,影响不大。若超过30%则可能对政策产生影响。

第五,我们认为7月之前通胀对政策产生影响概率不大。一般来说,年前中央经济工作会议所定的基调,在没有大的形势变化下是不会明显调整的。调整也需要在季末次月政治局季度会议上做出(4月、7月、10月)。

到底是“上车”还是“下车”?这是个投资交易问题,也是考验人心的哲学问题。众生辗转,难以决断,多方求证。求证,那是对自己的信念找背书。基本面是大家最容易形成认知一致的背书方式。基本面不是个笑话,但投资也不能太过执念“基本面”,因时易、因势易。“此波行情是树上的花没开,政策催开了人心的花”。

那么政策为什么能够催开人心的花呢?那是因为2018年以来资本市场和实体经济碰到的最大的问题——信心问题——正在逐步得到解决。去年年底我们指出中央经济工作会议实际上两条主线——振兴实体经济(要解决企业家信心的问题)、提振市场信心(要解决资本市场信心)。“信心比黄金重要”。从中央经济工作会议后到刚刚结束的两会来看,政府正在制定政策具体落实这两条主线。

那当下为什么投资者此时还踌躇不前,犹豫不决呢?一则是资本市场估值恢复较多,二则是担心政策的可持续性。对于后者,实际上我们要弄明白有哪些风险因素影响政策的持续。我们的判断是:

“7月之前,资本市场仍然处在最佳的政策窗口期;7月之后,资本市场将更加依赖基本面,尤其是结构改革和企业效率提升”。

本篇随笔主要是梳理我们对政府有哪些具体政策可能来落实中央的两条主线,以及为什么我们会有“7月之说”的判断。

一、两大主线:振兴实体经济、提振市场信心

中央经济工作会议所定的两个主线,也是政策目标,即振兴实体经济和提振(资本)市场信心。结合去年形势,通读去年年底中央政治局会议和中央经济工作会议通稿,我们对中央经济工作的理解是两条主线,核心是解决企业家和资本市场的信心问题(参考报告《“稳经济”、“振信心”抓手在哪里—中央经济工作会议点评》2018年12月22日)。

我们对2019年两大经济工作主线的判断从去底到“两会”在兑现。振兴实体经济,比如财政减税降费、货币政策中的宽信贷,降低中小企业的融资成本等一系列政策相继落地。提振资本市场信心,习总书记的讲话基于经济、金融的辨证关系将其提升到“深化金融供给侧改革”高度。

二、“两会”后沿着两大主线,有哪些政策会落地?

1、政策从三大方向探索振兴实体经济

振兴实体经济,提振企业家信心,我们可以沿着企业成本、融资可获得性和需求等三方面线索来梳理。我们将主要政策点列在表1中。

成本:最主要是降税减费和降低融资成本,前者大概2万多亿,后者普惠金融方面的利率有望再降100个基点。

融资可获得性:降准、普惠金融的额度要求、CRM的扩容、产业引导基金的运用等方面都值得期待。

需求:一方面需求政策支持投资(如基建和地产投资)和消费托底,另一方面通过政府采购等直接来为高新技术产品提供需求支持。

这里我们结合两会的信息稍微展开“稳定消费”和“精准投资”政策:

(1)“稳定消费”,我们还可以期待什么政策?

坦率地讲,消费政策的抓手相对有限,不过两会上,总理、发改委宁主任还是给了很多重要的信息的。我们梳理下,包括:

总纲:形成强大国内市场,提振消费集中于出行消费(两年内取消省界高速公路收费)、网络消费(提速降费,再降20%)和消除消费制度性的堵点等;

重点:汽车消费是未来重点,推动老旧汽车报废更新,继续执行新能源汽车购置优惠政策;

亮点:加快开展“5G”商用部署,支持绿色消费、信息消费、养老服务、体育赛事等方面。

(2)“精准投资”方面,重点在何方?

投资仍然是稳增长的主要抓手。政府工作报告和发改委的讲话透露出:

基建项目融资:融资约束的破解有储备政策,如适当降低基础设施等项目资本金比例。我们认为部分专项债也可以作为资本金投入;

基建投资三大方向:铁公基项目、新经济相关基建(5G)和水利等。

2、中央首提金融供给侧改革,重新定调金融地位,提振资本市场信心

无论是去年中央经济工作会议,还是今年总书记主持的政治局集体学习会议上,都体现了中央对金融与经济关系的重新认识和定调。强调金融是国家重要的核心竞争力,金融活,经济活;金融稳,经济稳。经济兴,金融兴;经济强,金融强。我们在金融领域的关键目标是要建设一个规范、透明、开放、有活力、有韧性的资本市场。这一系列重新定调无疑振奋了市场的信心。

什么是金融供给侧改革?沿着这条线,我们能够期待哪些方面的改革措施?这些问题自然是市场首先关注的话题。我们认为金融供给侧改革核心要解决(1)过于依赖金融机构的不稳定的融资结构问题;(2)金融体系服务过于依赖国家信用和担保信用;和(3)存在割裂且受到行政措施干扰较多的金融产品定价问题。因此,展望未来,我们认为可以期待

提升直接融资特别是股权融资比重:以科创版为试点的注册制建立,不久将来,在企业上市、退市的制度建设方面会迈出更大的步伐。另外,在资本市场的资金方,预计政府将会大力提升外资和长期资金的作用。

金融机构功能重新定位,重视中小金融机构:当前我国金融体系是以国有大行为主导的金融体系,叠加银行对信用风险考核极其严格,导致金融服务过于依赖国家信用、担保信用。我们认为未来政府将着力培养一些中小金融机构,更加侧重普惠金融。而金融控股集团等大型金融机构将可能被统一监管要求。

金融产品定价:建立政策利率和利率走廊机制,并打通债券市场、信贷市场、汇率市场的传导机制。

化解风险因素,也有利于提振市场信心,我们认为地方隐形债务化解是2019年“防风险”重点。财政部刘部长在两会上提出了 “遏制增量、化解存量、推动转型、监督问题”四方面原则。我们测算,地方政府隐形负债大约35万亿左右,地方县市政府难有财力化解这一规模。我们认为通过政策性银行先化解利率特别国的影子银行债务则是当务之急。后续可以将平台拆分转型,经营性部分走向市场混改,政府服务部分成立地方发展集团或者SPV,其投资从源头控制。两会政府报告提出“用好开发性金融工具”,刘部长两会上也提出“分类推进融资平台公司市场化转型,剥离融资平台公司政府融资职能”,印证了上述第二轮隐形债务处理思路。

三、为什么说7月之前是对市场最佳政策窗口期?

从政策边际宽松的力度来看,7月之前市场应该处在最佳政策窗口期。当前较为宽松的政策环境、趋于利好的中美谈判,一切似乎都对资本市场那么友好。但广大投资者对风险天然敏锐,居安思危是个好的投资习惯。我们对经济、通胀形势进一步评估后发现,下半年不确定性增大,通胀有可能对政策产生明显影响。

那么为什么可能是7月份呢?一般来说,年前中央经济工作会议所定的基调,在没有大的形势变化下是不会明显调整的。调整也需要在季末次月政治局季度会议上做出(4月、7月、10月)。重新评估整个经济、通胀、金融形势,我们认为通胀可能给政策带来较大不确定性,尤其是三季度后期和四季度。但这些影响在4月份的时候尚有很大的不确定性,难以对当前政策框架形成挑战,因此在一季度政治局会议(4月)调整政策基调可能性不大,而到7月份,整个形势就会比较明朗化。

影响2019年通胀的主要因素包括猪瘟所带来的超级猪周期、增值税下调给PPI和CPI所带来的影响,以及全球经济总需求的下行。猪价将会推高通胀,而增值税和全球经济形势则可能拉低通胀,最终结果或是上行压力较大,但短期难以确认。但可以确定的是,猪价的持续上涨势必会对市场货币政策的宽松预期产生重要扰动及影响,这会随着时间的推移而逐步强化,比较明显体现的时间在预计在年中以后逐步体现。

猪周期,即使不是需求推动型,也可能对通胀和政策形成干扰。理论上来讲,央行不应该对供给侧物价冲击做出反应,例如油价。这种冲击持续的时间往往不长,不会改变市场主体的通胀预期,因而货币政策不应受到短期冲击而波动。但若这种冲击较为持久,有可能改变通胀预期,则可能不一样了:

产能受到影响:此次非洲猪瘟的影响,一方面促使去年年底养猪企业加快生猪出栏,免受影响,导致当前存栏较小,另一方面可能使得产能(能繁母猪)受到明显影响,部分因为企业主动行为,部分受到猪瘟感染。

进口难以替代:国内猪肉每年消费量在5500万吨左右,而每年猪肉进口量在200万吨左右,占消费的不足5%。全美猪肉总出口量不到280万吨,来自我国的进口在20万吨以内。即使假设所有美国猪肉都出口到中国,占总量不到5%,难以弥补产能的下降所带来的影响。

我们测算,若其它因素不变,猪肉价格上涨30%以上则可能对我国CPI形成压力(图1)。在20%的假设下,猪价只会影响个别月份,总体可控。但若在30%的假设下,则年尾个别月份上升至3.5%。若猪价同比年内上行至50%,则我国CPI年底或超4%。当然,这些是仅考虑猪肉价格,尚未考虑增值税下调和全球经济放缓的影响。

四、7月之后,降息概率有所下降,市场将更加关注结构改革和效率提升

7月之后,传统的需求政策将更为棘手:一方面通胀压力持续,另一方面全球经济放缓影响我国外需。通胀方面,因为猪周期影响较为持久,上升期一般不少于16个月。若猪瘟又对产能产生较大影响,则可能持续时间更为长久。此时,货币政策很难操作,债券市场也会受到影响。我们早在去年年中就提出中国可能会进入降息期,虽然结构降息已经实现,但我们认为在通胀压力未消的情况下,降息概率在下降。

在这种情景下,我们认为经济、市场将主要依赖结构改革、全方位深度开放所带来的效率提升。类滞涨显然对资产价格不太友好,此时经济的唯一出路是加快全方位开放,推动结构改革,从而提升我国经济效率。若如此,我国股市长慢牛也是值得期待。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员