作者:国君建材鲍雁辛 赵晨阳

来源:鲍大侠之建材

维持“增持”评级。我们认为光伏平价上网在即,竞争赛道将由“政策驱动”向“成本驱动”切换,需求爆发临界点将至。PERC电池加速替代效应已然彰显,双玻双面组件有望快速渗透,释放光伏玻璃需求红利。信义光能为光伏玻璃龙头,打造“资金+规模+布局+商业模式”四重竞争壁垒,全面构筑宽广护城河,行业机遇期有望优先获益。我们预计公司2019-20年归母净利分别为25.96、30.38亿港元,同增39.32%、17.05%,若考虑公司以旧换新配股3.8亿(将于3月22日前发行),则公司对应eps为0.32、0.38港元。根据可比公司估值,给予公司PE 14.62 x,目标价4.7港元。

双玻双面组件需求放量在即,光伏玻璃有望迎高成长红利,龙头有望优先获益。我们认为行业平价上网诉求的增强将驱使PERC电池加速替代传统BSF,而双面技术与PERC电池天然兼容,具显著发电增益且几未增加成本,渗透率有望提升,进而提涨光伏玻璃需求。我们测算1GW双玻组件约需光伏原片8.99万吨,较单玻组件玻璃用量大幅增长(5.53万吨)。2018年10月光伏玻璃价格触底反转,有望驱动信义光能2019业绩弹性。

信义光能:打造“四重竞争壁垒”,构筑宽广护城河。一、信义光能为光伏玻璃龙头,借助上市公司平台,辅之香港更具优势的融资环境,构筑资金壁垒;二、总产能行业领先,更大的单线产能具规模优势,且母公司信义玻璃原材料集中采购,自动化水平领先行业;三、贴近下游客户沿江建线,自建码头,以最低的运输成本售往最核心的市场;四、绑定优质客户,以下游带动上游的商业模式加码盈利稳态。

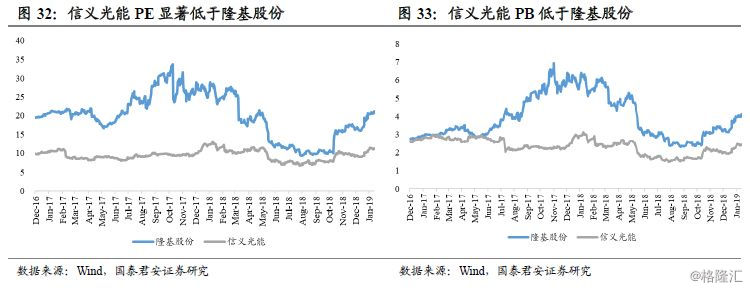

VS隆基股份,估值有望重塑。信义光能与隆基股份主营业务赛道虽无交叉,但所属行业均属光伏产业链,且竞争格局相似,同时两者盈利能力均大幅领先竞争对手。与隆基相较,信义光能盈利能力更强,负债水平更低,且光伏玻璃制造工艺更为平稳,不容易被新技术颠覆,我们认为信义光能估值被显著低估。

风险提示:光伏政策“急刹车”、地缘政治风险

1. 投资故事

我们认为光伏平价上网在即,竞争赛道将由“政策驱动”向“成本驱动”切换,需求爆发临界点将至。PERC电池加速替代效应已然彰显,双玻双面组件有望快速渗透,释放光伏玻璃需求红利。信义光能为光伏玻璃龙头,“资金+规模+布局+商业模式”四重壁垒全面构筑宽广护城河,行业机遇期有望优先获益。公司与隆基股份相较,具相似的竞争格局,领先的盈利能力,宽广的护城河,但光伏玻璃制造工艺更为稳定,难以被新技术颠覆,且信义光能盈利能力更强、负债率更低,估值被显著低估。

1.1 盈利预测及估值

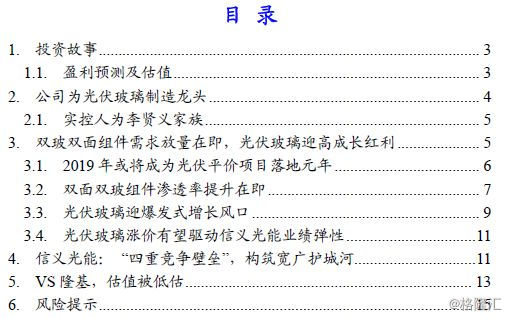

首次覆盖给予“增持”评级。我们预计公司2019-20年归母净利分别为25.96、30.38亿港元,同增39.32%、17.05%,,若考虑公司以旧换新配股3.8亿(将于3月22日前发行),则公司对应eps为0.32、0.38港元。

我们分别采用PE和PB估值方法对公司进行估值,选取A股的隆基股份、中环股份、通威股份以及港股协鑫新能源、福莱特玻璃为其可比公司:

PE估值:根据可比公司2019年平均14.62倍PE,对应目标价4.7港元。

PB估值:根据可比2019年平均1.92倍PB,对应股价2.94港元

考虑到光伏玻璃行业需求放量在即,且公司为龙头,盈利能力及竞争优势堪称光伏玻璃之隆基,我们认为公司估值应重塑,我们取PE 14.62x,对应目标价4.7港元

2. 公司为光伏玻璃制造龙头

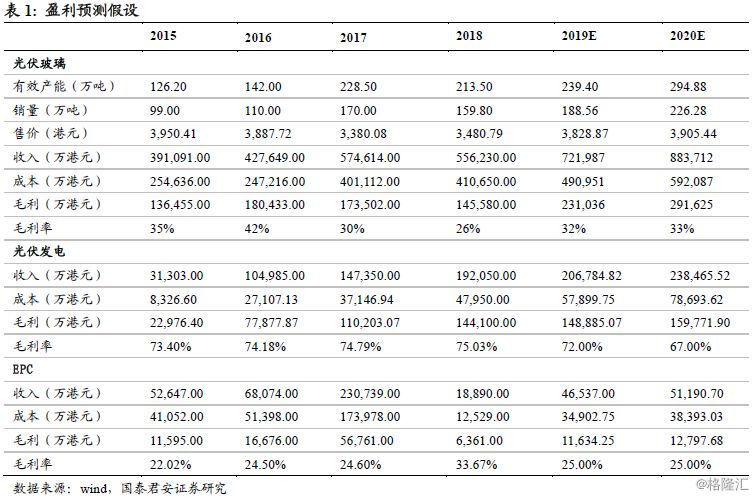

信义光能为全球最大的光伏玻璃制造企业,亦为国内领先的光伏电站建设及运营企业,其于2013年12月12日分拆上市,母公司为全球玻璃制造龙头信义玻璃(0868.HK)。截至2018年底,公司光伏玻璃原片产能达7800t/d,国内占比超30%,而公司已核准并网装机容量达2086MW(截至2018年6月30日)。

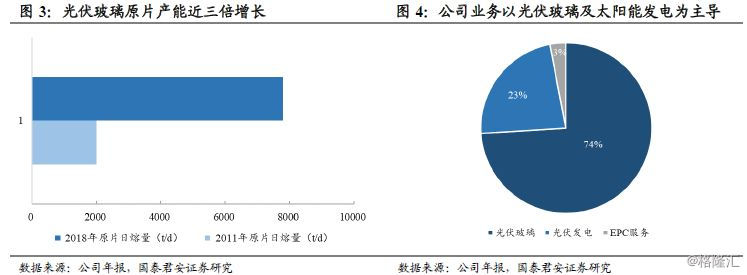

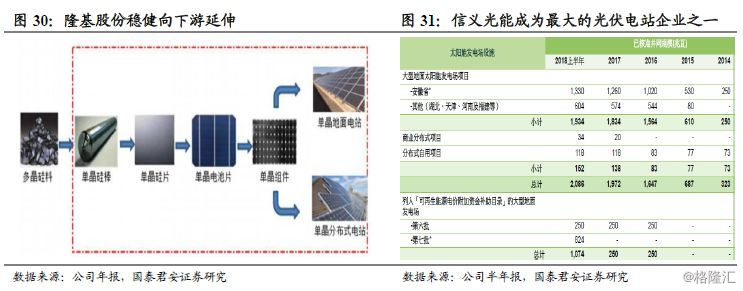

公司上市后光伏玻璃及电站业务迅速发展,收入及利润逐年增长。我们测算公司2013-17收入及归母净利年均复合增速分别达48%、66%,一方面,光伏玻璃产能近三倍增长:上市伊始日熔量仅2000t/d(4条),2018年末产线已达7800t/d(10条);另一方面,公司2014年仅在安徽芜湖并网250MW(地面电站),而2018年中报披露公司大型地面电站并网规模已达1934MW,电站分布于安徽、天津、湖北等中东部地区。以2018中报营收口径测算,光伏玻璃、光伏发电及EPC服务分占74%、23%、3%。

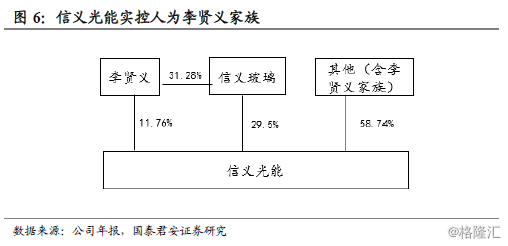

2.1. 实控人为李贤义家族

信义光能母公司为信义玻璃(0868.HK),持股29.5%,实控人为李贤义家族。李持股信义玻璃31.28%,亦持有信义光能11.76%股权。

3. 双玻双面组件需求放量在即,光伏玻璃迎高成长红利

3.1. 2019年或将成为光伏平价项目落地元年

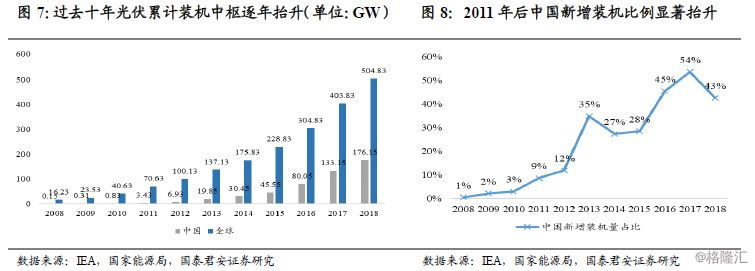

从行业生命周期的角度,光伏行业尚处导入期,市场培育尚不成熟,同时光伏发电成本高于传统火电,但是太阳能为可再生清洁能源,为传统火电的理想替代品,因而过往10年在政府补贴驱动下,全球光伏装机量增长迅猛,其中中国新增装机占比提升显著。

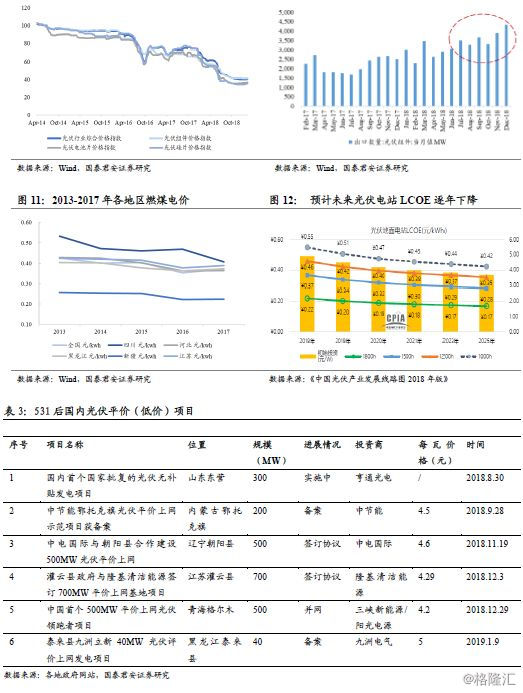

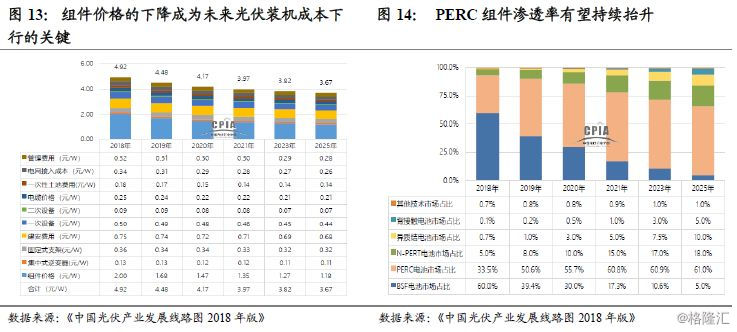

随着装机规模的扩大及发电效率的提升,光伏系统成本呈逐年下降态势。2018年中国“531新政”后,光伏产业链价格大幅下探,驱使电站装机成本进一步下降。根据CPIA数据,2018年我国地面光伏系统初始投资成本为4.92元/W左右,较2017年大幅下降1.83元/W。预计到2019年全投资成本可降至4.48元/W,2020年进一步降至4.17元/W。另一方面,“531新政”刺激了海外光伏需求的释放,而2018年8月欧盟取消对中国的光伏限制令,我们认为海外需求将带来确定性增量。

2019年或将成为光伏平价上网项目落地元年。2018下半年国内光伏平价或无补贴项目陆续显现,其中2018年12月29日中国首个500MW平价上网光伏领跑者项目在青海格尔木并网发电。根据CPIA全投资模型,2018年地面光伏电站在1800h、1500h、1200h、1000h等效利用小时数的平准发电成本(LCOE)分别为0.22、0.37、0.46、0.55元/KW,预计2021年后在部分高脱硫煤电价地区可优先实现与煤电同价。

3.2. 双面双玻组件渗透率提升在即

我国地面光伏系统的初始投资主要包括组件及光伏平衡系统(BOS,含逆变器、支架、电缆、一次设备、二次设备等,及土地费用、建安费用等部分构成)成本,其中一二次设备、土地及建安费用等下降空间不大,组件为光伏发电系统的核心部分,成为提升发电效率、降低成本的关键。从组件降本增效的路径上看,提升电池片的转换效率成为关键要素。

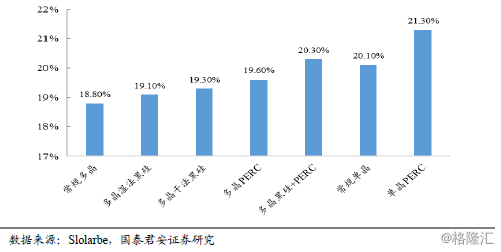

PERC电池正加速替代传统BSF电池成为主流。光伏电池片按结构可分为AL-BSF(铝背场)、PERC(发射极钝化和背面接触)、PERT(发射极钝化和全背面扩散)、HJT(异质结)等。BSF电池仍为市场主流,但正加速被PERC高效电池替代,其2018年占比约60%,较2017年的83%已经大幅下降。与传统BSF电池相较,PERC电池转换效率具显著优势:2018年,规模化生产的多晶黑硅电池平均转换效率约19.2%,而使用PERC技术的单晶和多晶硅电池效率分别达21.8%、20.3%。

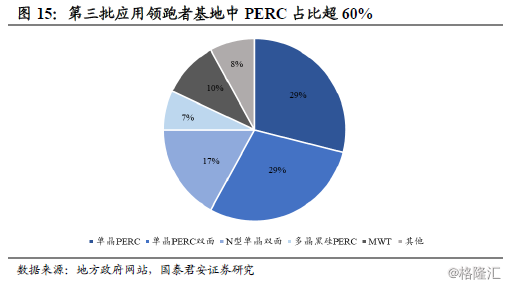

我们统计第三批应用领跑者基地中PERC占比超60%。根据《中国光伏产业发展线路图》,2025年PERC电池占比有望达61%,成为市场主流。

PERC渗透率的提升有望拉动双面组件需求。因传统BSF电池背面存在少子复合问题,使用双面技术会大幅降低正面转换效率,因而过去双面技术并未有效推广。但双面电池技术天然兼容PERC、HJT等高效电池,从“领跑者”项目看,双面组件占比与PERC渗透率的提升相匹配,第三批中标双面占比达52%(第一批双面占比仅5%)。

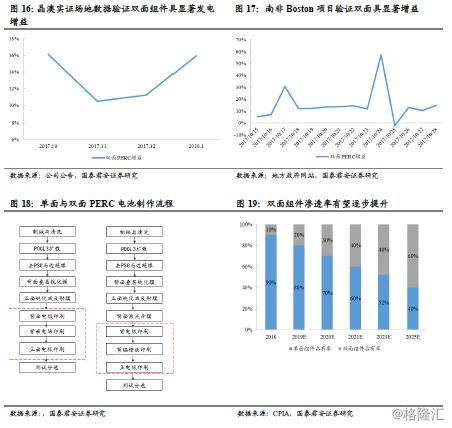

双面较单面实现显著发电增益,且几乎没有成本增加。晶澳黄河晨阳及南非Boston屋顶项目所获实证数据,在同样条件下,双面组件发电量均高于单面,其中晶澳黄河晨阳项目得到国际权威检测机构TUV莱茵现场测试认证。而工艺层面,仅将单面PERC电池背面全铝背场改为背铝栅线印刷即成双面PERC,改造成本增加几可忽略不计(约2-3cent/w),且产线更新仅需2个月左右。

我们认为随着高效电池的加速渗透,双面组件有望随之放量。根据《中国光伏产业发展路线图(2018 年版)》预测,2020-2025年双面组件占比有望翻倍,增长至60%。

3.3. 光伏玻璃迎爆发式增长风口

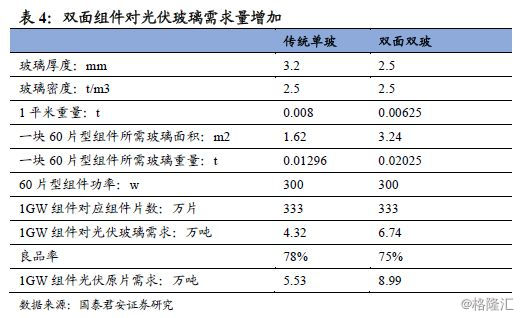

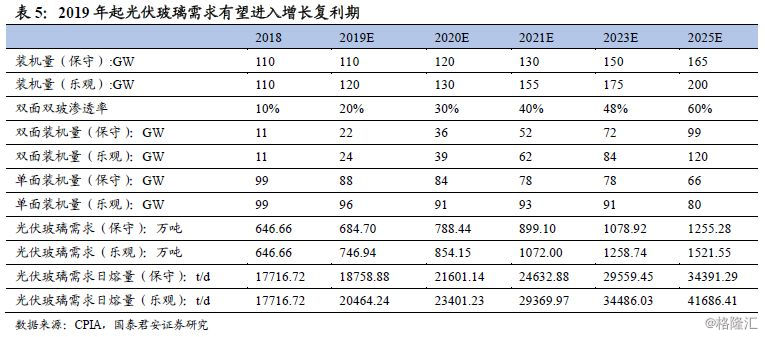

双玻双面组件成长空间打开,有望释放光伏玻璃需求爆发式增长红利。双面组件一般由玻璃代替传统背板封装,为双玻结构。传统单玻组件封装结构为正面3.2mm光伏玻璃+背面背板,而双玻组件均以2.5mm光伏玻璃进行封装。我们测算双面组件渗透率的提升,将显著拉升光伏原片需求:1GW双玻组件约需光伏原片8.99万吨,而单玻组件仅需5.53万吨。根据《中国光伏产业发展线路图2018年版》对于双面组件渗透率的预测,我们分保守及乐观对未来光伏玻璃需求进行测算,2019年后光伏玻璃需求中枢逐年抬升,2025年需求均有望翻倍增长。

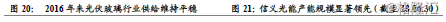

光伏玻璃行业“头部效应显著”,龙头公司有望于行业需求红利期显著获益。截至2018年末,国内共124条产线,在产产能约20590t/d。从竞争格局上看,行业竞争后逐步实现竞合。根据福莱特招股书披露,2013年前五大光伏玻璃生产商产能占比约63.3%,而2015年底达68.8%,我们测算截至2018末,CR5已超75%,而信义光能及福莱特玻璃产能规模显著领先行业。

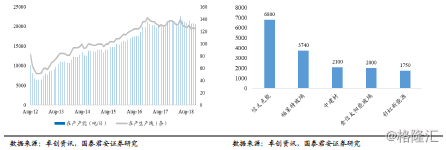

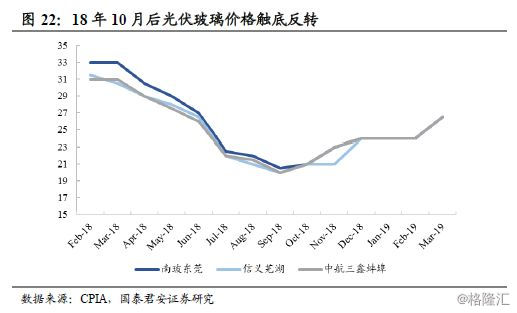

3.4. 光伏玻璃涨价有望驱动信义光能业绩弹性

政府在11月民营企业家座谈会后陆续出台政策,纠偏“一刀切”模式,同时18年下半年海外需求爆发,促使光伏产业链回暖。光伏玻璃价格自18年10月后触底反转,19年3月初基本回到531新政前价格。我们认为随着光伏玻璃需求的释放,涨价有望驱动信义光能业绩弹性。根据我们的测算,光伏玻璃单位均价每提涨1元,公司归母净利约增加1.7亿港元(约9.1%)。

4. 信义光能:“四重竞争壁垒”,构筑宽广护城河

我们理解的信义光能,演绎了光伏玻璃行业成本领先的极致,公司打造“资金”+“规模”+“布局”+“商业模式”四重壁垒,构筑宽广护城河,我们判断公司将优先受益于光伏行业大发展:

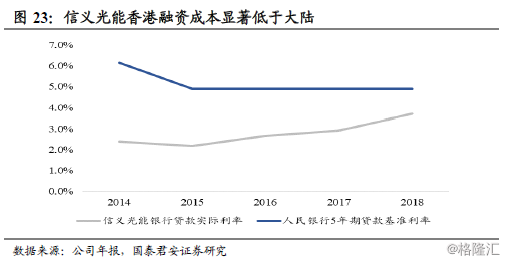

上市公司平台融资便利,且香港融资成本更低,构筑资金壁垒。光伏玻璃制造为具高投资强度的重化工行业,一般而言500t/d光伏玻璃产线投资额约5亿元(含土地)。信义光能借助上市公司平台,背靠母公司信义玻璃,具极强资金禀赋。2019年3月8日,信义光能公告向控股股东先旧后新折让7.7%配股净筹约13.05亿港元,用作光能太阳能发电场及光伏玻璃产能扩大的资本开支以及一般营运资金。而香港融资成本更低,银行贷款实际利率常年在4%以下。

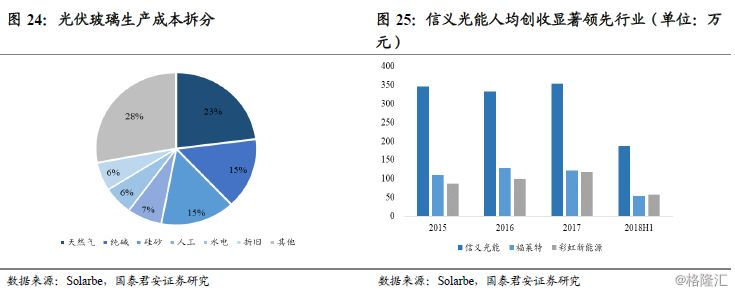

单线产能领先行业,且背靠母公司信义玻璃原燃料集中采购,具规模优势。截至2019年1月底,光伏玻璃行业共124条在产线,在产产能20590t/d,由此测算行业平均产能166t/d。信义光能共10条产线,总日熔量7800t/d,单线产能780t/d,显著领先行业。天然气、纯碱及硅砂是光伏玻璃生产主要原燃料,与母公司信义玻璃浮法玻璃业务一致,背靠信义协同采购,采购成本更低。而公司利用余热发电及屋顶太阳能发电,有效节省用电成本。另一方面,公司自动化率水品领先行业,人均创收具显著优势。

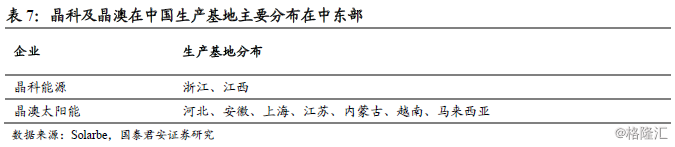

沿江建线,自建码头,以最低的运输成本售往最核心的市场。公司光伏玻璃产线主要布局安徽芜湖、天津及马来西亚,生产基地贴近下游客户,且自建港口码头,运输费用更具优势。以全球领先的光伏组件企业晶科能源及晶澳太阳能为例,其生产基地主要分布在浙江、江苏、河北及安徽等中东部地区。

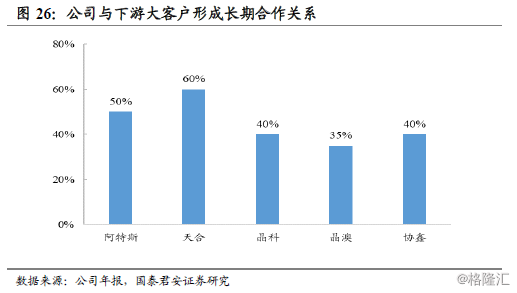

绑定优质客户,以下游带动上游的商业模式加码盈利稳态。公司均作为第一大供应商,与阿特斯、天合等大客户形成长期稳定合作。而公司布局终端光伏电站业务,向组件厂进行采购,以终端电站带动上游光伏玻璃的商业模式消除了单向“甲乙方”的劣势,巩固了光伏玻璃主业的盈利稳态。

5. VS隆基,估值被低估

我们认为光伏产业链的高效化路径已然明确,单晶替代多晶、双玻替代单玻均显著实现发电增益。信义光能与隆基股份主营业务赛道虽无交叉,但所属行业均属光伏产业链,且竞争格局相似,同时两者盈利能力均大幅领先竞争对手。

单晶及双玻组件均作为替代品有效实现发电增益,代表行业未来发展方向。较多晶硅而言,单晶硅具更低的晶格缺陷,其机械强度、光电学性能显优势,测算单晶硅电站比多晶硅电站发电量高5-6%;与普通组件相较,双玻组件生命周期更长(约30年,普通组件25年),且发电效率高4%左右,因而生命周期内其总发电量高出25%左右。我们认为单晶替代多晶,双玻替代普通组件的压倒性渗透趋势难以逆转。

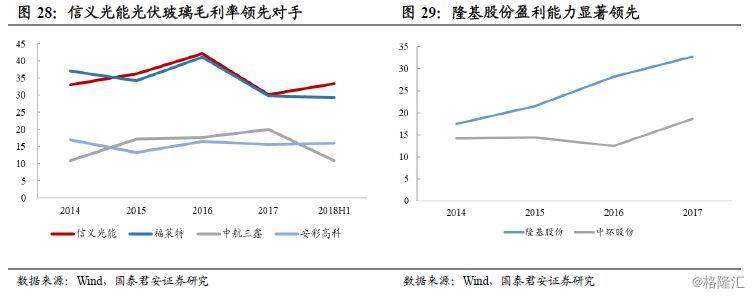

信义光能及隆基股份所属行业竞争格局相似,且皆为行业龙头,同时盈利能力领先行业。光伏玻璃行业集中度较高,截至2018年底,CR5超75%。信义光能产能具显著优势,占比约32%,排名第二的福莱特玻璃占比18%,同时信义光能盈利能力显著领先行业;单晶硅行业为双龙头引领,2018年底隆基股份单晶硅片产能达28GW,占单晶硅市场份额约45%,中环股份约23GW,产能占比约38%,但隆基盈利水平显著高于中环。

构筑护城河宽广,竞争对手难以颠覆。隆基生产设备自主研发设计,与产业链公司深入合作,部分以股权或派驻管理人员的方式介入。且公司重视研发,且培育出全球最大、技术最强的金刚线企业杨凌美畅,工艺技术的升级迭代引领行业;信义光伏玻璃背靠母公司信义玻璃,且香港融资成本显著低于大陆,得天独厚的优势构筑资金壁垒。产线自主设计,单线产能显著领先行业,且自动化水平更高。

依托自身主业,稳健拓展下游产业链。隆基股份借助单晶硅片竞争优势,进一步朝下游单晶电池组件及电站延伸,截至2018三季度末,公司高效组件产能达8.8GW,并且研发水平行业领先:公司研发的单晶PERC电池转换效率最高水平达23.6%、60型高效单晶PERC组件转换效率达20.66%,均达行业最高水准;信义光能主业涵盖上游玻璃及终端电站,公司跳过中游组件,“管控首尾”的经营模式增强了公司溢价能力。公司计划以信义能源为载体,将光伏电站运营业务单独分拆上市,我们判断电站业务有望步入成长快车道。

与隆基相较,信义光能盈利能力更强,负债水平更低。信义光能ROE常年稳定在20%以上,而净利润率显著领先隆基,另一方面信义光能总资产负债率更低。技术端光伏玻璃制造较单晶硅迭代频次更低,更为平稳,不容易被新技术颠覆,我们认为信义光能估值被低估,有望重塑。

6. 风险提示

光伏政策“急刹车”:当前光伏行业仍然没有完全摆脱政府补贴的模式,若类似“531”行业政策再现,短期内将影响光伏产业发展。

地缘政治风险:信义光能在马来西亚建有生产基地,若马政局不稳或政策巨变,或将影响公司全球化扩张节奏。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员