3月12日晚间,拉卡拉支付股份有限公司(以下简称“拉卡拉”)在证监会网站披露了更新后的招股书,且将本次IPO募集20亿资金全部用于主业发展,这意味着拉卡拉的上市之行出现了新进展。

拉卡拉成立于2005年,前身是由有道创投、孙陶然、雷军共同出资创立的乾坤时代,2016年下半年开始专注以企业收单为核心的第三方支付业务经营,通过“线上+线下”、“硬件+软件”的形式提供个人支付、商户收单等业务。截至目前,拉卡拉支付累计服务超过1500万家商户,每天服务个人客户超千万,业务覆盖全国超400个城市及1000多个县域地区,且2018年上半年,拉卡拉在第三方支付行业中,终端扫码受理笔数行业第一,银行卡收单交易规模行业第二。

然而,实际上,不同于其他支付企业,拉卡拉的上市之路并不顺畅。

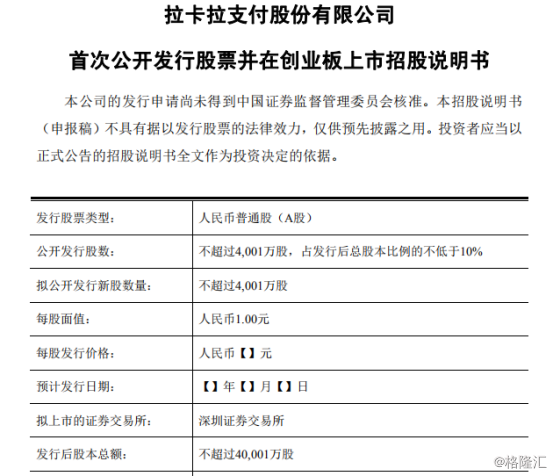

格隆汇app查询显示,2016年2月,拉卡拉尝试通过资产注入的方式,重组上市公司“西藏旅游”,不料重组预案公布后引起来自市场的质疑,即认为西藏旅游通过精妙设计故意规避借壳,随后上交所也接连发出多封重组问询函,要求公司进行解释说明,最终西藏旅游的重组不了了之;随后2017年3月3日,证监会披露了拉卡拉在创业板上市的招股说明书。此次IPO是拉卡拉独立拆分“拉卡拉支付”业务上市,而非集团层面的IPO。根据首次公开IPO申报稿,拉卡拉拟发行不超过4001万股,目标是登录深交所创业板,然而好景不长,6个月后,拉卡拉因申请文件不齐备等被证监会中止IPO。此外,根据去年3月22日更新的审核状态企业基本信息情况表中,拉卡拉在深交所创业板IPO队伍中排名58位,审核状态为“已反馈”,再到如今更新披露信息,也许这一次可以按部就班顺利进行。

联想为第一大股东

格隆汇app查询显示,2017年公司营业收入27.85亿元,净利润4.64亿元;2016年公司营业收入约25.60亿元,净利润3.26亿元,2018年拉卡拉营业收入达到56.79亿元,净利润6.06亿元,经营状况较为稳定。其中,受到剥离部分北京拉卡拉小贷、广州拉卡拉小贷、考拉众筹、拉卡拉影业等10家控股及参股子公司增值金融业务的因素影响,拉卡拉支付收单业务占营收比例由2016年的49.58%升至2018年的89.29%,截至2018年末,拉卡拉POS机具及扫码受理产品累计覆盖商户超过1900万家,2018年收单业务和个人支付业务交易总额超过3.9万亿。但在支付领域监管力度加大的前提下,受到已剥离业务的影响,再加上渠道服务机构分润水平的提升,拉卡拉近三年主营业务的毛利率产生较大波动:2016年至2018年,主营业务的毛利率分别为72.23%、55.40%和44.85%。

同时,根据招股书显示,2016-2018年,拉卡拉经营活动产生的现金净流入分别为2.24亿元、5.54亿元和6.22亿元,近两年来与净利润的比率均保持在100%以上,某种程度上反映出该公司良好的现金流和盈利能力。

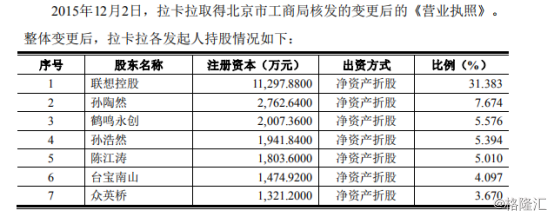

值得注意的是,根据招股书披露,拉卡拉的第一大股东为联想控股,持股31.383%,无实际控制人。

第三方支付的风口市场

就目前而言,拉卡拉较为顺风顺水的经营情况也算是借着第三方支付的风口“更上一层楼”的。

现今,随着经济和科技的大力发展,互联网时代全面覆盖人们的日常,数据显示,2017年,本地生活服务行业整体市场规模达到11457.4亿元,同比增速高达49.6%,渗透率升至12.7%,2018年我国本地生活服务行业市场规模有望达到约15756亿元,不断推动行业互联网进程。

在支付领域,一方面,由于用户开始由线下刷卡支付逐渐转为移动支付,使得一些便民支付业务交易量和收入开始下滑,例如,2016年至2018年度,拉卡拉公司个人支付收入分别为13205.18万元、9487.95万元和10788.58万元,可以看出占比已较为边缘化。

另一方面,为便利人们的日常,随着移动终端的普及和移动电子商务的发展,第三方移动支付抓住基于应运而生,渗透率不断提高的同时,其市场规模成倍增长且逐步进入有序发展的阶段,具有较大的潜力增长空间。

格隆汇app查询显示,2018年前三季度我国第三方支付综合支付交易规模超过157万亿元,增速达到42%,且我国第三方支付移动支付交易规模从2013年的1.3万亿快速增长到2017年的超过109万亿,增速连续4年超过100%,已然成为国内第三方支付交易规模实现高速增长的主要助力。

C端红海B端蓝海?

在此背景下,第三方支付机构如雨后春笋般相继涌出,风口再临,但随着监管趋严、牌照收紧、备付金红利等利好C端市场的因素不再,该市场的饱和程度接近天花板,第三方支付机构转向B端业务开始布局:例如,以拉卡拉为代表的企业试图通过云平台和大数据分析等服务通过智能终端切入场景,将为商户提供店铺管理和金融服务;以京东为首的部分互联网公司选择收购支付牌照与自身业务紧密结合而推出支付服务解决方案。然而,由于B端市场打磨周期较长,且对技术有较高要求,因此该细分市场并不容易渗透,其市场份额还有待进一步分割。

此外,数据显示,截至2018年6月底,财付通和支付宝的用户渗透率分别为85.4%和68.7%,继续维持双寡头格局,但其它支付品牌的用户渗透率还是较低,例如本文的主角——拉卡拉(1.1%),若想要提升自身的品牌集中度,要走的路付出的努力艺人任重道远。

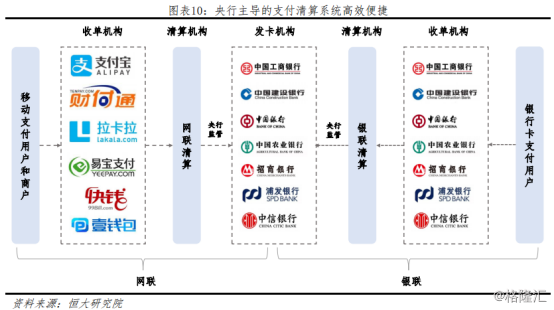

图片来源:恒大研究院

此外,回顾2018年,为了贯彻以“正本清源”为核心的理念来规范支付行业发展,第三方支付领域受到了来自中国人民银行、中国支付清算协会等较为严苛的强力监管,该行业承受着较高的合规压力,预计这层监管压力在今年将继续深化,毕竟对于消费者和商户而言,在选择高效及时的支付服务的同时,确保自身的资金财产以及金融信息的安全则是重中之重。

结语:

不同于传统的金融机构,在以云计算、大数据以及人工智能等为代表的数字革命的来临下,第三方支付是现今时代发展所出现的必然产物,在提高金融流通效率以及降低社会交易成本的同时,也给予用户便利,尤其是针对B端的中小微企业,可以使得其资金回流且降低运营成本。

如今,在监管政策的相继出台的环境之下,第三方支付行业也从野蛮生长中清扫杂草,回归正轨,而留在支付赛局中的以拉卡拉为代表的企业接下来所面临的挑战可不轻松,毕竟行业风向瞬息万变,为了满足用户个性化的支付需求且增强B端市场为主的用户粘性,拉卡拉需要在深耕B端收单服务的同时,继续扩大支付服务范围且提升支付服务品质,从而进一步提高其产品核心竞争力,这也是为若今后顺利上市所需做好的必要基石准备。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员