3月12日,随着港元兑美元于欧洲交易时段多次触及7.85的弱方兑换保证,香港金融管理局在纽约交易时段向市场买入了39.25亿港元,以支持港元汇价。

截至发文时间,美元兑港币汇率报7.8498点,依然维持在7.85弱方兑换保证线附近。

这是金管局继上周五在纽交时段买入15.07亿港元沽盘后,本月的第二次入市,香港银行体系总结余周四将降至709.12亿港元。

香港金管局副总裁李达志表示,港元汇率触及弱方兑换保证水平,主要是因为去年12月后,银行对资金需求下降以致银行同业拆息走低,港美息差明显扩大,引发了市场套息活动,带动港元走弱。

根据联系汇率制度,港元兑美元的兑换汇率为7.80港元兑1美元。金管局在2005年5月设立双边兑换保证,将强弱方兑换保证的汇率水平分别设定为7.75及7.85港元,让强弱双向的兑换保证能以联系汇率7.80港元为中心点对称地运作。当港汇触及7.85的弱方兑换保证水平,若有银行要求金管局买进港元,金管局便会以7.85港元兑1美元向提出要求的银行买进港元。

公开资料显示,香港金管局上一次买入港元周期从2018年4月12日开始至2018年8月28日暂停,四个多月间香港金管局出手27次,共买入约1035亿港元,使得银行结余跌至763.5亿港元。

港美元息差扩大导致港汇持续走弱

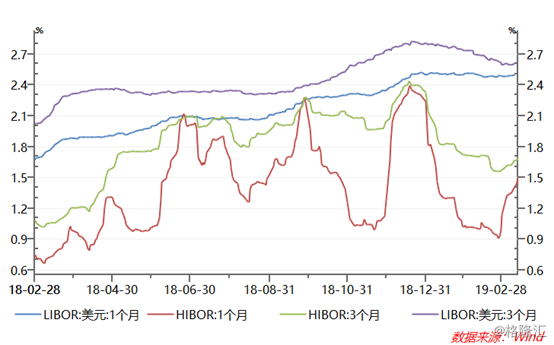

今年以来,由于港美息差的持续扩大,导致港元汇率持续走弱。以具有代表性的3月期的美国LIBOR与港币HIBOR的利差看,该息差自2018年12月18日降至近期低点0.35%后持续攀升,近日曾一度高达1.08%。当美元利率明显高于港元利率即息差扩大时,意味着投资者可以通过借入港元换取美元套利,资金流向美元,同时港元汇率也会出现走弱。息差高企,就会激发大量套利交易,这正是本轮港元汇率持续走弱的直接原因。

截至2月底,美元的3月LIBOR利率为2.6%,而3月HIBOR为1.67%,两者利差依然达0.93%。而如果是1月起的LIBOR与HIBOR的利差,则高达1.08%。

目前来看,美国虽然暂停加息步伐,但并没有完全放弃货币政策的正常化计划,因此LIBOR可能保持原地震荡的走势;而香港方面,由于年后资金面压力缓解,HIBOR或继续走低,因此港美息差继续扩大的基础仍在,市场分析人士预期港元汇率将持续保持弱势。除非金管局大规模买入港元,否则汇率将继续在红线边缘徘徊,并增加香港银行业加息的预期,并且给香港的股市和楼市带来进一步压力。

在美联储货币政策逐渐转向“鸽派”之后,业内专家预计,市场短期或将维持偏强状态,但投资者也需要警惕潜在风险。

工银国际首席经济学家程实11日指出,由“鹰”转“鸽”是美联储的妥协之举。一方面,妥协已经发生,并将继续发生,美联储的妥协有望长期延续,2019年全年或仅加息一次,缩表进程料将择机暂停。另一方面,当前美联储由“鹰”转“鸽”虽将短期提振美国金融市场情绪,但如果过快过猛,则将削弱2020年及以后美国经济的长期增长动力。因此,2019年重启QE或降息不会进入美联储的政策“菜单”。

瀚亚投资亚洲策略师Mary Nicola于11日指出,现在美联储对于加息更有“耐心”,短期将利好市场,特别是新兴市场应该会有一波行情。回顾去年新兴市场的走势,其大跌与美联储加息之间有很大关联。现在美联储加息已经搁置,新兴市场的融资条件将不会像以前那样紧俏。她建议,投资人可以考虑今年大幅投入新兴市场。

值得一提是,今年以来亚洲美元债一级市场今年需求大增,同时在二级市场上的收益率上升也吸引了大量美元需求,这或许也会在一定程度上增加了市场抛港汇换美元的需求。

据彭博数据显示,2月份亚洲美元债发行认购倍数飙升至6.7倍,这是彭博2016年开始统计以来的最高值。其中,中国地产债的贡献最大,2月份的认购倍数高达7.6倍,今年迄今的发行规模已达创纪录的227亿美元。另外,投资者开始偏好期限更长的债券:2月份新发债券中,认购比率最高的期限是5-10年。

巴克莱指数显示,今年迄今为止,5至7年期美元债券取得了4%的回报,而1至3年期债券的回报为1.7%。2019年,中资美元债收益率有进一步下降的空间。随着市场需求的增加,一些融资方会趁机发行更多长期债券以平滑现金流。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员