在5G概念火热的当下市场,有三大运营商加持的中国铁塔(00788.HK)毫无疑问成为港股市场5G板块的领头羊。去年8月8日在港敲钟上市的“巨无霸”终于在3月4日午间时分迎来了首份年报的“大考”。

营收净利不及预期

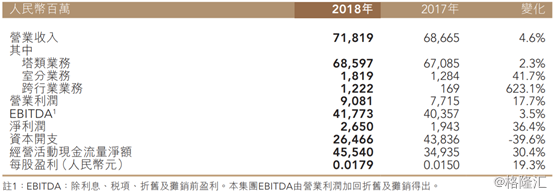

中国铁塔公告,截至2018年12月31日止年度,公司实现营业收入人民币718.19亿元(单位下同),同比增加4.6%;营业利润90.81亿元,同比增加17.7%;EBITDA417.73亿元,同比增加3.5%;净利润26.5亿元,同比增加36.4%;每股盈利0.0179元;拟派末期息每百股0.225元(税前),全年可分配利润派息率为55%。

不过,据财联社消息,此前市场对中国铁塔2018年营收的市场预期为727.5亿元,净利润的市场预期为26.6亿元,然而这仍然不妨碍投资者看到公司的价值。

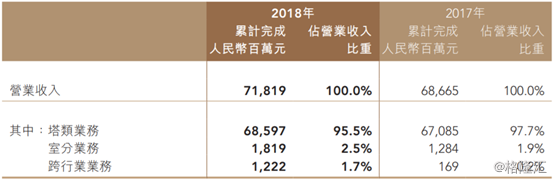

公告显示,2018年,公司收入继续保持稳定良好的增长趋势,全年营业收入718.19亿元,同比增长4.6%。其中,塔类业务收入685.97亿元,占比95.5%,同比增长2.3%;室分业务收入18.19亿元,占比2.5%,同比增长41.7%;跨行业业务收入12.22亿元,占比1.7%,同比增长超过6.23倍,公司整体收入结构逐步优化。

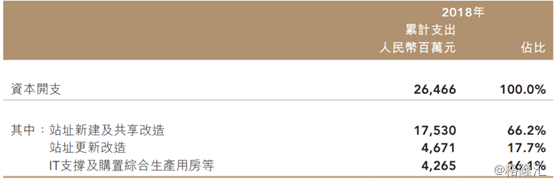

现金流持续改善,债务水平稳健可控。公司实现经营活动现金流量净额为455.40亿元,资本开支约264.66亿元,现金流状况进一步改善。截至2018年12月31日,公司总资产为3153.64亿元,净债务杠杆率为34.4%,较去年同期降低19.4个百分点。

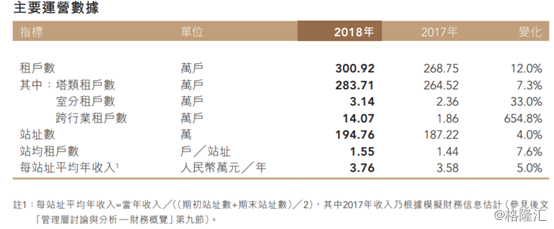

期内,公司持续巩固运营商业务,积极培育多点支撑的增长格局,深入推动共享发展。截至2018年12月31日,公司总站址数194.8万个,同比增长4%;总租户数超过300万个,同比增长12%;站均租户数从2017年的1.44提升到1.55,整体共享率水平持续提升。

中国铁塔基于庞大的站址资源,为通信运营商提供塔类和室分业务,其中塔类业务包括宏站业务与微站业务。在塔类业务与室分业务带来稳定可期的营业收入和现金流的基础上,开展跨行业站址应用与信息服务,满足各类客户的多元化需求。

2018年塔类站址数达到192.47万,较上年增长3.7%;新增塔类业务租户19.19万户,塔类业务租户总数283.71万,较上年增长7.3%。

2018年,室分业务覆盖楼宇总面积达到14.61亿平方米,较上年增长52.5%;覆盖高铁总里程17,691km,较上年增长27.9%;覆盖地铁总里程2,887km,较上年增长48.3%。室分站址数达到2.29万个,室分业务租户数3.14万个,较上年增长33%。

公告称,面对新的发展环境,面向5G时代信息技术变革,公司将把握机遇,深化资源共享,以运营商业务为主体,以跨行业业务和能源经营业务为两翼,全面推进“一体两翼”战略落地,将公司打造成为国际同行中最具潜力的成长型与价值型企业。

5G时代依然可期

网络建设中,通信铁塔其附属设备,是通信网络的基础设施,通过塔下基站的通信设备,还有塔上的天线,为大众提供移动通信服务。因此,在这一波5G浪潮中,依照其产业链投资顺序,网络建设会先行受益。

根据沙利文报告,预计到2022年预计中国市场上5G基站数量将达到约243.2万台。受益三大运营商统一整合推进机制,国内铁塔市场基本由中国铁塔所垄断。中国铁塔在国内铁塔基础设施服务市场占据绝对主导地位,市场份额高达97.25%,也是全球最大通信铁塔公司。

而5G网络的通信频率更高,而信号的绕射和透射能力和通信频率是成反比的,所以需要更高的基站密度才能达到5G信号深度覆盖的效果。在5G时代,由于速率和频率的提高,5G基站的覆盖范围较4G基站有所降低,因此通信运营商将进行更加密集的5G基站部署。

在5G商用落地之际,运营商即将进入5G投资高峰期,同时我国5G基站建设增速也将不断提速,快于3G与4G建设增速。而中国铁塔丰富的站址资源以及共享铁塔的合作模式,将加快我国通信铁塔及小基站的覆盖,同时其塔类业务也将在4G及5G基站部署进程中受益。

而移动通信的刚性需求,拉动塔类核心业绩稳步增长:移动通信用户及数据流量增长加大4G网络覆盖及5G基站密度需求,中国铁塔核心业务也将在4G和5G部署受益。优质客户需求稳定,现金流稳定可期:基于优质客户的稳固的长期合约,快速的回款速度将继续保持,现金流稳步增加。

此外,中国铁塔与三大运营商(同时为股东)均已签订长期合作协议,业务稳固且具备独家垄断性。可以肯定的是,中国的5G产业已蓄势待发,中国铁塔的未来依然清晰可见。

不过,格隆汇APP认为,5G板块目前早已被炒高,估值泡沫大大增加,即便看好中国铁塔未来前景,目前并不是进场的最佳时刻。

大行怎么看?

大摩日前发表报告表示,相信铁塔未来60天股价将上涨,并预料发生的概率为80%八成以上,认为其EBITDA、自由现金流量、股息分派前景均正面,短期可成为催化剂,故给予其“增持”评级,目标价则看2元.该行续言,该公司公布去年业绩可成为其股价走高之推动力,并成为该行最喜爱的5G相关股份。

杰富瑞(Jefferies)此前亦发表研究报告,指中国铁塔最赚钱的业务不是兴建新塔,而是当客户在现有塔楼新增设备时,公司以极少的额外成本产生的增量收入。虽然这是众所周知的事,但该行担心这会被2G/3G设备退出而大幅抵销。

该行称,由于中国移动在2.6GHz的5G频谱分配与目前的4G大致相同,相信这意味着中移动不太需要使用新的塔,而这对中国铁塔而言是正面的,因为意味着可以维持较低的资本开支及增加自由现金流。该行估计,新的铁塔将会为公司带来仅8%至10%的内部回报率。杰富瑞将中国铁塔目标价由原来的1.05港元上调至2.66港元,投资评级由原来的“跑输大市”调升至“买入”。

此外,高瓴资本于2月25日以每股平均价1.8819元,增持1.6919亿股中国铁塔股份,涉资3.18亿元,持股由6.65%增至7.0%。

而德银分析师稍早时强调,中国铁塔股价表现已高估,将其评级由“持有”降至“沽售”,予目标价1.55港元。一些分析还指出,如果三大电信运营商未如市场预期般加大能支撑5G炒作的庞大资本支出,铁塔股价将有机会回落。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员