前段时间,大明星黎姿的卓珈控股(1827.HK)从创业板转主板,港交所的上市锣旁边,一身西装红裙的黎姿又一次常驻在微博热搜。息影十年的黎姿,早已甩去那么刁蛮古怪的赵敏形象,转战商场。卓珈控股旗下就是坐落于香港的三家“CosMax”医美中心,但数量和规模都不成不了气候,所以流通性较差。但是医美这个吃香的行业,在港股市场,还有另一家香港本地股,眼界都大很多了。

1

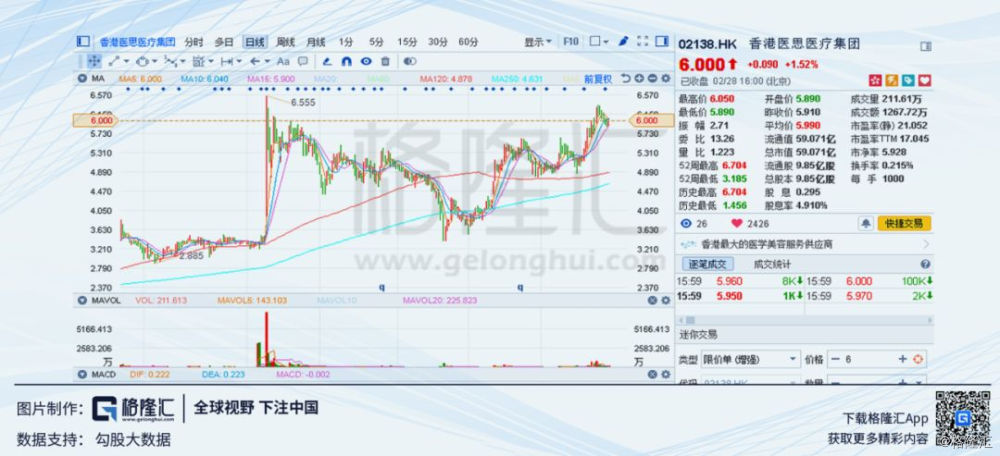

作为土生土长,纯正的香港本地股,香港医思医疗(2138.HK)的表现一直不俗。俗话说:“如果不能长生不老,那是否可以青春常驻呢?”医美话题愈演愈烈,热度从来都没有降下来,相比这也是黎姿的小公司一定要转主板的原因,这些年荷包里都是鼓鼓的。

医思医疗最早是2005年11月成立的,当时邓先生在香港佐敦开设旗下首间医学美容中心。除了在香港拥有5间医学美容中心旗舰店及9间标准医学美容中心、3间整形外科手术中心及3间独立的牙科中心,上市后亦在上海、广州及深圳各开设医疗美容门诊。

医思医疗目前主要覆盖四项服务,包括整形及微整服务、能量仪器服务、传统美容服务、以及售卖自家护肤系列产品(Dr.Reborn)。医思医疗之所以为香港最大的医美服务商,是因为公司除了高次数的使用香港最高收益的6种美容药,Botox、Dysport、Sculptra、Restylane、JUVéDERM及Teosyal的注射疗程;而且提供收益较高的丰胸、抽脂和双眼皮等手术,公司的手术量也是排在香港的首位。

旗下的仁和reHEALTH体检中心,相比很多人也耳熟能详,只要你去香港打HPV疫苗,做点功课,你一定会知道这家。在2018年8月,医思医疗公告,仁和reHEALTH体检中心还可以提供儿童疫苗接种服务,在“疫苗之王”事件爆发后,相比也不少岸这边的朋友赴香港去打疫苗。

除此之外,医思医疗对脊医治疗服务中心也进行整合,在2016年10月,公司进一步收购了一家位于香港中环的脊医治疗服务中心,以增添骨科项目。公司还以3276.9万港元的代价收购了纽约医疗旗下的10家有限公司51%的股权,开始涉足脊椎类物理治疗服务。纽约医疗为香港最大型的脊椎医生、物理治疗师及其他健康专业人员集团之一,地点覆盖了最热闹的中环、尖沙咀、沙田等重要商圈。另外,公司在2017年8月开始在旺角朗豪坊的多项服务旗舰店提供一站式痛症管理服务。所以脊椎类和骨科也是公司目前发展的一个重要分部,2018~2019年中期,公司的脊椎类及骨科订约销售为3030万港元,较2017年9月30日止的6个月同比增长了60.2%。

牙科,作为医美“周边”,一定也是不可或缺的。医思医疗在2017年12月14日订立了一份买卖协议,收购两家香港公司过半的股权,以此扩充现有牙医业务,这两家公司下经营者六间牙医诊所,拥有十一名依据香港牙医注册条例在普通科名册上备存的牙医。

不仅是牙科,美发也没闲着。公司在2017年9月开始介入美发系列,投资了5家香港“Toni&Guy”和“Hairchitect”头发护理中心。同月公司也投资了“沐兰”品牌提供美容服务和销售,在港有5家美容服务中心。接着10月收购了一家美容产品的专营权,连着这家公司的Swissline品牌也收入囊下。同月又将一个西班牙消费者品牌收入,这家西班牙公司主要做时装配件设计,并在香港有零售连锁店。

再看看2018年有什么新动作?

公司与北京企鹅医生签订协议,于香港联手开设全科诊所,并共同投资及研发资讯科技系统,以发展境外医生在境内会诊等中港医疗服务。目前,两家协商预计于未来三年在香港设立合共20家诊所。期内,以“企鹅医生”为品牌的两间诊所已于香港开始营运。

另外,公司与一名临床肿瘤专科注册医生成立一间合营企业,将公司的诊所服务范围扩大至治疗肿瘤及相关配套服务,完善专科服务。公司位于香港的专科诊所、肿瘤科治疗中心、日间医疗中心及放射诊断中心的总楼面面积逾27,000平方英呎,2018年11月已经开始营运。

新开的诊所和医疗中心分别位于中环皇后大道中九号及旺角朗豪坊。配上了先进的放射科服务和医美疗程外,还提供包括心胸科、耳鼻喉科、普通外科、整形外科、神经外科、骨科及泌尿科等的服务。公司引进了先进的放射科服务包括磁力共振、电脑扫描、正电子电脑扫描、超声波及EOS站立式全身负重X光影像诊断。因此,公司的肿瘤治疗中心和日间医疗中心可以提供化疗、内窥镜检查、小型手术及中医治疗等服务,建设以上这些诊所和医疗中心的资本开支大约要1亿港元。

医美、体检、肿瘤治疗中心、脊柱类和骨科、牙科、美发,医思医疗的产品线是越扩越大。

2

医美这个业态的特征,同为医疗服务机构,美容院的业务在天然上就有巨大的优势:溢价能力高,服务按疗程卖(客户占款高),医生好培养(核心开支可控),对比起传统的医疗服务公司,医保动不动拖个款,患者时不时欠个款,名牌医生不好侍候,从商业模式上来讲,作为可选医疗服务的美容院比刚需的公立体系要舒服得多。

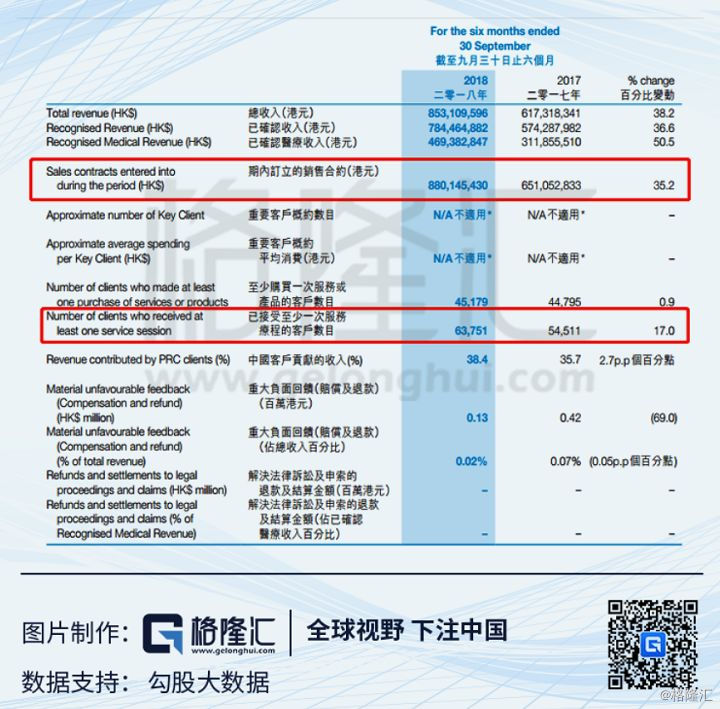

而医疗服务行业一般是按疗程卖,定好疗程次数后分段完成治疗,且一般都是一次性先将款型付清。一般订单数就确保了未来一段时间的客流量。比如中期的期内订立销售合约数8.8亿港元,同比增长了35.2%,那么这一批开了单的客户在接下来的第一段时间,依然会是医思医疗的客流,客流增加,订单数自然也会接着涨。

所以看医美行业的逻辑就是服务客人的数目,尤其是其中的重要客户数目(大户),会进而带动平均消费值,且回头客率高,容易培养成长期服务客户,这就是“现金牛”。以中期的数据来看,在曾接受最少一次服务疗程的客户中,约82.6%为女性,在曾接受至少一次服务疗程的客户中,约71.9%的年龄介乎16至45岁,而这些已经做过一次疗程的客户数目同比增长了17%,回头客在增强。

看看各版块的成绩单。

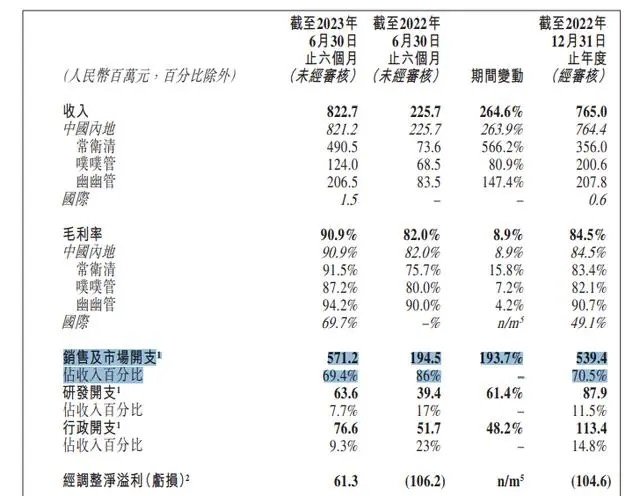

中期公司总录得收入增加38.2%至8.53亿港元,主要由于来自医疗服务、准医疗服务及健康管理业务的收入分别大幅增加50.5%、37.9%及27.9%。

公司的医疗服务增加50.5%至4.69亿港元,主要由于期间进行的微整形疗程及向客户提供的能量医学美容服务数量及种类增加所产生的收入增加。准医疗服务获得的收入增加37.9%至7180万港元,主要由于报告期间向客户提供的能量医学美容服务数量及种类增加。自健康管理服务获得的收入增加27.9%至6550万港元,主要由于一站式健康管理中心获得服务的客户数量增加。传统美容服务获得的收入增加10.6%至1.35亿港元。尽管传统美容服务维持稳定的业务规模,但其于总收入的占比则由同期的19.8%减少至15.9%。销售护肤、保健及美容产品的收入增加15.4%至4250万港元,主要由于产自瑞士的新美容产品线所致。

再来看看公司的配套资质。截止到2018年9月30日,公司有76名注册医生、19名医疗专业人员、310名客户经理及361名已接受培训的治疗师,注册医生中,牙医(11人)、脊医(16人)占比比较高。

内地市场一直是医思医疗想要开拓的区域,毕竟香港的盘子就这么大。2016年11月25日,公司以帮麒景付清11.56万港元负债的形式收购了麒景旅游有限公司97%的股权。麒景主要做旅游套票、住宿及其他旅游相关服务和产品。可见医思医疗有意将市场开拓至内地及亚洲其他国家,是今后开展旅游医美一站式服务做准备。

旅游毕竟远,且不具有持续性,所以公司开始在中国一线及选定的二线城市扩大医学美容诊所。除了深圳的新医学美容诊所外,近来公司又看中了北京这块沃土。2019年2月26日,公司公告,收购一间于国内持有医疗机构执业许可证、主要于从事医疗美容服务的公司。服务场所位于北京朝阳区,占地约900平方米,成功迈入北京的黄金地段,看来是医思医疗迈入国内市场的第一步,接着粤港澳大湾区的布局,这稳稳的现金流看来是会越来越“牛”,拿那么多钱的医思医疗,还会不会扩充其他的业务呢?

3

小结

医思医疗,要“医”也要“美”,不管是美容项目还是医美项目,客人都是都先付预付款在慢慢完成疗程,溢价能力较高,账上巨额的预付款,是非常舒服的。但风险也同样存在,如果出现了重大的医疗事故,客户就会出现大面积的退款,声誉也会受影响。公司的优势在于软实力,包括服务质量、销售能力等,但是这个很难评估和跟踪,所以看医美股的逻辑就是,紧紧抓住套餐销售预付情况,来判定是否还抱有竞争优势。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员