作者:长江宏观固收赵伟团队

来源:长江宏观固收

报告摘要

国内热点:消除春节扰动后,1月数据较平淡,维稳仍将加码、信用加速修复

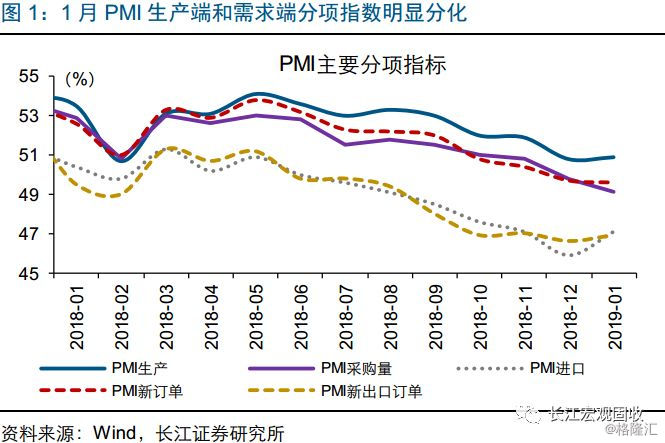

近期陆续公布的1月数据,PMI分项指标、进出口数据等存在诸多分化,引发对经济形势的再思考。相较往年,今年1月PMI分项指标分化较为严重,生产、采购量和新订单指数低迷、指向生产与需求双双承压的同时,进口和新出口订单指数却回升;叠加1月进出口数据的超预期反弹,引发对经济形势的再思考。

1月宏观数据的分化背离,与“春节效应”有关;消除春节扰动后,1月数据较为平淡,对国内生产的解读不宜过度乐观。今年春节在2月初,使得“抢运”行为多集中在1月,推升1月进出口数据。参考春节规律相似的可比年份、消除春节扰动后,1月的出口和大宗商品进口均未出现超季节性的增长。综合考虑发电耗煤等高频指标节前提早回落等,对国内生产景气的解读不宜过度乐观。

内、外需继续承压下,经济仍面临下行压力;稳增长仍将继续加码、信用环境加速修复。终端需求来看,外需回落下我国出口仍将承压,叠加地产销售持续低迷、消费较为疲弱,经济仍面临一定下行压力。为对冲经济加速下滑,稳增长仍将持续发力。伴随维稳效果加速显现,信用修复的“一级火箭”和“二级火箭”已经启动。重申年度观点:“向风险要收益”,是2019年市场的重要逻辑。

风险提示:

1. 宏观经济或监管政策出现大幅调整;

2. 海外经济政策层面出现黑天鹅事件。

报告正文

国内热点

1月经济数据的“幻象”与“真相”

事件:1月宏观经济数据陆续公布,部分指标之间出现分化、背离,引发市场对经济形势的再思考。

点评:

近期1月宏观数据陆续公布,最早公布的PMI分项指标明显分化,引发对经济形势的再思考。PMI生产和采购量指数直接反映国内生产景气,新订单指数直接反映终端需求,是跟踪经济形势的重要指标;此外,由于我国进口在较大程度上为生产服务,PMI进口指数可作为生产景气的侧面印证,而新出口订单指数反映外需,常用来综合研判经济形势。相较往年,今年1月PMI分项指标分化较为严重,生产、采购量和新订单指数总体低迷的同时,进口和新出口订单指数却超预期回升,引发对国内外经济形势的再思考。

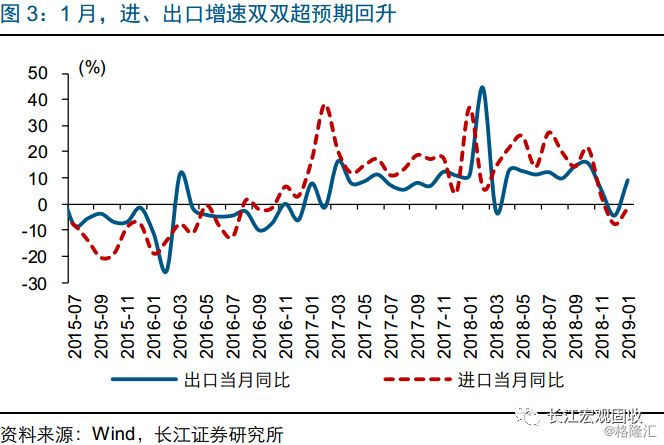

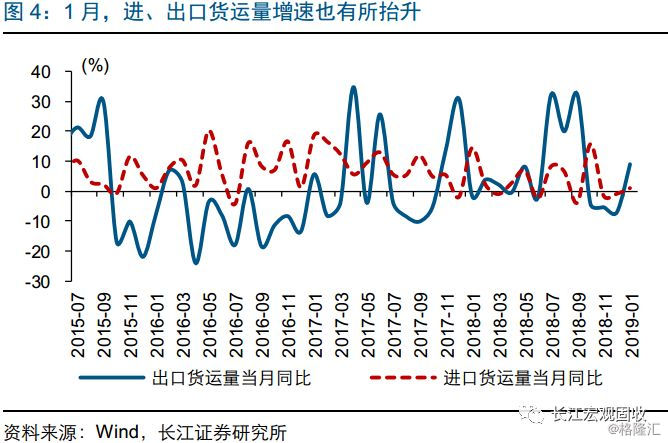

随后公布的1月外贸数据中,进、出口增速双双超预期回升,使得市场对经济形势的解读更为凌乱。1月,我国出口同比增速9.1%(前值-4.4%)、进口同比增速-1.5%(前值-7.6%),双双超预期回升,与PMI新出口订单与进口指数回升保持一致。反映外贸实际量的进、出口货运量,1月分别同比增长1%和8.8%,也较上月抬升16.1和1.9个百分点。外贸数据的超预期回升,使得市场对经济形势的解读更为凌乱。

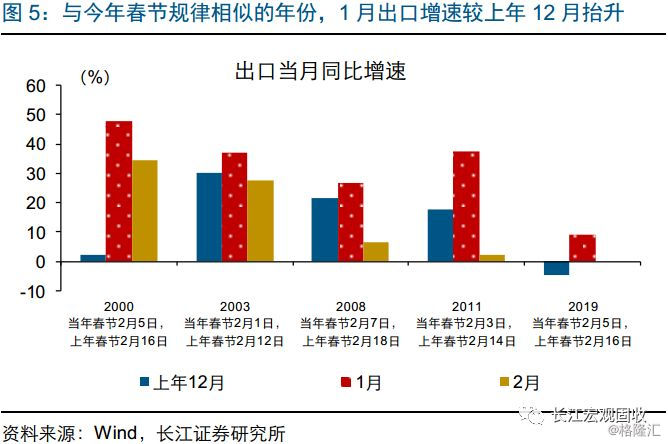

1月宏观经济数据的分化和背离,可在较大程度上由今年“春节效应”的扰动所解释。今年的“春节效应”,是由相邻两年春节在2月内的不同分布所致。外贸企业一般在节前2周左右开始“抢时出口”;若春节在2月初,则“抢运”行为多集中在1月,今年春节在2月5日即为此种情况;若春节在2月下半月,则“抢运”多发生在2月,在1月分布较少,例如2018年春节在2月16日。与今年春节规律相似的2000、2003、2008和2011年,1月进、出口增速均较上年12月大幅抬升。“春节效应”扰动下,今年1月进、出口增速较去年12月明显抬升,并在PMI相关指标上有所反映。

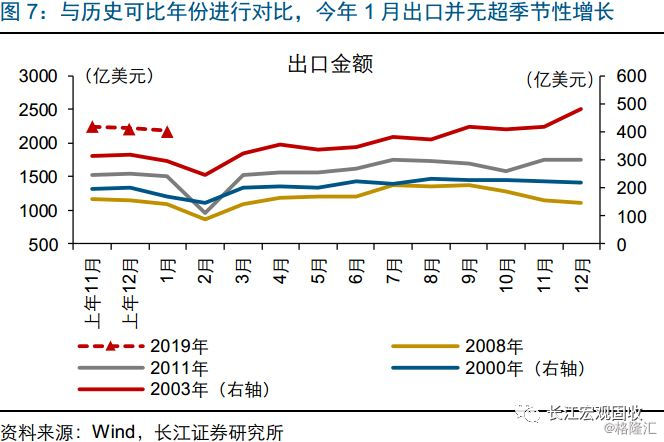

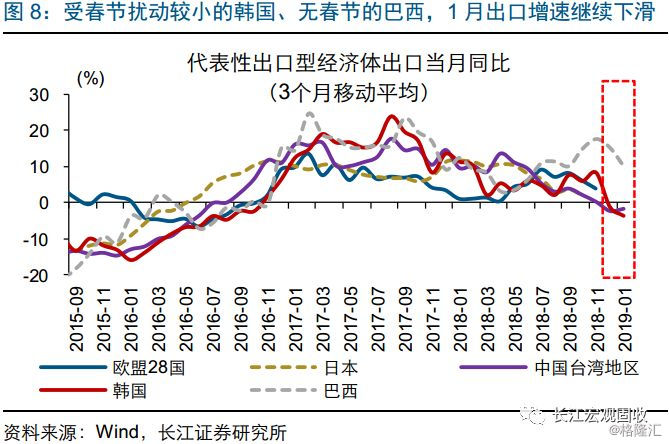

消除“春节效应”扰动后,1月出口表现总体平淡;此外,无春节扰动的巴西等经济体,1月出口增速继续下滑,也反映外需仍然承压。与今年春节规律相似的2000、2003、2008和2011年,1月出口金额往往持平或略低于上年11、12月。今年1月,当月出口金额2176亿美元,明显低于去年11月(2212亿美元)和12月(2243亿美元),其实并不存在超季节性增长,表现较为平淡。其他代表性出口型经济体中,与中国大陆春节习俗相似的中国台湾地区,1月出口跌幅有所收窄,而受春节扰动较小的韩国、无春节的巴西,1月出口增速继续大幅回落。

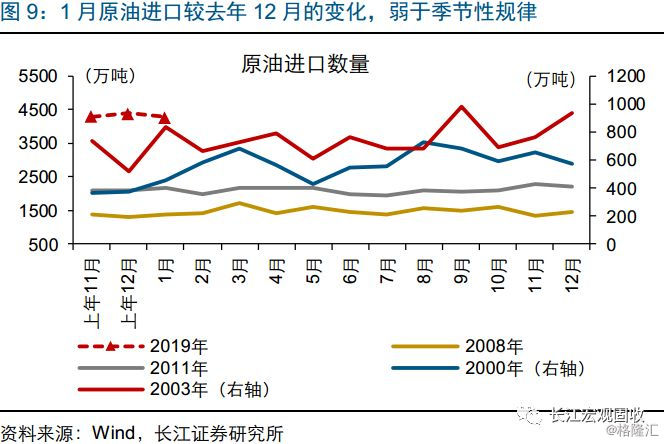

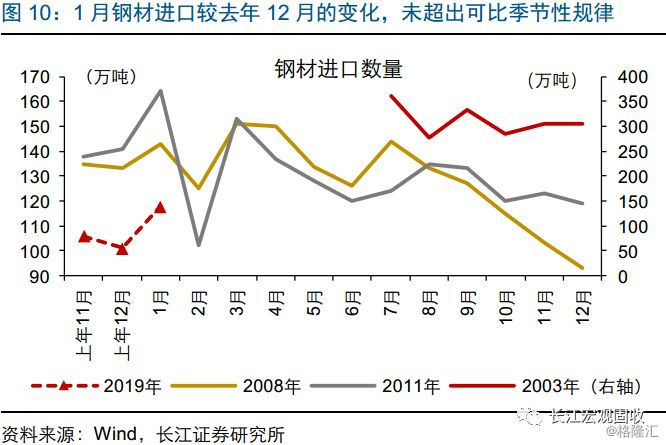

进口方面,消除春节扰动后,原油、钢材等上游原料进口表现平淡,国内生产或难言改善。1月,我国进口总额1784亿元,较去年12月环比增加9%,部分市场观点对此解读过度乐观,认为是边际改善的信号。实际上,剔除“春节效应”扰动后,原油、钢材等与工业生产关联较大的大宗原料,1月进口却并未出现超季节性的增长、甚至表现偏弱。例如,1月原油进口4260万吨,低于11、12月,且弱于可比年份的季节性规律;1月铁矿石和精矿、钢材等,进口表现也并未超出可比年份的季节性规律。

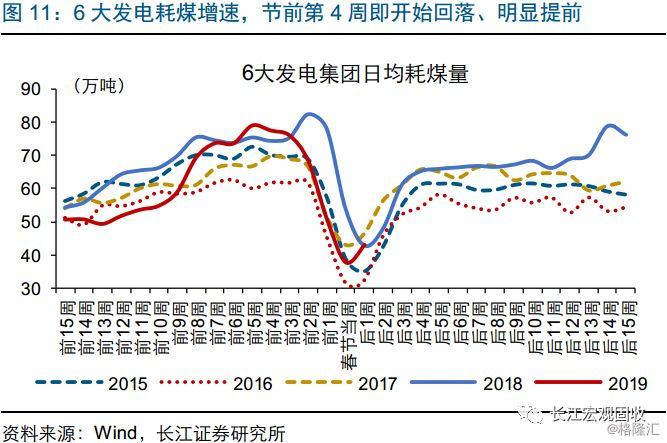

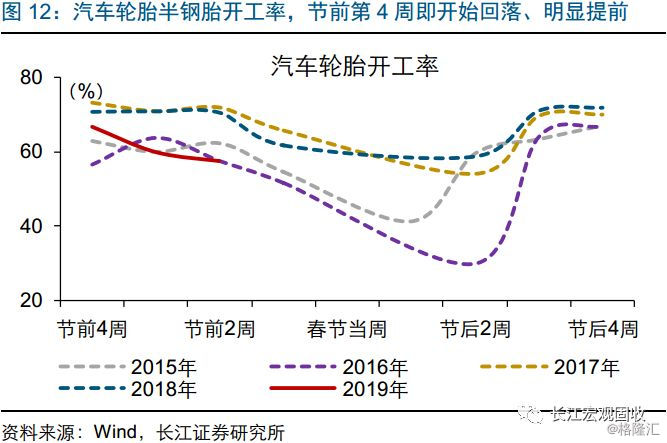

发电耗煤量等高频指标,在今年春节前提早回落、当前仍处历史同期相对低位,反映国内生产仍然承压。2019年,以6大发电集团日均耗煤量等为代表的高频指标,从节前第4周即开始明显下滑,而往年该指标往往在节前第2周才开始加速回落。此外,以汽车轮胎开工率等为代表的主要行业开工率,也从节前第4周开始提早下滑,且处于历史同期的相对低位,反映工业生产仍在承压。

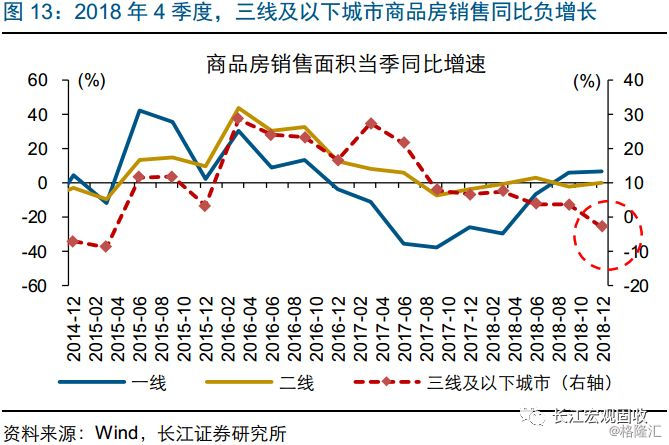

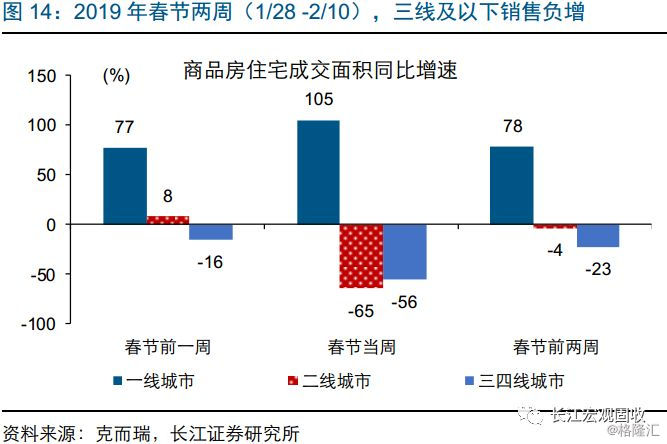

终端需求来看,三线及以下城市地产销售持续低迷,地产投资对经济或较难起到有效支持,经济仍面临一定下行压力。2018年中以来,伴随棚改货币化安置比例趋降,三线及以下城市地产销售明显承压,4季度商品房销售面积已经跌至负增区间。2019年春节前后,地产销售持续低迷,30大中城商品房成交面积明显低于2018年同期;春节两周(1月28日-2月10日)中,代表性三四线城市商品房住宅成交面积同比下跌23%,其中惠州、台州等城市,春节两周商品房住宅成交量同比下跌五成以上。

春节消费总体疲弱,前期收入增速下滑、就业承压等因素的滞后影响正在加速显现。2019年,春节档七天(年三十至初六)观影人次 1.3 亿人、同比下滑 10%,首次出现负增长。与此同时,2019年春节黄金周期间,零售收入和旅游人次增速也明显放缓:全国重点零售和餐饮企业销售额10050亿、同比增长8.5%,全国出游4.15亿人次,同比增长7.6%,均为近年来首次跌至个位区间,前期就业市场承压、收入增速下降等因素,对居民消费的滞后影响或逐步显现。

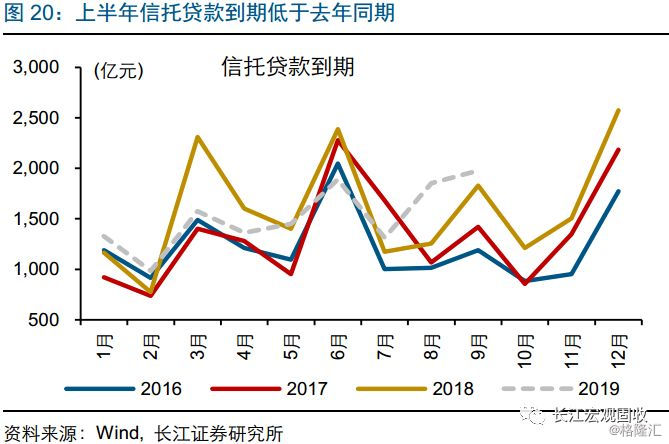

为对冲经济加速下行,稳增长政策仍将继续加码;随着维稳效果的加速显现,信用环境加速修复。政策维稳加码下,信用修复的“一级火箭”去年11月已启动,债券净融资规模持续放量、结构改善;随着维稳效果加速显现,银行贷款行为趋于改善,“二级火箭”也已启动。过往信用环境修复的经验显示,直接融资、贷款和非标融资依次修复;结合今年信托贷款到期节奏来看,非标融资也将逐渐改善。随着融资结构改善的延续,社融进入逐步修复通道。

重申年度观点:“向风险要收益”,是2019年市场的重要逻辑,配置天平已倾向权益类资产。信用环境加快修复的过程中,估值或先于盈利修复,带动风险资产表现好于避险资产。从年度资产配置的角度来看,股票风险溢价处于极高位的年份,第二年股票市场的总体表现大概率会好于债券。从近期市场表现来看,配置天平已向权益类倾斜。继续提示,利率债中短期调整风险,通过适当下沉信用资质和增配转债来增厚收益。(详细分析请参考《时至势成,谋定而动》,《“向风险要收益”的债市理解》)

经过研究,我们发现:

(1)近期1月宏观数据陆续公布,最早公布的1月PMI分项指标出现分化;随后公布的进、出口增速双双超预期回升,引发对经济形势的再思考。

(2)分析发现,“春节效应”可在较大程度上解释1月数据的分化。今年春节在2月初,“抢运”集中在1月、扰动进出口数据,并在PMI相关指标上有所反映。

(3)参考可比年份、消除“春节效应”扰动后,1月出口并未出现超季节性的增长;此外,无春节扰动的经济体1月出口增速继续下滑,也反映外需仍然承压。

(4)进口方面,消除春节扰动后,原油、钢材等上游原料进口表现平淡;综合考虑发电耗煤等高频指标节前提早回落等,对国内生产景气的解读不宜过度乐观。

(5)终端需求来看,外需景气下滑下我国外贸链仍将承压,叠加地产销售持续低迷、消费较为疲弱,经济仍面临下行压力,维稳措施仍将持续发力。伴随维稳效果加速显现,信用修复的“一级火箭”、“二级火箭”已经启动,信用加速修复。

(6)重申年度观点,“向风险要收益”,是2019年的重要逻辑,配置天平已倾向权益类资产。继续提示,利率债中短期调整风险,适当下沉信用资质和增配转债。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员