来源: 初善315

摘要

2月11日,年后首个交易日,中民投旗下公司债“17中民G1”开盘大跌,盘中一度跌超30%,创下上市以来最低价,两度遭上交所临时停牌。最终,“17中民G1”报收于36.65元,当日跌幅27.85%,较票面价格已跌逾60%。各位,这可是面值100元的债券啊,现价36元买入,到期可以得到100元。这个价格有多低呢?给大家举个例子,市值跌去三分之二康美药业的康美债最低也没低于40元。

而截至2018年上半年,中民投总资产规模约3100亿元,上半年实现营业收入约145亿元,实现净利润约13亿,经营性现金流入约5亿元,这么大的资产规模,这么强的盈利能力,居然还不起30亿的债券?

中民投究竟怎么了?

遥想当年,巨人网络董事长史大嘴在微博发布:“总理签字批准成立的一个国字头民营公司,今天创立大会。我公司投资10亿,仅占股2%。”典型的微博装逼体“总理签字、国字头民营、10亿占2%”一时间成为媒体和市场焦点。

李总理签字,国务院批复,59家大型民企发起,500亿元注册资金,首家“中字头”民营大型投资公司…诸多光环加身的中民投说是携宝玉出身都不为过。董事长是民生银行原董事长董文标,其余副董事长人选分别为史玉柱、卢志强、孙荫环和李银珩,前三人分别是巨人网络、泛海控股集团、亿达集团的扛把子,李银珩是韩亚金融集团副社长。

这59家民企集团涉及上市公司的还包括:苏宁集团、红豆集团、红狮集团、亨通集团、宗申集团、阳光集团(阳光地产)、盛达集团、亿达控股、中泰信托等。其注册资本高达500亿,然而截止截至2018年10月10日,实缴注册资本为人民币409亿元,剩余91亿,猜猜是为什么没有缴足?

其成立之初的目标是做产融结合,以金融的方式整合国内三大产能过剩行业,包括钢铁、光伏和船舶,从而构建四大产业平台。

然而其首个投资项目是斥资248.5亿元拿下了董家渡地王——13、15地块,并作出“三年就能回本”的承诺,或许从此时起,中民投就注定了不平凡的一生。

那么2014年成立,截止2018年6月,中民投的设想完成了多少呢?

事实上,中民投跟男人的嘴一样不靠谱,在2018年12月底的债券募集书中,中民投自称以优质民营资本为纽带、以实体投资为基础,集资产管理与投资、财产再保险、融资租赁、综合物业销售及管理、新能源电力、通用航空公务机业务等实体产业于一体的大型民营实体产业集团。也就是说,当年吹过的牛逼,除了光伏,其他的钢铁、船舶没了踪影,只剩下金融和地产。

在中国企业界,有一件很神奇的事情:不管开始的业务是什么,做着做着几乎都会转型金融或者地产,中民投也未能免俗。看中民投收入构成,2017年度,金融类的保险、资管及股权投资、融资租赁及地产分别贡献了70亿、-20亿、24亿和109亿的营收,占比约70%。同时投资类业务亏损20亿也是非常的扎眼。此外其他收入主要包括贸易业务、咨询服务、医疗服务、经营租赁业务及建筑工程业务等。

我们一个个业务来看。

首先是保险业务。2016年4月中民投花了25.68亿美元收购思诺国际保险控制权进军保险业,主要业务条线涵盖财产险(包括财产巨灾险)、意外和健康险、航空和太空险、贸易信贷险、海洋险和农业险等险种的再保险及保险服务。思诺保险2017年亏损超过1亿美元,2018年上半年盈利约9400万美元。但是初善君猜想收购保险公司的目的应该是国内盛行的想走巴老的路线,都说保险资金成本最低。

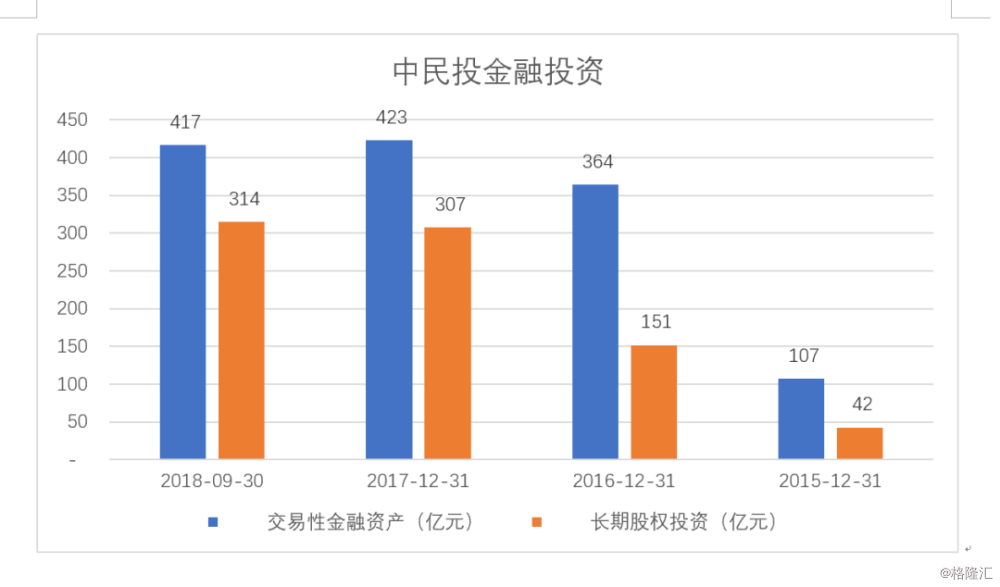

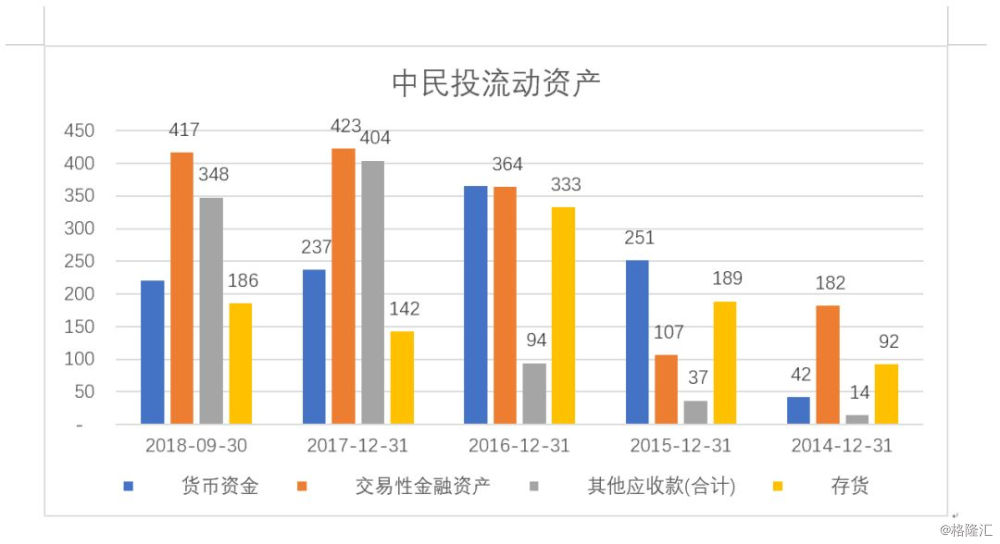

第二项业务是资本管理及股权投资业务主要包括私募投资及二级市场投资,运营实体包括中民投资本、民生资管(目前已更名为中民投亚洲)、中民投国际资本和中民投国际控股。截至2018年6月末,中民投资本和中民投亚洲累计共完成了104个项目的投资,投资余额约207.19亿元。截至2018年6月末,中民投国际控股和中民投国际资本完成了48个项目的投资,投资余额约为99.22亿元。所以可以看到中民投成立以来,交易性金融资产和长期股权投资金额大幅增长,截止2018年9月,分别高达417亿和314亿元。

此外,截至2015年末、2016年末、2017年末和2018年6月末,发行人其他非流动资产的余额分别为2,032,587.40万元、3,345,532.99万元、3,959,799.84万元和3,208,778.95万元,占公司总资产的比例为13.83%、12.28%、12.94%和10.36%。2015年末和2016年末发行人其他非流动资产余额主要为持有期在1年以上的以公允价值计量且其变动计入当期损益的金融资产。

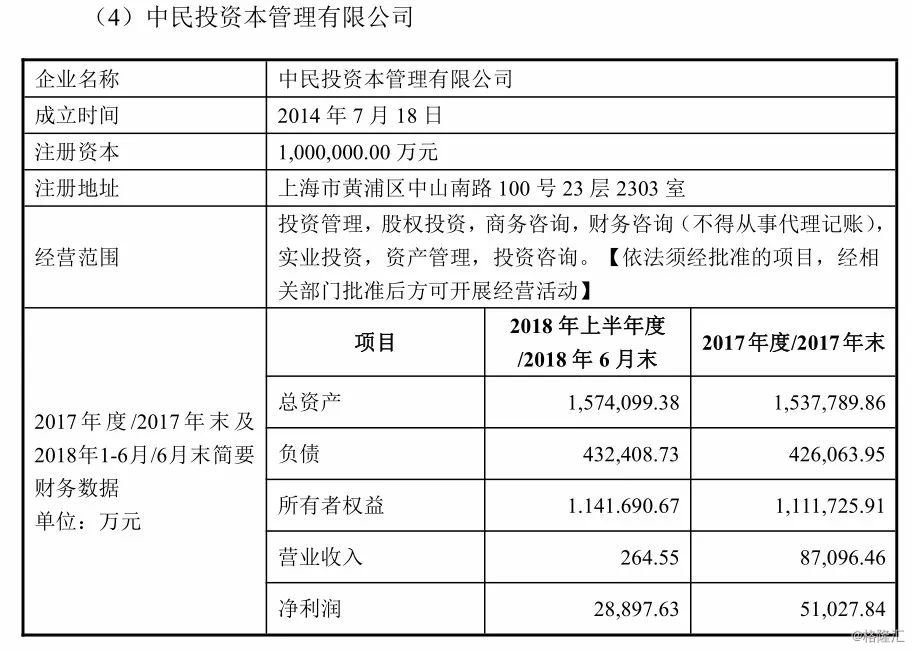

财报显示,中民投资本2017年和2018年上半年分别实现净利润5.1亿和2.9亿元。

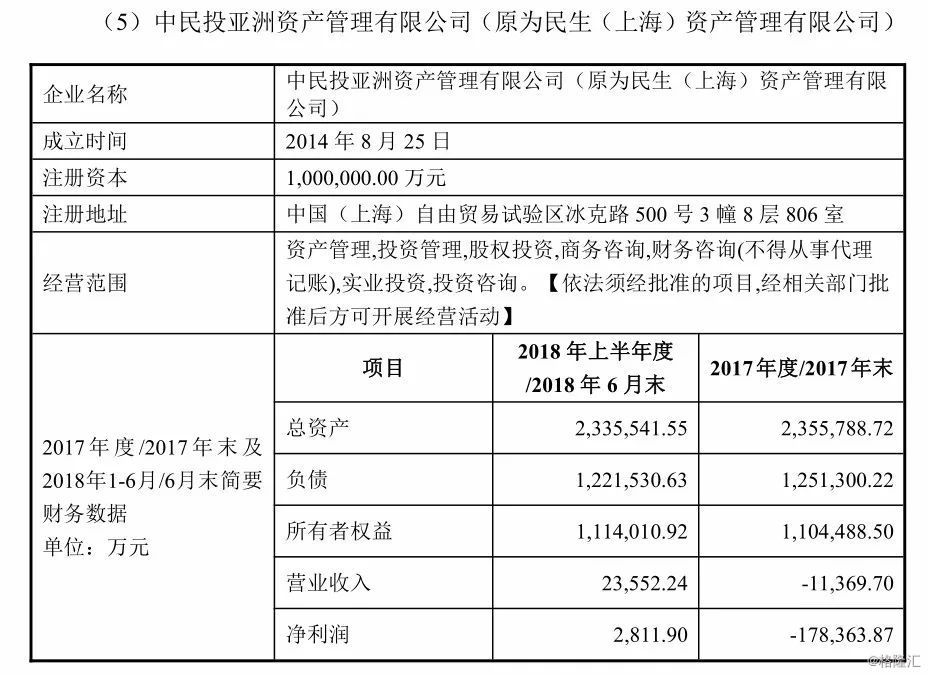

中民投亚洲就厉害了,2017年亏损17.8亿元,2018年上半年实现净利润2.9亿元。

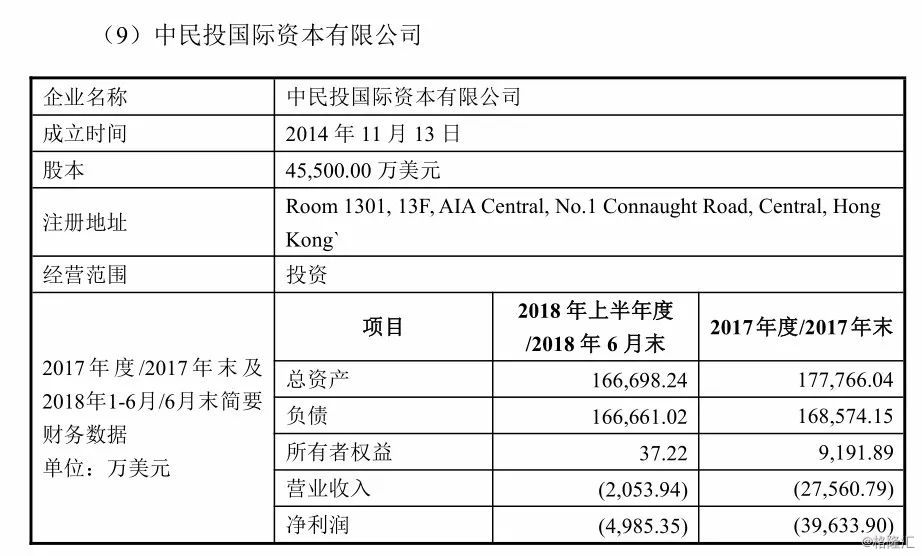

中民投国际2017年和2018年上半年分别亏损3.97亿美元和0.5亿美元。

第三项业务是综合物业销售业务,包括地产销售、租赁及物业管理。这是中民投最大的业务,主要包括两块,一是搞房地产的中民嘉业,旗下是两家收购的公司:上置集团与亿达中国,比如提到的上海地王董家渡也是中民嘉业旗下的。2017年中民嘉业实现营业收入100亿,净利润41亿,41%的净利率也是可怕的很。即使是2018年上半年,中民嘉业依然实现32亿营业收入,净利润约12.68亿元。

于是我们看到截至2015年末、2016年末、2017年末和2018年6月末,发行人存货余额分别为2,183,988.37万元、3,328,374.52万元、1,423,997.28万元和1,815,736.26万元,占当期总资产的比例分别为14.86%、12.22%、4.65%和5.86%。几乎95%以上都是房地产开发成本,而2017年和2018年存货的减少主要是处置中民外滩、成都海润和上海金心全部或部分股权不再并入合并范围,而实际上权益存货还要远高于182亿元。

此外,截至2015年末、2016年末、2017年末和2018年半年末,发行人投资性房地产的余额分别为2,542,869.60万元、3,969,782.75万元、1,838,492.09万元和2,586,616.89万元,占公司总资产的比例为17.30%、14.57%、6.01%和8.35%。投资性房地产为发行人待开发将来用于出租的建筑物对应的土地使用权以及对外出租的房屋及建筑物。

第二块业务是物业管理,跟万科物业等类似,很多大佬都喜欢这个业务。截至2018年6月末,中民未来已控股、参股16家物业管理公司(已完成交割的),其中控股子公司(合并范围)服务面积25,346万平方米。中民未来2018年上半年实现收入约35亿元,净利润约2.56亿元。

第四项业务是新能源电力业务,也就是光伏业务,这也是中民投当年想要解决的业务,然而不幸的是中民投切入的是最没有技术含量的光伏电站运营。截至2018年6月30日,发行人已建光伏电站项目共计22个,无在建项目,总装机容量为126.60万kw,投资总额为101亿元,没有在建项目也就意味着实际上中民投已经停止了继续建设地面电站,转向了分布式光伏。一百亿的投资换来多少收入呢?2018年上半年光伏板块实现营业收入约6亿,净利润约1亿。

第五项是公务机托管及运营业务,主要由中民航旅全资子公司亚联公务机负责,亚联公务机为亚洲最大的公务机运营商之一,飞行小时数占全行业较显著份额,盈利能力较强。有多强呢,2018年上半年,中民航旅实现营业收入约11亿,净利润约4亿,又是约44%的净利率。

第六项是融资租赁业务,由中民投租赁控股有限公司负责运营,以清洁能源、医疗大健康、航空、物流租赁、供应链金融(保理)以及航运租赁等六大板块为核心发展方向,2018年上半年实现营业收入约10亿,净利润约1.8亿。

此外,还有其他业务,中民投对自己的自评是“作为一家集团公司,业务多而不乱、广而不杂,各业务条线清晰有序。”作为外行,说乱七八糟也不为过啊。

虽然中民投是男人的嘴,骗人的鬼,当初制定的目标可以说一个也没有去做,反而在房地产和金融领域深扎根,可是通过主要子公司的分析可以发现,整体盈利能力很强,2016年、2017年和2018年上半年分别实现归属于母公司股东的净利润为27.6亿元、35.54亿元和4.47亿元,怎么说不行就不行了呢?

是啊,一年盈利几十亿,怎么说不行就不行了呢?

那么究竟是为什么呢?

大家应该都听说过一个名词:短贷长投。就是短期借款用于长期投资,导致的结果就是短期偿债能力不足,容易发生流动性危机。

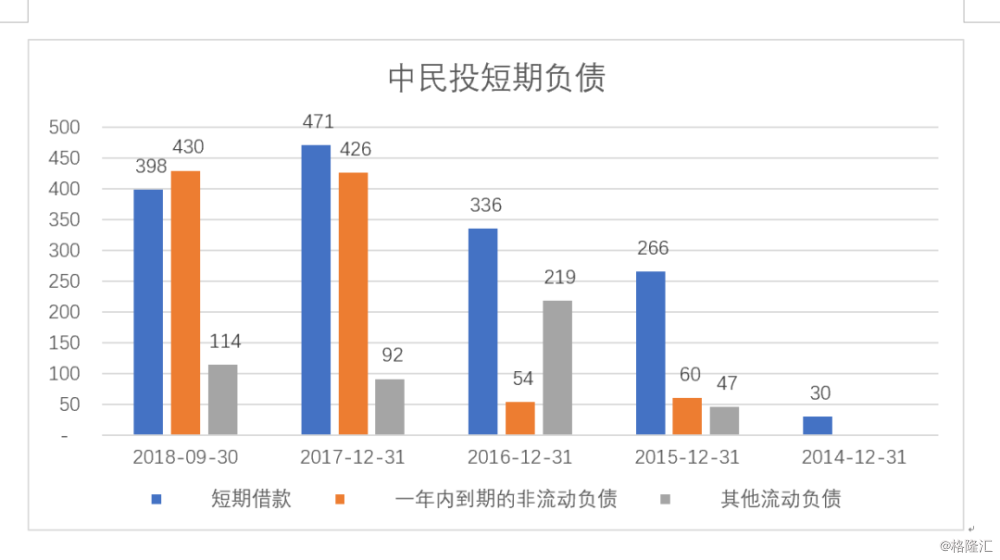

下图是中民投短期负债变化情况,可以看到2014年至2017年短期负债大幅增加,截止2017年底,中民投短期借款高达471亿元,一年内到期的非流动负债高达426亿元,其他流动负债高达92亿元,此外还有其他金融类流动负债81亿,流动有息负债高达1070亿。

中民投流动资产也很高,如下图所示,截止2017年底高达1207亿,肯定可以覆盖有息负债1070亿元。但是其中货币资金只有237亿元,其他三类分别是交易性金融资产、存货和其他应收款。交易性金融资产主要包括股票债券,根据2018年半年报,这些投资已经亏损197.61亿元,让中民投割肉偿债似乎也不妥;其他应收款主要是发行人对联营企业中民外滩的股东借款(2017年末对中民外滩的股东借款余额为219.94亿元)、发行人合并范围内子公司中民嘉业及中民未来对下属联营合营企业的股东借款、中民嘉业下属房地产开发公司的开发垫款及其他与第三方因经营性原因形成的资金往来款等,这些钱你要是收回来,联营企业岂不是活不下去;第三项资产是存货,中民投的存货跟一般企业不一样,是房地产啊,房地产的周转率大家都懂得。

所以从短期偿债指标来看,截至2015年末、2016年末、2017年末和2018年6月末,中民投流动比率分别为1.17、1.35、1.08和1.01,速动比率分别为0.84、1.03、0.98和0.88。看着不算低,但是实际上从2017年底,中民投的日子就不好过了,到2018年底,还不上钱似乎是意料中的事情。

从长期偿债指标来看,截至2015年末、2016年末、2017年末和2018年6月末,发行人资产负债率分别为67.23%、73.57%、74.89%和74.95%,近三年发行人资产负债率处于较高水平。如果我们在看长期资产,或许会有更深的理解。截止2018年9月底,中民投长期资产主要包括长期应收款、长期股权投资、投资性房地产、固定资产和其他非流动资产,金额分别为264亿、314亿、256亿、213亿和335亿元,合计1383亿元。

这些资产我们一个个看,就能明白中民投的资金究竟去了哪里。

截至2015年12月31日、2016年12月31日、2017年12月31日及2018年6月30日,公司长期应收款的余额分别为445,455.99万元、1,670,372.05万元、2,957,605.67万元及2,976,251.60万元,占公司非流动资产的比例为6.45%、12.50%、9.66%和9.61%。2015年末、2016年末、2017年末及2018年6月末,公司长期应收款增加主要系子公司中民投国际租赁的融资租赁业务迅速发展使得应收融资租赁款项快速增加所致。什么意思呢,就是自己把装备买了租给别人,慢慢收租金,这种生意模式也属于有钱人才能做。

截至2015年末、2016年末、2017年末和2018年6月末,发行人长期股权投资的余额分别为424,455.18万元、1,514,849.17万元、3,073,533.91万元和3,168,503.22万元,占公司总资产的比例为2.89%、5.56%、10.04%和10.23%。该科目主要包括2016年取得阳光城18.04%股权、美盛资源有限公司40%股权、北京融生置业投资有限公司45%股权、宁波梅山保税港区置淼投资中心(有限合伙)19.49%股权、大连青云天下房地产开发有限公司25.00%股权及大连软件园腾飞发展有限公司50.00%股权等资产。2017年中民外滩房地产开发有限公司转入长期股权投资75亿元、上海金心置业有限公司转入长期股权投资21.12亿元,新增对泰合资产管理有限公司长期股权投资9.20亿元、成都红旗连锁股份有限公司长期股权投资9.11亿元、富岸集团有限公司转入长期股权投资8.29亿元。看到了吧,基本上也都是房地产企业,而且这些入股,考虑到上市公司股价表现,预计还亏损不少。

截至2015年末、2016年末、2017年末和2018年半年末,发行人投资性房地产的余额分别为2,542,869.60万元、3,969,782.75万元、1,838,492.09万元和2,586,616.89万元,占公司总资产的比例为17.30%、14.57%、6.01%和8.35%。投资性房地产为发行人待开发将来用于出租的建筑物对应的土地使用权以及对外出租的房屋及建筑物,也就是我们常说的商业地产。我们都知道一个常识,就是商业地产比住宅地产回款更慢,对资金的要求更高。

截至2015年末、2016年末、2017年末和2018年6月末,发行人其他非流动资产的余额分别为2,032,587.40万元、3,345,532.99万元、3,959,799.84万元和3,208,778.95万元,占公司总资产的比例为13.83%、12.28%、12.94%和10.36%。2015年末和2016年末发行人其他非流动资产余额主要为持有期在1年以上的以公允价值计量且其变动计入当期损益的金融资产。

此外,固定资产还有200亿左右,其中估计一半是持有的光伏电站。

通过对中民投业务和资产负债表的梳理,我们发现中民投当年承诺的光伏、钢铁和船舶产业只有光伏投入了100亿左右,占总资产3100亿约3%左右。中民投几乎把全部的精力用来搞地产和金融,不知道是不是2015年金融和地产的牛市改变了公司的初心。

而地产和金融周转长,尤其是商业地产,尤其是当金融市场不好时,此外,其他诸如光伏和融资租赁业务,也属于前期投资高、回款特别慢的业务。于是我们看公司的现金流,2015年至2017年,经营现金流分别为流出153亿、147亿、147亿,投资现金流分别为137亿、326亿和195亿,神仙也支持不了这么扩张不是。

于是出现了开头的一幕,资产规模3000亿的企业还不起30亿的债券,债券价格跌得还不如市值跌去三分之二康美药业。

通过解剖中民投可以发现,人人都知道短贷长投会发生流动性危机,但是所有公司都不信邪,通过投资尝到甜头的中民投放弃初心,几乎把所有的资源用来发展房地产和金融,资产灵活度大幅降低,遇到去杠杆的2018年,也撑不住了。

在为什么进入地产板块时,中民投最近回复到:中民投本没有布局地产的初衷,由于董家渡项目而进入地产行业。自2015年开始,部分民营地产企业出现临时性困难,作为肩负抱团发展、承担纾困责任的民营联合体,中民投出资救助,开展股权收购,并计划适时退出。

真是信了你的鬼!

初善君唯一疑问的是,假如中民投当年随着初心真的去整合钢铁资产,遇到2017年以来的钢铁行情,会不会真的成为产融结合的典范呢?

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员