作者:李英维

关于美股回购的话题,总让投资者津津乐道,近期,一份美国国会共和党议员Marco Rubio提交的报告引起了广泛的讨论。在这份报告中,他将提议对回购征收与股息一样的税。

美股回购遭政客围攻

根据美国现行的法律,派息通常要按照投资者的收入水平来作为征税依据,但在股票回购时,出售股票的股东,只需要按照较低的资本利得税来缴纳税负,并且只有在实现利润的情况下才需要支付资本利得税,亏损时不需缴纳。

Marco Rubio的提案要求,对回购征收与股息一样的税。比如,一家公司在某一年花费10亿美元回购股票,股东将为手中持有的这部分股票数量进行缴税,即使他们没有在回购期间出售股票,这项税收政策也适用。

Marco Rubio表示,此举旨在鼓励美股公司更多地进行投资,而不是通过税收来奖励股东。

无独有偶,就在Marco Rubio针对回购提出议案之际,美国民主党人也正在猛烈抨击2017年特朗普税法改革所引发的美股大规模回购。

本月稍早前,媒体报道称,美国参议院民主党领袖Charles Schumer和另一颇有影响的民主党参议员、曾参加2016年总统竞选的Bernie Sanders共同在纽约时报的专栏文章中公布,计划提出议案,发起立法投票,要求美股上市公司在回购股票以前先解决自身员工和社群的需要。

两位议员指出,主要有两大原因,一是股票回购并未惠及大多数美国民众,回购推升了股价,大部分好处都留给了股东和企业高管,而不是员工。二是回购限制了企业在研发、设备、提高薪资、员工培训、退休金等方面重新分配利润的能力。

美股回购规模继续增长

布鲁金斯学会的研究指出,2004年到2014年,美国最大规模的那些企业将51%的利润都用于回购。金融危机以来,美股年均回购金额4800亿美元,市值占比3%。

2018年以来,由于特朗普减税计划,美股公司在2018年全年中已经宣布了价值超过1万亿美元的股票回购计划,不仅如此,进入2019年,企业回购的势头不仅没有减缓,更有加速之势,从今年迄今的数据来看,股票回购规模同比大幅增长了78%,远远超过了去年的纪录。

然而,在企业回购飙升的同时,政府的统计数据却显示,美企在工厂、设备、员工福利方面的投入支出增速却要温和许多。截至到2018年前三季度,美国固定商业投资额仅增长8.2%.

Charles Schumer和Bernie Sanders在报告中提到,沃尔玛 (NYSE:WMT)近期计划投入200亿美元进行回购,但同时却裁员几千名员工,以及关闭几十家山姆会员店,而回购股票的这些钱足以让每一个沃尔玛员工的时薪提升15美元左右。

同样的情况在别的企业也不断发生,哈雷戴维森公司 (NYSE:HOG)一边提出1500万美元的股票回购计划,一边却将关闭堪萨斯的工厂;富国银行 (NYSE:WFC)斥资几十亿元美元回购股票,却宣布裁员2.6万人。

限制回购难以实现

政客们对于公司股票回购助涨贫富差距水平似乎都充满了愤怒,早在2018年,民主党参议员Tammy Baldwin也曾寻求禁止企业在公开市场回购。包括Tammy Baldwin在内的十几位国会议员共同致信美国证监会主席,敦促他就十多年来未变动过的回购法规公开征询意见。

有批评人士担忧,美股存在的回购热潮将会加深美国社会上的财富分配不均问题。对冲基金经理Mark Yusko此前表示,“回购”是一个自我延续的利益循环,受益的只是一小撮人。

一些分析师则对限制回购采取辩证的态度。投资机构Invesco全球市场策略师Kristina Hooper认为,美国政府对于鼓励商业投资的执念是可以理解的,议员们对于企业过度回购行为的愤怒也是正确的,新的税收政策确实在某些方面助涨了企业的过分回购行为。

然而,需要认识到的是,任何新的立法都可能会产生意想不到的后果。比如说,如果企业原本是计划把回购的股票给自己的员工作为激励机制,但是立法就会阻止这种积极行为。

与此同时,波士顿学院金融学教授Jeffrey Pontiff也认为,议员们的提议可能会成功地鼓励商业投资行为。但是,令人担忧的是,对股票回购进行征税,会阻碍投资者投资支持美国的创新公司,这无疑将增加资本负担,长期来看,增加对公众股东投资的税收,会导致流入股市的资本减少。

此外,还有分析师认为限制回购是很难实现的。Canaccord Genuity的策略师Brian Reynolds更是担忧,如果国会坚持要对股票回购动手,恐怕会适得其反,逼迫更多的公司走上私有化的道路。本质上,私有化就是100%的回购。

他举例称,在安然会计丑闻及金融危机后,政府出台的一系列监管规定事实上涌现了更多的影子银行。

他说,国会一直都不满企业回购,尤其是在低利率的后金融危机时代,企业利用低价的债务来回购股票,以减少流动股数量,提高股价和每股收益,并无不妥,CEO们有提高股价的需求。同时,这位分析师认为,共和党不会让限制回购的法案通过,两年内都不会发生。

目前提出限制回购的国会议员以民主党为主,鲜有共和党人,分析认为,民主党可能正在以限制回购为由头,针对共和党总统特朗普去年提出的税收减免计划。

Channel Capital Research主管Doug Roberts表示:“就目前的情况而言,我认为它在参议院这第一关都不会通过。”

他指出,事实上,“限制回购”本身可能也有一些积极的方面:如果最终结果是让公司在他们的业务和人员上投入更多的资金,这可能会提振经济,尤其是在特朗普专注于阻止公司在海外建厂之际。但是,他指出,“这似乎是金发姑娘效应,从技术层面讲,(限制回购)可能会对经济有所限制。但它也可能被经济效应抵消。”

回购对公司有何影响?

从股价角度看,美股公司宣布回购时,确实会对短期股价产生直接提振效果。但是,从盈利角度看,2011年以来标普500指数约150%的全收益回报中,回购贡献其中6个百分点。

同时,虽然当盈利增长疲弱时(2014-2016年),回购甚至是增厚EPS的主导因素,但最近两年,却已经不再是主要贡献,2018年回购得益于税改后海外资金大幅回流推动而显著增加,但对于2018年超过20%的EPS增速贡献仅约2个百分点。

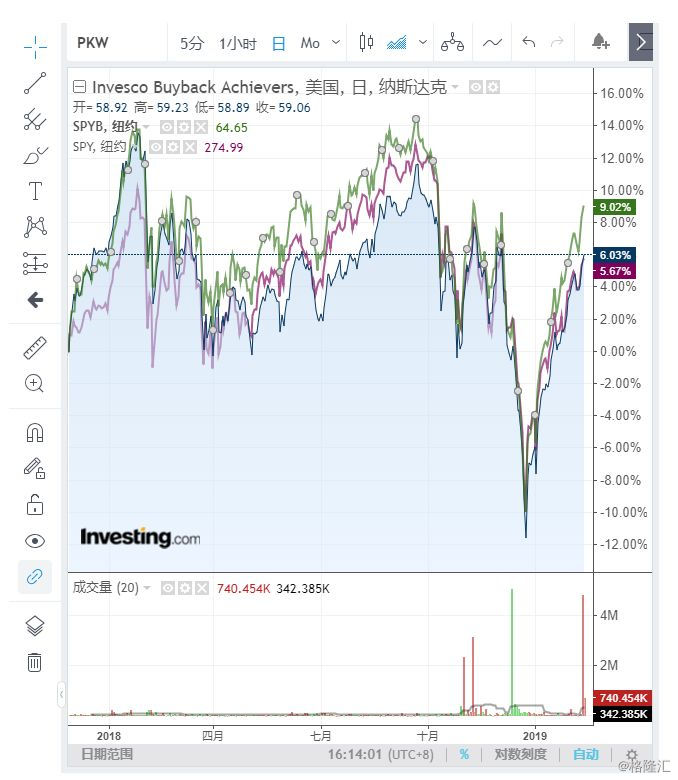

与此同时,根据英为财情Investing.com的行情数据显示,追踪股票回购企业的ETF Invesco Buyback Achievers (NASDAQ:PKW)以及SPDR S&P 500 Buyback ETF (NYSE:SPYB)过去一年分别上涨了0.36%以及3.04%,均弱于SPDR标普500 (NYSE:SPY)的3.49%的涨幅。

行情来源:英为财情Investing.com

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员