作者:申万宏源非银组

来源:大金融研究

本期投资提示

可比上市券商营收同比小幅增长,净利润同比小幅下滑,业绩略超预期。截至2月13日晚,可比25家上市券商实现营业收入148.7亿,同比增长1.3%,环比减少35.2%,实现净利润54.3亿,同比减少4.6%,环比减少6.7%。由于18年12月存在业绩兑现的因素,所以营收基数较高,营收环比下滑幅度较大;同时,部分中小券商计提大量减值准备,使得净利润基数较低,因此19年1月净利润环比下滑幅度显著小于营收。

龙头券商表现依旧优异。1月营收排名前三的分别是中信证券(22.1亿),国泰君安(13.5亿),广发证券(11.4亿),净利润排名前三的分别是中信证券(7.5亿),广发证券(5.0亿)、招商证券(4.5亿),其中中信证券营收和净利润同比增长39.3%和11.6%,环比增长-1.6%和15.6%,表现远超上市券商整体增速。

二级市场:成交金额和两融余额同比大幅下降,股市主板指数和债市指数均录得上涨。1)经纪与两融方面:1月日均股票成交金额为2969亿元,同比下降43%,环比增长12%;日均两融余额7493亿元,同比下降29%,环比下降2%;2)股指方面,1月上证综指上涨3.6%、沪深300指数上涨6.3%、创业板指下跌1.8%,比去年同期分别改善-1.7pct、0.2pct、-0.8pct;1月股市仍以结构性机会为主,虽然创业板调整幅度同比扩大,但预计主板正向的贡献能起到较好的对冲作用;3)债市方面,中证全债指数上涨0.6%,较去年同期改善0.7pct,保持正向收益贡献。

一级市场:IPO同比大幅下滑,再融资同比略有改善;债权承销同比翻倍。1月券商IPO、再融资承销额为111亿、936亿,IPO同比下滑53%,环比上升146%,再融资同比增长4.5%,环比增长38.4%。18年10月以来,监管陆续推行多项基于投行业务的改革与创新,并购重组和再融资政策放松,科创板实施意见落地并对配套细则征求意见,将促进优质企业融资,并提升直接融资比例,预计2019年投行业务的承销规模与收入均有明显改善;受益于利率下行,债权承销规模同比大幅增长。1月债权主承销4836亿,同比增长100%,环比下滑25%,其中公司债为1490亿,占比为31%,ABS为955亿,占比为20%。

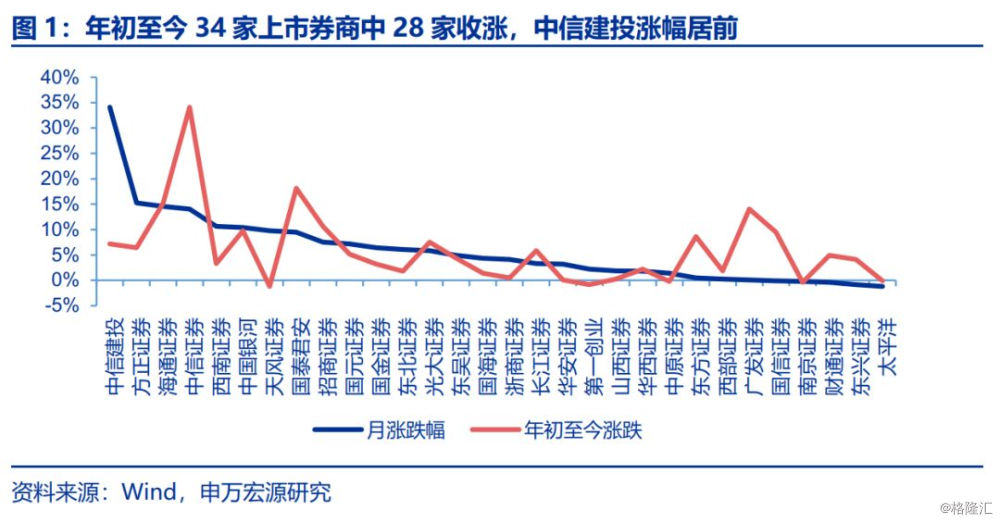

投资建议:维持券商“看好”投资评级,重申大金融行业首推顺序。2019年券商板块的核心驱动力便是资本市场改革政策持续推进,进而提升券商估值,并且在市场中性假设下,业绩增速将拐头向上。结合2018Q4至今推出的一系列政策,方向均是鼓励优质企业融资,激发资本市场活力,完善其资金匹配功能,我们认为2019年政策将继续在这个方向上延伸。由标准化基础资产-机构投资者-核心资本中介构成的资本市场基础架构将进一步得到完善,券商作为资本市场核心中介,将发挥其做市交易和产品创设的能力,为市场提供流动性,真正实现资本中介的职能。重点推荐龙头券商,首推中信证券。证券行业内部对政策的受益程度有所不同,龙头券商在投行业务、做市交易和产品创设业务上具有绝对的领先优势,受益程度更高,叠加我们判断2019年龙头券商业绩将继续跑赢行业,实现业绩和估值的双重提升。目前券商板块的PB估值为1.42倍,龙头券商的PB估值在1.1倍-1.6倍,其中中信证券的静态PB估值为1.54倍,对应19年PB估值为1.46倍,相对行业估值溢价并不显著,仍有提升空间,性价比较高,建议积极布局。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员