「有攻有守,方可平衡。」

初入深圳悟空投资管理有限公司的办公室,在冬日里便感受到明媚的阳光,温馨而雅致,正如创始人鲍际刚给人的第一印象,低调沉稳,温文尔雅,但一聊到投资,他便侃侃而谈。

鲍际刚在1991年毕业于南开大学数学系,其后便在金融机构任职,在金融行业摸爬滚打20余年。他在2009年创立悟空投资,与其说他是一个投资人,他倒更像一名哲学家。他一直视投资作为看世界的一种方式,并在从业多年后仍然坚持着基础理论研究。鲍际刚在多年的投资生涯里,始终以行业集中、股票分散的方式作为投资策略,以攻守平衡,不赌冠军的理念作为投资核心。在他的带领下,悟空投资坚持“系统论”的认知方式,总的来说,这种方式容错能力比较强,纠错成本比较低,其独有的投资哲学在实践中得到不断验证和完善,在资本市场上已立足二十年。

鲍际刚从1997年进入到证券行业,经历了亚洲金融危机,2000年的网络泡沫,2007年、2008年美国的次贷泡沫,2009年的“四万亿”,2014年、2015年牛市和熊市到来的拐点。每一次危机发生的背后,他都要研究、学习和思考以达到顿悟的状态,亦会虚心、包容和自省以获得自我的放空,这也是悟空投资名字的由来。

保持理性,不做贪婪的投资者

01

格隆汇:您的选股策略是怎样的?

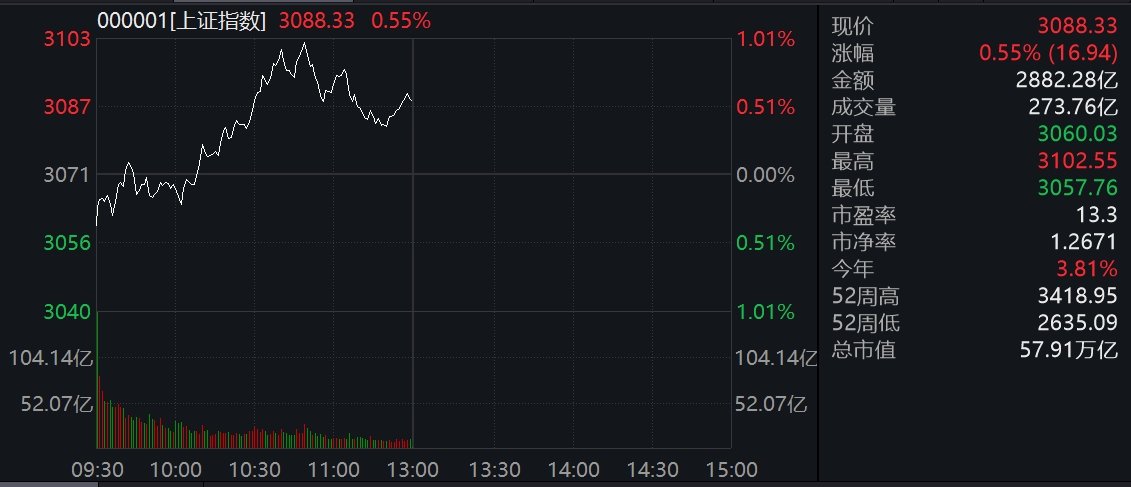

鲍际刚:A股市场的大牛市最多也就是3年的时间左右,而且A股市场很多时候会存在涨过头或跌过头的情况。投资的安排在整体上兼顾风险和收益,兼顾攻和守、兼顾稳定和效率。

悟空会选择行业集中、个股分散的方式来进行投资,不会完全都选择成长股或是价值股。A股市场市值小的成长性公司涨得快、估值高但是回撤的幅度也会大;市值大的蓝筹公司涨得慢,估值低,弹性较差,但稳定性比较强。所有这一切都为了这个组合能达到稳定平衡,不会全都是成长性资产也不会全部都是稳定性资产。

我们每个行业不会只买一家公司,也不会只买一个行业,不会选择把鸡蛋放在一个篮子里。悟空的持仓大概在50-80支股票,一般分布在5-10个行业。在行业里面做比较研究、价值量化,选对了赛道,那么整体的错误的概率会比较小,不会因为单一公司出现的黑天鹅事件从而对整个净值造成重大影响。

A股市场在不同阶段会有不同的特征,比如说在2011年和2012年的时候,我们同时购买了海康和大华两支股票,当时小市值的大华涨得很好,但是到了2017年大市值的海康涨幅很好,但总体来看我们的整体战略、行业选择是正确的。

02

格隆汇:您曾经说过目前的A股市场表现的背后是涵盖国内外多周期碰头的大背景之下,国内是金融去杠杆,海外是美元或整体的金融收缩周期。您可以大概谈谈关于周期的问题吗?

鲍际刚:整体宏观经济呈现周期性。从空间角度上,我们会从全球的宏观经济架构体系内的金融系统、贸易系统和实体经济去讨论。从时间角度上,我们也会对周期变化会做很多研究。

我们细分了13个周期,分大类会有5个大类周期,这些周期都是可以量化分析的,有从复苏、繁荣、见顶、回落再到回升这样一个阶段和过程;

比如人口周期,中国在2012年和2016年都出现了人口红利结束的状况,在全球范围内都出现了人口老龄化,人口周期目前就是一个见顶、回落的衰退阶段;

鲍际刚著作

比如经济周期,包括短周期的库存周期和中周期的资本投入周期,都出现见顶回落,进入放缓甚至可能进一步转入衰退的阶段。

另外一个是创新周期,比如我们80年代初的PC,到信息产业的崛起,从互联网再到移动互联网。移动互联网是从2008年开始崛起的,从过去十年移动互联的创新周期或过去三四十年的创新周期也已经出现了见顶回落的状况,也许要等到5G的崛起,万物互联、智能驾驶、人工智能、物联网的发展,创新周期才会再迎来新的上升期。

另外我们对房地产周期、金融周期、全球化周期、风险偏好周期都做了讨论。这些周期目前情境下都有走弱的迹象。

03

格隆汇:悟空在国内和海外都有产品运作,两边市场差异比较大,怎么去做好两边的投资?

鲍际刚:我们在国内有很多产品,海外有美元基金。在全球的经济系统,在各个单元之间都有覆盖。亚洲以中国、日本、韩国、东南亚为核心;欧洲是以德国为中心;美洲是以美国为中心,我们以这几个贸易网络节点做研究并选择投资机会。A股市场的现实问题是制度尚不够完善,衍生产品不够丰富,对冲手段不够完备。海外市场有更多的交易工具,可以进行风险控制、风险识别、风险变现等投资选择。国内的风险变现的能力和条件是有欠缺的,海外可以把风险变现,所以在不同的投资环境,经济背景下,股市的基本面不同,对应投资手段也不同。悟空投资以复杂应对复杂。

04

格隆汇:在投资方面,中国的金融人几乎都看过巴菲特的投资书籍,你觉得可以完全效仿其投资哲学吗?

鲍际刚:很多人都会看别人是怎么做投资的,都会看巴菲特或者索罗斯的书籍。但是每个国家的情况不同,市场战略会不同。巴菲特主要投资的都是美股,重视现金流,重视分红,重视消费领域。但中国市场中,除了像茅台这样的公司,只分红不融资之外,大部分的公司,融资的比例是大于分红的,中美市场的存在差异,不能刻舟求剑。我们在出海打鱼的时候,除了选最好的船以外,还要研究大海的变化,鱼群在哪。

05

格隆汇:您会看哪方面的书籍呢?

鲍际刚:我每年大概要看几十本书。研究经济、研究股市离不开对历史的认知,离不开对人行为本身的研究,所有的现实问题都是人性的认知。这个股市什么都在变,只有人性从来没有变过。人本身的贪婪和恐惧等,也有各个方面的知识约束和边界约束。所以有关人的行为的书籍,比如心理学或历史书籍等也都会涉猎。我们对经济体系或股市的研究是需要一些其他领域的理论来辅助的,做投资要研究跨领域交叉科学,需要物理系统的认知、数学系统的认知,我们覆盖包括信息论的研究、人工智能、熵等概念的研究。多方面的图书涉猎,也是认知世界的态度和方式。

用哲学家的思维去做投资

06

格隆汇:我了解到悟空投资一项以基础理论的研究作为投资的重中之重,这个您所信奉的“系统论”具体是什么?

鲍际刚:投资既是我们在现实世界里面的一种生活方式,同时也是我们认识未知世界的一个路径。悟空投资把目前A股市场看作一个“高熵态”的复杂系统。“熵是对系统状态的度量,高熵态也就是高度复杂”。熵为阴,就好比避险类资产;能为阳,就像成长类资产。能熵转换、阴阳平衡、追求发展,以这个为理论基础来讨论资本市场。

鲍际刚著作

当前的股市已变得更加复杂,在配置投资组合时,悟空投资坚持行业集中、股票分散的方式,强调攻守平衡,避免单一公司出现黑天鹅事件对投资净值构成冲击。我们在进行投资的过程中,首先从行业出发,向下看公司、产品、商业模式、管理团队等等;向上看行业比较、全国宏观、全球的宏观体系,是这样的一个层次的管理架构。在这个架构里面,我们投资的行业无论从对过去的观察还是对未来的预测,这个行业与公司的发展都应该是向好的。同时,要站在空间的角度去看公司价格,看影响价格的经济与货币环境、人的行为和风险偏好;这个要考虑风险与收益的平衡,同时兼顾稳定与效率的平衡。

07

格隆汇:您说悟空投资是采用系统论,不是还原论,请问这两者的区别是什么?

鲍际刚:刚才我们讨论到了系统论认为网络中每一个节点每一个边,都是有相关性的。还原论是指西方体系对世界的切割,追本溯源,切到原子、分子,找到最微量的元素。还原论是单纯的依据哪只股票目前涨得好而选择哪只,而不是以系统论的角度,先从宏观分析,去做全球市场的研究。所以还原论的体系是线性的、单向的,不够系统不够全面,系统论相对于还原论来说容错能力强,纠错成本比较低。

08

格隆汇:您最近在研究一个新的课题,叫“级联故障”,可以跟我们分享一下具体指什么吗?

鲍际刚:我所说的网络不仅仅是指互联网,而是不同社会网络体系。网络里面存在一个级联故障,比如说雪崩就是一种级联故障,当山坡积雪内部的内聚力抗拒不了它所受到的重力拉引时,便向下滑动,引起大量雪体崩塌。同时,它还能引起山体滑坡、山崩和泥石流等共振崩溃的可怕的自然现象;

经济系统和人体一样,如果一个人的心脏不好,那就会影响到其他的脏器;如果血液不好,就会影响人体的所有脏器。全球的经济系统也是如此,比如欧洲市场不好会影响到东南亚或日本、美国,我们不好也会影响其他国家。都是层层相扣,诸多层面之间相互影响的。一个脆弱点发生问题就可能引发多个网络崩溃,这就属于级联故障。

鲍际刚著作

09

格隆汇:您曾说过“不争冠军”,悟空投资的投资风格是怎样的?

鲍际刚:其实全球市场中都有所谓的赢家的诅咒,如果你要争夺这个市场里的冠军,你就要和所有的人都不一样,但这样就远离了平衡态。平衡态是一种不稳定的状态,市场是一个高度复杂、庞大而且迅速变化的。如果你要争夺这个冠军,这个组合里面你可能只买一支股票、业绩弹性最大,那这个风险就会很大。悟空强调攻守平衡,每一个安排都是在风险和收益、在攻与守、在稳健和收益之中取得平衡。所以我们争取每年都在行业的前10%-15%,按照朝阳永续的数据,我们在2012年发的产品,也是我们业绩最长的,排名在市场的前1%,所以最后的整体收益还是很乐观的。

10

格隆汇:展望2019年,我们面临的可能是全球经济所带来的一些问题,您建议如何配置资产?

鲍际刚:基于目前对全球整个经济环境的讨论,今年悟空的整体安排或短期投资仍然将黄金作为宏观避险头寸,权益类股票作为风险头寸,在当前阶段以宏观避险头寸为主。当经济里面出现的问题能够被股市充分贴现的情况下,我们将加重权益类和风险资产,达到避险资产与风险资产的平衡。将来也许会将权益类资产放大甚至超过避险类资产。但目前来看,黄金的强韧走势将在未来2-3年的时间里持续。我们目前的避险资产就是黄金资产,也有一小部分权益类资产。体现在基建、5G、军工方面,能够起到对冲宏观下行风险、经济放缓风险的一些行业上。这是我们目前的整体策略。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员